Формируя капитал путем инвестиций на фондовом рынке, мы должны регулярно вносить деньги. Для покупки новых бумаг. И так из месяца в месяц, из года в год.

Здесь одним из главных принципов успешных инвестиций выступает постоянство. Не важно, сколько стоят на данный момент акции. Дорого или дешево. Нужно просто покупать на выделенную сумму.

Если котировки постоянно растут и радуют глаз инвестора своей доходностью - проблем нет.

Они начинаются, когда случаются кратковременные (и не очень) просадки или коррекции на рынке. Курс падает на 10-20%. Может быть еще ниже и ниже.

И инвестора одолевают сомнения.

Блин, что такое? Я вкладываю деньги. Покупаю акции. А их стоимость уменьшается. Может я что-то неправильно делаю? Попробовать пересидеть этот момент в деньгах? До лучших времен. Будет рост, восстановятся котировки до прежних уровней - снова начну вкладывать.

Действительно, когда теряешь деньги, получая (хоть и бумажный) убыток - ощущение не из приятных. Особенно, если падение длится не один-два месяца, а полгода-год, вплоть до нескольких лет. Нужно обладать стальными яйцами нервами, чтобы пересидеть убыток.

И вот здесь кроется главная ошибка начинающих инвесторов.

Стратегия инвестирования

Падение, как и рост - это нормальные явления на фондовом рынке. Условно, движение рынка можно представить как два-три шага вверх, шаг вниз (или назад). Потом снова 2-3 шага вверх.

Иногда вниз рынок шагает очень хорошо - 5-6 шагов в пропасть. Но потом ... примерно такими же темпами наверстывает просадку и превосходит ее.

Старина Баффет предложил много лет (или десятилетий) назад использовать стратегию "дурака" (или простака, новичка). Можно еще назвать ее стратегией усреднения.

Стратегия Баффета.

Постоянна покупать акции на одинаковую сумму через равные промежутки времени. Независимо от ситуации на рыке. Период не имеет значения. Раз в месяц, квартал или полгода-год. Выбрать для себя комфортный уровень периодичности и придерживаться его весь срок инвестирования.

Это дает возможность покупать "правильное" количество ценных бумаг.

Что значить правильное?

Если рынок постоянно растет, то наверняка стоимость акций достаточно высока. На выделенную сумму для инвестиций получится купить не очень много.

При падении котировок, акции дешевеют - и инвестор, на аналогичную сумму, может прикупить больше бумаг в свой портфель.

Рухнет цена на 50%. Считайте это подарком. Скидкой постоянным клиентам. На те же деньги вы возьмете в 2 раза больше акций.

Пример покупки акций на падении

Разберем для наглядности как всегда на примере.

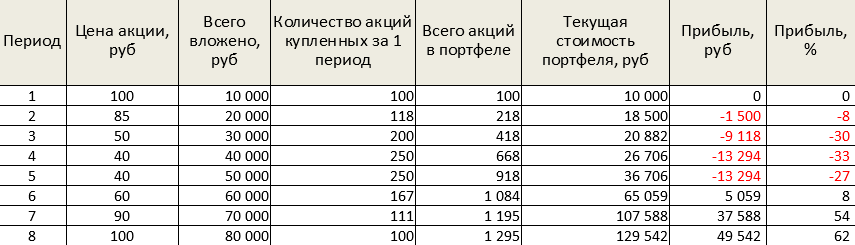

Инвестор каждый период, неважно какой (месяц, квартал, год) - вносит на счет по 10 тысяч рублей. И покупает акции одной компании.

Начинается падение.

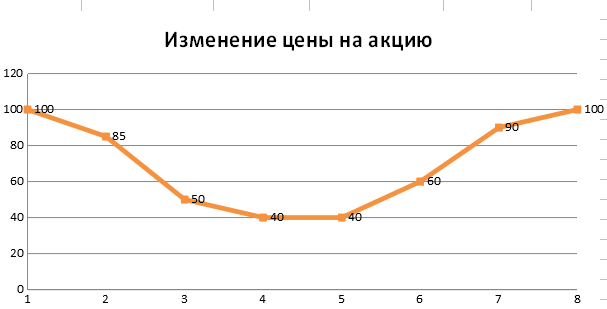

Со ста рублей цена снижается до 85, потом до 50 рублей, затем начинает болтаться на уровне сорока рублей. И только спустя полгода начинается рост: 60, 90 и снова 100.

Что лично вы сможете сказать глядя на график?

Акции компании за 8 месяцев не выросли ни на грамм. Прибыли нет. Хорошо хоть обратно вернулись. Я не в убытке. Но время потеряно впустую. Ни копейки прибыли.

Но наш инвестор оказался не робкого десятка. И делает все действия согласно стратегии. Не важно какая цена на рынке. Он каждый месяц покупает акций ровно на 10 000 рублей.

Ниже в таблице представлен все действия инвестора. Сколько акций в зависимости от текущей цены ему удавалось покупать каждый месяц. И какой результат получился.

И хотя за 8 месяцев цена не показала новых максимумов и ценовых рекордов - инвестор за это время заработал 62% прибыли!

К моменту восстановления до уровня 100 рублей на акцию, при вложенных 80 тысяч рублей, удалось купить 1 295 бумаг, по средней цене в 61,77 рубль.

Также благодаря регулярным покупкам, существенно была снижена максимальная просадка или бумажный убыток.

Падение со 100 до 40 - соответствует 60% убытку. У нас же максимум составил 33% (естественно со знаком минус).

Представьте что вы

алкоголикценитель крепкого напитка. Каждые выходные берете себе бутылочку элитногопойлависки по 1 000 рублей за бутылку.С утра вы идете в магазин. Ничего не предвещало беды. И вдруг .... ценник в магазине - 500 рублей. Блин! Что делать? Цена упала. Может пока не покупать? Подождать, когда магазин образумится и выставит нормальный ценник - по штуке за бутылку. Или вообще завязать с пьянством. Ну этих торгашей. Творят, что хотят. Лишь бы простого человека облапошить?

Глупо звучит, не правда ли? Более вероятный сценарий - вы купите то, что хотели. Возможно даже на все деньги (ценник ведь огонь). Не одну бутылку, а 2-3, пять-десять. Нет. На десят не хватит, к сожалению. Но можно занять деньжат и еще прикупить пару ящиков впрок.

Правильное время для покупки

Посмотрев на пример выше, у многих возникнет резонное предположение. Наверное выгоднее всего будет покупать акции именно на просадках.

Действительно, с точки зрения статистики, покупка по низким ценам оправдана. Мы покупаем больше акций на аналогичную сумму. И потенциал роста прибыли будет больше.

Купить только одну акцию по 100 рублей. Или взять 2 по 50. И когда цена дойдет, например до 150 рублей, в первую случае прибыль составит "всего" 50%, а во втором уже 200%.

Многие именно так и инвестируют.

Но вставлю свои "пять копеек" против.

Допустим, вы считаете, что текущая цена на акцию 100 рублей слишком высока. И пока не покупаете. Ждете коррекцию. Копите деньги и ждете удачного момента, чтобы потом сразу на всю сумму купить актив по бросовым ценам.

А котировка тем временем растут. 110, через месяц 120, потом 130. Вы уже упустили 30 рублей прибыли.

И вот она долгожданная коррекция. Цена падает на 10%. Потом еще, достигая 20%.

Неплохо! Нужно брать! Цена снизилась. Акция подешевела. Я не зря ждал.

Не торопитесь.

Если посчитать в абсолютных цифрах, падение со 130 рублей на 20% - даст текущую рыночную цену в 104 рубля. Ранее для вас 100 рублей за акцию было дороговато, а теперь при 104 - вы думаете что это дешево.

Парадокс.

Что делать? Ждать продолжение коррекции? А если ее не будет и цена снова пойдет вверх? Не буду ждать и рисковать. Возьму сейчас и на все.

А цена еще упала процентов на 20. И все ваши деньги, которые вы копили несколько месяцев уже вложены. И усредняться нечем.

Больше сумма - выше прибыль

Второй момент.

Что если при падении рынка (коррекции) инвестировать сразу большую сумму? Ежемесячно покупали на 10 тысяч. Цена акции снизилась на 20%. Найти денег и влить в 2-3 раза больше. А потом пропустить 2-3 месяца.

Выигрыш очевиден. Купили больше акций и по низким ценам.

Подвох в том, что практически наверняка (проверенно мной на практике), можно сказать по закону подлости, в следующем месяце вы увидите продолжение падения. Цены будут еще более низкие. И вот он - выгодный момент еще усредняться. А денег снова нет.

Конечно так бывает не всегда. Иногда вложение более крупной суммы себя оправдывает. А иногда нет.

В итоге: где-то выиграли, где-то проиграли. Получаем примерно средний результат.

Вывод напрашивается один.

Выбор правильного времени для покупки акций или внесение более крупной суммы при просадке, не сильно влияет на доходность инвестиций. Плюс у вас будет куча потраченного лишнего времени и нервов. Гораздо больше значение имеет периодичность и регулярность инвестиций.

Проблема усреднения

Главным минусом стратегии, является вероятность того, что упавшие активы могут так и не восстановить первоначальные значения. Или сама компания, акции которой вы покупаете, может обанкротится.

В итоге все ваши "выгодные" покупки по привлекательным ценам, по факту будут сводиться к инвестиции в "умирающую корову".

Сколько денег не вкладывай - результат будет один - корова рано или поздно сдохнет.

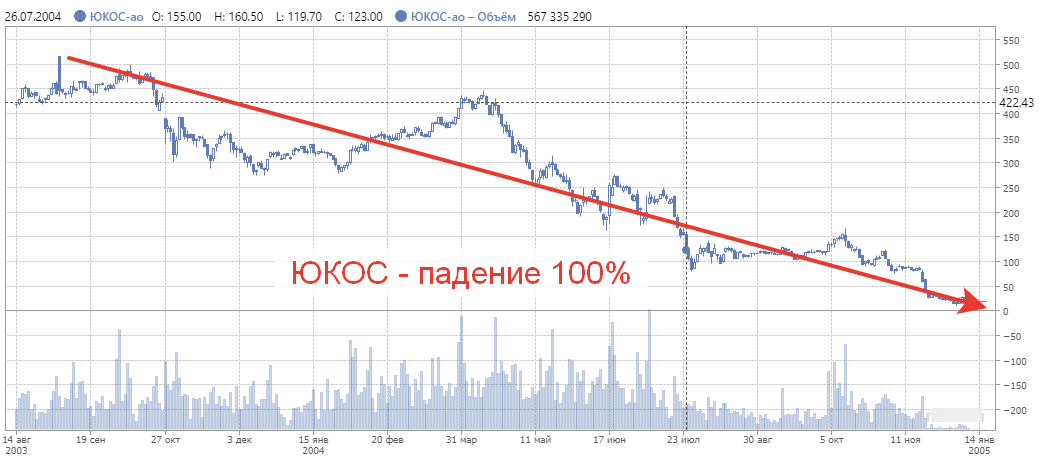

На примере акций нефтяной компании Юкос.

В свое время Юкос была крупнейшей и главное, самой эффективной компанией в России. Из года в год наращивая чистую прибыль. Радуя инвестором постоянным ростом.

Но по "известным причинам" - котировки упали ровно в пол. И компания прекратила свое существование. Инвесторы остались "с носом" (ну хоть что-то им оставили). )))

Проблема "умирающей коровы" решается довольно просто. Заменяем слово "Акция" на слово "Рынок". В нашем случае ETF на фондовый индекс.

За счет широкой диверсификации фонда (десятки, сотни акций крупнейших компаний) вероятность падения ETF до нуля стремится ... к нулю (такая вот тавтология).

Чтобы фондовый рынок страны исчез, условно должны обанкротиться все компании. Но в таком случае наступит крах мировой экономики в целом. И тогда деньги вам будут уже не нужны (больше пригодится топор, ружье и рабы).

Ребята, следящие за индексом в лице бирж или рейтинговых агентств, сами за нас сделают всю работу по отбору и включению в него хороших компаний. И при необходимости исключения плохих или заменой на другие, более перспективные.

Нам остается только исправно ежемесячно приносить денежки на биржу и покупать ETF.

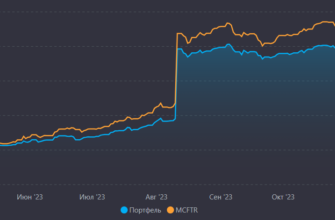

Кстати, условия выбора времени для покупки на коррекции, частично реализован в моем портфеле. Стараясь постоянно поддерживать структуру портфеля, волей-неволей приходится вкладываться в отстающие (просевшие) бумаги при ежемесячном пополнении. Но это не целенаправленный поиск и выжидание удачного момента для покупки, а побочный (положительный) эффект стратегии.

Удачных инвестиций!

Продолжение: Миллион с нуля №16 — отдельные акции против ETF — плюсы и минусы

Эта статья будет не полной без цитаты Уильяма Бернстайна из Манифеста Инвестора:

«Двадцатипятилетний юноша, который стремится накопить на безбедное существование в старости, должен на коленях молить о том, чтобы медвежий рынок сохранялся как можно дольше, так как это позволит ему покупать акции по дешевке.

Оптимальный сценарий для молодого инвестора — это затяжной медвежий рынок, на котором курс акций падает до минимума. Для пенсионера такая ситуация совсем нежелательна.»

Спасибо за статью! А когда будет обзорная про доходности и применимость всех/различных инструментов?

Здравствуйте. Читаю сейчас ваш цикл статей «С нуля до миллиона», всё очень интересно и очень полезно, а также подробно рассмотренно.

Но, пожалуйста, исправьте: цены не могут быть дешёвыми и дорогими! Дешёвыми могут быть товары, а цены — низкими или высокими.

Извините, крик души граммар-наци 🙂

Спасибо за замечание. Поправил.)))

Добрый день. Можно с вами в личных сообщениях связаться?

Можете через телеграм написать или через форму обратной связи на сайте

Дааа, я про «дешевые» цены еще в институте на экономике запомнила на всю жизнь — очень уж преподаватель сокрушалась на этот счет))

Спасибо за увлекательные статьи, но есть пара вопросов: 1) уровень надежность ETF?, Какого вероятность того, что они испарятся с вложенными нашему деньгами? 2) Кем их деятельность регулируется? Где можно ознакомится с их прибыльюс, задолженностью и иными показателями?

Спасибо.

Всё понятно рассписано. Большое спасибо

Существуют ли критерии когда брать прибыль? По достижению 65 лет?))Существуют ли параметры по техническому анализу?