Накопленный купонный доход по облигациям или НКД позволяет устанавливать справедливую цену на покупку или продажу облигаций, в зависимости от срока владения данной ценной бумаги ее владельцем. Сам НКД автоматически закладывается в стоимость ценных бумаг, тем самым позволяя не терять деньги, при досрочной продажи облигаций до срока выплаты купонного дохода. Использование накопленного купона дохода позволяет поддерживать ликвидность торговли на долговом рынке на высоком уровне.

Что такое НКД и зачем он нужен

Понятие накопленного купонного дохода зависит от нескольких факторов:

- размера купона;

- периодичность выплат по купонам.

Размер купона - это сумма, выплачиваемая держателю облигации через заранее известный фиксированный срок. Обычно купон выплачивается раз в полгода или в квартал.

Пример.

Номинальная стоимость облигации - 1 000 рублей.

Доходность - 12% годовых.

Выплаты по купону - 2 раза в год.

Это значит, что в данном случае получаем:

Размер купона - 60 рублей.

Периодичность выплаты по купону - 183 дня.

Каждые полгода владельцам облигаций будет выплачиваться прибыль в виде купонного дохода в размере 60 рублей. А как быть, если нужно продать облигации, не дожидаясь этих выплат? В таком случае получалось бы, что при реализации данных ценных бумаг, даже за 1 день до наступления выплат по купону, ее владелец терял бы право на получение данных выплат, а тот кто покупал, могли заработать купонный доход всего за пару дней.

Такой порядок купли-продажи привел бы к снижению ликвидности на долговом рынке. Никто бы не захотел продавать бумаги до выплаты по купонам себе в убыток. И основные сделки проходили бы именно в день наступления купонных доходов.

Накопленный купонный доход позволяет избавиться от этих недостатков и дает возможность совершать сделки по честной цене не дожидаясь даты выплаты по купонам.

НКД выражается в рублях и изменяется каждый день, начиная со следующего для после выплаты дохода по купону вплоть до следующего. Он закладывается в стоимость облигации, делая ее немного дороже.

Пример. Рыночная стоимость облигации 1000 рублей. НКД - 50 рублей. Значит за покупку облигации придется заплатить 1050 рублей.

Если провести аналогию с акциями, то их стоимость начинает увеличиваться за несколько дней до дивидендной отсечки (обычно на величину планируемых дивидендов). После закрытия реестра акционеров стоимость акции сразу же падает. В облигациях этот процесс происходит более равномерно. Увеличение стоимости в виде НКД происходит постепенно, на равную сумму в промежутке между выплат по купонам.

Расчет НКД

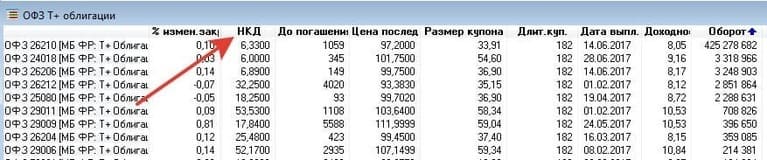

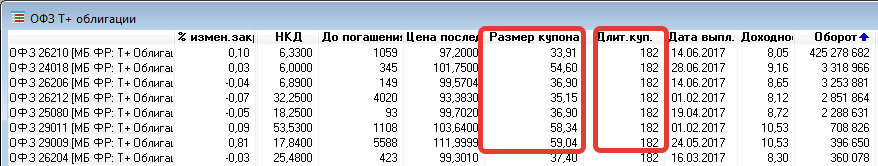

Узнать размер накопленного купонного дохода можно несколькими способами. Либо непосредственно в самом торговом терминале, в колонке "НКД". Либо на тематических сайтах по облигациям (например, RusBonds).

НКД в принципе можно рассчитать и самому. Все просто. Нужно только исходные данные:

- Номинал бумаги.

- Размер купона.

- Дата последних выплат по купону.

Формула расчета следующая:

НКД = N*(C/100)*T/365,

где:

N – номинал облигации в рублях

С – ставка купона в процентах годовых

Т – количество дней с момента начисления последнего купона по текущую дату

При владении облигацией в течение 30 дней после выплат по купону и номинале 1000 рублей, 12% доходности получаем:

НКД = 1000 * (12/100)*30/365 = 9,86 рубля

Но лучше воспользоваться другой, более упрощенной формулой.

Вычисляем сколько начисляется НКД в день. Для этого размер купона в рублях делим на периодичность выплат. Полученную сумму умножаем на кол-во дней, прошедших с момента последней выплаты. Данные опять же можно получить с торгового терминала.

Налогообложение НКД

С полученного купонного дохода удерживается налог в размере 13%. Ранее налог удерживался самим эмитентом. Но с начала 2012 по всем долговым ценным бумаг, выпущенными после указанного периода налоговым агентом является сам брокер.

Непосредственно владельцу облигации купон начисляется уже чистый, после уплаты налогов.

Но это не полная информация. На самом деле все немного сложнее.

Понятие дохода по купону и дохода, полученного из-за курсовой разницы бумаг (купил дешевле - продал дороже) различаются.

Если владелец продал бумагу с НКД до наступления срока выплат, то прибыль считается как разница между покупкой и продажей.

Пример.

Была куплена бумага по 1000 рублей с накопленным по ней купоном 30 рублей. В момент продажи купон вырос до 50 рублей. Итоговая прибыль - 20 рублей. С этих денег нужно будет заплатить налог 13% или 2,6 рубля.

Но дело в том, что само удержание налога будет происходить или в конце налогового периода, либо при выводе средств с брокерского счета. Получаем некоторую отсрочку платежа. И можно пользоваться этими деньгами некоторое время в своих целях. А если в совокупности по счету за год был получен убыток, то можно вообще уйти от уплаты налогов по НКД.

Если же бумага была куплена до наступления выплат по купону, с уже имеющимся НКД, то может получиться довольно неприятная ситуация. Покупатель оплачивает предыдущему владельцу полностью НКД, и при дальнейшем получении купона от эмитента с него еще удерживается налог. В итоге ожидаемая доходность снижается, а в некоторых случаях можно уйти даже в минус.

Пример.

Покупка бумаги с накопленным купоном - 50 рублей. В момент выплаты купона 60 рублей, с этой суммы будет удержано сразу 13% и на счет владелец получит только 52,2 рубля. И вместо ожидаемой прибыли в 10 рублей с бумаги, реальная сумма поступлений денежных средств снижается в 4 раза!!!!

А если бумага была бы куплена за 2-3 дня до наступления купонных выплат, был бы убыток. Допустим при НКД более 53 рублей.

По облигациям федерального займа (ОФЗ) налог на купонный доход не взимается!!!

Конечно брокер в конце налогового периода проведет перерасчет всех убыточных и прибыльных операций и выведет налогооблагаемую базу. И убыток полученный при покупке облигаций с НКД снизит общую налогооблагаемую базу. Но только после того, как данная бумага будет реализована владельцев. А пока она на руках - вы имеете "бумажный убыток", который никак не учитывается брокером.

Выводы

Инвестируя деньги в облигации можно получать неплохую доходность, превышающую прибыль по банковским депозитам. При открытии банковских вкладов, на величину получаемой процентной ставки влияют срок и сумма вклада. И чем они длиннее (больше), тем на более высокий процент можно рассчитывать. На долговом рынке можно оперировать достаточно малыми суммами, обычно от 1 тысячи и получать больший доход, который никак не зависит от времени инвестирования.

Покупая долгосрочные облигации с высокими выплатами по купону, вы можете продержать их всего пару месяцев, продать и получить прибыль, пропорционально времени владения. Иметь неплохой доход даже всего за пару дней владения возможно благодаря накопленному купонному доходу, позволяющему продать бумаги без потери начисленного процента по купону.

С банками такая штука не проходит. При досрочном расторжение вклада вы полностью теряете всю прибыль и получаете на руки только первоначально вложенную сумму.

Спасибо вам серию познавательных статей.

Спасибо Вам, Павел!

Всегда приятно слышать такие слова.

Спасибо!

Очень полезные статьи. Сайт в избранных.

😳 🙂

Мне непонятен пример расчета в разделе «Расчет НКД», там написано следующее:

«При владении облигацией в течение 30 дней после выплат по купону и номинале 1000 рублей, 12% доходности получаем:

НКД = 1000 * (6/100)*30/365 = 9,86 рубля»

Почему в формуле используется 6%, а не 12% , если сказано, что это должна быть ставка купона в процентах годовых?

Спасибо за внимательность.

Естественно правильно должно быть так: НКД = 1000 * (12/100)*30/365 = 9,86 рубля.

Конечная сумма остается прежней. Опечатка в статье.(((

Потому что пол года это 6

Обои сайта забавно отстают от контента при прокрутке страницы

Спасибо, очень познавательные статьи для начинающего и самое главное доступным языком. Подписался на рассылку.

Может ли начисляться налог в следующем случае. Была куплена облигация с НКД, уплачен НКД, но купон не был выплачен, допустим дефолт. Облигация затем продана с новым НКД. Будет ли взиматься налог на новый НКД в полном объёме?

В конце года ваш брокер сведет дебет с кредитом по вашему счету. Рассчитает все прибыли и убытки. И выведет какой-то финансовый результат. С него у будет удержан налог. Так что не парьтесь. Если выявится переплата, часть денег вернется на счет.

P.s. С НКД налог не берется. Только с купонов, когда они поступают на счет. (если бумаги не имеют льготы по налогообложение). Нет купонов (дефолт), нет прибыли, нет налогов.

Спасибо за быстрый и понятный ответ! Очень познавательно!

Здравствуйте! Очень интересно узнать столько нюансов. Спасибо. Буду все учитывать теперь. ))

Меня интересует вопрос в связи с комментарием выше: а если, например, я покупаю облигацию, оплачиваю НКД, но купон не выплачивается в случае дефолта, мне потом как-то возвратят уплаченный НКД? Или это на свой страх и риск?

Спасибо

Если полный дефолт — вы теряете все. Либо можете попытаться перепродать с сильным дисконтом на бирже (процентов на 80-90% если успеете вовремя). И размер НКД тут особого значения не будет иметь.