Многие стремятся начать инвестировать через зарубежного брокера. Причины у всех разные: надежность защиты капитала, выход на мировые биржевые площадки, с огромным выбором финансовых инструментов. Десятки тысяч акций. Столько же облигаций. На рынки любых стран. Тысячи биржевых фондов (ETF). На любой вкус и цвет. С различными стратегиями и подходами. И конечно же дивиденды (для многих это самое главное). Американские фонды выплачивают дивы на руки. В среднем раз в квартал. Это ли не сказка. Купить ETF и начинать получать денежный поток. В России к сожалению (или счастью) все поступающие внутри фонда дивиденды - реинвестируются в стоимость пая.

А так ли вам необходимо инвестировать через зарубежного брокера? В отдельных случаях - это может быть абсолютно невыгодно или неудобно.

Я вижу 3 фактора, которые нужно обязательно учитывать, при принятии решения о целесообразности иностранных инвестиций.

Налоговая отчетность

Российские брокеры, являются налоговыми агентами. У клиентов не болит голова на тему расчета и уплаты налогов. Брокер сам рассчитает все операции по вашему счету. Сведет прибыль с убытками. Удержит необходимую сумму. И переведет ее в бюджет.

При работе через иностранного брокера, все бремя расчета финансового результата, подготовка и подача налоговой декларации, уплата налога - ложится на инвестора.

Хорошая новость в том, что декларацию нужно заполнять только 1 раз в год. И если вы придерживаетесь пассивного инвестирования - это не так страшно. Например у меня, подготовка налоговой отчетности занимает около 1 часа.

С тему статьи: Инструкция по заполнению декларации от зарубежных инвестиций

Определенные сложности возникают при частой (активной) торговле на зарубежном счете. В декларации нужно будет ОТРАЖАТЬ ВСЕ СДЕЛКИ. Один мой знакомый заполнял декларацию несколько дней!!!

Льготы по ИИС

В России инвестор открывая ИИС (в нашем случае речь идет о типе А), получает налоговую льготу. Возврат 13% от суммы внесенных денег на инвестиционный счет. Инвестируя на зарубежных площадках - про это можете забыть.

Рекомендую: 13 фишек ИИС, про которые полезно знать

Как это повлияет на финансовый результат?

ИИС открывается минимум на 3 года. При ежегодном пополнении счета одинаковыми суммами, за счет налоговых льгот (возврата 13%) мы имеем прибавку в 4,2% к средней ежегодной доходности.

Как это будет выглядеть в деньгах?

Пополняем ежегодно счет на максимальную сумму в 400 тысяч. Возьмем среднюю доходность - 10% в год.

С учетом полученных (и реинвестированных) налоговых льгот (возврат 13%) зарабатываем дополнительные:

- 170 тысяч рублей за 3 года.

- за 5 лет прибыль сверху составит - 350 тысяч.

- за 10 лет - 820 тысяч.

Теряя льготы по ИИС, инвестируя через иностранного брокера, общий финансовый результат будет всегда ниже примерно на 10-12%.

Вопрос о целесообразности инвестиций через зарубежного брокера можно рассмотреть, только в случае:

- Нет официального дохода, облагаемого по ставке 13%. Льгота по ИИС недоступна.

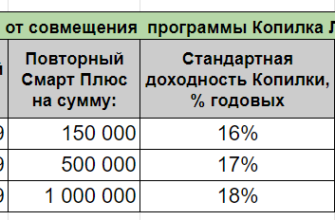

- Возможности ИИС использованы (и будут использоваться) по максимуму (пополнение счета на 400 тысяч в ежегодно). Сумму сверху можно направлять за рубеж (или подумать об этом).

ЛДВ

По бумагам, обращающимся на российском фондовом рынке действует льгота на долгосрочное владение (ЛДВ).

- Купи акции (облигации, фонды).

- Владей более 3-х лет.

- Получи право не платить налоги с прибыли при продаже.

За каждый год владения ценными бумагами, инвестор получает льготу на 3 миллиона рублей. То есть за 3 года имеем - 9 млн. За 5 лет - 15 млн. и так далее.

Что там у зарубежного брокера? Ничего! При продаже, вам нужно будет заплатить 13% - налог с прибыли. Снова потери.

Пример.

Вложили 100 тысяч каких-то денег. С доходностью 10% в год.

- Через 10 лет капитал вырастает до 260 000. Налог в 13% составит - 20 тысяч.

- Прошло 15 лет. Капитал - 420 000. Налог - 41,6 тысяч.

- 20 лет - рост до 670 тысяч. Налог - 74 тысячи.

Разница в чистом результате, за счет налоговых потерь, будет составлять от 8 до 12%.

В среднем, зарубежный инвестор за счет уплаты налога на прибыль, заработает на 10% меньше.

Если рассматривать ситуацию с ежегодным пополнением. По 100 тысяч в год. Под аналогичную доходность.

- За 10 лет рост капитала до 1,75 млн. Налог при продаже 98 тысяч - это 5,6% от всего капитала.

- За 15 лет - рост до 3,5 млн. Налог - 260 тысяч. Потери - 7,4%.

- 20 лет - 6,3 млн. Налог - 560 тысяч. Или 8,8% от суммарного капитала.

При регулярных пополнениях счета, за счет налогов, при вложениях через зарубежного брокера, потери инвестора при продаже могут составить от 5 до 8-9% от общего капитала.

Сразу возникает резонный вопрос. А зачем все это продавать? Пусть лежит. Капитал работает. Постоянно растет. Приносит доход.

Отчасти согласен. Только цели у всех разные. Кто-то хочет жить на проценты с капитала (дивиденды). Другой копит на определенную цель, которая подразумевает в будущем продажу ценных бумаг (покупка недвижимости например).

В этом случае, нужно сто раз подумать и рассчитать. А будет ли мне выгодно работать с иностранным брокером? Если в будущем я буду продавать львиную долю активов.

Резюмируя

Имея желание инвестировать на зарубежных площадках, через иностранного брокера, перед принятием решения нужно тщательно взвесить все за и против. Определить для себя четкую цель инвестиций. И каким способом ее будет выгодно реализовать.

Российские инвесторы, на отечественном рынке получают фору за счет налоговых льгот. Которые в совокупности, могут дать дополнительный прирост капитала по сравнению с иностранными инвестициями.

Разница в финансовом результате (при прочих равных) может достигать 20%.

Удачных инвестиций!

Спасибо большое за статью и отзывчивость в комментариях!)

Плюс Вы же где-то говорили, что с небольшими суммами лучше не сидеть у зарубежного брокера, ежемесячные постоянные комиссии берут больше, чем у нас

Ну да. Но это очевидный момент. Когда начинаешь задумываться о переходе на Запад, в первую очередь узнаешь тарифы брокера. И сравниваешь с отечественными предложениями.

А вот что будет дальше — мало кто понимает.

Добрый день. Не написано про наверное самый неприятный недостаток зарубежного брокера, это налог на обесценения рубля. Налог придется платить не толька на прибыль в условной валюте (по умолчанию будем считать доллар), как в вашем примере, но и на удорожание сделанной инвестиции в рублевом выражении из-за обесценения рубля.

Исходя из средних ожидаемых параметров (чистый доход после инфляции 5%, инфляция доллара 2%, обесценения рубля от 10% в год до бесконечности) это составляющая налога может превышать налог на прибыль в долларах в первые годы (5-10 лет) инвестирования. Именно из-за этой составляющей налога инвестировать через зарубежного брокера на короткий или средний срок может быть очень невыгодно. При увеличении срока инвестирования этот эффект медленно снижается, модель показывает, что выигрыш по расходам инвестирования в зарубежные фонды типа Vaungard над фондами FINEX возникает , если инвестировать не менее чем на 20-25 лет.

Ну и конечно комиссия $10 в месяц. Это 1% при сумме инвестирования $12000. Поэтому при портфеле (начальном или ожидаемом в обозримом будущем) менее $25-50 тыс. долларов это становится не выгодным.

Спасибо за уточнение! А в связи с чем при увеличении срока инвестирования уменьшается эффект влияния налога на обесценивание рубля?

В связи с ростом рынка, видимо

Наверное стоит упомянуть про налог на наследование в США, который может составлять 40% для нерезидентов.

Спасибо!

Есть нюансы.

До $60K налог не взимается.

Для бОльших сумм можно использовать совместные брокерские счета.

скажите пож., валютный контроль ужесточился за ввод-вывод на загрансчета в этом году? держите пож. в курсе , если ли какие изменения по работе с IB.

Да вроде не заметил ничего. Все также перевожу на IB ежемесячно.

Спасибо большое за развернутую статью! Подскажите, ЛДВ действует на любом Российском брокерском счете или только на ИИС?

Льгота дается на бумаги. И не зависит от брокера. Главное, чтобы они обращались на российских биржах.

На ИИС льгота ЛДВ как раз не действует. Можно при закрытии ИИС перевести бумаги на БС, но как будет отсчитываться срок владения — надо уточнять у брокера.

Автор еще не учел валютную переоценку активов при продаже. При положительной разнице, также надо оплатить налог.

Вопрос банален: как налоговая узнает о том, что человек является инвестором и получает дивиденды от американских акций, если 1. Работает через иностранного брокера 2. Работает через российского брокера, который не является налоговым агентом

1. Существует обмен налоговой информацией между двумя странами. Теоретически можно ничего не делать (не сообщать, не платить). У налоговой руки не доходят до проверки всех внутри страны. А тут еще и зарубеж. Но в будущем возможны проблемы, когда нужно будет выводить деньги с брокерского счета. И вот тогда могут попросить объяснить происхождение денег. И скромная экономия в виде неуплаты 3% в виде дивов может выльется в штрафы и прочие радости общения с налоговой.

2. Насколько мне известно все российские брокеры являются налоговыми агентами.

Про ЛДВ читаем налоговый кодекс

НК РФ Статья 219.1. Инвестиционные налоговые вычеты

…

1) в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг, указанных в подпунктах 1 и 2 пункта 3 статьи 214.1 настоящего Кодекса и находившихся в собственности налогоплательщика более трех лет;

В пункте 3 статьи 214.1 говориться

3. К ценным бумагам, обращающимся на организованном рынке ценных бумаг, в целях настоящей главы относятся:

…

3) ценные бумаги иностранных эмитентов, допущенные к торгам на иностранных фондовых биржах.

И никаких упоминаний о иностранности брокера

Юрий, так Вы приводите подпункт 3 пункта 3 статьи 214.1 НК РФ, а ЛДВ действует только на ценные бумаги указанные в подпунктах 1 и 2 пункта 3 статьи 214.1 НК РФ:

1) ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже;

2) инвестиционные паи открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании;

Всё правильно, но тут возникает непонятная ситуация. Акции многих американских компаний торгуются на СПБ бирже. Тогда, купив какой-нибудь apple через иностранного брокера, вы можете заявить, что данная ценная бумага относится к подпункту 1 пункта 3 статьи 214.1 НК РФ, так как apple допущена к торгам как на иностранных фондовых биржах, так и у российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже.

Здравствуйте. Нет дохода облагаемого по ставке 13%. Планирую относительно не пассивно инвестировать. Думаю на недельных свечках трудиться. Снимать в ближайшем будущем не планирую ни мелкие ни крупные суммы. Копить на пенсию буду. Родное государство ну ОЧЕНЬ не люблю. Оно меня обдирало как липку не раз. Соответственно не горю желанием отдавать ему ещё какие-то деньги. При таких вводных у иностранного брокера есть или нет смысла обслуживаться ?

Автор, очень слабенько. Льгота НДФЛ по ИИС — в пределах 13% уплаченного налога но не более 52 тыс.руб в год в натуральном выражении. Дивидендная доходоность индекса мосбиржи 5%. Но это как правило раз в год а могут и прокинуть, непредсказуемо. За прошлый год рубль девальвировали на 25%. В США же дивдедные аристократы выплачивают 3-5% в долларе. Выплаты стабильные и квартальные. Итого. На российском рынке делать нечего. Он дорогой, нестабильный, генерирующий убытки в пересчете на доллар.

И одна весьма весомая причина это делать — ИНФЛЯЦИЯ.

В России она может за год вырасти так, что все комсы и налоги на ин.активы превратятся в золотой песок, а прибыль от российских активов — в пыль на дороге.