Что такое экономический ров

Использование термина экономического рва (Wide Moat ) приписывают Уоррену Баффету. Он выбирает компании с каким-то конкурентным преимуществом. Позволяющий компании стабильно получать прибыль долгие годы. И самое главное - наличие рва затрудняет конкурентам завладеть долей рынка, которой владеет сама компания.

Wide Moat можно сравнить со средневековым замком, окруженным рвом наполненным водой. Чем шире ров, тем труднее противнику (конкурентам) захватить замок (отвоевать долю рынка).

Источники Wide Moat

Какие бывают рвы?

Бренды, лицензии, патенты. Люди готовы пользоваться продукцией известной фирмы, даже если она стоит дороже. Мы покупаем не товар - а бренд. Например, Coca-Cola производит 5 из 6 самых популярных напитков в мире.

"Я хотел бы владеть компанией Порше. Её клиенты против того, чтобы эта машина стоила дёшево."

Уоррен Баффет

Патент на уникальное лекарство, позволяя компании оградить свой бизнес от конкурентов. Давая возможность генерировать прибыль долгие годы.

Монополия. Появление второй аналогичной компании-конкурента - экономически нецелесообразно. Яркий пример, коммунальные компании (Россети, МРСК ...). Либо требует значительного капитала для старта, без гарантий успеха (Московская биржа).

Преимущество в затратах. Низкая себестоимость производства. Например, удачное расположение, дешевый способ добычи или близость к уникальным ресурсам (Норникель, НМТП, Полюс Золото). Субсидии от государства (Газпром, Роснефть).

Издержки перехода. Когда переход от одного поставщика продукции к другому, требует значительных издержек (финансовых и временных). Пример, Oracle.

Сетевые рвы. Чем больше людей пользуются продуктом (услугой, сервисом), тем шире и сильнее ров (Amazon, eBay, Facebook, Mastercard).

Преимущества компаний с Wide Moat

Наличие экономического рва позволяет компании развиваться в более комфортных условиях.

Высокая рентабельность бизнеса. Стабильный денежный поток.

Низкая долговая нагрузка.

Способность более легко переносить тяжелые времена в экономике. За счет постоянного денежного потока. Как следствие такие компании имеет более низкую вероятность банкротства.

Возможность поднимать цены на свою продукцию. Без сильных рисков потери клиентской базы.

И самое главное, имея преимущество перед конкурентами, компании с экономическим рвом, способны обеспечить инвесторов прибылью на долгие годы. За счет роста акционерного капитала (котировок) и выплачиваемых дивидендов.

Как найти компании с широким рвом?

Нужно посмотреть на показатели бизнеса компании (мультипликаторы) за несколько последних лет. Чтобы понять, действительно ли компания имеет преимущество перед остальными конкурентами.

Проанализировать российский фондовый рынок вполне по силам. Всего несколько сотен компаний. Из них ликвидных - всего несколько десятков. И причем все они на слуху. Вы всегда (хотя бы примерно) знаете, чем занимается та или иная компания.

А вот если рассматривать американский или мировой рынок? Несколько тысяч компаний. Большинство названий ни о чем не скажет инвестору.

Можно ориентироваться на бренд (известность) компании. И строить выбор исходя из этого.

Есть такой сервис Интербренд. Сайт по своим формулам рассчитывает силу бренда компании. И выводит его некую субъективную стоимость.

Например, бренд Apple оценен в 234 миллиарда долларов. Google - 167. Производитель напитков Coca-Cola - $63 млрд. А вот его конкурент Pepsi - всего лишь в 20 миллиардов.

Главная засада для инвестора при выборе подобных компаний - возможная дороговизна акций на бирже. Компании с широким экономическим рвом привлекательны для долгосрочных инвесторов. И как следствие, могут стоит несуразно дорого.

Что делать?

Готовое решение

На рынке все уже придумано за нас. И почему бы этим не воспользоваться.

Речь идет про ETF. Со стратегией выбора компаний с Wide Moat (широким рвом).

Самый крупным фондом в этом направлении является ETF MOAT (VanEck Vectors Morningstar Wide Moat). С капитализацией более $3 миллиардов.

Стратегия ETF MOAT. Среди компаний с широким экономическим рвом, выбираются имеющие справедливую стоимость на рынке.

Иными словами, все что по мультипликаторам стоит дорого - не попадает в состав фонда.

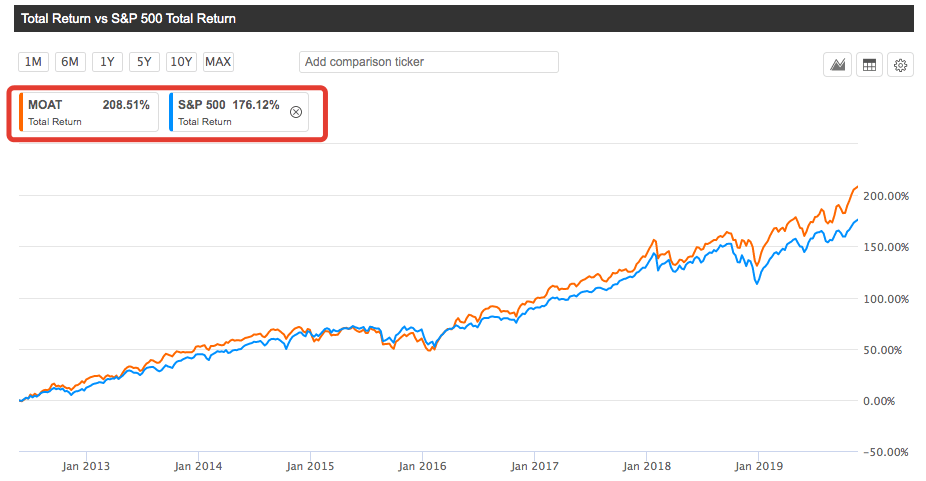

ETF был запущен в 2013 году. И за это время (хотя это не показатель на таких малых сроках) показал доходность выше, чем индекс S&P 500.

Среднегодовая доходность:

- ETF MOAT - 14,71%;

- S&P 500 - 13,98%.

Если вы не можете (или не хотите) покупать ETF. Например, торгуете только на бирже Санкт-Петербурга (СПБ). Что делать?

Смотрим состав фонда (по ссылке). На момент написания статьи имеем 52 компании. Которые по мнению провайдера имеют широкий экономический ров и (самое главное) адекватную стоимость на рынке.

Что в составе из известного?

- Intel;

- Nike;

- Facebook;

- Microsoft;

- Google;

- Mcdonald's.

Таким образом, из нескольких тысяч компаний, сужаем свой выбор до нескольких десятков. Могу предположить (честно скажу - сам не проверял) - наверное половина компаний из ETF не представлена на торгах на СПБ.

В итоге список еще может уменьшится раза в два.

Резюмируя

Экономический ров - это явное преимущество, которое имеет компания перед своими конкурентами. Это позволяет ей защищать свою долю рынка и получаемую прибыль.

Чем сильнее Wide Moat, тем эффективнее барьер от конкурентов.

Компании с широким экономическим рвом имеют возможность генерировать большие объемы свободного денежного потока и прибыли долгие годы.