Я всегда был сторонником биржевых фондов. Инвестиции в ценные бумаги через ETF (или БПИФ) позволяли решать мои задачи "малой кровью". Да и какая тут "кровь"? За малые деньги, я получал все топовые акции в портфель. Дополнительно к этому, даже несмотря на комиссии за управление, владеть российскими акциями было выгоднее именно через фонды, за счет налоговых льгот. Добавим к этому простоту ведения портфеля - каждый раз из месяца в месяц, из года в год вместо несколько десятков акций - просто покупаешь паи одного фонда на весь рынок.

Проблемы российских биржевых фондов

Все это работало до поры до времени. Но вдруг что-то пошло не так. В последние дни торгов на Московской бирже - рыночные котировки паев БПИФ и ETF показывали какие-то невероятные значения. Отклоняясь от своих реальных расчетных значений на десятки процентов. Одни на этом заработали, другие потеряли. Ранее я описывал свою историю, как мне срочно пришлось избавляться от биржевых фондов на российские акции.

Самое главное в этой ситуации - а как инвестировать в российский рынок дальше? Я подозреваю, что подобная ситуация некорректных котировок сохранится в будущем. К примеру Finex прямым текстом заявил следующее: "Мы не будем поддерживать котировки своих фондов вблизи справедливых значений, пока ситуация не стабилизируется". А когда это произойдет: через месяц, полгода, год, несколько лет? Никто не знает. Мне кажется и у других УК-шек можно будет наблюдать что-то подобное - сильный отрыв от реальных цен.

Что делать?

В этой ситуации правильным я вижу только вариант покупки отдельных акций. Так мы хотя бы не попадем на несправедливые цены, как в случае с биржевыми фондами.

Но тут сразу возникает много вопросов и проблем:

- Какие конкретно акции покупать.

- Чтобы это понять, нужно что-то анализировать, сравнивать, предугадывать.

- Постоянно отслеживать портфель.

Простыми словами, для успешных самостоятельных инвестиций нужны знания, опыт и много времени. И самое главное - без гарантии хорошего финансового результата в будущем. Мы легко можем, за счет неудачного выбора бумаг, уйти в убыток. При том что широкий рынок - будет в плюсе. По сути мы уходим в инвестирование с активным управлением, которое имеет очень небольшие шансы обогнать классические индексные биржевые фонды. Или очень большую вероятность проиграть рынку акций.

Для покупки отдельных акций мне нужно простая, но эффективная торговая система. Позволяющая не тратить много времени, но в то же время давать доходность на уровне рынка акций!

А зачем изобретать велосипед, когда есть уже готовые стратегии. Мы можем взять любую из них на вооружение и воплотить в жизнь "малой кровью". Я говорю про индексы.

Индекс Мосбиржи

Самый главный индекс страны. В составе в среднем четыре десятка российских компаний. Большинство российских биржевых фондов (FXRL, VTBX, SBMX, TMOS) отслеживало именно индекс Мосбиржи (IMOEX).

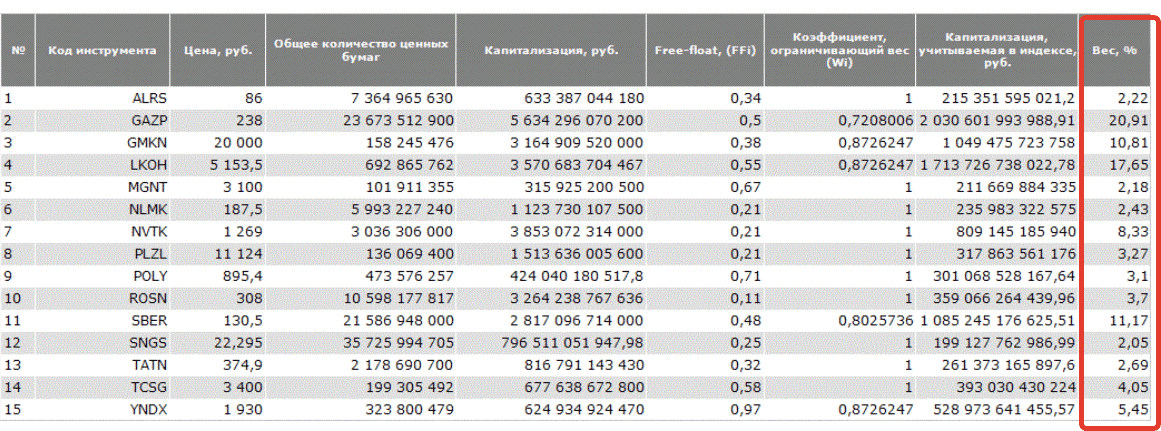

Мы можем покупать акции самостоятельно в той же пропорции, что и в индексе. На картинке ниже, верхняя часть состава и весов IMOEX (ссылка на актуальный состав).

Главный минус который я вижу - сложность повторения индекса. Чтобы купить акции в той же пропорции, нужно несколько миллионов рублей. Как вариант, можно самостоятельно оптимизировать состав, выкинув из индекса часть бумаг с небольшим весом.

К примеру веса таких компаний как, Детский мир, ФСК, Аэрофлот, Ростелеком, ТатнефтьП, VK (он же mail) находятся в пределах 0,3-0,4%. Не покупая эту мелочь, мы не сильно отклонимся в результатах по сравнению с оригинальным индексом. Зато денег потребуется в разы меньше.

Но опять же зачем снова изобретать велосипед? На Мосбирже есть ....

Индекс Голубых фишек

Индекс Голубых фишек (MOEXBC) состоит из 15 самых популярных и ликвидных акций российского фондового рынка. Все эти 15 компаний входят в стандартный индекс Мосбиржи и занимают в нем 85% веса.

- ГАЗПРОМ ао

- ЛУКОЙЛ

- Сбербанк

- ГМКНорНик

- Yandex clA

- Новатэк ао

- Роснефть

- TCS-гдр

- Polymetal

- Магнит ао

- Полюс

- Татнфт

- Сургнфгз

- НЛМК ао

- АЛРОСА ао

Если упростить, в отличие от классического, в голубом индексе просто отбросили хвост из неликвидных компаний или акций, имеющих несущественную долю.

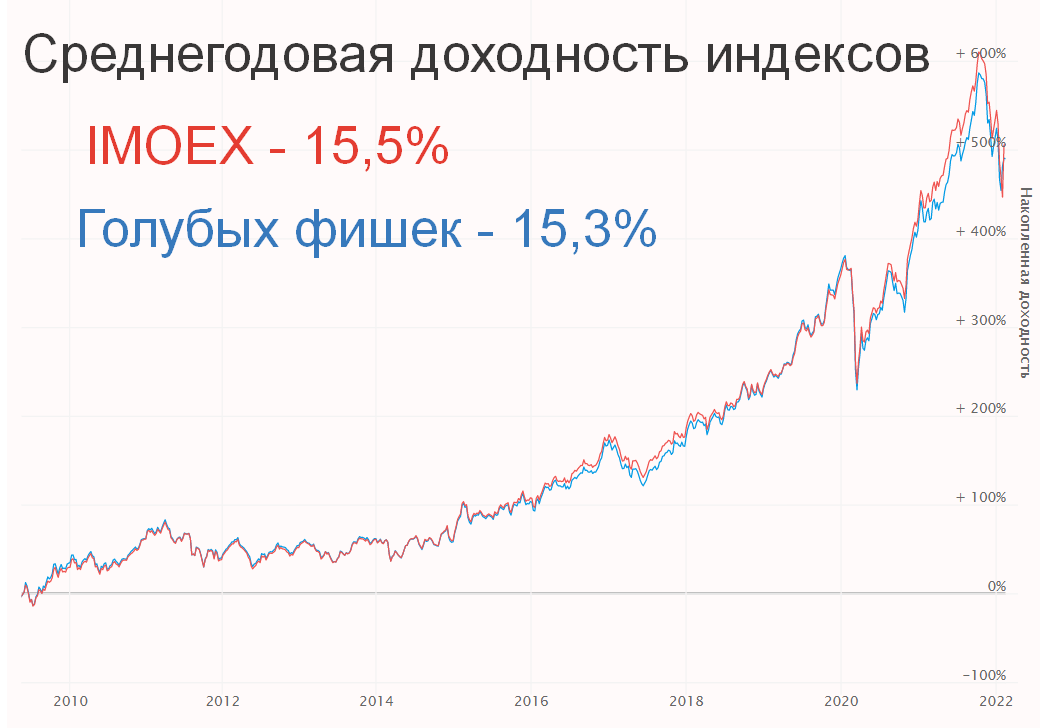

Самое удивительное, за последние 13 лет среднегодовая доходность индекса голубых фишек, сопоставима с доходностью классического индекса Московской биржи.

Индекс Мосбиржи 10

Еще одни кандидат. Как понятно из названия, в составе индекса MOEX10 - всего десять наиболее ликвидных российских компаний. Главное отличие от выше рассмотренных вариантов - компании в индексе MOEX10 имеют равный вес. Это делает повторения индекса еще проще. Не нужно постоянно высчитывать веса, в которых нужно покупать бумаги.

Какие компании входят в состав MOEX10?

- ГАЗПРОМ ао

- ЛУКОЙЛ

- Сбербанк

- ГМКНорНик

- Роснефть

- НЛМК ао

- АЛРОСА ао

- ВТБ

- ММК

- Русал

Актуальный состав можно посмотреть здесь.

Для меня часть состава индекса немного не понятна. К примеру в ТОП-10 попали ВТБ, Русал и ММК. Их нет в индексе голубых фишек (ТОП-15). А в классическом индексе Imoex по весу эти компании находятся даже за пределами второго десятка. Складывается впечатление, что сам индекс давно не обновлялся. На Московской бирже есть более крупные и успешные компании. Ну да ладно, кто я такой, чтобы критиковать индексы, которые составляют профессионалы.

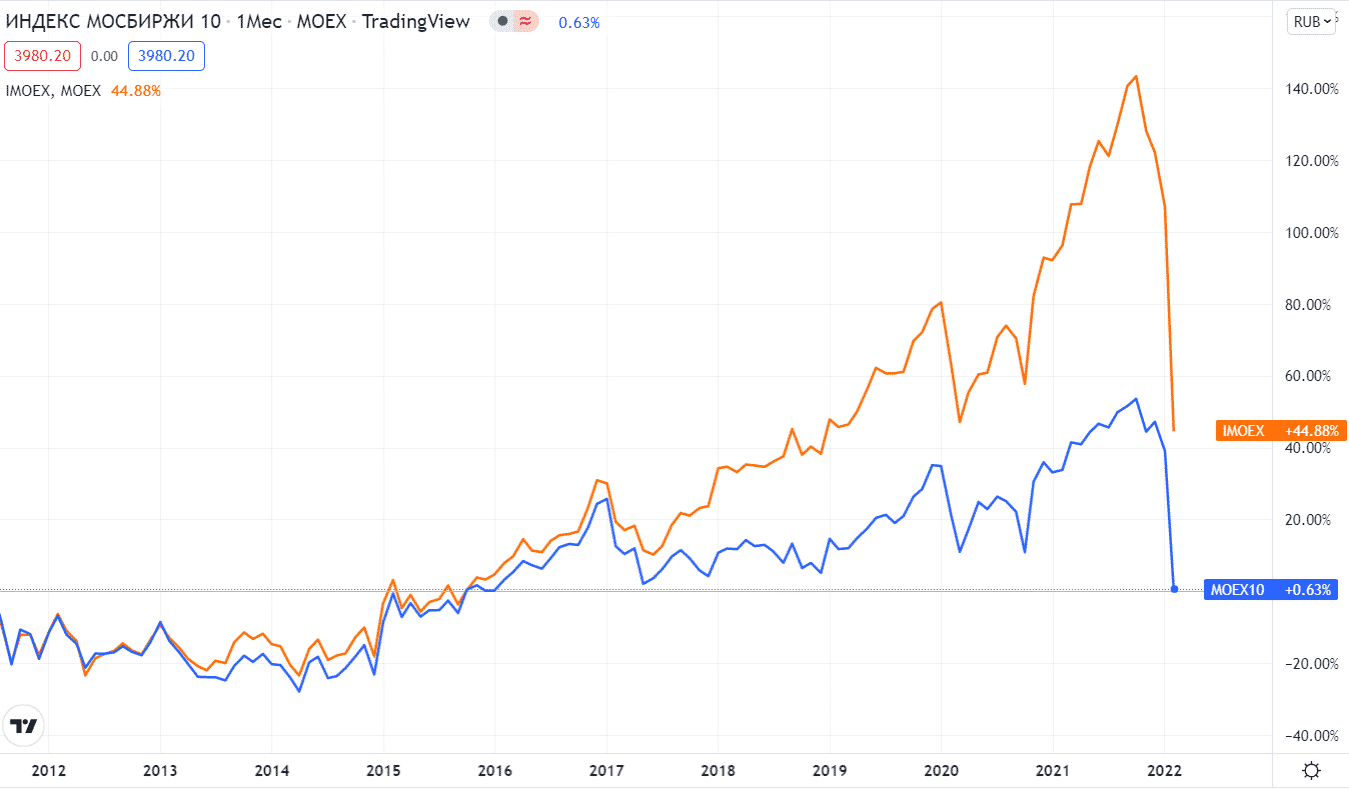

Меня больше волнует историческая доходность индекса MOEX10. Даже не его доходность, а сравнение с его братьями - другими индексами Мосбиржи.

К сожалению, Московская биржа не рассчитывает полную доходность MOEX10 (с учетом дивидендов). Только ценовой график. Поэтому буду сравнивать индексы без учета выплаченных дивидендов. Сравнение будет немного некорректное (у индексов немного разная дивидендная доходность). Но что есть, то есть.

Результаты лично меня поразили. Такой громадной разницы я не ожидал. Если до 2017 года оба индекса шли примерно ноздря в ноздрю, то дальше MOEX10 стал катастрофически отставать от своего старшего собрата. На начало 2022 года разница в доходности составляла почти 90% в пользу IMOEX. Этот феноменальный отрыв произошел всего за 4 года.

Глядя на графики, у меня пропало желание повторять индекс MOEX10. И его в качестве кандидата на самостоятельную сборку точно рассматривать не буду.

Репликация индекса MSCI Russia

Была мысль повторять индекс MSCI Russia. Всего 26 компаний. Получаем что-то среднее между 43 компаниями в IMOEX и 15 в индексе голубых фишек. Актуальный состав и веса индекса MSCI Russia находятся по ссылке.

К сожалению, после известных событий, практически все российские акции на зарубежных биржах "упали в пол" и веса компаний в индексе "поехали" и не отражают их истинного значения.

Заказные индексы

Московская биржа рассчитывает значение сторонних индексов на российские акции. В первую очередь меня заинтересовали два заказных индекса:

- Индекс МосБиржи - РСПП Ответственность и открытость (MRRT)

- Индекс МосБиржи - РСПП Вектор устойчивого развития (MRSV)

Подобные индексы отслеживают ряд российские БПИФ: ESGR от РСХБ или SBRI от Сбера

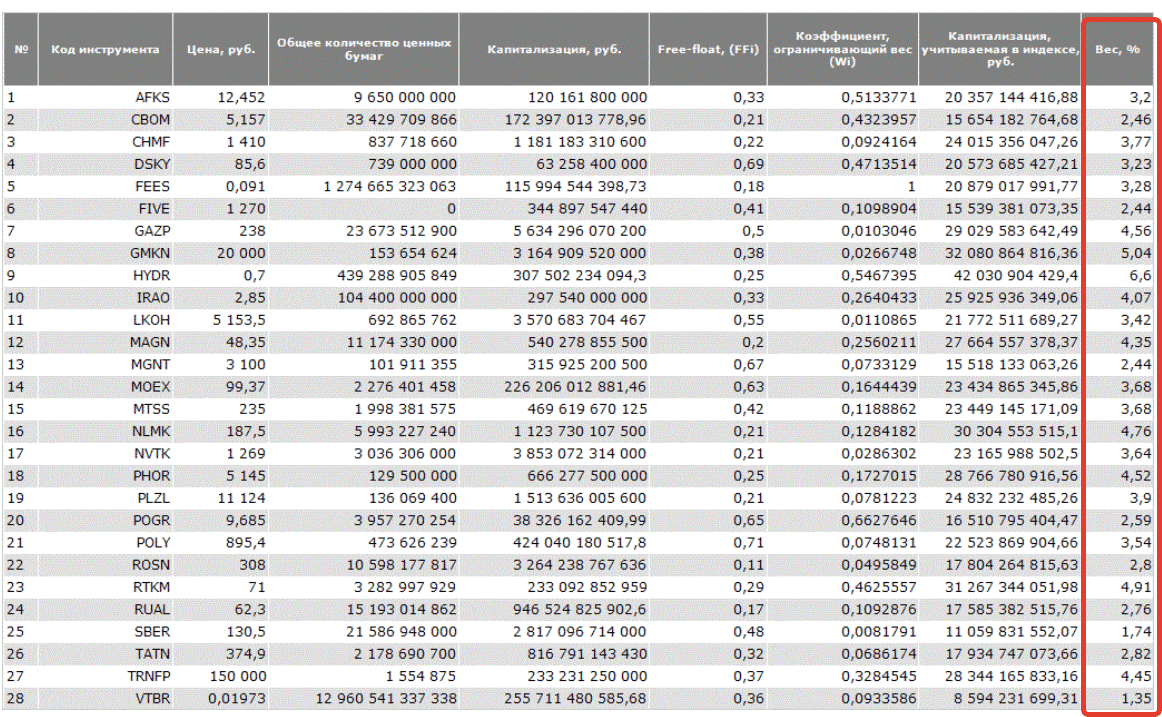

По количеству компаний оба индекса примерно равны: 28 против 32.

Состав тоже примерно похож между собой.

Главное отличие - в весах компаний внутри индекса. Так в индексе "РСПП Ответственность и открытость" распределение долей напоминает обычный индекс Мосбиржи. Основной вес сосредоточен в горстке компаний ТОП-5, ТОП-10 (всего три компании Лукойл, Газпром и Сбер имею более 40% веса индекса). По сути мы имеем тот же индекс Мосбиржи, но немного с другими весами.

Второй кандидат (РСПП Вектор устойчивого развития) имеет распределение по весам, если не равными долями, то без сильного перекоса. Доля большинства компаний в индексе находится в диапазоне 3-4%.

Что там по исторической доходности?

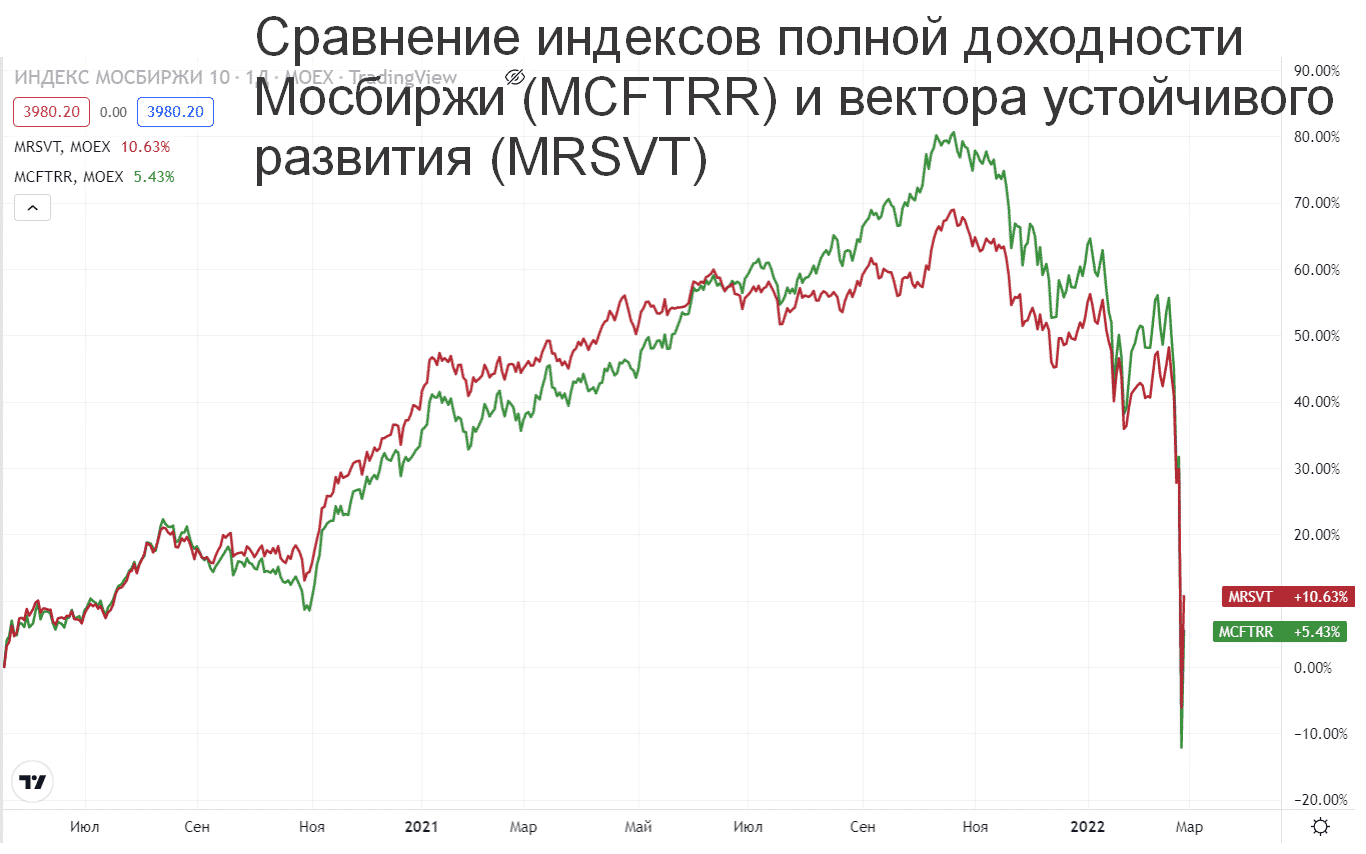

Оба индекса достаточно молодые. Один был запущен в марте 2021, второй - в мае 2020. С такой короткой статистикой делать какие-то серьезные выводы об эффективности думаю не стоит. Но посмотреть и тем более сравнить с доходностью индекса Мосбиржи мы обязаны.

К счастью Московская биржа рассчитывает для индекса вектора устойчивого развития значение полной доходности (с учетом дивидендов). А значит мы можем сравнить оба индекса лоб в лоб.

На графике ниже:

- зеленый цвет - индекс Мосбиржи;

- красный цвет - заказной индекс.

Индекс РСПП Вектор устойчивого развития показал достойный результат. И его можно рассматривать как еще одного кандидата.

Главный минус, который я вижу - это заказной индекс (не родной). Мосбиржа будет рассчитывать и публиковать данные, пока за это платит заказчик (провайдер фонда). Если фонд завтра прикроют, заказной индекс тоже схлопнется. И придется менять стратегию.

Альтернативный подход

Помимо вышеперечисленных способов вложиться в российские акции, путем реплицирования индексов, мы можем проявить смекалку и немного оптимизировать стратегии под себя.

К примеру, можно взять в портфель ТОП-5 (10, 15) компаний из любого индекса и покупать только их. Примерно в тех же пропорциях, что и в индексе.

Мы можем покупать акции из индекса равными долями. Кстати, не самая плохая идея. По российскому рынку статистики не видел, но вот по индексу S&P500 неоднократно встречал материалы о том, что на длительных интервалах уравновешенный индекс чуть-чуть превосходит по доходности индекс, взвешенный по капитализации. Ключевая мысль здесь даже не в обгоне классического индекса, а в том, что уравновешенный индекс не отстает от своего старшего собрата.

Что еще нужно знать про индексы?

- Московская биржа пересматривает состав и веса компаний в индексе четыре раза в год: в третью пятницу марта, июня, сентября и декабря.

- Реплицируя индекс самостоятельно, у вас обязательно будут потери на налогах и комиссиях. В статистике доходности индексов эти параметры Мосбиржа не учитывает.

- В составе индексов, как правило, большая доля выделена обыкновенным акциям: Сбер, Татнефть, Сургутнефтегаз. Как вариант, можно заменить их на привилегированные (ввиду их более высокой дивидендной доходности).

Подводим итоги

Я больше склоняюсь к индексу голубых фишек (MOEXBC). На его стороне:

- простота (всего 15 компаний),

- доказанная эффективность (больше чем на десятилетнем отрезке сопоставимая доходность с IMOEX).

Что думаете по этому поводу?

P/S. Сделал в гугл-таблицах шаблон для учета инвестиций по стратегии MOEXBC. Таблица подсказывает какое количество акций нужно покупать инвестору при каждом пополнении счета, чтобы портфель максимально точно соответствовал индексу.

Меня всё время мучает вопрос: а нужны ли вообще акции российских компаний в портфеле? С учётом того, что в России каждые 6-8 лет происходит какая-то ерунда, которая рушит вообще всё.

Помню, года три или четыре назад у вас уже была статья, в которой сравнивались акции России и США. И из плюсов российских акций были только высокие дивиденды. Там же писалось, что хотя российский рынок вроде бы недооценён, но он всё равно продолжает падать.

И вот нынешний год ещё раз показывает, что вкладываться в Россию смысла нет, но при этом вы снова собираете российские акции в портфель.

У меня в рос. бумагах всего 20% от всех активов. Для моего портфеля в принципе ничего критичного не произошло. Но план есть план — нужно продолжать поддерживать заданные пропорции портфеля. После падения рынка, мне нужно докупаться …. и соответственно я ищу варианты как это сделать более выгоднее для своего кошелька.

Никого не агитирую за инвестиции в российский фондовый рынок. Каждый сам кузнец своего счастья (или несчастья).

P/S. Возможно скоро всем инвесторам придется увеличить свою долю российских бумаг до 100% (если запретят или заблокируют возможность покупать ин. активы).

За 23 года индекс РТС существенно обошел индекс S&P 500. На момент 2019 года до пандемии. Среднегодовая доходность индекса РТС в долларах составила 12,5%, а S&P 500 — 7,8%! Это с учетом дефолта 1998 года.

На промежутке в 23 года российские акции показали в долларах почти в 3 раза большую доходность чем американские.

Если сравнивать с 1996 года по сегодняшний день с учетом всех кризисов, то индекс РТС вырос +988,33%, в то же время SP500 вырос +648,44%.

Со статистикой надо осторожнее. 23 года назад рынок в России по сути начинался с нуля и все стоило практически бесплатно. С таким же успехом можно взять стоимость 1-шки в Москве в конце 1990-х (условно 5000 у.е.) и «доказать», что российский рынок недвижимости самый перспективный в мире и делает нереальные исксы ))). Потому что эта однушка сейчас стоит 80 000 долларов + еще 80 000 принесла в виде «дивидендов» от сдачи за 23 года. Рост в долларах в 32 раза и это, не считая реинвеста «дивидендов»! Проблема в том, что эти выводы совершенно бесполезны с точки зрения прогнозов на будущее и вероятность повторения такого сценария стремится к нулю )))

Премия за риск есть и она полностью себя проявила в повышенной доходности. Когда рынок зарождался никто не знал, а дешево ли это? (спустя годы оказалось дешево). Мы либо принимаем риск и ожидаем повышенную доходность, либо ищем более консервативные сценарии. Сейчас тот же самый выбор, что и десятилетия назад, однако, одни политики сменяют других, а рыночные механизмы неизменны.

Подождём когда откроется Мосбиржа.

Пока есть идея продолжить с БПИФ VTBX. Надеюсь, что уж внутри страны ВТБ сможет собрать и поддерживать в адекватном состоянии индекс своих же российских компаний.

+

Ждем гугл таблицу для повторения индекса.

Сегодня сделаю, завтра постараюсь опубликовать

Идея покупки топ-15 отличная, сам пришел к тому же на фоне проблем с БПИФами! Но есть несколько вопросов: 1) оставлять ли в индексе компании, которые в России торгуются в форме АДР/ГДР (Тинькофф, Яндекс, Полиметалл) учитывая непонятные перспективы самих акций на зарубежных площадках. 2) С учетом нынешней волатильности как оптимально входить в бумаги, чтобы веса не сильно нарушать? Условно говоря, пока ты Сбер покупаешь, Газпром может уйти на 20% туда или сюда?

а не факт, что их можно будет покупать(АДР). по крайней мере подсанкционные брокеры. И не известно, выживут ли брокеры и какие. За втб страшно, но государство спасет скорее всего. Они все в пирамидах репо. Поэтому vtbx под вопросом. ну вы же понимаете, что торгов нет 3 недели не просто так

Что в итоге решили с АДР/ГДР? Пришло время пополнять российскую часть портфеля, вот и думаю — может повторить индекс голубых фишек без «иностранцев» равными долями. А как ситуация окончательно прояснится — добрать ГДР или вернуться к БПИФам. Что думаете?

Хорошая идея самостоятельно повторить индекс.

Только как быть с индексами на зарубежные рынки/отрасли. По ним что планируете делать?

Пока нахожусь в режиме ожидания.

Как вариант инвестиций на Америку — реплицирую индекс Dow Jones. Но с текущей комиссией в 12% на покупку долларов, пока заморозил покупки до «лучших времен»

Идеи, безусловно, неплохие, однако для того, чтобы вам же, Максим, успешно реплицировать все фонды, которые у вас были в портфеле, понадобится также несколько миллионов, а с учетом девальвации рубля, возможно даже поболее десятка миллионов.

Я пока только берусь за российские акции. Возможно в ближайшие несколько лет мы будем отрезаны от внешних рынков (в первую очередь фондовых) и нам кроме отечественного ничего не останется. (((

Я больше года реплицирую индекс DOW Jones (на истории очень сильная корреляция по доходности с СИПИ500). 30 акций компаний (по одной штучке каждой) и индекс повторен. ))

Полностью согласен с идеей покупки голубых фишек. Аналогия сразу прослеживается с DJIA. Максимально просто и эффективно. Действительно, в нынешней ситуации похоже только российские бумаги и остаётся покупать. Кстати, про расписки, может я не прав, но только у Тинькофф расписка, яндекс и полиметалл — это акция обыкновенная иностранного эмитента. По крайней мере так на сайте мосбиржи указано.

Максим, пользуясь случаем, спасибо за ваши статьи! В качестве дополнения основному индексному портфелю давно рассматриваю самостоятельную сборку равновзвешенного индекса Голубых фишек только из компаний РФ юрисдикции (кроме Полиметалл, Тинькофф и Яндекс) и заменой ао на ап для повышения ДД (Сбер, Сургут, Татнефль). Полная доходность, вероятно, будет меньше исходного индекса, зато портфель почти полностью ленивый.

Спасибо большое автору давно ждал такую статью!!! Теперь непонятно одно что делать с зарубежными рынком, для диверсификации, в крипту уйти выходит

Прошло уже пару лет, есть результаты сравнения доходности скажем индекса голубых фишек и рынка в целом? Смотрю сколько много попыток обогнать индекс, и… Нет, не говорю, что не удаётся, вон у компании Доход и Арсагеры удаётся на более чем 10 летних интервалах обгонять, хотя считается активное управление только мешает.

Спасибо за статью, как уже писали в комментариях, ждем статью + таблицу по аналогии повторения индекса Доу.

Так же вопрос, нет ли новостей, хотя бы слухов, о том, что делать с ин. акциями у подсанкционных брокеров типа: ВТБ, Открытие…

Писать ли заявление на перенос их к другому брокеру, либо ждать пока брокер сам решит этот вопрос и не нужны будут телодвижения с нашей стороны и затраты на это соответственно.

Спасибо заранее.

Думаю до конца недели все разрешится.

Открытие выслало письмо с инфой о том, что будет перенос ин. активов к другому брокеру (с мин. усилиями со стороны клиентов). Обещают до конца недели предоставить полный алгоритм действий.

Подозреваю что все эти попытки переносов и поиск решений возможно будет сходных и у ВТБ (возможно все переедем к одному брокеру из открытия и ВТБ).

Я пока ничего не предпринимаю. Жду конкретики.

Вот думаю…А есть ли смысл так заморачиваться? Если с VTBX все будет плохо ( в чем я очень сомневаюсь),то какая разница 15 акций из индекса покупать или 5 или даже 3 самых главных? Как все мы увидели — если рынок рушится,то ВСЕ акции летят в ад.

Но не все одинаково растут вверх.

1) Комсу фонда никто не отменял, в отличие от дивов. В условиях низкой ДД в ближайшей перспективе владение фондом может стать невыгодным. Напомню, точка безубытка VTBX при 5.3% полной доходности индекса. С уменьшением СЧА фонда может вырасти комса. 2) ВТБ тоже временно самоустранился от управления своими же фондами, остановил выпуск и погашение. 3) В отдельных акциях можно будет получить очень высокую ДД в будущем, десятки %%. Кумулятивный эффект этих факторов ИМХО даёт повод к рассмотрению покупки отдельных бумаг, необязательно акций.

На дворе декабрь 2024 года.

Прошло более двух лет с момента написания статьи (без учета правок).

И как все изменилось!

Я про сравнение индексов MOEX10 и остальных.

Как раз за последнее время MOEX10 намного более стабильно выдержал ситуацию.

И за последние 10-15 лет его доходность плюс-минус сравнялась с остальными!

Что, теперь изменять в статье выводы?