Познакомьтесь с Валерой. Родом из СССР. Семья эмигрировала в США в середине прошлого века. Валера является самым неудачным рыночным таймером в мире. Все его покупки акций были ужасными. Время входа в рынок всегда совпадало с пиком. И сразу после покупки - котировки падали на десятки процентов. Но Валера не унывал. И вкладывал деньги снова и снова (как вы догадываетесь - опять неудачно).

Что из этого получилось? Удалось Валере что-то заработать в итоге? И как влияет время входа в рынок на конечный результат?

Начало

В 22 года Валера решил начать откладывать деньги для накопления на пенсию. На дворе стоял 1970 год. До пенсии еще долгих 43 года. Но Валера знал, что в США, если хочешь жить достойно в старости, нужно позаботиться о будущей пенсии самому.

План был прост. Ежегодно откладывать по 2 000 долларов. Каждое десятилетие увеличивать сумму еще на $2 000. В 80-е будем уже откладывать по 4 000, в 90-е по 6 000, с начала 2000-х и до выхода на пенсию (в 2013 году) - по $8 000 ежегодно.

Неудачные инвестиции

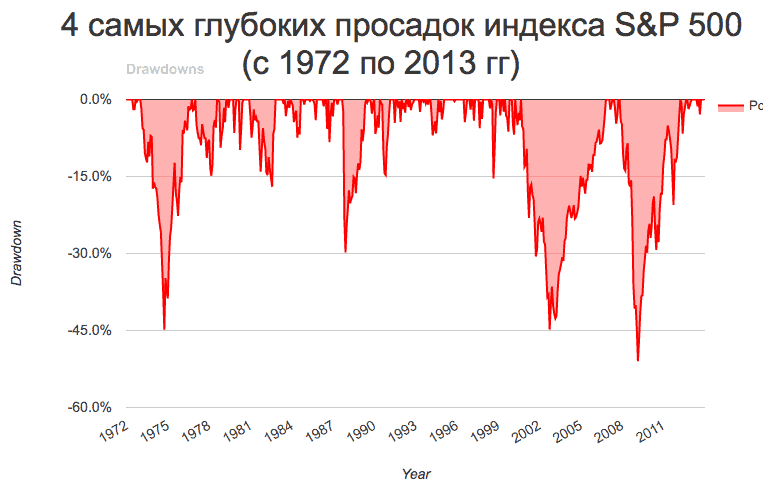

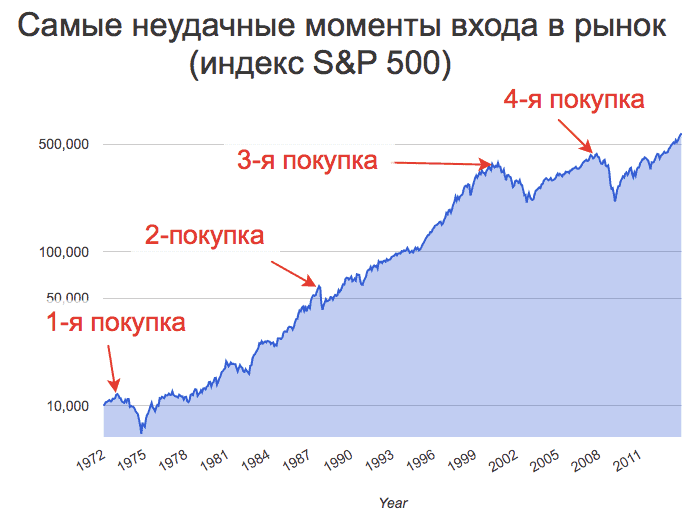

Итак, начав откладывать с 1970 года Валера держал наличные дома. К концу 1973 года, накопив 6 000 долларов, Валера решил вложить все деньги в индексный фонд, отслеживающий S&P 500. Как оказалось - момент входа был выбран неудачно. Это был самый пик рынка. И сразу после покупки рынок обвалился. За 1973-1974 гг. падение составило почти 50%.

Это надолго отбило у Валеры интерес к инвестициям. Но хотя рынок и упал в 2 раза, Валера принял решение - не продавать акции.

К 1987 году боль потерь немного притупилась. Да и рынок восстановился. Многократно превысив точку входа 1973 года. Валера все это время держался от рынка подальше. И старательно откладывал деньги - накопив 46 тысяч долларов.

В августе 1987 года он вкладывает все деньги снова в индекс S&P 500. И опять на самом пике перед обвалом рынка. В течение трех месяцев рынок теряет 30% в стоимости. И опять надолго отбивает у Валеры желание инвестировать.

Проходит 12 лет. На дворе - декабрь 1999 года. На рынке надулся технологический пузырь. Но Валера не знает про это.

Он видит постоянный рост рынка. Последние 5 лет индекс растет на 20-30% ежегодно. Валера решает поучаствовать в росте. У него скопилось целых 68 тысяч долларов.

Что в итоге получилось?

- Вход в рынок произошел в декабре 1999 года

- В следующие несколько лет (до 2002 года) - падение котировок на 50%.

И снова Валера получает психологическую травму. Как же так? Что за невезение? Это его карма. Прямой намек, что на рынке ему делать нечего.

Следующее вложение в фондовый рынок пришлось на октябрь 2008 года. С момента последнего неудачного входа Валера скопил 64 тысячи долларов. Результатом новых покупок индекса стал снова обвал котировок более чем 50%.

После этого Валера решил завязать с инвестициями в акции. И оставшееся время до пенсии просто откладывал ежегодно деньги с зарплаты. К 2013 году ему удалось скопить 40 000 долларов.

Результаты инвестиций

За свою инвестиционную жизнь (более 40 лет) Валера совершил всего 4 сделки. С точки зрения маркет-тайминга - все они были ужасными. Совершались на пике рынка, перед самыми экстремальными падениями. Большего невезения трудно себе представить.

4 "самых удачных" сделки Валеры за всю жизнь

| Дата инвестирования | Вложенная сумма | Падение рынка |

| Декабрь 1972 | $6 000 | -48% |

| Август 1987 | $46 000 | -34% |

| Декабрь 1999 | $68 000 | -49% |

| Октябрь 2007 | $64 000 | -52% |

| Всего инвестировано: | $184 000 |

К счастью для Валеры - он никогда не продал ни одной акции. Несмотря на падения и длительные кризисы, он продолжал держать бумаги всю жизнь.

Как вы думаете - удалось ли Валере что-то заработать?

Вложив за все время сумму чуть менее 200 тысяч, капитал Валеры вырос до 1,1 миллиона долларов. Чистая прибыль составила около $900 тысяч.

Резюмируя

Многие инвесторы постоянно ищут "правильную" точку входа в рынок. Боясь сделать покупки на пике, опасаясь обвала рынка. Как показал опыт самого неудачного инвестора, даже если удача не ваш конек, все равно можно получить довольно таки неплохие результаты.

А чем объясняется секрет Валеры?

- Валера на протяжении всей жизни откладывал деньги. И дополнительно увеличивал ежегодные суммы. Все правильно. Если вы хотите, чтобы деньги делали деньги, нужно давать более сильный толчок для роста и приумножения. Больше денег вложишь, больше заработаешь.

- Время - ваш союзник. У Валеры был очень, очень длительный инвестиционный горизонт (более 40 лет). За это время капитал может увеличиться в десятки раз (сложный процент в действии).

- Валера никогда не продавал акции. Заставляя деньги работать все это время. Зачем избавляться от того, что в будущем сделает тебя богатым.

Пример Валеры - это конечно крайность. Вряд ли найдется еще такой неудачный человек. Но зато показывает, как при длительном инвестиционном горизонте и регулярных пополнения, даже самые неудачные моменты входа в рынок дают вполне хорошие результаты (по крайней мере так было в прошлом).

Справедливости ради отмечу, что если бы Валера вкладывал деньги постоянно (ежегодно), а не ждал очередного пика, то его результат превзошел бы 2,3 миллиона долларов.

Удачных инвестиций!

Рекомендую:

> К концу 1973 года, накопив 6 000 долларов, Валера решил вложить все деньги в индексный фонд, отслеживающий S&P 500.

Валера просто гений, поскольку этот взаимный индексный фонд от Vanguard (и вообще первый в мире индексный фонд) появится только в 1976 году. На три года опередил Богла, хитрец. Плюс результаты корректно сравнить с инфляцией, которая в 1970-е годы в США несколько лет измерялась двузначными цифрами, что сильно уменьшит реальную прибыль.

«Валера просто гений» — из СССР все такие )))

Если честно, ты меня раскусил … только фонд Vanguard запустили в 1975 году.

Если брать с поправкой на инфляцию, то среднегодовая доходность колебалась на уровне 4-5%. Что достаточно близко к статистическим данным по доходности фондового рынка США.

В сети встречается и 1975, и 1976 год — я чаще видел второй вариант, поэтому указал его. Насчет 4-5% — они ближе к реальной исторической доходности облигаций США (около 3.5%), чем к акциям (около 7%). Что особенно заметно на результате, если инвестировать 40 лет. Идея статьи понятна — тем не менее.

S&P 500 принадлежит компании Standard & Poor’s и ею же составляется. Индекс публикуется с 4 марта 1957 года. В качестве базового периода для расчёта взяты 1941—1943 гг., базовое значение — 10.

Ах, Валера, Валера, как же ты нас всех напугал!)))

Очень переживал за Валеру!!!!!

Переживал за Валеру больше чем за себя

пару слов по поводу маркет-тайминга. на своем примере весь 20 год я был «валерой», на всю котлету нала зашел в долларах до марта и даже покупал до 10 марта, пока нал не кончился именно к началу обвала. в пандемию реально было нечего закинуть на счет, т.к. доходы упали да и с работой был напряг. ну и страх конечно. и как известно по Баффету: «инвестор должен уметь ждать». я небольшую стратегию разработал для себя , после того как решил собирать вслед за Ментором индекс DOW и неудачной покупки Боинга по 238,5 $ : например я планирую в теч. 1 месяца закупать индекс DOW на 1 000$. закидываю сразу все средства , по всем 30 бумагам ставлю напоминания-колокольчики с ценой — 15-20 $ ниже текущей рыночной (5 минут занимает) ну и начинаю рыбалку. если не поймается нечего в теч. месяца, закуплюсь «по любой цене». а в реале united health вот уже со скидочкой сегодня (15.01.21) куплю, 1-2 тыс экономии — приятно же. да и закупка по плану идет.

Похожая ситуация была и у меня. Начало года — вкинул нормальные суммы в рынок (хорошо что часть оставил в виде кэша и подушки).

Где-то до середине марта использовал весь кэш, потом в ход пошла подушка безопасности. А цены падали и падали. Потом начал скидывать помаленьку облигации (немного себе в убыток — они тоже просели) и золото, дабы скупать подешевевшие акции (ETF).

Главная моя ошибка — когда все более менее успокоилось (апрель-май и дальше) все твердили, что вот-вот будет новое падение (и второе дно) и я немного уменьшил план покупок (хорошо что не прекратил) — часть денег накапливав в кэше, часть пускал на покупки. А рынок рос и рос.

Прибыль я конечно получил в 2020 году (было бы глупо жаловаться), но меньше, чем можно было бы. С другой стороны: всех денег не заработаешь, поэтому радуемся тому, что имеем.

Жду продолжение про Валеру, который всегда выбирал неподходящий момент. Представим, в феврале 2022 Валера решил вернуться на Историческую Родину и доживать жизнь рантье, предусмотрительно отказавшись от американского гражданства дабы избежать двойного налогообложения и перевел все свои сбережения в российскую юрисдикцию