Любой актив, торгуемый на фондовом рынке всегда имеет две цены. Лучшая цена по которой можно купить актив в данный момент, выставленная продавцом. И лучшая цена, по которой можно продать, выставленная покупателем. Разница между этими двумя ценами на продажу и на покупку напрямую влияет на ликвидность финансового инструмента, а проще говоря на объем торгов и называется биржевой или торговый спред.

Что такое торговый спред?

Что же такое спред? Если дословно, то с англ. spread - переводится как расширение, разница. Если простым языком, это разница между ценами на покупку и продажу. У разных активов величина спреда может различаться не то что в разы, в десятки и даже сотни раз!

Для примера рассмотрим котировки по акциям Газпрома. В биржевом стакане видно, что лучшая цена на продажу составляет 134,55 рубля, а лучшая цена на покупку - 134,53.

Разница между ними в 2 копейки и есть спред!

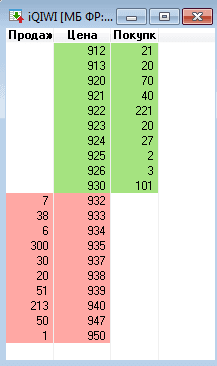

Если взять другой менее ликвидный инструмент, то можно увидеть более высокий спред между ценами на продажу и покупку. Например акции Qiwi. На данный момент разница - 2 рубля, что для такой бумаги еще хорошо. Обычно по Qiwi стандартный спред составляет 5-10 рублей.

При совершении сделки на фондовом рынке, трейдер автоматически получает убыток равный величине спреда. Ведь актив покупается по ценам предложенным продавцами, соответственно чтобы быстро продать актив, нужно смотреть на цены желающих купить, а они будут ниже, как раз на величину спреда.

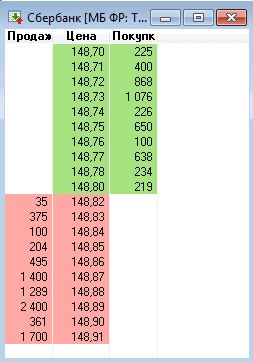

Если, вы совершили покупку акций Qiwi, то вам нужно дождаться повышения котировок на 5 рублей или на 0,5%, чтобы только выйти в ноль. Или же котировки по Сбербанку. Здесь разница между покупкой и продажей составляет всего 1-4 копейки в зависимости от ситуации на рынке.

Для сравнения спреда у различных активов лучше использовать не абсолютные цифры, а относительные, выраженные в процентах.

Допустим, если у двух различных акций спред составляет 1 рубль. С одной стороны - одинаковая разница. Но стоимость одной акции - 100 рублей, а второй 10 000 рублей. Получается 1% в первом и спред = 0,01% во втором случае. Следовательно, вторые акции более ликвидные и выгодные для торговли.

Виды биржевого спреда

Торговый спред может быть двух видов: фиксированный и плавающий.

Фиксированный, в основном встречается на валютном рынке Форекс, где брокеры самостоятельно устанавливают разницу между покупкой и продажей.

В остальном, практически везде на рынках используется плавающий спред. Его размер определяется сложившейся обстановкой на рынке и конкретным активом в частности. И хотя на первый взгляд его величина является хаотичной и устанавливается участниками рынка, размер жестко контролируется биржей, а именно маркет-мейкерами, задача которых обеспечить высокую ликвидность ценных бумаг или не допускать слишком широкого спреда. В исключительных случаях, когда котировки двигаются в одну сторону через чур стремительно и спред расширяется до неприличия, биржа имеет право остановить торговля по данному инструменту на определенное время.

Анекдот в тему. Как опознать трейдера, торгующего арбузами на базаре? У него на прилавке 2 цены: одна на покупку, другая на продажу.

Почему спред расширяется или от чего зависит его величина

Почему спред может расширяться? По своей сути минимальная разница между покупкой и продажей достигается, когда количество желающих купить актив (покупателей) и желающих его продать (продавцов) примерно одинаковое. Таким образом наблюдается баланс сил медведей и продавцов, с небольшой погрешностью в ту или иную сторону.

В случае, когда такой баланс нарушается и одних игроков становиться намного больше, то мы наблюдаем расширение между ценами. Допустим, когда все хотят только продавать, а тех кто готов покупать в данный момент практически нет, или их доля по отношению к продавцам ничтожна мала, то будет автоматически происходить расширение спреда.

Когда возникают такие ситуации?

- во время кризисных явления, когда котировки акции просто улетают на дно

- в случае выхода корпоративных новостей, как хороших так и плохих, когда практически все будут настроены одинаково: либо по бычьи, либо по медвежьи

- на основании технического анализа, когда происходит смена тренда и на графике образовываются разворотные модели

Широкий спред это хорошо или плохо?

Как было сказано выше, чем меньше спред, тем более ликвидным является актив, более привлекателен для участников торгов. Мало ликвидные инструменты имеют низкие объемы торгов, в виду отсутствия желающих торговать им. Так что слишком широкий спред - это не есть хорошо.

Однако существует целый ряд стратегий торговли рассчитанные именно на большую разницу между ценами на покупку и продажу. И чем больше это разница, тем на более высокую потенциальную прибыль могут рассчитывать трейдеры.