Вы хотите накопить на пенсию самостоятельно? Купить квартиру, не влезая в кредиты. Собрать деньги на обучение детям в будущем. Или просто желаете скопить определенную сумму денег.

Один из способов достижение одной из этих целей - накопительное страхование жизни.

Страховые компании обещают если не сказочные, то наверное вполне привлекательные условия. Только приноси денежки. А в остальном за тебя все сделают другие.

Что же такое накопительное страхование жизни или НСЖ? И насколько оно выгодное? Какие важные моменты нужно знать?

Поехали.......

Как работает НСЖ

Полис ИСЖ решает 2 задачи: накопление и страховка.

Накопление

Вы заключаете договор или покупаете полис ИСЖ.

Договор обычно заключается на длительный срок - 10,20, 30 или 40 лет. Но не менее 5 лет.

Для себя определяете сумму, которую хотите накопить к концу срока. Исходя из этого вам рассчитывается размер платежей. Деньги можно вносить раз в год или ежеквартально.

Например. Нужно 3 миллиона рублей. Договор заключен на 30 лет. Каждый год вы обязаны делать страховые взносы - 100 тысяч рублей.

Возможна обратная ситуация. Клиент определяет комфортный для него размер платежей. И исходя из этого получаем конечную накопленную сумму в конце срока договора.

Страховая компания обязуется начислять на внесенный капитал клиента инвестиционный доход.

Средства размещаются в надежные финансовые инструменты. Обычно это банковские депозиты или долговые бумаги (облигации).

Размер прибыли заранее неизвестен. Все будет зависеть от выгодности вложений и текущей экономической обстановки.

Но....страхования компания гарантирует выплату минимального фиксированного ежегодного дохода (прописывается в договоре). Чтобы не случилось. Клиент гарантированно получит этот доход.

Как правило сумма не велика. Обычно это 2-4% годовых.

Если компании удастся заработать больше, то и клиент получит большую доходность, чем зафиксировано в договоре.

При обратной ситуации или получением убытков компанией, клиент все равно получить свой процент минимальной доходности.

Страховка

С момента заключения договора НСЖ, клиент находится под защитой страховой компании. При наступлении страхового случая - компания выплачивает компенсацию.

Что входит в страховые случаи?

Смерть застрахованного (в том числе от несчастного случая), получение инвалидности, временная потеря работоспособности, оплата лечения и многое другое.

Есть базовый тариф (обычно гибель), остальные страховки проходят как дополнительные опции и подключаются по желанию клиента. Естественно, это будет стоит дополнительных денег.

Главные достоинства НСЖ

Налоговый вычет. На ежегодные взносы по полису НСЖ государством положены налоговые льготы. Вы можете вернуть 13% от суммы внесенных средств. Но не более 15 600 рублей в год. Получается максимальная сумма взноса, с которой положен вычет - 120 тысяч.

В итоге - по факту клиент будет направлять меньше средств на накопительное страхование жизни. А доход, страховая компания начисляет с полной суммы. Эту немного увеличивает прибыльность вложений.

При взносах в 100 тысяч рублей в год, клиенту государство вернет 13 тысяч. В итоге реальные затраты составят 87 тысяч рублей. При зафиксированной доходности полиса 4%, прибыль будет начисляться с внесенных 100 000. При длительных сроках действия договора в итоге удается сэкономить весьма неплохую сумму.

За 20 лет - 260 тысяч, за 30 лет - 390, за 40 - 520 000 рублей.

Юридическая защита. Полис НСЖ по факту не является вашим имуществом, активом. Это просто услуга, предоставляемая страховой компанией. А выплаты (в результате несчастного случая или окончания срока договора) рассматриваются как страховой случай.

Благодаря этому на ваши деньги никто не может наложить арест, судебные приставы не смогут заблокировать или снять деньги со счетов (даже по решению суда).

При разводе полис ИСЖ не является совместно нажитым имуществом. И супруг (супруга) не могут претендовать на часть этих средств при разделе имущества.

Страховка на все время действия договора. Заключая договор НСЖ, клиент на весь период находится под страховой защитой. Неважно когда наступит страховой случай (через 20 лет, через год, а может быть и через месяц после начала действия полиса). Размер страховых выплат уже прописан в договоре.

И даже если клиент сделал только один первый скромный взнос и с ним произошел несчастный случай, он все равно получит установленную сумму выплат.

Еще одним из главных достоинств - за время действия договора здоровье клиента может значительно ухудшиться.

При самостоятельном страховании, когда нужно покупать каждый раз новую страховку на следующий год, компания может просто отказать. Или повысить стоимость полиса. Исходя из текущего заболевания клиента. Риски наступления страхового события - выше, значит и платить нужно больше.

Но в большинстве случаев, таким "нездоровым" клиентам - будет отказано в страховании.

Покупая НСЖ, вы автоматически застрахованы от болезней на весь срок действия полиса.

Недостатки или подводные камни - это нужно знать

Оценивать выгодность любого предложения нужно по совокупности достоинств и недостатков. У продукта могут быть просто сказочные условия, но существующие минусы могут свести на нет всю привлекательность предложения.

Что нужно нам знать про НСЖ? Какие минусы он имеет.

Длительный срок действия договора. За 20-30 лет много может поменяться. Банальное ухудшение финансового положения в будущем, сделает обязательные платежи обременительными. И клиент, потеряв возможность платить ежеквартально или ежегодно перестанет вносить деньги.

Что тогда?

Здесь обязательно вступить в диалог со страховой объяснить ситуацию и вместе искать выход из положения. Компания может пойти навстречу клиенту, уменьшив размер платежей или предоставить отсрочку.

В противном случае, задержка очередного планового платежа от клиента на срок более 3-4 месяцев влечет автоматическое расторжение полиса НСЖ.

Клиент теряет страховую защиту и ..... часть накопленных денег.

Это называется выкупная сумма. Процент или доля от накопленной клиентом средств возвращается. А остальное остается в страховой компании.

Программа НСЖ является долгосрочной. И компания не заинтересована в досрочных расторжениях. И вводит так называемый штраф - выкупная сумма.

Размер выкупной суммы зависит от срока расторжения договора.

Обычно в первые 2-3 года - размер выкупной суммы составляет ноль рублей 00 копеек. Это значит, что вы не получите ничего.

Одновременно с увеличение срока владения полисом ИСЖ (и своевременным внесением взносов) увеличивается процент выкупной суммы.

При расторжении на 4-й год, клиенту вернут 40%, на 5-й - 45% и так далее.

Но....он никогда не будет равен 100%.

Вклад - не вклад? И хотя вносимые клиентами платежи, страховая может размещать на банковских депозитах, на сами средства клиентов не действует закон о страховании вкладов. Деньги не застрахованы. Возврат не гарантируется АСВ. Но с другой стороны - это проблема страховой компании.

Условия договора. Менеджеры, пытающиеся продать полис и потенциальные клиенты находятся по разные стороны баррикад. Главная цель агентов - получить комиссионные. Причем весьма неплохие. И они пытаются всеми правдами и неправдами уговорить клиента. Расписывая все прелести и выгодность полиса.

Умалчивая о многих важных деталях. И даже откровенно вводят в заблуждение, искажая условия полиса.

Менеджеры получают повышенные проценты от взносов клиентов в течение первых трех лет действия полиса ИСЖ. Размер комиссии может составлять 20-30%. Вот они и стараются застраховать вас заработать.

Поэтому, очень важно самостоятельно ознакомиться со всеми условиями договора. Пусть на это уйдет даже час-полтора. Неважно. Потеряв немного времени, в дальнейшем это поможет сэкономить не одну сотню тысяч.

Несколько примеров.

- Полис ИСЖ позиционируют как альтернативу банковскому вкладу. Сознательно умалчивая о выкупной суммы. Говоря, что при досрочном расторжении клиент потеряет максимум - только начисленные проценты.

- Обещают доходность на уровне и даже выше банковского депозита.

- Сознательно не сообщают о условиях страхования, зависящих от здоровья клиента. Так например, инвалиды и люди, имеющие серьезные заболевания купившие полис НСЖ, не попадают под страховую защиту. Полис считается недействительным.

- При заключении договора клиент должен указать все имеющиеся у него заболевания. Но может случиться так, что менеджер не попросит это сделать. В итоге полис оформляется как на абсолютно здорового человека. И при наступлении страхового случая, компания может отказать в выплате. Ссылаясь на недостоверные данные, указанные клиентом при заключении договора.

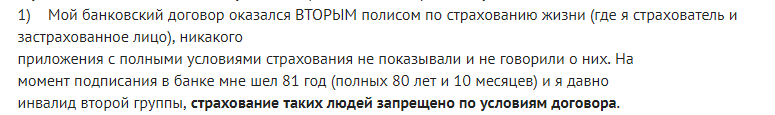

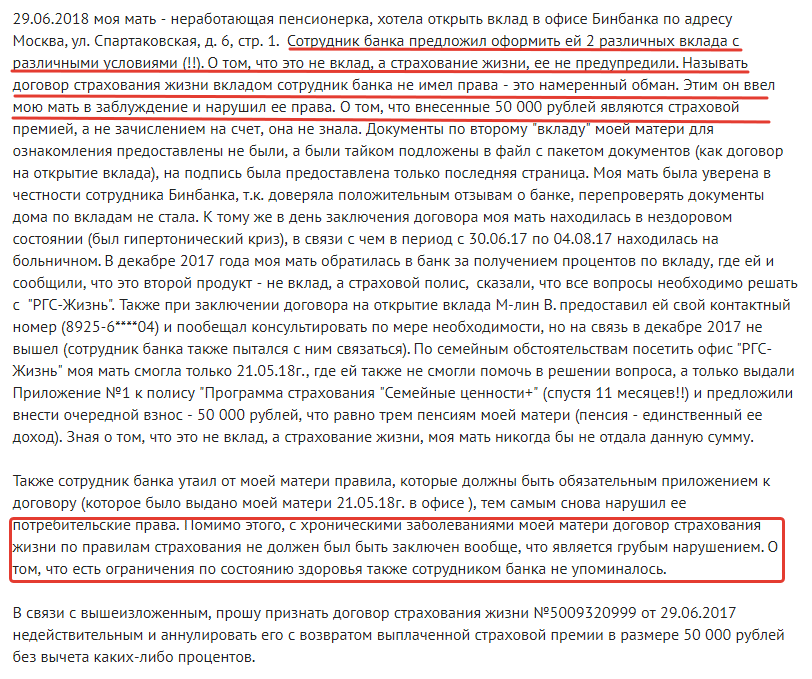

Отзывы пользователей

По мнению реальных людей, пользующихся данной услугой можно сделать определенные выводы. И получить некую общую картину. Удовлетворенности клиентов услугами.

И здесь сразу же наблюдается явный перекос в сторону негативных отзывов. Даже не так. Подавляющее большинство отзывов людей, в той или иной степени несут в себе отрицательные эмоции направленные на страховые компании.

Складывается впечатление, что главный принцип заключение договоров продажи полиса - срубить денег. Здесь и сейчас. Получить свои комиссионные, а дальше ....как нибудь выкрутимся.

В банке продали полис инвалиду. Хотя в договоре черным по белому прописано, о невозможности страховки этой группы людей.

Пенсионерку осознанно ввели в заблуждение, вместо вклада продали страховой полис. Который к тому жу был недействительным, ввиду наличия у клиента хронических заболеваний.

Большинство отзывов объединяет то, что люди не захотели прочитать условия договора. Доверившись словам "дружелюбного" сотрудника. Который плохого не посоветует.

Делаем выводы

Если рассматривать полис НСЖ только как накопление капитала, то наверное это не очень хорошая идея. Доходность вложений не очень привлекательная. Она даже не покрывает уровень инфляции.

А учитывая, что программа является долгосрочной, рассчитанной на десятилетия, может получиться, что к окончанию срока накопленная сумма не будет соответствовать ожиданиям клиента. Часть денег съест инфляция. Хотели накопить на квартиру стоимостью 3 миллиона. Через 10-15 лет этих денег хватит только на половину квартиры. И так далее.

Инфляция в нашей стране не поддается прогнозирования. В один год это может быть 4% (как было в 2017), годом ранее она составляла 15%. Что будет в будущем никто не знает.

Возможно мы увидим стабилизацию. Или напротив, резкий рост цен и обесценивание денег.

А деньги, вложенные в НСЖ будут постепенно уменьшаться. И вы ничего не сможете исправить. В этом благополучно помогает выкупная сумма. "Заботливо" установленная страховой компанией.

В совокупности полис ИСЖ как накопление и страховая защита - неплохой продукт. Если не брать во внимание недобросовестность сотрудников банков и страховых компаний, всеми правдами и неправдами навязывающих услуги накопительного страхования.

Если смотреть "оптимистично", то клиент получает выгоду в любом из двух случаев.

При наступлении страхового случая (болезнь, несчастный случай) - страховая компания выплачивает деньги. При гибели - деньгами будет обеспечена семья, потерявшая кормильца.

Ну а если клиент исправно платил весь срок и ничего с ним не произошло - это тоже отлично. Здоровье в порядке, цел и невредим. Что еще нужно для счастья?

Но все прелести и сама идея накопительного страхования жизни разбивается об множество нюансов. Однозначно нельзя сказать, что ИСЖ подходит для всех. Срочно бегите оформлять себе полис.

Как и нельзя утверждать обратное. Не лезьте в это дело. Не при каких обстоятельствах не оформляйте себе полис НСЖ.

Только полностью ознакомившись со всеми условиями договора НСЖ, приняв во внимание все моменты страхования, нужно делать вывод в пользу или отказа от накопительного страхования.

И повторюсь - никогда не верить никому на слова.

Всем БОЛЬШОГО здоровья!!!

Спасибо, будем знать. Ошибку в заголовке исправьте, «не накопим» таки раздельно. Портит впечатление.

Спасибо за замечание. Исправили)))

Я правильно понимаю: если я заключаю договор НСЖ на 5 лет с ежегодным взносом 120.000₽, то я все 5 лет могу получать вычет в 15.600₽? Или только один раз за весь страховой период полиса?

Вычет полагается за каждый год. От суммы внесенных средств. Но не более искомой суммы (15 600). Итого можно вернуть 5 Х 15 600 рублей.

Спасибо за охватную статью . Я как раз год назад заключил НСЖ, а спустя некоторое время — более 14 дней, за которые можно расторгать договор, с удивлением обнаружил, что в договоре страхования нет никакого страхования, ибо по второму риску — смерть застрахованного — его ближние могут получить только назад свои же страховые взносы, сделанные до сих пор ! Какая же это зашита — еше и побегать придется с оформлением бумажек, чтобы просто вернуть отданное ! А по второму риску — дожитие — указана выплата 514 тыс. на вложенные 500 за пять лет ! Посчитайте «доход» . Я заключил договор, так как в тексте по риску смерти была не очень понятная формулировка, но я-то был уверен, что выплата должна превышать взносы, а всего пакета документов мне не выдали . Теперь же мне представляется, что это вовсе нельзя назвать «страхованием» . И по факту деятельности подобных кампаний, что в вашей статье и указывалось, они «страхуют» всех подряд, могут, наверное, и покойника в гробу, — ибо они ничего не теряют, только денежками клиентов владеют ! А Вы как считаете — это можно назвать «защитой» ?

Вопрос к автору. Зачем вы перемешали ИСЖ и НСЖ в одну кучу? Инвестиционное Страхования Жизни это одно, а Накопительное страхование жизни другое.

Касаемо инфляции, многие компании ввели индексацию взносов.

И еще одно, никогда не рассматривайте НСЖ как источник инвестирования для получения доходов, НСЖ это защита прежде всего, а доходность (от 3 од 11%), возврат налогового вычета и неприкосновенность счета, это приятные бонусы.

В любом учебнике основ финансовой грамотности стоит, что первое нужно защитить себя (не более 20% от дохода), а после выстраивать инвест стратегию, краткосрочную, среднесрочную и долгосрочную. Диверсифицируйте свои деньги правильно, и будет вам счастье.