Немного теории. Памм портфель - это совокупность ПАММ счетов, собранных вместе в определенной пропорции. Вы покупаете определенную долю в этом портфеле и соответственно получаете прибыль пропорционально вашим вложениям. Аналогом ПАММ портфеля, выступают всем известные паевые инвестиционные фонды (ПИФЫ). Также как и ПИФах, за успешный результат (прибыль) управляющий получает определенное вознаграждение (примерно 15%).

Зачем же инвестировать в PAMM портфель?

Инвестирование в Памм портфели обладают несколькими достоинствами, но также есть и минусы (куда же без них).

Начнем с плохого.

Недостатки PAMM

1. Это конечно дополнительные расходы, в виде вознаграждений управляющему портфелем. В нашей цепочке появляется дополнительное звено (посредник), которому уходит некоторая доля от прибыли. Управляющие ПАММ счетами получают свое вознаграждение в виде оферты от прибыли. Далее с оставшейся прибыли - часть идет управляющему портфеля.

Однако - это условный недостаток, который при определенных условиях обращается в преимущество. Но об этом далее.

2. Выбирая ПАММ портфель, вы перекладываете всю ответственность на управляющего по выбору ПАММ счетов, которые напрямую влияют на уровень доходности (и соответственно убытков).

А теперь поговорим о

преимуществах ПАММ портфеля

1. Можно относительно за небольшие деньги (100-200 долларов), получить очень хорошую диверсификацию. Купив всего 1 пай, вы инвестируете одновременно в несколько счетов, тем самым значительно снижая риски. Идеальное решение для начинающих мелких инвесторов, которым за имеющие у них деньги, есть возможность напрямую инвестировать только в пару-тройку счетов. На остальное денег не хватает.

2. Портфельное инвестирование, дает возможность избавиться от постоянного мониторинга счетов, проводить ребалансировку, менять управляющих (не оправдавших доверие), либо искать новые перспективные счета. Все это за вас будет делать управляющий. Проще говоря - огромная экономия времени.

3. Выше, в недостатках значилось - дополнительные расходы, в виде вознаграждения управляющему. Однако, если подсчитать, то в большинстве случаев получается, что даже с учетом вознаграждения - инвестировать в Памм портфели выгоднее, чем вкладывать свои средства напрямую в ПАММ счета. Как так?

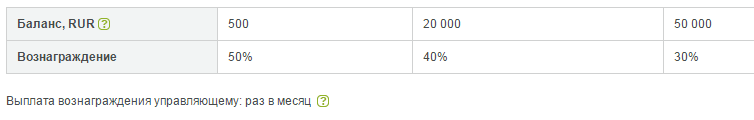

Все дело в плавающей оферте управляющих ПАММ счетов. Обычно она составляет - 50% от получаемой прибыли. Т.е. заработали 100 баксов прибыли, половину отдайте управу.

Но с увеличение суммы ваших средств на счете - оферта уменьшается.

Вот один из примеров.

За счет того, что на счете портфеля аккумулируется все средства инвесторов, получается довольно приличная сумма. И как правило, при внесении ее (или даже части) в ПАММ счет, получается оферта по самой выгодной ставке.

Давайте рассмотрим на конкретных цифрах.

У вас есть 10 000 рублей. Вы напрямую инвестируете их в ПАММ счет (один или несколько). Оферта управляющего составляет в этом случае - 50%.

Спустя 3 месяца, счет показал доходность в размере - 20%. Соответственно ваши деньги заработали - 2 000 рублей. Но из них 50% вознаграждение управляющего. В итоге ваш профит 1 000 рублей или 10% доходности.

А теперь та же ситуация, только ваши деньги инвестированы в ПАММ портфель. Допустим управляющий вложил их в тот же ПАММ счет (или счета). И опять же доходность за 3 месяца - 20%.

Но за счет совокупности денег множества инвесторов (в том числе и вас), вложенных в этот счет, оферта управляющего уже более выгодная для вас и составляет 30%.

В итоге получаем:

ваши деньги заработали 20% - 2 000 рублей.

оферта 30% - 600 рублей, остается 1 400 рублей

С этих денег 15% управляющему ПАММ портфеля - 210 рублей

Итого: ваша чистая прибыль 2000 - 600 - 210 = 1 190 рубля или почти 12 % доходности.

Т.е. вложение в ПАММ портфель принесло нам прибыли на 2% больше, чем в случае самостоятельного инвестирования.

Вроде бы разница в 2% несущественна, но это в абсолютных цифрах. Если брать в относительных, то доходность увеличилась на 20%. А это уже более значимая цифра. С учетом капитализации (или сложных процентов) разница в суммарной доходности на длительных интервалах еще больше увеличивается.

Для примера.

За год, при средней доходности в 5% в месяц через год общая доходность составит 80%.

Если увеличить месячную доходность на 20% или до 6% в месяц через получим уже 100%.

Разница в деньгах, если брать вышеописанный пример, от 10 000 рублей - это 2 000 рублей дополнительно.

В заключение

- Инвестирование в PAMM портфели особенно выгодно для инвесторов с малым капиталом. За свои скромные средства они получают доли сразу в нескольких счетах, тем самым снижая риски и делая свои вложения более безопасными.

- Также они получают оферту по самой выгодной ставке, за счет совокупных вливаний всех инвесторов, и как итог потенциальная прибыль гораздо выше, чем при самостоятельном инвестировании.

- Ну и наконец, время. Всю работу делает управляющий.

Необходимость установки терминала и работы с ним вносит некоторые неудобства, особенно для тех, кто не связан с Forex. Из кабинета можно отслеживать индексный портфель, но операции с ним производить невозможно. Этот недостаток кажется несущественным по сравнению с достоинствами данного инструмента.

Очень приличный контент!

Мне всё предельно ясно.