Однако существуют стратегии инвестирования в ПАММ счета, позволяющих существенно повысить прибыль от вложенных средств. Давайте рассмотрим их

Диверсификация

Это первое что нужно делать начинающим инвесторам. Грамотная диверсификация снижает риски убытков в разы.

1. Диверсификация по типу ПАММов. Оно включает вложения в консервативные, умеренные и агрессивные счета. Большую часть средств отдаем в консервативные, меньшую - в агрессивные. Доходность агрессивных счетов может сравняться с доходностью консервативных. С другой стороны - в случае просадки агрессивных счетов, ваши убытки будут не так заметны, в виду низкой доли таких счетов в вашем портфеле.

2. Чтобы не зависеть от скачков валют, рекомендуется вкладывать деньги в ПАММ счета с разной валютой. Обычно это рубли, доллары и евро. Иногда встречаются счета привязанные к золоту.

3. Чтобы еще больше защитить ваши инвестиции от неторговых рисков - вкладывайте деньги в различных брокеров, благо сейчас есть из кого выбрать.

Горизонт инвестирования

Еще одним важным параметром является время, на которое вы готовы вложить ваши деньги (инвестиционный горизонт).

Горизонт бывает краткосрочным (1-3 месяца), среднесрочным - (3-12 месяцев) и долгосрочным (от года). В зависимости от целей, которые вы ставите перед собой и определяют горизонт.

Кстати, очень популярна стратегия смешанного горизонта инвестирования. Вы вкладываете деньги в агрессивные средства на короткий срок, а всю полученную прибыль распределяете в консервативных счетах для долгосрочного инвестирования.

Ребалансировка портфеля

В принципе ребалансировки опять же положена диверсификация вложений. Разные счета могут иметь разную доходность и со временем происходит значительное накопление средств на одних счетах, тем самым увеличивается их доля в процентном исчислении в отношении ко всему портфелю. Как итог, эти счета подвергаются более значительным рискам в случае просадки и ваш общий убыток значительно возрастает.

Ребалансировка предполагает перераспределение средств через равные промежутки времени для восстановления первоначальных соотношения долей счетов по отношению к вашему портфелю.

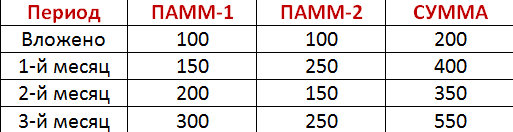

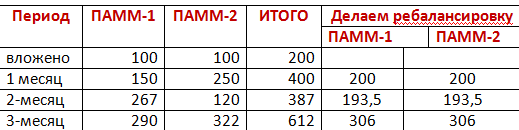

Допустим вы инвестировали в 2 счета ПАММ-1 и ПАММ-2 по 100 долларов.

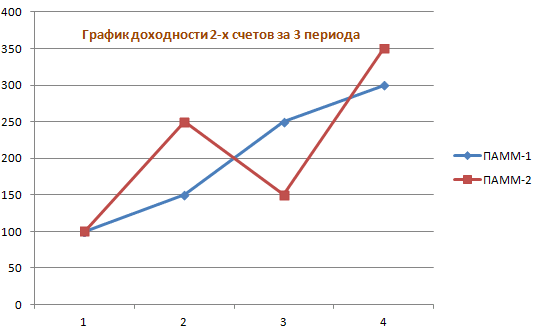

График доходности этих 2-х счетов представлен на графике. Точками на графике отмечены временные периоды - месяцы (на самом деле не важно какие - неделя, месяц, год - главное понять смысл).

Сумма инвестированных средств, с учетом доходностей счетов, за 3 месяца выглядела бы так:

В итоге за 3 месяца сумма по вашим двум счетам составила 550 долларов.

Чистая прибыль 350 долларов или 175% доходности.

Вроде бы неплохо.

А что мы получим, если раз в месяц делать балансировку?

По истечении каждого месяца всю деньги на этих двух счетах независимо от результатов распределяем поровну.

В итоге получаем конечный итог нашего счета в размере 612 долларов, при чистой прибыли 412$.

Это соответствует доходности в 206%.

Как видите,

совершая периодически небольшую ребалансировку мы повысили общую доходность инвестиционного портфеля на 30%

Стратегия распределенного входа-выхода.

Эта стратегия основана на том, что любой трейдер, каким бы успешным он не был, не способен постоянно торговать с прибылью на протяжении всего срока. У него случаются и убытки (просадки) счета. Конечно, в дальнейшем он отыграет полученный минус, но на это уходит время. И все это в конечном счете уменьшает общий размер прибыли.

Действия.

Подобрав для себя оптимальный ПАММ счет, вы инвестируете в него, но не всю сумму. а только половину. Остальная часть средств предназначена для доливок во время просадок управляющего. После просадки, когда наметился подъем (восстановлено около 20% от просадки ), вы вкладываете вторую половину средств. Таким образом вы максимизируете свою прибыль, во время выхода счета из просадки.

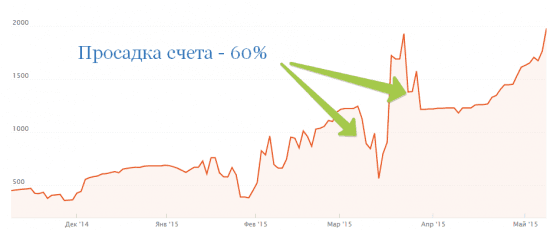

На рисунке показаны моменты, когда нужно вводить вторую часть на счет во время просадки.

Обратные действия.

Когда счет трейдера достигает новых пиков доходности (максимумы - на рисунке выше) выводите половину средств со счета. Потому что в большинстве случаев, после прибыльных периодов наступают убыточные. Выведя часть средств - вы снижаете риск потери денег во время ожидаемой просадки.

Такая стратегия позволяет дополнительно увеличить доходность примерно на 20-40% для консервативных счетов. Просматривайте свои на счета на предмет новых просадок раз 1-2 недели проводите вышеописанные действия.

Скальпинг ПАММ счетов

Метод в принципе схож с вышеописанным. Только используется на агрессивных счетах, ввиду того что такие счета подвержены сильной волатильности. В отличие от консервативных счетов, у которых серьезные просадки встречаются раз в несколько недель, на агрессивных, такой срок сокращается до нескольких дней.

Инвестор, пытается угадать моменты, когда нужно вводить и выводить деньги со счета. Таким образом, добиваясь значительного увеличения доходности счета, за счет того, что все убыточные периоды от пропускает.

На примере графика доходности видно, что за последние 2 года счет топчется на месте в определенном диапазоне. Примерная прибыль - если бы вложились в начале 2013 года - составила бы около 50%. За счет тактики скальпинга - выбирая нужные моменты входа-выхода прибыль составила бы около 350%. Результат как говорится на лицо.

Но не все так радужно на самом деле. Существуют и ряд недостатков.

1. необходимость постоянно мониторить счета на предмет просадок.

2. Невозможность точно определить максимумы-минимумы счета. Бывает, что когда трейдер входит при просадке на счет, эта самая просадка нисколько не восстанавливаться, а продолжает уходить вниз, иногда до полного слива счета. То же самое и про пики доходности. Выведя средства после очередного доходного периода и достижения нового пика на графике доходности, инвестор начинает ждать просадку. В это время, как будто назло, трейдер продолжает демонстрировать прекрасную доходность и вся эта прибыль проходит мимо инвестора.

3. Опыт. Все же что бы заниматься ПАММ-скальпингом нужно обладать определенным опытом. Новичкам заниматься этой процедурой не рекомендуется.

Калибровка по просадке

Смысл следующий, чем больше была просадка (максимальный убыток) счета, тем меньше средств денег нужно инвестировать в него, так как есть вероятность повторения подобной ситуации. Поэтому отдавайте предпочтение консервативным счетам с умеренной просадкой.

Сравните 2 счета: у первого максимальная просадка 60%, у второго всего 25%.

И хотя доходность первого выше, инвестируете ли вы него свои средства? Когда ваши средства уменьшаться более чем в 2 раза - нужно обладать крепкими нервами, чтобы не вывести оставшиеся деньги со счета и ждать восстановления.

Следует отметить, что такая тактика не всегда может дать вам снижение рисков и повышение прибыли. Каждый счет, с весьма умеренной просадкой в прошлом, может завтра принести вам значительный убыток. Тактика здесь основана на статистики прошлых периодов, но с большой долей вероятности такая манера торговли управляющих должна быть и в будущем.

В заключение

Теперь вы знаете тактики и стратегии инвестирования в ПАММ счета. Но самое главное - это опыт, который приобретается только в процессе активного инвестирования. Возможно вы найдете свои приемы. которые позволят вам получать дополнительную прибыль и снижать риски.

Новичкам хочу дать совет. Если вы инвестируете в ПАММ счета в долгосрочной перспективе, не нужно каждый день отслеживать свою прибыль и убытки. Форекс - высоковолатильный рынок. Ситуация может кардинально перемениться в считанные часы, а то и минуты. Зачем зря радоваться или огорчаться. Раз в определенный период времени (допустив раз в неделю, месяц, квартал) - проводите небольшой анализ и фиксируйте свои результаты.

Недостатки метода – достаточно высокий риск и необходимость регулярно следить за счетами. Но тем не менее, данная стратегия работает.