В прошлой статье мы рассмотрели возможные способы бесплатного перевода денег с карты на карту. Card to Card ( или C2C), бесплатные стягивания и выталкивания. В принципе, имея платежную систему MasterCard или Maestro практически все проблемы решаются через сервис Вконтакте.

Трудности (и соответственно дополнительные расходы) могут возникнуть при наличии карт других платежных систем (Мир и Visa). Или при исчерпании месячных лимитов на бесплатные переводы между картами. Которые банки дают своим клиентам.

В этом случае используем межбанковские переводы. Межбанком можно отправлять деньги практически на любой счет. Бесплатно или за символическую сумму рублей в 10.

Здесь уже не важно, карта какой системы у получателя и отправителя.

Деньги идут напрямую через ЦБ. Поэтому так и дешево. Не нужно отчислять процент за операции платежным системам.

Как перевести деньги бесплатно

Например нам нужно осуществить перевод денег в другой банк: вернуть долг, перевести родителям или просто между своими картами, погасить кредит в конце концов.

Как это сделать?

Самый простой способ - это попробовать стянуть средства на карту получателя. Но есть некоторые нюансы. Если вы отправляете деньги не себе (не на собственную карту), получателю нужно сообщить все данные пластика (номер карты, срок действия, ФИО владельца и CVC код). Если вы доверяете этому человеку (например, родителям), то можно.

Но ..... при таких операциях есть риск нарваться на блокировку банком карты.

У меня несколько раз так было. Банк заподозрил операцию стягивания как подозрительную и ... заблокировал пластик. С одной стороны банк понять можно. Какой-то чужой человек пытается стянуть деньги с вашего счета. Пусть даже с функцией 3D- secure на карте.

Бесплатное выталкивание денег на карты других банков есть не у всех. Да и лимиты на месячные переводы ограничены весьма скромной суммой.

Ну и третий бесплатный вариант - сервис бесплатных переводов через Вконтакте. Но опять же только для карт Мастеркард и Маэстро.

Если вышеперечисленными способами не удается перевести деньги бесплатно, используем межбанковские переводы.

Межбанковские переводы - инструкция по применению.

Как работает межбанк и сроки переводов

Начнем со сроков. Сколько времени идет межбанковский перевод?

В стандартном банковском договоре можно заметить такую вещь: "... до 5 рабочих дней".

Это не значит, что деньги будут идти получателю почти неделю. Банк просто перестраховывается.

Стандартная схема - один рабочий день.

То есть, если вы отправите деньги сегодня, на счет они попадут в большинстве случаев завтра.

При формировании межбанка в первой половине дня - высока вероятность увидеть их на счете в тот же день (ближе к вечеру).

Естественно, выходные и праздничные дни в расчет не берутся. Отправляя деньги в пятницу вечером, до адресата они дойдут не ранее понедельника.

Если не вдаваться в подробности, то схема межбанковских переводов состоит не только из банков отправителя и получателя. Есть еще Центробанк. И именно от него в большинстве случаев зависят сроки переводов.

Центробанк обрабатывает операции не постоянно, а строго по расписанию. Периодичных операций называется банковским рейсом.

1-й рейс – отправка с 10:00 до 11:00, прием – с 12:00

2-й рейс – отправка с 11:15 до 14:00, прием – с 15:00

3-й рейс – отправка с 14:15 до 16:00, прием – с 17:00

4-й рейс – отправка с 16:15 до 18:00, прием – с 20:00

5-й рейс – отправка с 19:00 до 21:00, прием – с 22:00

Что нам нужно?

Необходимо знать реквизиты счета получателя платежа.

- БИК банка получателя (9 цифр);

- Номер счета в банке получателя (20 цифр);

- ФИО владельца счета.

В интернет-банке вводим эти данные реквизиты и сумму переводы. Подтверждаем перевод, пришедшим СМС кодом. И все.

Где найти реквизиты?

С переводом по номеру карты (C2C) все понятно. Все данные на виду. Вернее на карте: c главной (номер карты, срок действия пластика, имя владельца) и тыльной стороны (CVC код).

А где взять эти загадочные бики и номера счетов?

- Посмотреть в собственном договоре. Но с большей вероятностью вы его либо выкинули, либо не найдете. Плюс есть небольшая вероятность, что со временем банк мог изменить реквизиты счета в результате различных реорганизаций в кредитном учреждении.

- Прийти в отделение банка и попросить распечатать реквизиты счета. Способ конечно простой, но ... есть риск потерять много времени. Куда-то идти, стоять в очереди и т.п. и т.д.

- Самый простой способ - это найти необходимую инфу в личном кабинете (интернет-банк или мобильное приложение).

В личном кабинете ищем слово "Реквизиты" или "Реквизиты счета" или "О счете" или что-то подобное.

Рассмотрим на примере нескольких популярных банков (или тех, карты которых у меня есть)))).

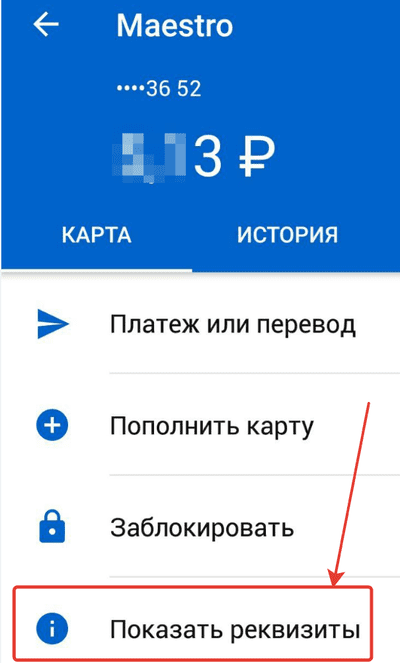

Сбербанк. Заходим в личный кабинет. На главной есть список (или одна) ваших карт. Жмем на нее.

Нам нужно "Показать реквизиты".

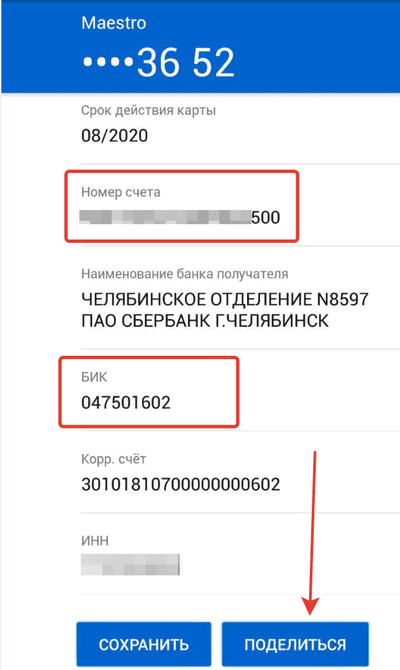

Выводятся все реквизиты счета. Из этого нам нужно только Номер счета и БИК. ФИО получателя наверное и так знаете.

Для удобства есть 2 кнопки. Можно сохранить реквизиты в электронном виде. Или сразу отправить на ящик или мессенджеры.

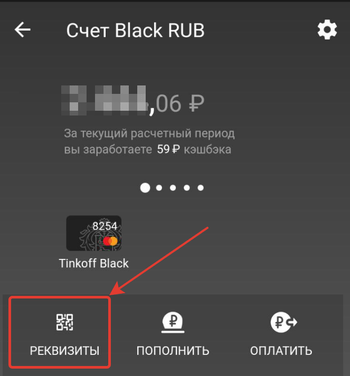

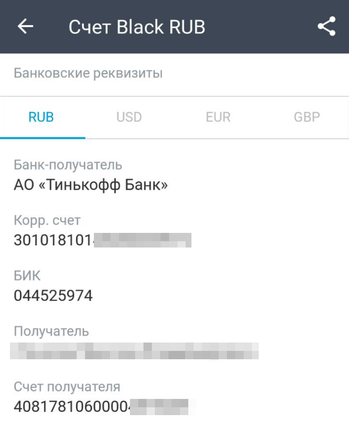

На примере карты Tinkoff. Принцип поиска реквизитов идентичный Сбербанку.

Также есть кнопки отправить или сохранить реквизиты.

Бесплатные карты с дешевым или бесплатным межбанком

Услугу межбанковских переводов предоставляет практически все банки. Многие за денежку. Хотят 1-2% от суммы операции. Другие дают бесплатный межбанк, но обслуживание карты платное. Не в наших правилах платить "лишние деньги" в никуда.

Есть несколько предложений в которых совпало все: и бесплатное обслуживание и межбанковские переводы без комиссии.

Тинькофф Блэк

Бесплатные переводы с лимитом до 100 тысяч в сутки. При необходимости можно увеличить.

Особенности карты:

Сам пластик Tinkoff платный - 99 рублей/месяц. Перейдя на непубличный тариф 6.2 - обслуживание бесплатное. Сразу же после получения и активации карты в чате в личном кабинете пишем о желании сменить тариф. В течение 5 минут вас переведут на бесплатный тариф.

Другие плюшки:

- кэшбэк - 1% на все;

- раз в квартал предлагают выбрать 3 категории из 5 с повышенным 5% кэшбэк;

- бесплатное выталкивание на любые карты сторонних банков с лимитом 20 тысяч в месяц;

- снятие наличных в любых банкоматах - до 150 тысяч в месяц.

Пластик заказывается по заявке на официальном сайте. Карту доставляют в любое удобное место и время.

Карта Польза от Home Credit Bank

Берет 10 рублей за межбанк. Независимо от суммы перевода.

Основные «полезности»:

- 4-5% на остаток собственных средств (ежедневно начисление процентов);

- Кэшбэк 5% на выбранные клиентом категории;

- Кэшбек 3% — в дополнительных категориях: «Польза» на срок от 30 до 365 дней – «Детские товары», «Дом и ремонт», «Развлечения», «Здоровье и красота», «Электроника», «Домашние питомцы» ;

- 1% на все остальные покупки (в том числе за оплату ЖКХ, налоги, страховка, штрафы);

- обслуживание бесплатное;

- снятие наличных в любых банкоматах бесплатно (лимит 100 тысяч в месяц).

Альфа банк

Линейка карт, с различными условиями. Естественно дебетовые. Бесплатные переводы. Максимальная лимит на суточный перевод от 300 тысяч.

Кукуруза

Разрешены бесплатные переводы до 100 тысяч рублей в месяц. При превышении - 0,5%.

Основные условия:

- обслуживание ноль;

- процент на остаток - 6,5% годовых.

На этом все. Есть конечно еще так называемый кэшбэк, начисляемый в баллах - 1,5%. Но выгодно использовать его не получается. Баллы можно обменять на скидку строго в определенных магазинах. Например, Евросеть.

Мультикарта от ВТБ

Переводы платные. Но банк возвращает сумму понесенных расходов на межбанк, при условии месячных трат в отчетном месяце более 5 тысяч рублей. Более подробная информация и нюансы использования карты есть в статье-обзоре Мультикарты.

Как сделать перевод?

Алгоритм межбанковского перевода аналогичен переводу между картами.

- Заходим в личный кабинет.

- Ищем слово "Перевод", Межбанковский перевод" или "Перевести на счет"

- Вносим реквизиты: БИК, номер счета и ФИО получателя

- Сумму перевода.

- Отправляем деньги.

Покажу на примере Рокетбанка. Через мобильное приложение. В остальных банках принцип аналогичный.

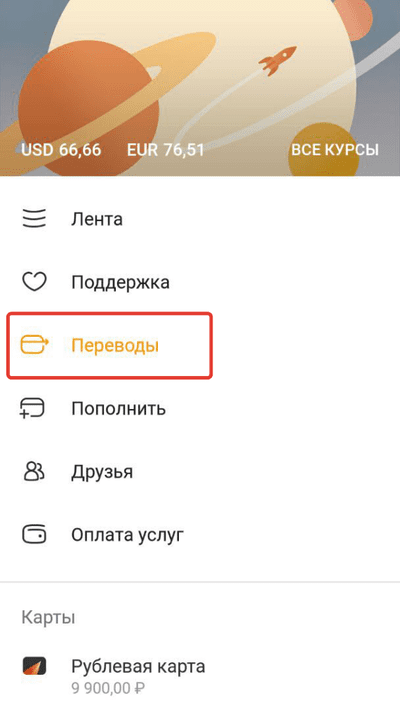

В личном кабинете ищем слово "Переводы".

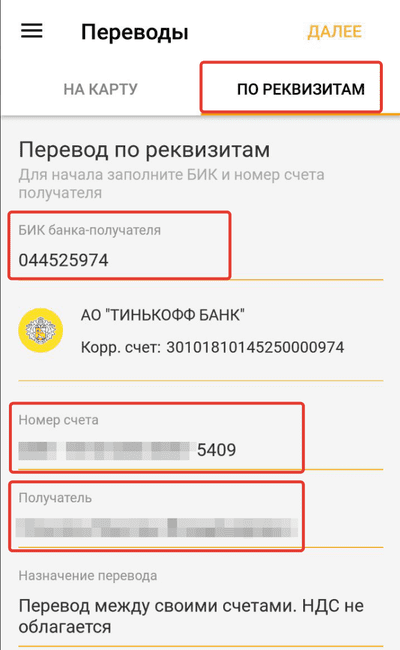

Банк предлагает 2 варианта отправить деньги: по номеру карты (за 1,5% от суммы перевода), либо по реквизитам (естественно бесплатно).

Вносим реквизиты счета: БИК, номер счета и ФИО получателя. Рокет автоматически определяет наименование банка.

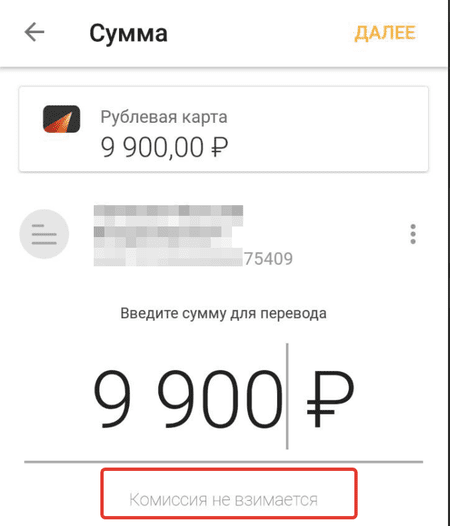

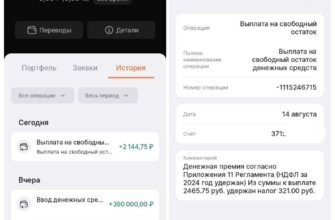

Вводим сумму перевода и ..... на этом все. Деньги ушли адресату. Главное убедиться, что перевод бесплатный и мы не вышли за месячные лимиты.

Деньги поступили в Тинькофф примерно через 3 часа. Немного дольше конечно, чем по номеру карты. Но зато мы не отдали банку ни копеечки.

Скажите, пожалуйста, а при заказе карты Тинькоф какую платежную систему лучше выбрать?

По идее без разницы.

Мое личное предпочтение — только не Мир. И лучше Мастеркард — у них много акций раньше было (не раз выигрывал) и переводы можно делать с карты на карту бесплатно, по сравнению с визой. Но здесь нужно вариться в теме и знать где найти инфу.