Из-за проклятого стузинга - необлагаемая налогом база похоже будет превышена в разы. У меня в обороте всегда находится несколько "мильёнов" кредитных денег. И налогов не избежать.

Но можно попробовать их заранее оптимизировать (снизить до минимума) через безналоговые счета.

В чем проблема?

В среднем большинство вкладчиков держит деньги в банках под процентную ставку вблизи ставки ЦБ. Следовательно, на сумму больше 1 миллиона рублей будет начисляться налог - 13-% (я -нищеброд и ставку 15% пока не рассматриваю😁).

В итоге средства свыше 1 млн, размещенные под условные 22%, за вычетом потенциального налога, в реальности усыхают до 19% годовых! 😢

Что можно сделать?

Мне кажется трендом следующего года будут накопительные счета (НС) с начислением % в виде бонусов (фантиков, бусинок, стёклышек). Название может быть любое. Главное, чтобы эти "псевдоденьги" - без проблем менялись на рубли (в идеале - автоматически) и по курсу 1 к 1.

В чем выгода для вкладчиков?

Бонусы (буду называть их так) не облагаются налогом и не входят в расчет годового дохода по вкладам.

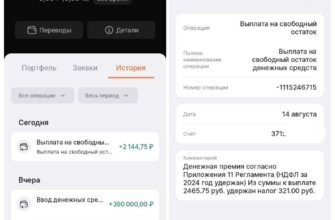

К примеру, на остаток денег на Кошельке в Финуслугах начисляются так называемые профиты - безналоговые бонусы. Потом эти бонусы автоматически конвертируются в деньги.

Безналоговая ставка на Кошельке 15% на первые два месяца. Что соответствует 17,24% годовых на налогооблагаемом счете (17,24 - 13% = 15).

В чем выгода для банка?

Для банка - это способ получить преимущество перед конкурентами при аналогичных процентных ставках. Условно, если Сбер и ВТБ будут оба давать 22% годовых, но ВТБ будет начислять проценты необлагаемыми бонусами, что эквивалентно 25% годовых на облагаемом налоге счете, то выбор банка для размещения денег очевиден.

Что есть на рынке в данный момент?

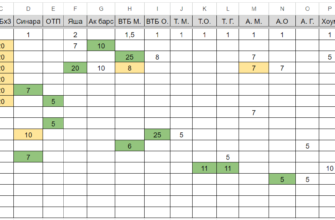

Кроме вышеперечисленных профитов от ФУ, частично бонусы начисляют пока два банка:

(важно: условия актуальны на дату публикации)

- Банк Санкт-Петербурга (https://www.bspb.ru/retail/deposits/savings?tab=promo) начисляет на НС 22% годовых на минимальный остаток до 1,5 млн. Нужны траты - 10 тыс.

Из них 6% приходит бонусами в виде кэшбэка. В итоге налоговая нагрузка снижается до 16% годовых (16% - облагается НДФЛ, 6% - нет). Это эквивалентно ставке по обычному счету 22,9%. -

ОТП-банк. В банке линейка тарифов на разные категории клиентов.

НС 20% годовых на ежедневный остаток до 2 млн.при тратах по ОТП карте 40 тыс./мес.

6% - идет деньгами, 14% - бонусами (без НДФЛ). Это эквивалентно 22,1% годовых налогооблагаемого счета!НС 21% на ежедневный остаток при тратах по карте ОТП Премиум 70k/мес. На остаток до 4 млн.

8% - идет деньгами, 13% - бонусом (с дальнейшей конвертацией в деньги). Эквивалент - 22,94% годовых на обычных счетах. Кстати, ранее рассматривал себе ОТП в качестве Главкарты для повседневных трат с универсальным кэшбэком +5% на все. Но не сложилось.

С июля 2025 ОТП банк перестал начислять бонусы

_____________________

Как это может выглядеть в деле?

К примеру у меня есть 2,4 млн.Р. Необлагаемый доход - 210 тысяч рублей за год!

Вариант 1. Размещаю деньги на обычном счете под 21% годовых. Годовой доход 504 тысяч. Налог - 38,2 тыс. руб. [(504k - 210k) х 13%]

Вариант 2. Размещаю эти деньги в ОТП под 21% годовых (где только 8% идет в зачет налоговой базы). По итогам года доход составляет те же 504 тысячи. Но налогов нет [2,4 млн. х 8% < 210 тыс.]

Экономия - 38 тысяч рублей!

___________________________

Пока список банков невелик. Да и условия не для всех (нужно обязательно тратить деньги по карте). Ждем расширения в следующем году!

Планируете оптимизировать налоги в следующем году?

Подскажите, Яндекс сейвы — это фантики? Или учитываемые проценты?

Настоящие деньги. Налоговая их видит

Максим, в примере с ОТП, 8% нужно считать до 2 млн. (максимум с которого начисляется доход), а с 400 тыс . сверху будет 0%. Но все-равно схема рабочая, спасибо за информацию.