Что же такое диверсификация?

Если не вдаваться в нудные определения, то диверсификация - это распределение инвестируемых средств в различные финансовые инструменты с целью снижения убытков. Наверняка вы слышали такое выражение:

не кладите все яйца в одну корзину

это как раз про диверсификацию.

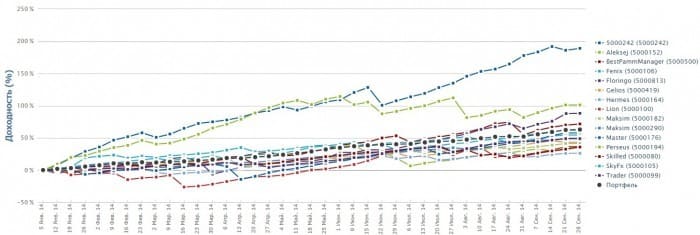

Вот реальный пример. График доходности нескольких ПАММ счетов у одного брокера (а именно 15). Несмотря на то, что некоторые показывают отрицательный результат, более успешные все равно выводят его в профит. Средняя доходность в неделю этого портфеля составляет 1,3%. Это грамотно дифференцированный инвестиционный портфель, при очень незначительных рисках дающий очень хорошую доходность.

Вроде бы ничего сложного. Распределить свои средства по нескольким активам и получать прибыль в виде пассивного дохода. На самом деле не все так просто. За кажущейся простотой кроются свои хитрости.

Самое главное правило - инвестируемые средства не должны никак пересекаться друг с другом. Чтобы в случае возникновения проблем с одним, другие продолжали приносить стабильный доход. Каким бы прибыльным и надежным не был объект инвестиций - вероятность его краха все же есть всегда. Никто и ничто не вечен. Поэтому средства нужно распределять по видам диверсификации.

Виды диверсификации

Валютная диверсификация

Поэтому следует распределять свои активы одновременно сразу в несколько платежных систем: евро, доллары, рубли, фунты и т.д. Как правило, ослабление курса одной валюты приводит к укреплению курса другой. В итоге ваши вложения особенно не пострадают. Соответственно, вы будете застрахованы от различных потрясений и неожиданных скачков курсов валют.

Инструментальная диверсификация

Заключается в распределение активов между различными сферами: фондовый рынок, Форекс, недвижимость, банковские вклады, реальный бизнес, интернет-проекты.

Здесь многие новички делают серьезную ошибку. Допустим, купили акций на фондовой бирже, вложились в ПИФы и в добавок отдали в доверительное управление часть средств брокеру, который опять же торгует на фондовой бирже. И думают, что их портфель полностью диверсифицирован и защищен от рисков. На самом деле - все это вложения в один инструмент - фондовый рынок. Помните кризис 2008 года? Тогда акции российских компаний подешевели в 4 раза.

Институционная диверсификация

Вы планируете инвестировать часть своих средств в определенную сферу. Нужно распределить ваши вложения между несколькими компаниями предоставляющих подобные услуги. Решили вкладывать деньги в ПАММ счета? Выберите несколько компаний и распределите между ними свои средства. В случае закрытия одной, вы не потеряете все свои деньги.

С чего начать диверсификацию начинающим.

Справедливости ради стоит отметить, что правильно диверсифицированный инвестиционный портфель будет недоступен для большинства начинающих инвесторов. В силу ограниченности свободных средств им будут недоступны некоторые высоко стоимостные инвестиции, такие как недвижимость, доверительное управление, вложения в бизнес и т.д., стоимость входа в которых начинается от нескольких десятков тысяч долларов.

А у некоторых вообще практически нет денег для начала инвестирования. А получать пассивный доход хочется. Что же делать?

Что можно посоветовать. Двигайтесь по спирали.

Начните с небольших вложений. Долларов по 100-200 в месяц. Сначала инвестируйте в один инструмент, допустив в ПАММ-счета одного брокера. Через месяц выделив еще определенную сумму - вкладывайте в другого. Через определенно время у вас будут вложения в нескольких компаниях, предоставляющих подобные услуги (институционная диверсификация).

Далее начинайте расширять сферу инвестиций. Купите ПИФов или акций самостоятельно. Опять же у нескольких компаний.

Потом откройте вклад в банке. И прочее, прочее, прочее. В общем инвестируйте туда, куда вам позволяет ваш бюджет.

Следующий виток спирали.

У вас уже есть вложения в несколько сфер, диверсифицированным по отраслям и по институтам. Далее повторяйте все сначала. Вкладывайте дополнительно деньги в уже открытые вами инвестиционные проекты.

Вот так потихоньку вы постепенно утяжеляете свой инвестиционный портфель притоком новых денег и в совокупности с получаемой прибылью, ваш пассивный доход начинает расти.

Достигнув определенного уровня вам будут уже доступны более серьезные вложения, перечисленные выше.

Думаю, теперь вы поняли что такое диверсификация, ее виды и самое главное - как снизить риски при инвестировании.

— мера разнообразия в совокупности. Чем больше разнообразие, тем больше диверсификация. Диверсификация — важная инвестиционная концепция. Она снижает риск инвестиционного портфеля , при этом чаще всего не снижая доходность .

— мера разнообразия в совокупности. Чем больше разнообразие, тем больше диверсификация. Диверсификация — важная инвестиционная концепция. Она снижает риск инвестиционного портфеля , при этом чаще всего не снижая доходность .