Подключенный овернайт позволяет получить определенную прибавку к доходности. Что это такое? Сколько можно заработать? Какие риски несет инвестор? И стоит ли овчинка выделки?

Итак, поехали?

Что такое овернайт простыми словами?

У вас есть на брокерском счете ценные бумаги. Продавать их в ближайшее время не планируете. Например, получаете стабильно дивиденды по акциям.

Ваш брокер предлагает вам сделку.

- Дружище! Одолжи мне, например 1 000 акций Газпрома до завтра. Все равно они у тебя лежат без движения. Утром я тебе их верну в целости и сохранности. А еще сверху приплачу процент от стоимости взятых в долг активов.

- Ок. Почему бы и нет! А для чего они тебе?

- Другой мой клиент-трейдер, хочет зашортить Газпром. Я возьму бумаги у тебя. Дам ему в долг. Под проценты естественно. А прибыль поделим пополам ... по совести.

- Хорошо! Уговорил. Бери.

Овернайт (overnight, анг. до утра, на ночь) - это однодневный займ брокеру ценных бумаг под проценты.

Как это работает?

Чтобы брокер не спрашивал каждый раз разрешение клиента о займах овернайт, в договоре прописывается данное условие. Либо его можно подключить отдельно позже. И поставить на поток, выдачу активов под проценты в долг.

Сколько можно заработать?

Для примера, ставка овернайт у брокера Сбербанка - 2% годовых.

Но это не значит, что имея ценных бумаг на 100 000 рублей вы будете стабильно получать 2 тысячи в год сверху. Помимо основного дохода от купонов, дивидендов и роста курсовой стоимости.

На чистый заработок (помимо суммы активов) будет влиять несколько деталей.

Вид ценных бумаг. В основном для овернайта используют только акции. Другие активы, облигации, фонды (ETF и БПИФ) не участвуют в процессе добычи новых денег для владельца.

Только ликвидные. Например, у вас на счете имеются голубые фишки (акции Сбербанка, Газпрома, Лукойла) и компании третьего эшелона ( Квадра, Плазмек, КМЗ и прочий неликвид). Последние скорее всего никому будут не нужны в долг.

Количество займов за год. По факту, вы получаете доход только после предоставления овернайт брокеру на ночь. А вот сколько будут таких операций за год? На практике, количество желающих предоставить однодневный займ на порядок больше, чем людей нуждающихся в заемных ценных бумагах. В лучшем случае, это раз в десять дней. По факту можно еще смело уменьшить в несколько раз.

В итоге, может получится, что имея в своем портфеле самые ликвидные бумаги, заработать получится в разы меньше, заявленной ставки брокера.

И 2% годовой доходности от овернайта превращаются в 0,1-0,2% (и меньше). И только на разрешенные активы.

Немного. Но как говорится: "С паршивой овцы, хоть шерсти клок."

В принципе, от инвестора при использовании овернайт не требуется никаких телодвижений. Брокер сам занимает нужные ему бумаги. Возвращает с процентами на следующий день.

Какая-то копеечка будет капать. За много лет наберется процент дополнительной доходности.

Главный риск овернайт

На брокерском счете куплены ценные бумаги. Это лично ваши активы. Право собственности зафиксировано в депозитарии. И брокер без вашего разрешения не имеет право пользоваться активами по собственному усмотрению. В нашем случае, давать кому-то в долг.

При овернайте, вы отдаете брокеру свои бумаги. Взамен вы получаете ОБЯЗАТЕЛЬСТВО брокера вернуть взятые в долг бумаги к установленной дате.

По простому, используя овернайт, вы меняете свою собственность на долговую расписку (обязательства) брокера.

Именно здесь скрыт главный риск.

Что будет с вашими ценными бумагами при банкротстве брокера?

Банкротство - это невозможность расплатиться по своим долгам (обязательствам).

Вы становитесь в очередь на возврат причитающего вам долга. И не факт, что до вас дойдет очередь. Возможно вы получите обратно свои ценные бумаги (или денежный эквивалент по текущей рыночной цене). Или только часть.

Конечно, банкротство брокера вещь нечастая. Но следует знать про все варианты исхода событий в будущем при использования овернайта на брокерском счете.

Когда ваши бумаги хранятся в депозитарии, при наступлении негативных событий у брокера можно подать заявление на перенос активов к другому брокеру. Заплатить какую-ту денежку. Но спокойно вывести активы от проблемного брокера.

Овернайт у иностранного брокера

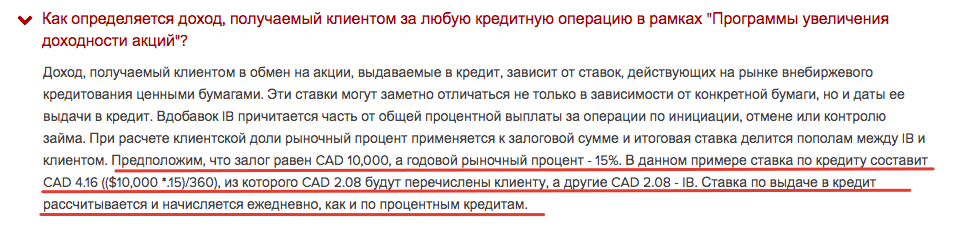

Интерактив брокер предоставляет программу повышения доходности счета. За счет использования денежных средств и ценных бумаг.

За это он готов делиться половиной прибыли.

Взамен клиент лишает страховой защиты SIPC. А это на минуточку, страховка на 500 тысяч долларов. От противоправных действий брокера.

Резюмируя

Небольшой дополнительный доход от овернайт против небольших рисков возможного банкротства брокера в будущем.

В принципе, использование функции овернайта у крупнейших брокеров (того же Сбера), с минимальными (практически нулевыми) шансами потерять деньги - оправдано.

При долгосрочном инвестировании и постепенном накоплении капитала, дополнительный (пусть и небольшой) доход будет не лишним.

Бесплатный овернайт

Хорошо, если вам что-то платят. Многие брокеры, при заключение договора с клиентами, добавляют пункт о разрешении клиентом пользоваться его ценными бумагами. Бесплатно. Или с какой-то смехотворной ставкой. На уровне 0,01-0,02% годовых.

Многие даже не обращают на это внимание. И как следствие, несут определенный уровень риска.

Советую посмотреть свой договор или позвонить брокеру для уточнения. И по возможности лучше отключить.

Обычно для этого нужно (зависит от брокера):

- Написать заявление в двух экземплярах (второй заверить у брокера и оставить у себя).

- Отключить в личном кабинете.

Удачных инвестиций!

Открыл брокерский счёт. Спасибо теперь буду знать про овернайт.

У ВТБ такое есть? И если есть, где включается/выключается в личном кабинете?

Хорошая статья, особенно спасибо за упоминание SIPC у интерактив брокер

А при этом срок владения бумагами отсчитывается от момента возврата активов?

Я про ЛДВ. Ведь получается бумаги забирали со счёта.

Нет. Это не идет в расчет. Срок идет от момента покупки акций именно вами.

В ВТБ при открытии брокерского счета подключили овернайт (уведомили письмом). Отключил в приложении Прочее — Процент на остаток.