У многих американских брокеров есть функция автоматического реинвестирования дивидендов или DRIP (Dividend Reinvestment Plan). В частности она присутствует у Interactive Brokers (IB).

Как это работает?

При поступлении дивидендов на ваш счет, брокер на эту сумму, вместо вас будет покупать ценные бумаги. Именно, тех компаний, по которым получены выплаты.

Получили вы дивы по акциям Coca-cola. На них будут куплены новые акции Коки. Выплатил денежку, какой-нибудь VOO (ETF на индекс S&P 500) - в портфель добавятся акции этого фонда.

При регистрации, брокер предлагает воспользоваться автоматическим реинвестированием. И включить функцию DRIP.

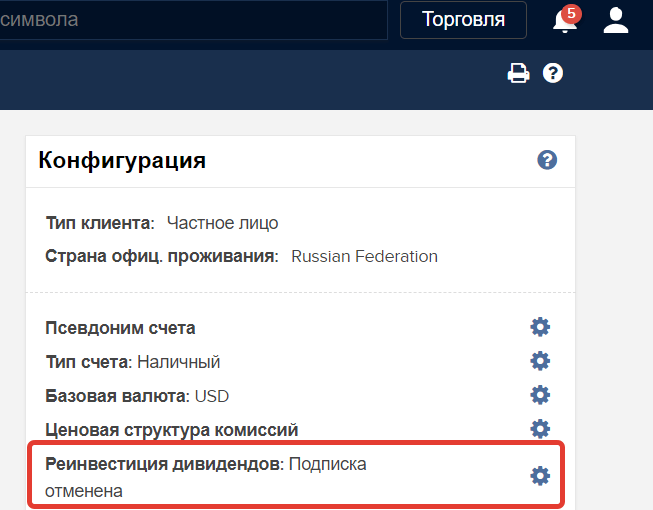

В принципе, в последствии мы можете подключить (как и отключить) DRIP позже в личном кабинете.

Меню: "Настройки - Настройки счета". Ищем Реинвестиция дивидендов.

Нужно ли это делать?

Давайте разбираться.

Факторы за

Главный плюс - это экономия времени. Не нужно заходить в терминал брокера. Отслеживать получил ли я какие-нибудь выплаты. Потом совершать сделки по покупке.

Поставил реинвест и все ... Можно вообще не заморачиваться. Открывать терминал только при собственных пополнениях счета. Для набора новых акций в портфель.

Многие инвесторы, пополняют счет редко (раз в год, полгода, квартал). Функция Drip избавляет от рутины.

Второй плюс (хоть и небольшой) - при автоматическом реинвестировании, деньги начинают работать с первого дня. А не лежат мертвым грузом и ждут, когда же вы их куда-нибудь пристроите.

С точки зрения статистики фондового рынка, целесообразно как можно быстрее заходить в рынок на все имеющиеся деньги. В информации о доходности ETF фондов, всегда указан параметр именно с учетом мгновенного реинвестирования.

Хотя (если честно) влияние этого фактора на общую доходность будет минимально.

Например, по одной бумаге (ETF или отдельной акции), выплаты происходят обычно раз в квартал. При хорошей дивидендной доходности в 4% годовых, вы будете получать 1% от капитала в виде дивидендов. Раз в 3 месяца.

И когда вы реинвестируете прибыль, сразу же или через неделю-месяц, особого влияние на общую доходность это не окажет.

При росте акции в 12% в год, по такой схеме, мы можем получить, примерно 0,04% дополнительной доходности.

Размер будущей выгоды будет иметь кумулятивный эффект. Расти с каждым годом. И лет через 15-20 даст вам примерно +1% от капитала. Немного. Но деньги лишние не бывают.)))

А теперь минусы. Или целесообразность перехода на функцию DRIP.

Факторы против

Комиссии и налоги. Никаких льгот и преференций инвестору авто реинвестирование не дает. Налог на дивиденды все тот же. Никакого отложенного налогообложения, как это происходит в фондах, не выплачивающих дивиденды.

Также будет списываться стандартная комиссия за сделку. И вот здесь может ждать серьезный подвох.

При наличии на счете большого количества позиций, месячные расходы за операции могут перешагнуть минимальную плату брокера IB в 10 долларов.

Получили за месяц дивиденды по 15 компаниям - брокер реинвестировал деньги. Списал с вас по 1 доллару за 15 операций. А вам еще счет пополнять нужно, еще дополнительные расходы. Как минимум пару-тройку долларов сверху.

Итого, лишние расходы составят 7-8 долларов.

Отсутствие гибкости. При DRIP происходит покупка тех же акций, по которым получены дивиденды. В этом тоже может быть минус. По ряду причин.

- Вы не хотите больше вкладывать деньги в какие-то акции. Был сильный рост и акции сильно переоценены рынком. Либо на бирже есть более выгодные варианты вложений. И вообще, вы планировали продавать эти бумаги.

- Поддержание баланса портфеля. У вас образовался перекос долей по некоторым позициям. Например, котировки сильно снизились. И нужно направлять всю наличность на покупку подешевевших активов.

Выводы

Кому будет полезна функция DRIP?

Для инвесторов, с минимальным количеством позиций на счете. Нацеленными на долгосрочное инвестирование. Без сильного изменения структуры портфеля со временем.

Главное, чтобы комиссии за автоматическое реинвестирование укладывались в минимальную месячную плату брокера.

А восстановление баланса портфеля (поддержание долей веса каждой позиции) можно добиться регулярными пополнениями счета собственными деньгами.

В целом функция очень полезная. Если знать для чего она тебе и будет ли выгода от ее использования.

Удачных инвестиций и низких комиссий!

Нужно ли в в случае получения и реинвестирования дивидендов, подавать в России декларацию и декларировать полученные дивиденды?

По закону да. Вся полученная прибыль (за исключением бумажной) подлежит декларированию.

Благодарю за Ваш труд. Подписался на телеграм-канал)

Спасибо!