Что такое чистая и грязная цена облигации? И в чем их различие? Первое что приходит на ум - это уклонение от налогов, черный нал и серые схемы. )))) Но это конечно не так. Чтобы понять, нужно знать, как формируется стоимость котировок облигаций на бирже. И иметь представление о видах цен на долговые бумаги.

В отличии от привычного нам понимания, на долговом рынке облигация имеет аж 4 вида цен:

- Номинальная

- Рыночная

- Чистая

- Грязная

Номинальная цена. Изначальная стоимость облигации выпускаемая эмитентом. Обычно для российского рынка она составляет 1 000 рублей. При погашении, инвестор получает именно номинальную стоимость бумаги. Независимо от того, по какой цены он ее купил.

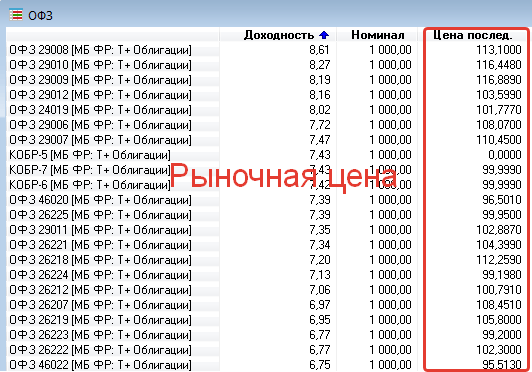

Рыночная цена. С течением времени в ходе торгов на бирже, стоимость облигаций может меняться. Как в большую так и в меньшую сторону. Но выплаты по купону независимо от текущей рыночной цены остаются неизменными. Сколько получал владелец облигации раньше, столько и будет получать в будущем.

Текущие рыночные котировки на бумаги отображаются на бирже не в реальных деньгах, а в процентах от номинала.

Что это значит?

Расчет идет он номинальной стоимости облигации. Например, если указана рыночная цена 113,1 (для ОФЗ 29008) - получаем в деньгах 1 130 рублей (113,1% от номинальной цены в 1000 рублей).

Или 95,513 (ОФЗ 46022) - одна бумага стоит 955,13 рублей.

Рыночную цену называют еще чистой стоимостью облигации.

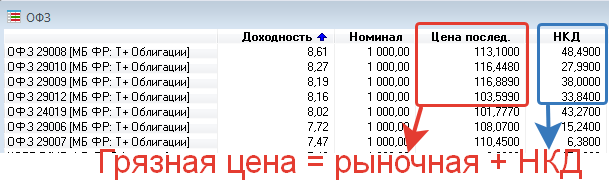

Но помимо этого у облигаций есть еще накопленный купонный доход. Владелец облигации при продаже бумаги должен получить не только рыночную стоимость, но и еще невыплаченный НКД.

Грязная цена облигации - это рыночная стоимость (или чистая цена) + накопленный купонный доход.

Соответственно отличие грязной и чистой цены облигации состоит только в НКД.

Если продавать бумагу сразу же после выплаты купона, то грязная и чистая цена облигации будут равны. Но с каждым днем, по мере накопления невыплаченного купона грязная стоимость будет увеличиваться.

Пример. Допустим рыночная стоимость бумаги равна 1000 рублей. По облигации положен купон, выплачиваемый раз в год по ставке 12% годовых. Если продать бумагу ровно через полгода (182 дня), то покупатель должен заплатить 1 000 рублей (чистую цену) и невыплаченный купон 60 рублей. Итого, расходы связанный с покупкой будут составлять 1 060 рублей. Это и будет грязная цена облигации.

При продаже через 9 месяцев, грязная цена вырастает до 1090 рублей. А за день до выплаты купонного дохода - до 1 119,7 рублей.

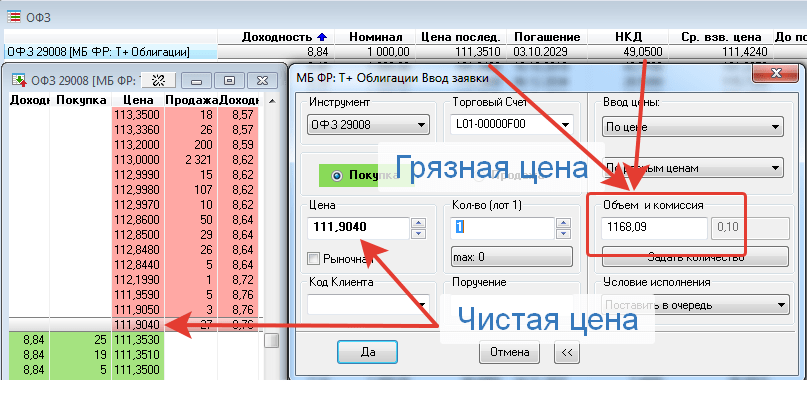

В стакане котировок тоже отображается чистая цена облигации.

Лучшая цена на покупку - 111,9040. Или 1119,04 рубля за бумагу.

Но при совершении операции купли-продажи мы уже видим сколько реально нужно заплатить за бумагу. К рыночной цене добавляется НКД.

С купоном всё понятно… А вот если я купил облигацию по рыночной цене за 1100, и не продал ее раньше, то по истечению срока обращения автоматически получу только номинал 1000, то есть потеряю 100 рублей?

Так оно и есть!

А что делать, чтобы так не было?

Либо покупайте облигации с не сильно завышенной ценой (от номинала).

Либо продавайте заранее (за несколько лет до погашения). Чем ближе к дате погашение, тем сильнее рыночная цена будет двигаться к номиналу. Особенно в последние 1-2 года.

СпасиБо!

Не понял, в чем разница между рыночной и чистой ценой?

Рыночная цена может быть чистой и грязной)))