Хочу вложиться в дивидендные акции, с целью получения постоянного пассивного дохода?

Как это лучше сделать?

У нас есть несколько вариантов для получения дивидендов:

- Выбор и покупка отдельных бумаг.

- Акции в составе фондов: ETF или ПИФ, ориентированных именно на дивидендные акции. Как в России, так и за рубежом.

Как обычно, у каждого будут свои достоинства и недостатки.

Что выбрать?

Итак, поехали!

Российские ETF

Что доступно для инвесторов?

К сожалению, практически все фонды, обращаемые на Московской бирже не платят дивы на руки, а реинвестируют.

Для наших целей не очень подходит.

Есть только один: ETF RUSE, выплачивающий дивы раз в год.

Но он ориентирован полностью на индекс Московской биржи. Это значит, что в составе фонда мы дополнительно получаем акции, не выплачивающие дивиденды. Либо имеющие очень скромную доходность. Без богатой дивидендной истории.

Это снижает общий уровень дивидендных выплат на несколько десятков процентов.

Плюс не забываем про комиссию за управление - 0,65% в год.

Из плюсов:

- Получаем готовый портфель из нескольких десятков наиболее ликвидных акций.

- Стоимость одной акции ETF в пределах нескольких тысяч.

- Налоговые льготы.

ПИФ

В России можно купить ПИФ через управляющие компании, со стратегией инвестирования именно в дивидендные акции.

Из плюсов - доступный порог входа (от 1 тысячи рублей). И вся забота по выбору дивидендных бумаг ложится на управляющих. За небольшие деньги, можно получить хорошо сбалансированный портфель в виде паев, включающий несколько десятков акций из разных отраслей экономики и стран.

Но нас снова ждет подвох. Дивы все реинвестируются. И владельцев паев ждет только увеличение стоимости пая. Плюс ежегодные комиссии в виде платы за управление в размере нескольких процентов.

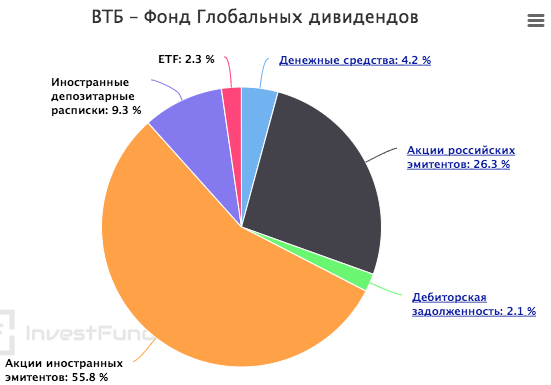

Пример ПИФ.

В итоге: комиссии ПИФ, можно сказать, "cжирают" все поступающие дивы.

Иностранные ETF

Можно купить через Санкт-Петербургскую биржу. Но доступ имеют только квалифицированные инвесторы.

Обычным смертным остается только самостоятельно открыть счет у иностранного брокера. И покупать дивидендные ETF.

Но здесь нужно обратить внимание на комиссии брокера. Дабы вся получаемые прибыль не уходила на обслуживание счета. )))

В тему статьи: Тарифы иностранных брокеров

Что нам будет доступно?

Широкий выбор. Несколько десятков дивидендных ETF с различными стратегиями и объектами инвестирования.

- Отдельные страны. Весь мир сразу.

- Фонды, направленные на отдельные отрасли с традиционно высокими дивидендными выплатами (недвижимость, коммунальные услуги, электроэнергетика).

- Акции дивидендных аристократов (выплачивающие и непрерывно повышающие дивы на протяжении 10, 25 и 50 лет).

- ETF выбирающие только акции с дивидендной доходностью не ниже определенного уровня. Или например, выше среднего по рынку.

И многое многое другое.

Выплаты. Подавляющее большинство фондов выплачивает дивиденды 4 раза в год (поквартально).

Комиссии. Плата за управление зависит от провайдера фонда, объема средств в управлении и сложности стратегии ETF.

Может варьироваться от нескольких сотых (0,05-0,09%), до нескольких десятых процента. Но все, что более полпроцента считается дорого. В среднем можно ориентироваться на 0,1 - 0,3% годовых комиссий.

Обратите внимание. Комиссии намного меньше, чем просят отечественные ETF (в районе 1%). А по сравнению с ПИФ, разница просто колоссальная (десятки раз).

Минусы.

- Расходы и комиссии брокера. При малых суммах вся выгода от использования иностранных ETF исчезает.

- Отсутствие налоговых льгот (ИИС, освобождение от налогов при владении бумагами более 3-х лет).

Плюсы:

- Средняя цена ETF в пределах 100-200 долларов. За эти деньги вы получите несколько сотен дивидендных акций.

- Легкость формирования портфеля. Можно обойтись буквально 1-3 ETF, чтобы охватить большинство дивидендных акций по всему миру.

- Отсутствие опыта у инвестора по отбору ценных бумаг.

- Низкие временные затраты. Всего пара часов в год. Просто покупай новые акции фондов и получай дивидендную доходность.

Отдельные дивидендные акции

Главный плюс самостоятельной покупки акций - это без затратный способ инвестирования. Вы платите только один раз комиссии брокеру за покупку (сотые доли процента). И дальше держите бумаги бесплатно. В отличие от фондов, которые "просят свой процентик" за управление.

Более тонкая настройка портфеля. Можно самостоятельно подобрать акции компаний, дивиденды по которым превышают "среднее по больнице". И получать повышенную доходность.

Но здесь мы сразу сталкиваемся с несколькими трудностями.

Во первых, требуется опыт и определенные знания. Какие бумаги брать в портфель? По каким критериям оценивать акции? Нужны хотя бы азы в финансовой аналитике компаний.

Во-вторых. Составление портфеля. Сколько бумаг должно быть? Пять, десять, 30-50, может быть сто. В какой пропорции?

При малом количестве увеличиваются риски. Всегда есть вероятность повторения историй на примере Магнита (падение котировок в разы), АФК Системы (снижение дивидендов почти в 15 раз), Мостотреста и Мегафона (отмена дивидендов) или Юкоса (банкротство). К слову сказать, я попал на все вышеперечисленные неприятности (за исключением Юкоса).

Делая ставку на небольшое количество компаний (5-10), отмена или снижение дивидендов в будущем по одной, существенно может сказаться на общем уровне дивидендных выплат (естественно в сторону уменьшения).

Увеличиваем количество дивидендных акций - возникают сложности при управлении портфелем в будущем. Вы будете терять колоссальное количество времени. Отслеживать новости. Вдруг какая-то компания, изменит (или отменит) дивидендную политику. Снизит или перестанет выплачивать дивиденды. Начнет нести убытки. С высокой вероятностью банкротства.

На длительных интервалах времени, наверняка будут появляться другие, более выгодные компании с дивидендной историей.

В идеале, придется периодически пересматривать состав и баланс портфеля. Вносить постоянные корректировки. Что-то добавлять. Что-то убирать. Продавать ненужные акции. Возможно даже с убытком. А это психологически очень трудно (по себе знаю), зафиксировать убыток.

В третьих. Не забывайте про свои финансовые возможности. Одно дело купить 5-10 бумаг. Другое - иметь (или хотеть) в портфеле несколько десятков акций. Для этого нужно несколько сотен тысяч минимум.

В заключение

По моему скромному мнению (и опыту), однозначно лучше сделать упор на дивидендные ETF (если позволяют финансы, то иностранные). Подобрать для себя стратегию в лице нескольких фондов. И получать регулярные дивы. Переложив все заботы по управлению составом фонда на провайдера. За весьма скромную дополнительную плату.

Ежегодная комиссия в несколько десятых долей процентов - это плата за спокойствие и экономию времени. Логично платить, чем тратить по несколько дней в году на личное управление портфелем из отдельных бумаг.

Как показывает практика, доходность ETF, даже с учетом комиссий, выше большинства инвесторов, самостоятельно составляющих портфель из отдельных акций.

Отдельные акции (если очень хочется), можно брать в дополнение к ETF. Небольшую долю - процентов 10-20%. Ограничится примерно десятком акций.

Получится некий симбиоз с высокой диверсификацией и умеренным уровнем риска.

Удачных инвестиций!

Отчитайся за » Миллион с нуля» Сравним маржу.