Значение EPS (Earnings Per Share) показывает, сколько прибыли генерирует одна акция. Без учета стоимости акции.

Что такое EPS и зачем он нужен?

Как узнать значение EPS? Нужно чистую прибыль компании, за минусом выплаченных дивидендов, разделить на количество акций в обращении. Обычно рассчитывают коэффициент за календарный год.

Пример. Компания А заработала за прошлый год 1 миллион долларов. Акций в обращении - 50 000 штук. Дивиденды не выплачивались.

Получаем EPS= 1 000 000 / 50 000 = $20.

Почему из прибыли вычитаются дивиденды?

Казалось бы правильнее включить в EPS размер получаемых дивидендов. Это ведь тоже прибыль.

У компании есть 3 пути куда направить чистую прибыль.

- Погасить долги (частично или полностью). В результате на следующий год расходов на обслуживание долга будет меньше. Это положительно отразится на чистой прибыли. И на увеличение EPS.

- Вложиться в развитие. Это увеличит капитал, который может генерировать больше прибыли. И снова рост EPS.

- Выплатить дивиденды. В этом случае рады будут акционеры. Кто-то купит себе баночку "Балтики девятки" (возможно не одну). А кто-то новый автомобиль. Для компании это будет считаться снижением капитала. Если всю прибыль отдавать на дивы, то капитала больше не станет. Долги не уменьшаются. С чего тогда компании расти в будущем? И нашему коэффициенту "прибыль на акцию".

В отличии от мультипликатора P/E (цена/прибыль), который является относительным, показатель прибыль на акцию (EPS) показывает абсолютное значение. То есть, сколько конкретно рублей или долларов зарабатывает компания на одну акцию.

Анализ компаний

Сравним коэффициенты EPS Сбербанка и Норильского Никеля.

- EPS Сбера за прошлый год - 38,4 рубля на акцию.

- EPS Норникеля - 1 037 рубля.

Прибыль на одну акцию Сбера в десятки раз ниже.

Значит ли это, что выгоднее брать в портфель Норникель?

Абсолютно ничего не значит. Здесь мы не учли рыночную стоимость акций. А она тоже различается в десятки раз.

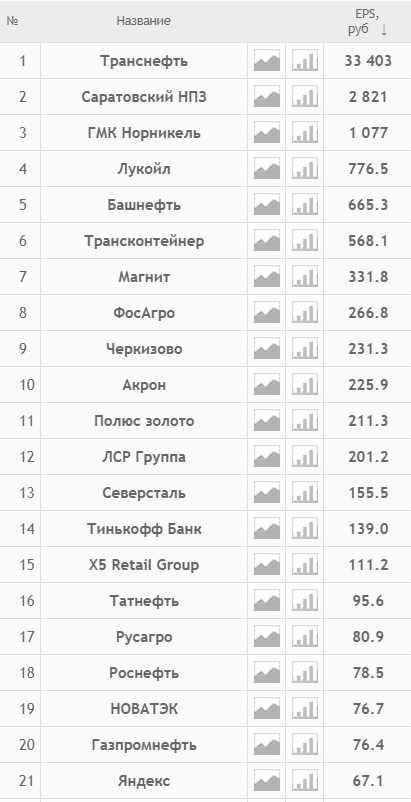

Для примера значения EPS по российским компаниям.

Может ли вам как то помочь эта информация при выборе бумаг? Наверное нет.

Тогда зачем нужен этот бесполезный на первый взгляд коэффициент? Проку от него никакого.

Сравнивать показатели между компаниями нельзя. Отбирать акции по значению тоже. Высокий мультипликатор прибыль на акцию - это еще ничего не значит. Есть компании, с очень маленьким значение EPS, но по отношению к такой-же копеечной цене их же бумаг, вроде бы будет неплохая прибыль.

Как использовать EPS

Но если он есть, значит он несет какую-то пользу.

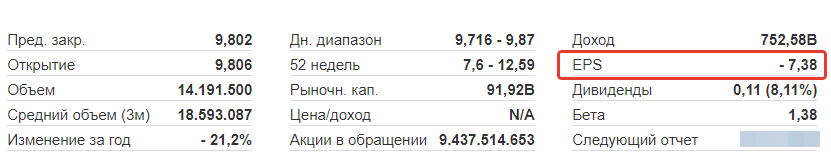

Самый простой. Отрицательный мультипликатор прибыль на акцию уже показывает, что компания получает убытки. И не генерирует прибыль.

EPS нужно обязательно сравнивать по годам. Так можно увидеть динамику прибыли на одну акцию. С учетом изменения количества акций этой компании.

Если компания в какой-то год провела дополнительный выпуск акций - это увеличило их количество в обороте.

Соответственно EPS станет меньше. Так как чистую прибыль мы будем делить на бОльшее количество акций.

Возможна и обратная ситуация. Если компания производит обратный выкуп своих акций, их количество сокращается.

Результат: акций меньше, прибыль на акцию (EPS) становится больше.

Может получится так, что чистая прибыль компании не изменяется из года в год. Держится примерно на одном и том же уровне.

Конкуренты же постоянно наращивают прибыли. И логически лучше инвестировать именно в них.

Но компания производит выкуп собственных акций. И если сравнивать по динамике роста "прибыли на акцию", то она может оказаться супер прибыльной. Оставляющая конкурентов далеко позади.

Пара слов про расчеты

В принципе самому рассчитывать все не обязательно. Необходимые "рассчитанные" данные уже есть на различных сайтах по анализу. Инфа для общего развития и понимания принципов.

Когда компания выкупает собственные акции или размещает дополнительный выпуск - общее количество меняется.

И как это все учитывать? Например в начале года, в обращение было 1 миллион бумаг. А в декабре компания выпустила еще 120 тысяч акций.

Описанный выше коэффициент расчета EPS является простым. И берет данные о фактическом количестве акций на момент расчета.

То есть, при расчете будет считаться сразу 1,12 миллиона акций. Хотя большую часть года в обращении было всего 1 млн. шт.

Для нивелирования такой неточности расчета, учитывают количество акций, пропорционально времени нахождения их в обращении. За рассматриваемый период. Иначе говоря берут средневзвешенное значение.

В нашем случае, 1 миллион бумаг учитываем полностью (находились в обращении полный календарный год). А из 120 тысяч "новых акций" выпущенный в начале декабря берется только 1/12 часть (1 месяц) или 10 тысяч штук.

Итого прибыль компании нужно разделить на 1 миллион 10 тысяч акций.

Иногда можно еще встретить разводненную прибыль на акцию (Diluted EPS). Это что за зверь?

Для того, чтобы учесть возможное влияние разводнения капитала, рассчитывается "разводненный EPS".

В его расчете все конвертируемые в акции ценные бумаги (облигации, опционы) анализируются так, как будто их конвертация уже произведена (за исключением тех случаев, когда конвертация не понизит, а, наоборот, повысит EPS).

Учитываются дополнительно появляющиеся акции и дополнительные доходы компании, полученные за счет исполнения опциона.

Хотелось бы получить побольше информации о Diluted eps (Разводненная прибыль на акцию) — что это и с чем едят?