В акции 30% годовых, чтобы заработать денег есть два варианта:

- просто держать деньги на брокерском счете - ежедневно получая доход;

- либо купить ценные бумаги из списка, и получать свой процентик на их рыночную стоимость.

Если цель инвестора (или стузера) завести деньги временно, то покупать акции нецелесообразно. Падение котировок может съесть весь профит. Поэтому большинство - пополняют брокерский счет, получают свои гарантированные 30% годовых в первые 30 дней. За вычетом налогов чистыми выходит 26,1% годовых! Запомните это число. Сейчас попробуем увеличить доходность в 1,5 раза!

Итак, вы решили поднять доходность. С чего начать?

Идем на свой ИИС (нужен ИИС второго или третьего типа, чтобы не платить налоги). Ищем на своем счете акции из списка Финам. В список входят все акции из индекса Мосбиржи. Если такие нашлись - повезло. Если акций нет, закрывайте пост, вам ничего не светит.

Дальше для простоты объясню на примере акций Сбера (хотя в схеме можно использовать любые бумаги из списка).

Мы решаем разместить в Финаме 1 млн. рублей (сумма также дана для примера).

Алгоритм действий:

- Продаем акции Сбера на 1 млн. рублей на ИИС.

- На эти деньги на ИИСе покупаем фонд денежного рынка (к примеру LQDT).

- На Финам выкупаете акции Сбера на 1 млн. рублей.

Что произошло?

- После "перестановки" у нас по прежнему акции Сбера на 1 млн. рублей, только теперь не на ИИС, а в ФИНАМе.

- Финам продолжает начислять 30% годовых на остаток - на 1 млн.

- На ИИСе появился фонд денежного рынка, который за месяц принесет нам дополнительный доход по ставке RUSFAR: около 18% годовых или 1,5% за месяц. Ради этих 1,5% все и затевалось.

Через 30 дней проделываем обратные процедуры:

- Продаем Сбер в Финаме.

- Продаем фонд денежного рынка на ИИСе.

- Выкупаем Сбер на ИИСе.

В итоге все стало как и раньше: акции Сбера вернулись обратно на ИИС. Финам начислил нам бонус за 30 дней. Но мы дополнительно заработали профит - 1,5% от вносимой на Финам суммы.

С 1 млн. - это 15 тысяч лишних денег, с 3 млн. - 45k.

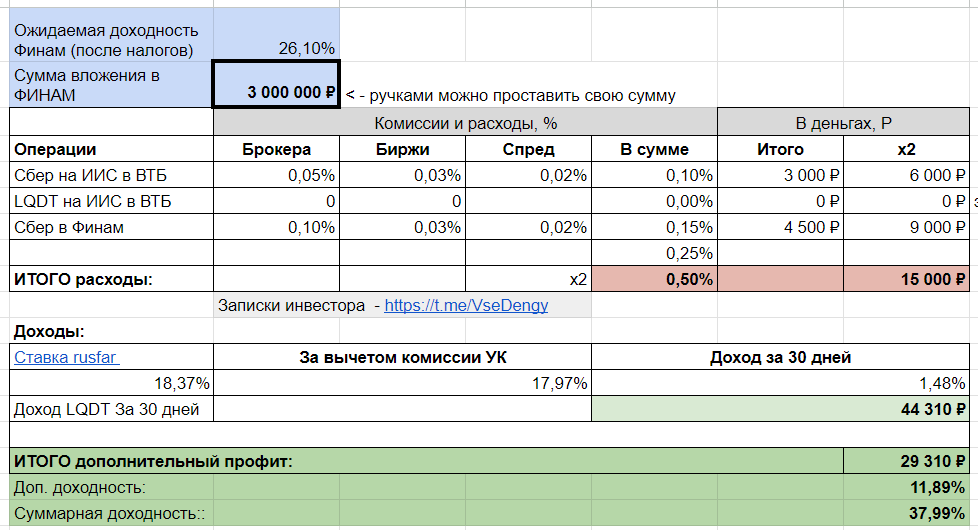

Но нужно еще учесть брокерские расходы и комиссии биржи за все операции.

Считаем сопутствующие издержки:

- Комиссии Финам на тарифе Консультационный - 0,1% за сделку.

- Комиссия брокера - 0,05% (я взял тариф ВТБ).

- Дополнительно комиссия биржи - 0,03%.

- И потери инвестора на спред в стакане заложим - 0,02%.

Не буду грузить вас расчетами, у меня получились следующие данные:

Если проворачивать сделки на ИИСе в ВТБ ( у которого нет комиссий за сделки с LQDT), то мы потеряем 0,5%. Т.е. наш чистый профит = 1%. Или дополнительные 12% годовых.

Мы подняли доходность с 26,1 до 38,1% годовых.

Или заработали дополнительные 1% на вложенный в Финам капитал. С 1 млн. - это 10 тысяч, с 3 млн. - 30k чистыми.

Если ваш ИИС у другого брокера, где придется заплатить за операции с фондом денежного рынка, то сопутствующие расходы увеличиваются до 0,7%. А чистый профит снижается до 35% годовых. что тоже неплохо.

Мой файлик с расчетами по расчету выгоды лежит в гугл таблицах. Я его сильно не причесывал, немного коряво вышло, но думаю разберетесь.

p/s/ К сожалению сам не смогу участвовать в схеме. У меня на ИИСе нет акций. Только фонды и отдельные облигации.