При долгосрочном накоплении капитала, инвестор должен стараться избегать дивидендов.

Почему?

У вас есть в портфеле акции компаний, выплачивающих дивиденды. Каждый год, полгода, квартал вы получаете какую-то прибыль в виде денежного потока.

Если дивиденды вы сразу тратите на жизнь - вопросов нет. Красавчик. Живешь на дивиденды. Можно только позавидовать.

Если пока финансовая цель не достигнута. И самое главное, до нее еще много-много лет, то наверное логично будет всю прибыль реинвестировать обратно. На поступившие деньги в виде дивидендов, взять новых акций. Дабы в будущем получать (и реинвестировать) еще больше.

С одной стороны все выглядит замечательно. Реинвестирования дополнительно увеличивают размер капитала (ценных бумаг в портфеле). С этих "свежих" денег, капает дополнительная прибыль. Но ... есть подвох. И имя ему налоги.

Двойные налоги

Когда компания, акциями которой вы владеете, получает прибыль - она платит с нее налог.

С оставшейся после уплаты налогов суммы, часть пускает на развитие, погашение кредитов и (самое главное для инвестора) - выплату дивидендов.

"Отлично! Получим денежку и снова ее реинвестируем" - подумают инвесторы.

Дивиденды то вы получите. Только не в полном объеме. Для вас это тоже прибыль. И на нее зоркое око государства наложит мзду в виде ... снова налога на прибыль. По ставке 13%.

Пока дивиденды дойдут до инвестора, с них удержать налог дважды.

Самое обидное, что по дивидендам нельзя получить налоговый вычет. По тому же ИИС второго типа с полным освобождением он налогообложения. Подробно описано в этой статье.

Что имеют в итоге инвесторы, реинвестирующие прибыль с дивидендов?

Вы получили урезанную прибыль (за минусом налогов). На эти деньги купили новые акции. С них когда-то снова будет начисление и выплата дивидендов. С которых нужно снова платить налоги. И так много лет подряд.

За длительный срок накопления, кумулятивный эффект от постоянного налогообложения, выливается в серьезные потери для инвестора в виде недополученной прибыли.

Как это работает

Посмотрим на конкретных числах.

Инвестор владеет пакетом из 1 000 акций.

Акции компании стоят - 100 рублей за штуку. Компания выплатила дивиденды в расчете - 10 рублей на акцию.

Вместо положенных 10 тысяч рублей, инвестор получит реально на руки только 8,7 рублей с акции или 8 700 рублей. Уже потеряли 1300 рублей на налогах.

Все деньги снова вкладываются в эти акции (для простоты будет считать, что котировки и размер дивидендов не меняются). Куплено 87 акций. Итого в портфеле - 1 087 акций.

На следующий год по такой же схеме, вместо положенных 10 870 рублей, реально дойдет только 9 457 рубля. Снова потери - 1 413 рублей.

Только за 2 первых года инвестор потерял почти 3% от вложенного капитала.

И так раз за разом. Причем сумма потерь (или недополученной прибыли) будет увеличиваться с каждым годом.

Здесь как раз будет хорошо работать правило сложных процентов (только с негативной для вас стороны). На длительных сроках все это выливается просто в колоссальные суммы (со знаком минус). Возможно даже превышающие ваши первоначальные вложения в разы (в особо тяжелых случаях в десятки раз).

Пример убытка от дивидендов

Инвестор хочет вложить 100 тысяч рублей на длительный срок. С целью сколотить капитал к выходу на пенсию.

Для примера возьмем, что он может рассчитывать на среднегодовую доходность от инвестиций - 15%.

Прибыль складывается от роста котировок компании - 9% в год. И дивидендной доходности - 6%.

Есть 2 варианта инвестиций:

- дивиденды облагаются налогом в 13%. Вся прибыль снова реинвестируется (урезанная);

- реинвестирование дивидендов, с освобождением от налогов.

Ниже таблица с расчетами по каждому варианту за 20 лет инвестиций. И разницей (потерей или выгодой) в итоговой сумме накоплений через различные периоды.

Интересно наблюдать по каждому году (крайняя правая колонка), сколько инвестор будет терять (или экономить) ЕЖЕГОДНО на налогах.

Обратите внимание на выделенные цветом строчки. Через 16 лет - совокупные налоговые потери приблизятся к размеру первоначально вложенного капитала. А второй раз вы потеряете (не заработаете) вложенные 100 тысяч уже через 4 года (на 20 год).

Для тех, у кого горизонт инвестирования побольше, чем 20 лет, продолжение во второй таблице. Разрыв еще больше увеличивается.

Здесь вы уже будете терять свои первые 100 тысяч раз в 2 года. А начиная с 25-го периода - ежегодно (и намного больше).

Маленькая экономия на налогообложении - всего 0,78% доходности (налог в 13% от 6% дивидендов), выливается в десятки-сотни тысяч дополнительной прибыли.

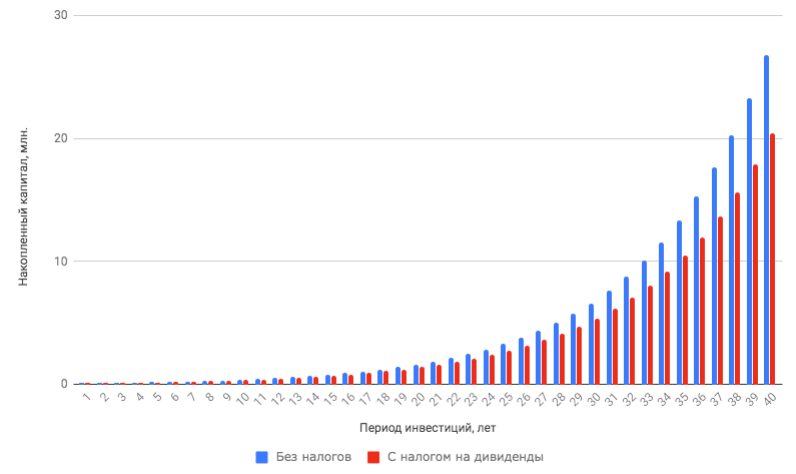

Те же самые расчеты представлены на графике ниже.

Учтите, этот разрыв был достигнуть только при разовом инвестировании. Представляете какой результат будет при регулярных вложениях?

Баффет и компания

Уоррен Баффет неоднократно говорил, что его компания Berkshire Hathaway, не платит и не не планирует выплачивать дивиденды. Вся прибыль полностью реинвестируется в бизнес.

Баффет советовал, если акционерам Berkshire Hathaway нужны деньги - продавайте часть акций.

Смысл посыла Уоррена Баффета - компания (в частности он сам) может гораздо эффективней распоряжаться деньгами (выжимать максимальную прибыль), чем основная масса частных инвесторов.

Второй момент - это как раз выгода от избегания дополнительных расходов от налогообложения дивидендов.

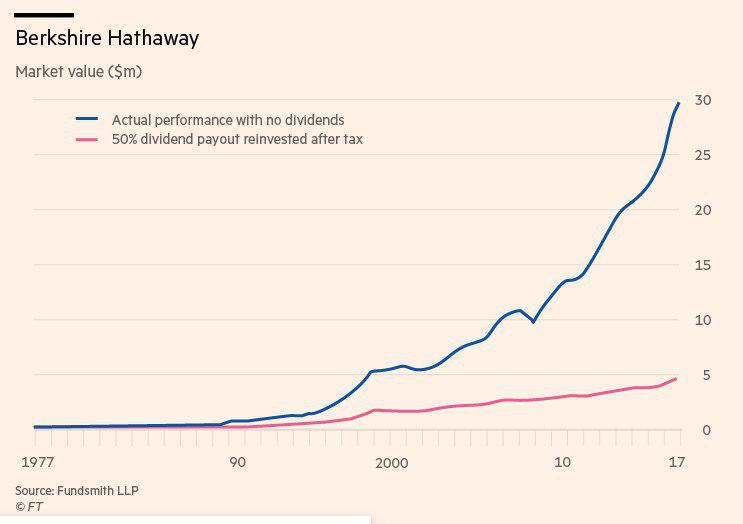

На сайте Financial Times нашел график, какая доходность акций была бы, если компания выплачивала дивиденды в 50% от прибыли, по ним платился бы налог в 30%, а затем они реинвестировались в компанию (розовая линия).

Разница в 6 раз!

Как избегать дивидендов

Конечно, покупкой отдельных акций дивидендных компаний, мы не сможем избежать налогообложения.

Как и попросить компанию не выплачивать нам дивиденды. Эй, Господин Греф из Сбербанка, давай взамен дивидендов нам акций на аналогичную сумму". )))

Выбирать отдельные акции, отдавая приоритет только тем, у кого нет дивидендной политики наверное тоже глупо.

А вот с фондами коллективных инвестиций (ПИФ или ETF) вариант вполне рабочий.

Нам нужны фонды, не выплачивающие дивиденды, а реинвестирующие их в стоимость паев.

К слову сказать, на данный момент в России почти все ПИФ и ETF, дивы не платят.

Есть только один мне известный ETF RUSE, "балующий" инвесторов дивидендами раз в год.

Однако выбор таких фондов еще не все. Нужно обратить внимание на порядок налогов на сами дивиденды, поступающие внутри фонда.

Для примера. ПИФы, инвестирующие в российский фондовый рынок, не платят налоги с поступающей прибыли.

А вот ETF от Finex, так как зарегистрированы в Ирландии, обязаны уплатить 10% с дивидендов. А потом только реинвестировать "остатки" прибыли.

Владельцы паев того же RUSE, вообще несут тройные расходы (более подробно описано в этой статье):

- компании, входящие в состав индекса, перед выплатами дивидендов платят налог на прибыль;

- дивиденды, поступающие в фонд, снова облагаются налогом;

- инвесторы, получают дивиденды еще на 13% меньше.

В заключение

Стоит ли полностью избегать дивидендов в чистом виде?

И да и нет. Несмотря на налоговые потери, у дивидендов есть масса достоинств.

Резюмируя вышесказанное какие можно сделать выводы?

Если ваша основная цель долгосрочное накопление (без изъятий капитала) - основной упор нужно сделать на инвестиции без получения дивидендов (в составе фондов). За счет времени и правила сложного процента, экономия на налогах даст дополнительную прибыль.

В разрезе нескольких лет (короткий срок инвестирования) выгода будет не так заметна. И закрывая глаза на небольшие потери (несколько процентов недополученной прибыли), ей можно пренебречь.

Отдать активам с дивидендами (если очень хочется иметь отдельные акции) можно небольшую часть портфеля (10-20%). Таким образом снизить общие потери от налоговых издержек в разы.

Дивиденды, даже несмотря на дополнительные расходы в виде налогов, могут использоваться для разных целей. И как это странно не звучало, позволяют увеличить доход (если знать как правильно пользоваться).

Например, в качестве финансовой подушки. Денежный поток, помогает пережить плохие времена. Нужны деньги, а продавать ценные бумаги не хочется (или не выгодно). По ряду причин. Потеря налоговой льготы при долгосрочном владении. Активы просели в цене и текущая продажа сразу загонит вас в убыток. Или наоборот. Актив стабильно растет. И продавать сейчас, значит урезать будущую прибыль.

Либо для инвестиций в другие инструменты с потенциально высокой доходностью. Банально во время кризиса покупать подешевевшие активы.

Удачных инвестиций!

Добрый день!

Спасибо за ценную информацию. Но было бы здорово если бы еще подсказали в какие инструменты инвестировать, чтобы минимизировать налоговые потери. Ведь ПИФы — это здорово что они не платят дивиденды, но их драконовские комисии за управление (2-5%) и платы за вход и выход из ПИФ — это скорее всего превосходит в разы потери от налога на дивиденды. Какой бы инструмент тогда посоветовали? БПИФы от Сбербанка? Или есть что-то еще на рынке в данный момент?

По России ответить сложно.

Классические ПИФ однозначно не выгодны.

Выбора как такого нет. Либо Сбер, либо ФИнекс.

Биржевые (тот же Сбербанк на индекс Московской биржи) имеет льготы по налогам. И сопоставимые комиссии с FINEX.

И в теории, должен быть более выгоден. Но я недавно сравнивал их доходности. И ПИФ Сбера немного отстает по росту стоимости акций.

Возможно это связана с не очень большим сроком эксплуатации (менее года) фонда Сбера.

С фондами типа етф интнресная бизнес модель получается. Баффет хорошо считает, но в свою пользу. Не в пользу акционеров. Вот, Вы купили акцию фонда, который не платит дивиденды. Но менеджмент фонда не продаёт свои акции себе на зарплату, а хочет процент в деньгах. В настоящих. И на те деньги, что вы им дали, они ещё акций купят, которые приносят дивиденды, но ваши дивиденды они вам не дадут, а купят еще акций, которые принесут им ещё денег, но вы их тоже не увидите. У вас как была, скажем, одна акция, так и осталсь и если в результате всего она и подорожала процента на два, потом ветер подует в другую сторону и она на пять упадёт, а может и не на пять даже. И где ваши деньги? Остаётся утешать себя тем, что поле проверенное, если закопал пять золотых, то непременно что-то да вырастет.

К предыдущему.

Эти графики доходности показавают только цену.

Но допустим, вы купили одну акцию. Без реинвестирования она стоит 20руб. С реинвестированием 6руб., только с реинвестированием у вас таких акций уже 5шт.. Так в каком случае ваш капитал больше?

Хотя по графику цены 70% отрыв в первом случае впечатляет.