На Западе широко распространены хедж-фонды. По данным Википедии, на конец 2017 года общая сумма активов под управлением - превышала 4 триллиона долларов.

Хедж-фонды считается инструментом для богатых. Обычно порог входа начинается от нескольких миллионов долларов.

В чем привлекательность для клиентов? Хедж-фонды для максимализмами прибыли могут использовать деривативы (фьючерсы и опционы), покупать на заемные средства и шортить рынок. На благо клиентов работают лучшие управляющие. Способные показывать хорошие результаты. В теории.

Конечно есть "звезды", стабильно показывающие высокую доходность. Но если взять "среднее по больнице", то доходность будет на уровне рынка.

Статья в тему: Спор Баффета с хедж-фондами на миллион долларов

На чем зарабатывают хедж-фонды? Конечно же на комиссиях. Стандартная ставка: 2 + 20.

Ежегодно с клиента взимается:

- фиксированная ставка - 2% от суммы активов;

- премия за результат - 20% от прибыли.

Как это работает?

Вы вложили в фонд миллион каких-то денег. Фонд через год заработал для вас 100 тысяч или 10% прибыли. Неплохо.

По схеме 2+20 с вас удержат комиссию - 40 000: 20 тысяч (2% от суммы активов) + 20 тысяч (20% прибыли).

На руки вам остается 60 тысяч. Вы все равно в плюсе.

Фонд выполнил свою работу. Заработал вам денег. И себе "немного" .

Казалось бы все справедливо. Фонд зарабатывает деньги для клиентов. Клиент делится частью прибыли.

А теперь внимание!

Менее чем через 20 лет у хедж-фонда будет больше денег, чем у вас. Независимо от суммы ваших вложений!

При условии, что все получаемые фондом комиссии будут реинвестироваться.

Звучит неправдоподобно и нелогично. Как такое может быть?

А ларчик просто открывался.

Хедж-Фонд зарабатывает прибыль даже тогда, когда клиенты терпят убытки.

Получили убыток за год в размере -20%. От вашего миллиона останется 800 тысяч. Прибыли нет, комиссию в 20% брать не будем. Но не забудем про свои ежегодные (и обязательные) комиссии - 2% от миллиона или 20 тысяч.

За год клиент стал беднее на 220 тысяч. Хедж фонд стал богаче на 20 тысяч.

Даже нулевой результат фонда, загоняет клиента в минуса.

В итоге:

- Хедж-фонды зарабатывают деньги каждый год. Независимо от результата - фиксированная комиссия.

- Клиент при получении убытков расплачивается своими деньгами. В случае прибыли всегда отдает часть в виде комиссий.

- Если прибыль небольшая (менее 7% в год), то хедж-фонд получает даже больше клиента.

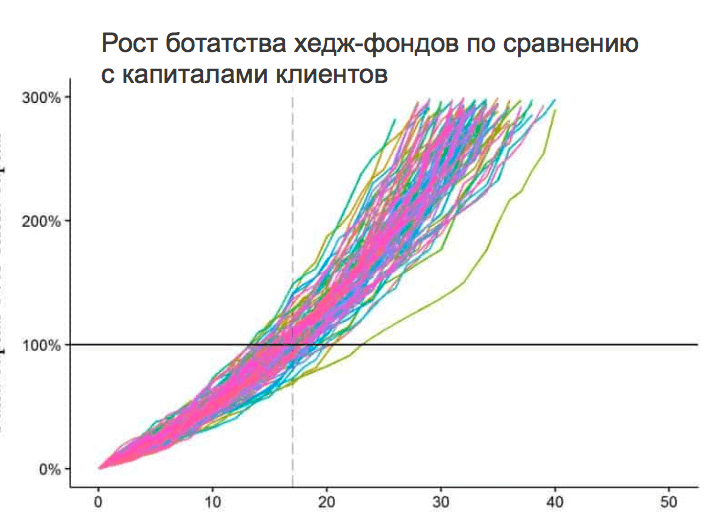

Эксперимент. Через сколько лет средства хедж-фонда сравняются с деньгами клиента? При условии полного реинвестирования всех комиссий.

Условия: Ожидаемая средняя годовая доходность инвестиций - +10%. При 20% стандартном отклонении (разброс будущих доходностей от -10% до +30% в год).

На графике ниже результаты симуляции 10 000 возможных вариантов.

В среднем на это требуется 17 лет (разброс результатов от 13 до 23 лет) - см. пунктирная вертикальная линия на графике.

Если простыми словами, то за 17 лет клиент отдает хедж-фондам ПОЛОВИНУ СВОЕЙ ПРИБЫЛИ. А через 25 лет - почти 70%.

Если провернуть подобный эксперимент с дешевыми индексными фондами (ETF), типа Vanguard, с годовой комиссией в сотые доли процента (0,05%), то для того чтобы капитал фонда сравнялся с капиталом клиента - понадобится 1 500 лет.

Люди в последнее время стали просекать фишку с высокими комиссиями. И тогда хедж-фонды начали снижать плату за управление. Сейчас в среднем это 1,5% и 17%. Но ... общий смысл сохранился. Деньги все равно со временем перетекают в карман управляющих. Пусть и немного помедленнее.

При текущих условиях, для сравнения с клиентом по сумме капитала - в среднем потребуется не 17 лет, а 23 года.

Интересная информация. А какой от нее практический смысл? Хедж-фонды для богатых. Тем более у нас в стране их практически нет.

Но есть обычные инвестиционные фонды (с минимальным порогом входа) и доверительное управление. Работающие по подобной схеме.

Еще несколько лет назад комиссия многих паевых инвестиционных фондов (ПИФ) в России составляла 4-5% и даже доходила до 6-8% в год.

В последнее время наблюдается тенденция на понижение комиссионных доходов. Особенно отличились в этом плане биржевые фонды: ETF и БПИФ. С годовой комиссией в среднем в районе 1%. Падение ставок в разы!

Самый главный вывод. Размер комиссионных имеет огромное значение для инвестора. Казалось бы небольшая разница в вознаграждении не сильно способна повлиять на результат.

В реальности - на выходе инвестор недополучает (по сути отдает) огромный кусок прибыли.

При прочих равных всегда нужно выбирать фонд с наименьшими комиссиями.

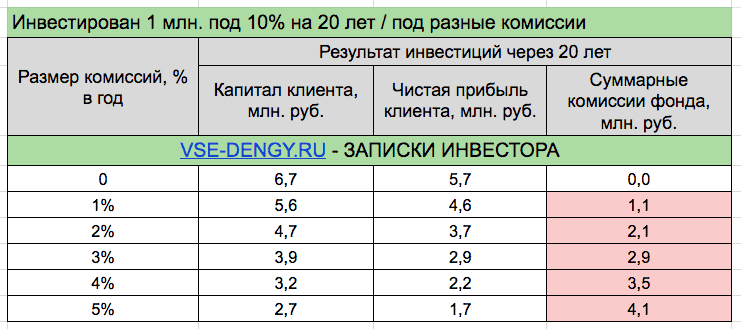

Для наглядности сделал небольшую табличку.

Как сильно вырастает капитал клиента при инвестирование под разный процент комиссии. При одинаковой доходности. Обратите внимание сколько денег (миллионов) вы теряете в виде комиссий (правый столбец).

И сравните, кто в итоге заработал больше прибыли - клиент или фонд.

Для внимательных: из-за округления чисел местами вышла небольшая погрешность (на 0,1 млн).

Да, это слишком огромное влияние на прибыль оказывает всего несколько процентов комиссии, даже не верится.

Многие, кто пытались победить рынок через активное инвестирование, не преуспели, несмотря на то, что с самого начала они думали, что смогут.