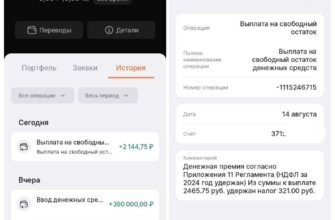

Иметь по карте кэшбэк за покупки хорошо. А дополнительно получать процент на остаток - еще лучше. В итоге получается универсальность. Деньги лежат на карте и приносят доход. Совершаем покупки - возвращаем часть потраченного обратно в виде cash back. Снова профит.

На полученный кэшбэк будут начисляться проценты, давай новый дополнительный доход. И так про кругу.

Блин, по такой схеме можно даже не работать.)))) Шучу!

Доходные карты позволяют иметь постоянный доступ к деньгам. Вклады в банках имеют существенный минус, в плане потери процентов, в случае досрочного расторжения.

Держа деньги на пластике с начисление процентов мы можем получать прибыль, не думая о сроке и потери начисленного дохода.

Итак, поехали.

Нам нужны выгодные карты, начисляющие хороший (или хотя бы неплохой) кэшбэк за покупки. Плюс, чтобы деньги не лежали мертвым грузом, должен капать процент на остаток.

Ау! Где вы карты, делающего их обладателя чуточку счастливее (и богаче)?

Их немного. Но они есть.

Составил небольшую подборку интересных (или выгодных) предложений банков. Способных привлечь интересующими нас плюшками (связкой кэшбэк + % на остаток).

Критерии отбора

Помимо обязательного условия наличия кэшбэк и процентов на остаток, карта должна быть удобной для владельца в использовании.

Под удобством подразумевается следующие факторы:

- Обслуживание и стоимость выпуска.

- Снятие и пополнение в банкоматах (в родных или в любых).

- Наличие возможности бесплатных переводов с карты на карту (не критично, но если есть - большой плюс).

- Прочие достоинства.

Если простыми словами, то карта должна быть бесплатной. Либо условно-бесплатной. При выполнении несложных легко выполнимых условий - плата взиматься не будет.

Есть карты, обещающие просто сказочные условия. Но для их получения нужно тратить много .... цать тысяч рублей в месяц и (или) держать на счетах уже не ... цать, а ...сот тысяч рублей. Но для массового использования они совершенны бесполезны.

Лучше рассматривать карты с адекватными требованиями (либо совсем без них).

Многие банки пытаются заманить клиентов высокими процентами. "Забывая" упомянуть (или запрятать правду глубоко в тарифах), о том, что это не постоянные условия, а действующие в период промо-акции или только в первый месяц обслуживания. А дальше ... скромные или не очень выгодные условия обслуживания.

Либо людей заманивают к себе и правда вкусными тарифами. И вроде бы все без подвоха. Читаешь договор. Правила обслуживания. Условия вознаграждения. Все четко. Без обмана. А через несколько месяцев банк меняет действующую программу до неузнаваемости.

Снижает процент на остаток, уменьшает (или вообще аннулирует ) кэшбэк. Или вводит "новые выгодные" условия.

Хорошо, если действующих клиентов предупредят о предстоящих нововведениях заранее. И будет время подумать, принять новые условия или слинять пока не поздно.

Но есть "банки-тихушники". Изменяют тарифы на сайте (бывает, что и задним числом). И вот вам сюрприз, дорогие наши клиенты!

Оказывается уже как 2 месяца введена плата за обслуживание или размер каши снижен в 100 раз. Вы что не знали об этом? В договоре же прописано, что банк может по своему усмотрению изменять тарифы. А информацию выкладывать у себя на сайте. Надо было постоянно следить за этим. Сами виноваты.

И все в том же духе.

Более менее адекватные (и главное долгоиграющие) предложения банков по доходным картам с кэшбэк.

Tinkoff black

Одна из самых популярных карт в России. Естественно, огромную роль в продвижении сыграла агрессивная реклама банка. Плюс бесплатная доставка до клиента. Заказал на сайте онлайн - и через 2-3 дня тебе доставят пластик "до двери".

Итак, что предлагает банк по своему флагманскому продукту?

Выпуск и доставка - бесплатна.

Процент на остаток - 3.5%. Для начисления нужно совершить покупки от 3 тысяч рублей в месяц. Иначе ничего не получите.

Обслуживание - 99 рублей в месяц. При наличии открытого вклада от 50 тысяч или средств на карте не менее 30 000 рублей (неснижаемый в течение месяца остаток) плата не взимается.

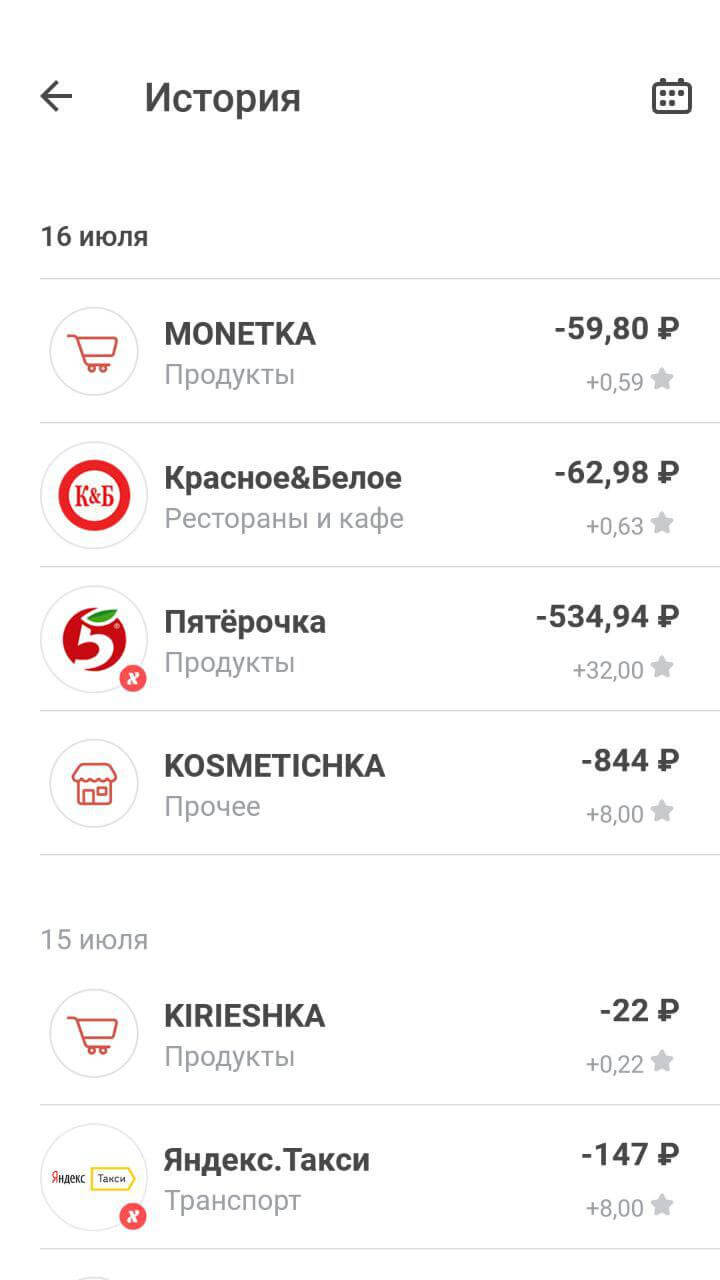

Кэшбэк. Тинькофф "наливает" 1% рублями за все покупки. С округлением в меньшую сторону до целого числа. То есть, за операцию в 99 или 199 рублей вы получите ноль или 1 рубль соответственно.

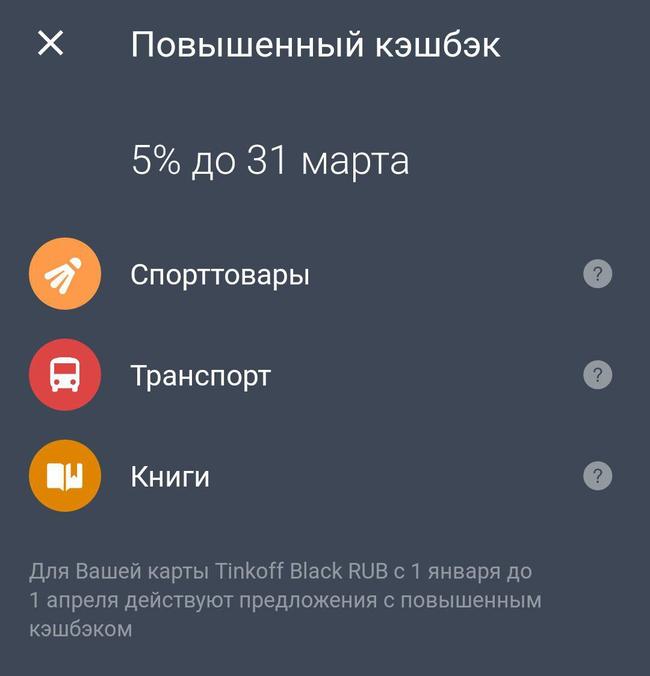

Раз в месяц, по программе лояльности предлагается выбрать 3 любимые категории из предложенных банком пяти, с повышенным 5% начислением cash back.

Дополнительные плюшки.

- Бесплатные снятия в любых банкоматах.

- Переводы на карты других банков (выталкивание) - без комиссии. Лимит 20 тысяч рублей в месяц.

- Бесплатный межбанк.

- Лучшая техподдержка (из всех с кем я работал точно).

Если перейти по этой ссылке, можно выбрать бонус за заказ карты.

Халва от Совкомбанка

Продукт банка, изначально позиционировал себя как карта рассрочки, стал настоящим прорывом прошедшего года. Карта "два в одном".

Можно использовать как кредитку (и иметь беспроцентную рассрочку на несколько месяцев). Либо в качестве обычного дебетового пластика и получать другие выгоды.

Для этого в личном кабинете просто выбираем вариант использования.

Естественно, мы будет рассматривать вариант в качестве дебетовой карты.

Карта можно заказать на официальном сайте.

Выпуск и доставка бесплатная до клиента. В течение 2-3 рабочих дней.

Обслуживание - ноль рублей.

Процент на остаток - 6,5%. Для этого нужно совершить 5 покупок в отчетном периоде на сумму от 10 000 рублей. Сделаете одну покупку на любую сумму, получите "всего" 5,5%.

Кэшбэк. Банк несколько раз уже менял правила начисления вознаграждение. Но свой самый главный козырь - 12% за покупки, к сожалению пропал.

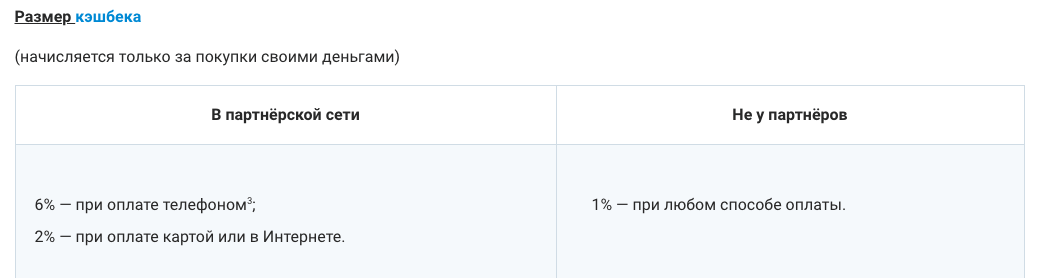

При оплате телефоном получаем до 6% cash back, если картой - 2% за покупки у партнеров. И 1% за все остальные траты.

Для получения максимального процента, требуется совершить от 5 покупок на сумму от 10 000 рублей. В месяц.

Ставка кэшбэк при оплате телефоном:

- 6% - при покупке от 10 000;

- 4% - при покупке от 5 000;

- 2% - покупка до 5 тысяч.

За покупки свыше 100 рублей идет округление до рубля в меньшую сторону. То есть при стандартом кэшбэк не у партнеров за 99 рублей и 199 рублей получаете 0 и 1% каши.

При сумме покупки менее 100 рублей, кэшбэк идет с точностью то копейки. За 99 рублей получаете - 99 копеек.

У партнеров (с 6%) ситуация получше. За 199 рублей получите не 11,94, а 11 рублей.

Это все удобно отслеживать в личном кабинете.

Максимально возможный размер начисляемого вознаграждения ограничен суммой в 5 тысяч рублей. В месяц.

Если использовать только в повышенных категориях (с 6% возврата), получается можно выгодно тратить 83 тысячи рублей.

Пластик еще будет полезен при оплате крупных покупок у партнеров. Сразу получаем своеобразную 6:% скидку при покупке. Эльдорадо, М.Видео в их числе. И много других.

По поводу партнеров. Еще год назад, партнеров было уже несколько тысяч. За этот период база выросла наверное еще в несколько раз. В принципе, изначально партнеры были важны только для использования в рассрочку. Сейчас нам они интересны за счет получения повышенного кэшбэк.

Прочие условия.

СМС-инфо. За месяц нужно зайти 3 раза в личный кабинет и плата за оповещения не взимается (99 руб/мес).

Карта бесплатный донор. Деньги с нее стягиваются без проблем.

Пополнять можно в "родных" банкоматах либо посредством C2C и межбанковских переводов.

Обналичка - 5 бесплатных снятий в месяц в любых банкоматах. Банкоматы Совкомбанка - без лимита.

Мегафон

Наверное пластик с самым большим процентом на остаток. Наливают аж 8% годовых на средства по карте. Процент рассчитывается на ежедневный остаток. На сумму свыше 500 рублей. Если баланс опустится ниже 500 рублей, то процент не засчитают только за это день.

Получить можно в офисах Мегафона. Карта неименная моментальная.

Стоимость обслуживания составляет ноль рублей. На весь срок годности пластика.

А вот за саму карту придется выложить до 250 рублей.

Пластик от Мегафона могут получить только клиенты сотового оператора. И расходы на получения карты будут зависеть от подключенного тарифа за сотовую связь.

Как вариант (если вы не клиент), сразу же на месте оформить симку с тарифом без абонентской платы. И сразу же получить пластик.

Если у вас есть телефон с бесконтактной оплатой (NFC) можно заказать (и сразу же получить) бесплатную виртуальную карту на сайте Мегафона. Она имеет все те же параметры, что и физический пластик. Тот же процент на остаток и размер кэшбэк.

Кэшбэк. Как такового возврата по пластику нет. Мегафон начисляет мегабайты за покупки.

На этом плюсы заканчиваются. Остается только трэш.

- Деньги на карте не попадают под систему страхования вкладов. Большие суммы держать нецелесообразно. Да и не зачем. Почему?

- Нет бесплатного способа снять (вывести) деньги с карты. Самый "экономичный" вариант - стягивать с Мегафона на другую карту. За это банк попросит раскошелиться на 1,99% комиссии от суммы вывода.

Как вариант (особенно при подключенной платной категории), при покупках по карте 3 тысяч рублей, банк великодушно разрешает обналичить 10 000 рублей. Без взимания комиссии.

Прочие нюансы.

Деньги можно снимать в любых банкоматах.

Сам пластик интересен единым балансом с телефоном. Пополняя мобильный, автоматически увеличиваются деньги на карточном счете.

Многие используют эту связку в своих "корыстных" целях.

Пополняют телефон с карт, наливающих кэшбэк за связь. Или выводят заработанное в интернете. Бывает самый выгодный способ вывести средства - это пополнение телефона. Ну а дальше либо потратить, либо обналичить с 2% комиссией.

Подключенная виртуальная карта позволяет клиентам сотового оператора получать дополнительный доход от средств находящихся на балансе мобильного.

Польза от Хоум кредит банк

Карта выпускается бесплатно. Получение в отделение банка (можно выбрать самостоятельно, по какому адресу удобно будет забрать). Предварительно нужно заполнить онлайн-заявку на сайте банка. Через несколько дней придет уведомление о готовности. И можно топать за пластиком.

Процент на остаток - 10% (при сумме покупок в месяц минимум на 5 тысяч рублей). Действует для новых клиентов

Кэшбэк.

Наливают 10% за категорию "Одежда и обувь" и

3% за:

- Кафе;

- Аптеки;

- АЗС.

И 1% на все остальное. Список исключений достаточно короткий (коммуналка, связь и интернет, штрафы и налоги в него не входят).

Прочие условия.

5 бесплатных снятий в любых "чужих" банкоматах в месяц.

Карта бесплатный донор. С нее можно без проблем стягивать деньги.

Дешевый межбанк - 10 рублей за перевод.

Пополнение только в родных банкоматах и отделениях. Плюс никто не запрещает пополнять пластик посредством C2C и межбанком.

Мультикарта

Флагман, а по правде единственный карточный продукт банка ВТБ.

Учитывая что внутри карты можно использовать принцип конструктора и самому выбрать направление получения кэшбэк. А размер начисленного вознаграждения, как и процент на остаток, будут зависеть от месячного оборота денежных средств.

Плата за обслуживание - ноль рублей. При условии покупок на 5 тысяч в месяц. Иначе включается счетчик в 249 рублей, как месячная абонентская плата.

Процент на остаток. Обещанные в рекламе 6% можно получать только, если преодолеете планку покупок в 75 тысяч рублей. В месяц. Если вы попадаете в диапазон от 15 - до 75 000 рублей смело можете ждать от банка начисления по ставке .....2% годовых!!!

Кэшбэк. Можно выбрать на выбор одну опцию: Путешествия, Коллекция, АЗС. Но здесь вознаграждение заточено либо под определенную категорию. Либо начисление идет не живыми деньгами.

Наиболее интересная универсальная категория - это "Cash back на все". Начисление идет рублями.

При тратах от 15 до 75 банк возвращает 2%. От 75К - повышает планку до 2,5%. Список категорий исключение короткий. Связь, коммуналки "в деле".

Прочие условия.

Банк не любит "молчунов" и толкает держателей пластика активно использовать его продукт.

Снятие наличных. Родные банкоматы. Плюс в любых сторонних. Но с небольшой оговоркой. Комиссия за обналичку спишется сразу. Но ее можно вернуть, тратя по карте снова минимум 5 тысяч в месяц. При выполнении данного условия, банк ВТБ компенсирует (вернет) списанные комиссии в следующем месяце.

Аналогично и с межбанком. При выполнении правила "5 тысяч" можете ждать возврата в следующем месяце.

Карта бесплатный донор. Плюс СМС бесплатное.

Opencard от Открытия

Банк Открытие пытается привлечь клиентов своей новой Opencard.

Что у нее под капотом?

Обслуживание бесплатное. Снятие наличных в любых банкоматах. Возможности бесплатного пополнения-стягивания (c2c-переводы). Межбанк тоже без затрат.

На другие карты можно выталкивать 20 тысяч (по номеру карты) в месяц. Через личный кабинет.

Выпуск карты стоит - 500 рублей. Но ... при совершении (накоплении) суммарных трат 10 000 по пластику, банк вернет ваши пять сотен обратно на счет. Правда в собственной валюте - Openbonus. Что равносильно 500 рублям по курсу 1 к 1.

Для чего нужен такой ералаш? Думаю, чтобы отсечь халявщиков и прочих любителей бесплатного. Чтобы не уложили потом карту на полку до лучших времен.

Дополнительно можно получить 500 баллов (для этого нужно совершить первую покупку по карте от 500 рублей), заказав пластик по ссылке-приглашению. В рамках программы "Приведи друга". А это своеобразный кэшбэк со ставкой близкой к 100%.

Процент на остаток. Как такого его нет. Но можно получать проценты по накопительному счету "Моя копилка".

Ставка - 6,1% годовых.

Теперь про кэшбэк.

Банк обещает 3% за все. Это действительно так. Только с небольшими оговорками.

3% будут получать новые клиенты в течение первого месяца. Дальше схема начисления вознаграждения меняется.

1% - можно накэшбэчить, если в месяц тратить от 5 тысяч рублей.

Для получения дополнительного 1%, нужно провести любые онлайн операции через личный кабинет или интернет-банк на 1 000 рублей. Например, пополнить мобильный.

Правда за эти операции каши не будет. Но условие получения второго дополнительного процента будет выполнены.

Ради справедливости отметим, как получать максимальный 3% cash back. Нужно "всего-навсего" держать на счете сумму в 100 тысяч рублей.

Получить 500 рублей за Opencard

Лучшая карта с кэшбэк и процентом на остаток

Пора выбирать победителя. Я составил небольшой собственный (субъективный) рейтинг. По принципу полезности и нужности карты в хозяйстве.

Посмотрим, что у нас получается по доходу от хранения собственных средств:

- Мегафон - 8%

- Халва - 7%

- Польза - 7%

- Opencard - 6,1%

- Тинькофф - 6%

- Рокет - 5,5%

- Отличная - 5%

По размеру начисляемого кэшбэк (первое число - стандартный, второе - повышенный):

- Халва - 1 и 6%

- Opencard - 2 - 3%

- Мультикарта 2 и 2,5%

- Отличная - 1 и 5%

- Рокет - 1 и 4-10%

- Польза - 1 и 3%

- Мегафон - 0 и 10%

Победитель!!!

Если рассматривать пластик в совокупности всех рассмотренных факторов, то безусловно безоговорочное первое место можно отдать Халве от Совкомбанка.

С просто никому из банков недостижимым 6% кэшбэк у партнеров (коих у Халвы очень много). Плюс практически самый большой процент на остаток.

Карта бесплатна. Доставляется на дом. Что еще нужно для счастья? Правильно! Получить денежный бонус при заказе.

Совершить первую покупку от 1 тысячи и на счет "упадет" 500 рублей.

Второе место

OpenCard - ее главный фактор, который мне понравился - бесплатность. Плюс довольно щадящие требования для получения 2% КБ. Трать всего от 6 000 в месяц и каша вся твоя. И в рамках счета Копилка капают проценты.

Дополнительно (плюсик для тех у кого есть брокерский счет в Открытии) - удобно (а главное бесплатно) можно выполнять операции по пополнению-снятию денежных средств.

Да и лишние 500 рублей при заказе лишними не будут.)))

Получить 500 рублей за Opencard

Главный минус. Бальная система начисления кэшбэк. Необходимость копить, потом обменивать на настоящие деньги.

Третье место

По моему субъективному мнению, третье место заслуживает карта Отличная от РГС банка. Карта вроде бы и не блещет другими достоинствами кроме кэшбэк за продукты питания. И процент на остаток у нее не самый шикарный. Пополнять ее не очень удобно.

Но именно постоянный процент возврата за вкусную категорию "Супермаркеты" делает ее выгодной.

Главным минус - необходимость поддержание на счете неснижаемого остатка в 20 тысяч. Не было бы этого условия, можно смело поднять ее повыше.

Четвертое-пятое места

У меня было сомнение между Рокетом и Тинькофф.

С одной стороны Ракет бесплатен как ни крути. У Тинькофф нужно выполнять финансовые требования для бесплатности. Либо раскошеливаться на ежемесячную абонентскую плату.

Если же перейти на бесплатный тариф 6.2, то теряется процент на остаток.

Кэшбэк у обоих банках меняется каждый месяц и квартал. Только Тинькофф дает возможность выбирать целые категории (Супермаркеты, АЗС, Рестораны и так далее). А по Ракете - Любимые места. Или просто конкретные магазины. В этом плане конечно лучше выбрать Тинькофф.

Плюс начисление у Ракеты идет фантиками. И использовать (обменять на рубли) их можно при накоплении от 3 тысяч рокетрублей. В Тинькофф все проще. На счет падают просто деньги.

В итоге решил так.

Если вам не страшно отдавать 100 рублей в месяц Тинькофф или сможете поддерживать бесплатность иными методами - то карта Блэк.

Если вам важна совокупность кэшбэк + проценты по карте - то выбираем Рокет.

А можно поступить проще (как это сделал я в свое время). Заказал обе карты. Перевел Тинькофф на бесплатный тариф 6.2. Но сохранил возможность использования высокого кэшбэк на обоих картах при необходимости. Иногда выстреливают очень вкусные категории. С высоким процентом Cash back.

Средства можно держать на Рокете под проценты. И при необходимости бесплатно выталкивать на "черную карту".

Плюс по двум картам получился увеличенный месячный лимит на бесплатные переводы (30 + 20 рублей рублей).

Самое главное есть пить (бесплатны) они не простят.

6 Место

В пользу Пользы сыграл высокий процент на остаток, с соблюдение довольно лояльных и легко выполнимых требований. Плюс кашка с 1% за все, с коротким списком МСС исключений.

Но возможность получения высокого процента на остаток разбивается о необходимость обязательно тратить по карте несколько тысяч в месяц. То есть просто держать деньги на карте для начисления процентов и не совершать никаких действий бесполезно.

Мультикарта - предпоследнее место.

Почему? Довольно высокая плата за обслуживания при несоблюдении условий - 249 рублей в месяц.

Уехал в отпуск в деревню (за границу, тайгу, горы). Или положил карту на полку. И банк будет каждый месяц воровать списывать по 2,5 сотни. Может я конечно придираюсь. Но как то это через чур дороговато.

Кэшбэк в 2% за все выглядит конечно интересно. Но такой же размер процента на остаток - просто издевательство.

Последнее место - Мегафон

По моему скромного мнению, пластик хоть и имеет самый большой процент на остаток, среди рассмотренных продуктов (и плюс полностью бесплатный), но ...

против него сыграли 3 фактора:

- Нельзя бесплатно вывести-снять деньги с карты без танца с бубном.

- За обычные траты - нет кэшбэк.

- Платные повышенные категории - 10%. Но они не постоянные. Сегодня есть. Завтра их нет. И что?

Спасибо за статью. 💡

Спасибо за годноту!

💡

Какие карты есть со снятием наличных без огромных комиссий?

Только 100 дней без процентов от Альфа банка.

50К в месяц разрешает снимать без комиссий. Акции держится насколько я помню с начала лета 2018.

Остальные банки периодически дают такую фишку. Но это как правило разовое явления (больше для пиара) и с кучей подводных камней. Здесь не буду советовать, дабы не «соврать».

Не хочется, чтобы вы меня потом прокляли, когда по не знанию влетите на «крупную копеечку» в виде штрафов и комиссий.)))

Это хорошо. Но главный минус это плата за обслуживание 1190р год которого не избежать

Что скажите про кредитки банков Зенит, Восточный экспресс, Аверс?

Есть только карта Восточного (Тепло). Пока устраивает. Кэшбэк за ЖКХ и связь капает исправно.

За остальные не знаю…

C2C и межбанковских переводов?

Спасибо за Ваши труды. поменял свою карту на Халву.

Opencart счёт моя копилка при наличии 10000 начисляет 7% , а не 6,1. В последний день мес необходимо перевести на карту деньги, а числа 2 положить вновь, чтоб в 1 день мес было 0 , тогда будет ежедневное начисление процентов, а, коли средства будут 1 числа, то будут начисляться на минимальную сумму в мес. Кеш в 2 раза больше на кредитной карте, а условия те же

Добрый день. Внесите изменения по карте Халва:.

1. Округления по баллам в меньшую сторону кратно 100р., т.е. совершили покупку на 199р и получим только 1 балл. Потому реальный процент кешбека тут примерно 0.5%, что делает карту не такой выгодной как описано в статье.

2. 1% кешбека вне партнерской сети и неважно телефоном или картой. У вас написано, что 2% если телефоном.

3. Если привести друга на Халву то получишь не 500р как в статье, а до 1000 баллов на карту.

Ага. Спасибо за инфу. Поправил в статье.

Добрый день. По карте Халва изменились условия. Процент на остаток максимальный 7% при покупках от 10000 рублей и 5 покупок и 5,5% при любой покупке. Изменения связаны со снижением ключевой ставки ЦБ РФ. Про другие изменения я уже писал в комментарии выше и данные в статье очень сильно отличаются от действительности.

Рокетбанк сворачивает деятельность к концу 2020 🙁