Самый главный страх инвестора: "После того как я куплю акции на пике, они сразу же рухнут на десятки процентов. И я потеряю много денег!"

Согласитесь, стремно входит в рынок, когда все на максимумах. Подсознательно все мы (и я в том числе) побаиваемся покупать акции (ETF и прочие инструменты) на пиках. Почему? Ну как почему? Чем выше задраны котировки, тем больнее будем падать. Коррекция обязательно случится. И получится, что ты переплатил, покупая на пиках. А "умные люди" посидели тихонько в стороне, дождались удачного момента и зашли в рынок в правильный (по их мнению) момент.

Логика конечно в таком рассуждении есть. И она подтверждена статистикой. А что говорит статистика?

Существует 5% вероятность того, что вы покупаете актив по его наилучшей возможной цене. В будущем таких цен больше не будет никогда.

Соответственно, мы имеем 95% вероятность того, что цена на выбранный актив, в будущем будет ниже текущей.

Правда статистика не уточняет (или у меня нет полных данных), сколько времени в среднем нужно ждать, чтобы купить желаемый актив по лучшей цене от текущей. Месяц-год, пять-десять лет? И каков он дисконт? Теоретически полпроцента - это тоже лучшая цена. Мы можем прождать несколько лет и получить лучшую цену на пару процентов ниже текущей. "Очень достойное вложение средств".

Ладно. Немного отвлеклись. И так рынки на историческом максимуме (или около того). Что делать? Покупать невзирая на цены? Подвергая свои вложение повышенному риску. Или все таки дождаться какую-то коррекцию?

Рассмотрим эффективность покупок на максимуме на исторических данных.

Американский рынок акций

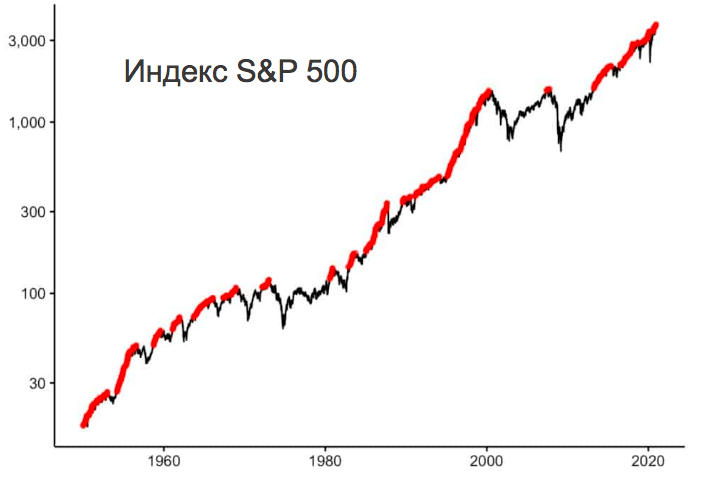

На рисунке ниже котировки (график логарифмический) индекса S&P500 c 1950 года. На графике красным отмечены рекордные (исторические) максимумы.

Под максимумами будет подразумевать не только сам экстремум, но и область в 5% ниже от него.

Глядя на график, можно отметить довольно продолжительные периоды времени, когда рынок (индекс) прет вверх, устанавливая рекорд за рекордом.

Более половины времени индекс S&P 500 находится на максимумах и в пределах 5% от него.

Ожидание коррекции для инвестора могло бы затянуться на десятилетие.

А что у нас по доходности?

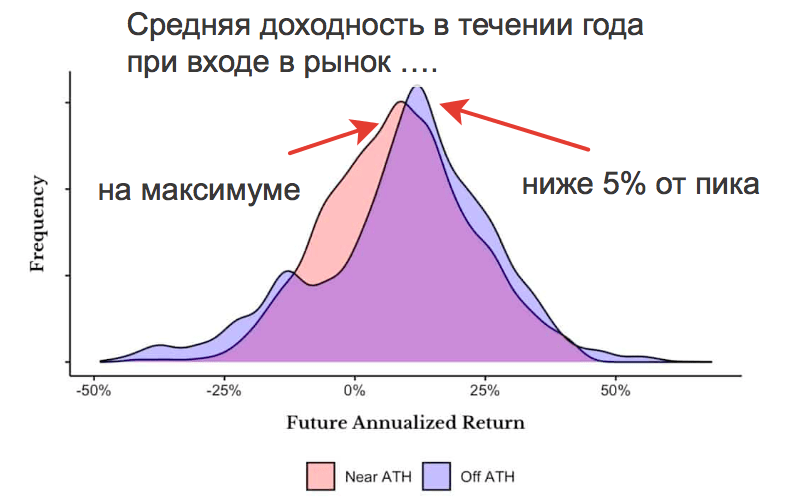

Входя в рынок в районе максимума (и в пределах 5% от него), в течение следующего года можно рассчитывать примерно на такую же доходность, что и входя в рынок по более низкой цене. Средняя доходность: 8,2% против 9,3%.

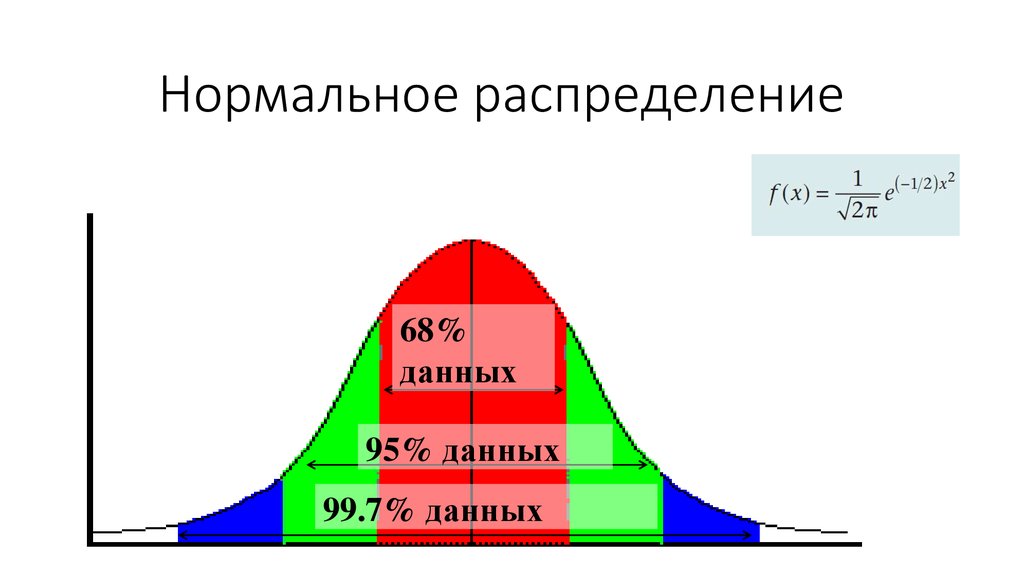

На графике выше - нормальное распределение или распределение Гаусса.

Нормальное распределение обычно возникает там, где случайность - результат сложения многих мелких причин. Например хороший снайпер стреляет по мишени. Он чаще попадает в 10, немного реже - в 9, ну а в 1 или молоко вообще не попадает - такие большие погрешности оне допускает. Если бы все было идеально, он лепил бы все в центр, но в каждом патроне чуть разное количество пороха, каждая пуля - чуть разной формы, пока она летела мелкий вереток дунул, рука дрогнула и прочее.. .

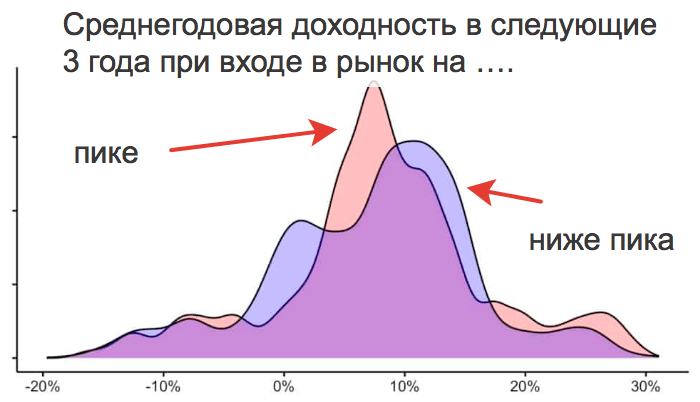

Если посмотреть на более длительные периоды, то покупка вблизи максимума становится более выгодной,

Средняя годовая доходность при покупке на максимумах в течение следующих 3-х лет выше, чем покупка на более низких уровнях.

Статистика показывает среднюю годовую доходность в 8,2% при покупке на пиках, против 7,2%, когда входишь намного ниже.

Вывод. Для американского рынка акций инвестирование вблизи исторических максимумов не является проблемой. Большую часть времени рынок находится на околомаксимальных уровнях и среднегодовая ожидаемая доходность в ближайшие 1-3 года не сильно отличается от того, что рынок может дать при других (ниже максимальных) уровнях.

А что у нас с другими рынками?

Развивающиеся и развитые рынки

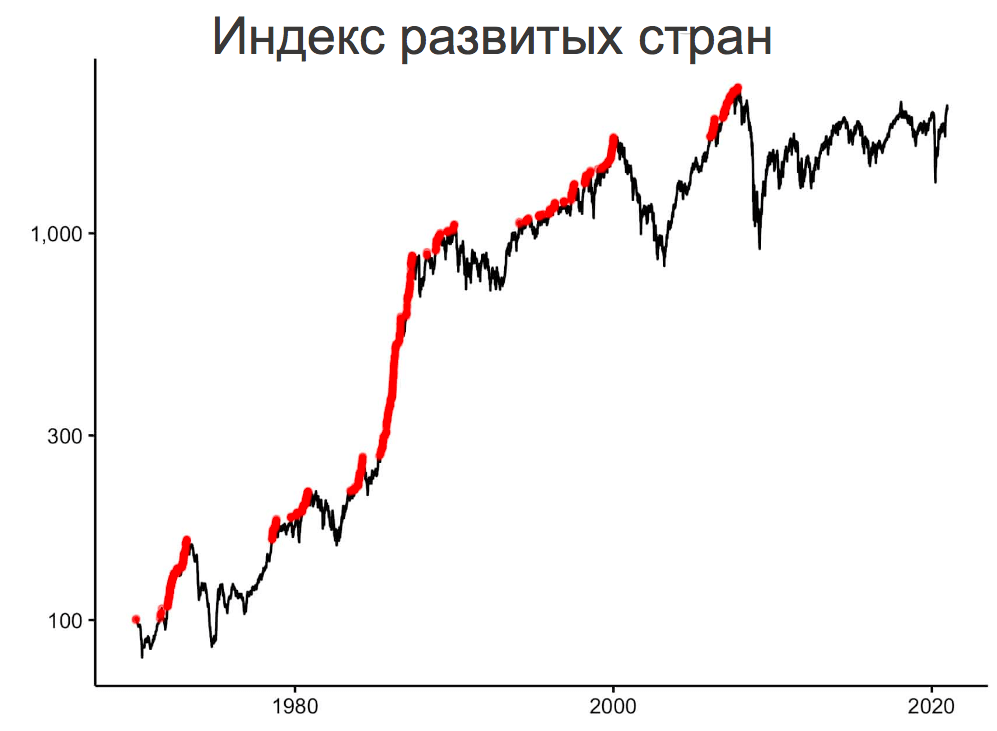

На графиках ниже индекс акций развитых стран (данные с 1970 года) и развивающихся рынков (с 1989 года). Красным отмечены котировки вблизи исторических максимумов.

При инвестициях в развитые рынки вблизи рекордных максимумах - средняя доходность в течение года после покупки составляет 10,2%. Когда цены далеки от пика - она снижается до 6,7%, .

У развивающихся рынков "эффект максимума" более выражен - в течение года доходность 16,4% против 8,4%.

Однако при увеличении рассматриваемого периода, премия за риск (инвестиции вблизи максимумов) резко уменьшается. И мы получаем результат немного хуже среднего.

Вход в развивающиеся и развитые рынки вблизи исторических максимумов статистически не дает никакого преимущества (по сравнению с Американским рынком). Но с другой стороны выглядит не таким рискованным, чем кажется на первый взгляд.

Золото

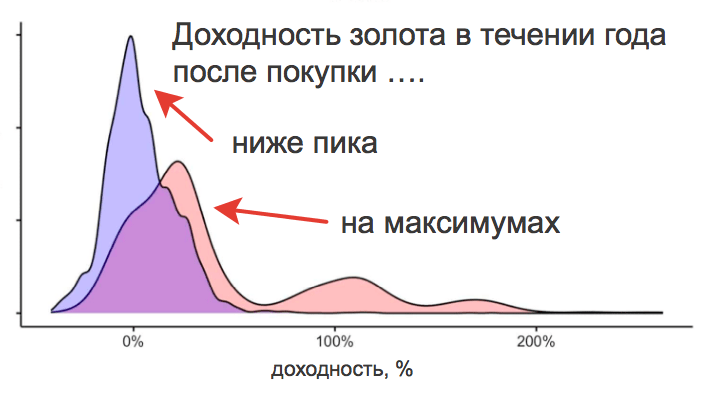

Золото просто идеальный пример выгодного инвестирования на исторических пиках.

Покупая золото вблизи максимальных исторических цен, инвесторы с большей долей вероятности могут рассчитывать на повышенную отдачу.

Покупая золото ниже исторических пиков - инвесторы получали в течение следующего года среднюю доходность - +3,8%. Кто не побоялся покупать на максимумах - зарабатывали в среднем +42,1%.

Статья в тему: Иметь золото в портфеле? 3 причины "За" и 4 "Против"

Резюмируя

Вся описанная выше статистика - данные из прошлого. Сохранится ли такая закономерность в будущем - неизвестно?

Но согласитесь, что страх инвестирования на пиках немного уменьшился. И не все так плачевно, как кажется на первый взгляд.

Покупка активов на исторических максимумах не повод для беспокойства. На стороне инвестора три фактора:

Время. Покупая на пиках, ожидаемая доходность в долгосроке хоть и ниже, но не так сильно. И при увеличении горизонта инвестирования среднегодовая доходность будет практически идентичной средней. В любом случае, акции исторически выгоднее других классических классов активов и как такой альтернативы у инвестора нет.

Стратегия усреднения. Покупая на пиках вы же не рискуете всем своим капиталом. В подавляющем большинстве совершаются периодические покупки на небольшие суммы (раз в месяц / квартал). Неудачное вложение сегодня, нивелируется следующими покупками завтра-послезавтра по лучшим условиям.

Диверсификация. Имея в составе портфеля разные инструменты, мы еще больше снижаем зависимость от высоких цен. Очень редко бывает, что все классы активов находятся на пиках.

Напоследок несколько статей в тему:

- Среднегодовая доходность рынка акций за 150 лет

- Просто Продолжайте Покупать - 3 причины покупать акции по любым ценам

- Как время входа влияет на результаты инвестиций?

- История по самого неудачливого инвестора

Удачных инвестиций!

Большое спасибо за как всегда чётко изложенный материал! Действительно, идеальную точку входа можно ждать десятилетия, тем более Америка продолжает вливать в свою экономику триллионы.

Что-то не вызвала доверия у меня эта статистика…

Не могу не согласиться. Сидеть в просадке по пять лет и больше, такое себе удовольствие. Данная статистика хороша на очень продолжительных временных отрезках.

Спасибо за статью)) Психология инвестирования-крайне интересная тема. Побольше бы статей об этом!

Спасибо за статью.

Прошу поправить везде по тексту опечатку «в течениЕ» (так корректно).

Поправил (((

интересная статистика, только трудно высиживать долгие падения рынка.

за последний 19 год год уже 2 просадки было, корона и до выборов в США. сейчас коррекция янв-февр 21 г. времени для классного входа просто море. «даже локомотиву иногда надо останавливаться» -есть такая американская поговорка. считаю, что в покупке отдельных акций — маркет тайминг имеет место. отскоки от пика по 10-20 % элементарно ловятся, при минимуме усилий. а вот иметь свободный КЭШ для закупа на эти моменты , совсем другая история…. и не у всех есть время по 10-20 лет ждать на выравнивание статистики.

прошу прощения — «за последний 20 год». результаты инвестирования хочется в этой жизни увидеть , да и попользоваться своей работой, хотя бы через 5-7 лет со старта инвестирования. в «дивидендной» стратегии при покупке строго «голубых фишек», цена акции уже не так важна, но тут должен быть размер капитала внушительный.

На мой взгляд это верно только для случае длительного инвестирования и стратегии роста капитала с горизонтом 10 лет минимум. Иначе можно увидеть, что неудачная точка входа приведет к отрицательным доходностям портфеля на многие года. См. например 2000 год и 2008.

Про Никкей конца 80х даже говорить не буду, просто посмотрите — 30 лет прошло, а индекс не восстановился к значениям.