Что такое ИСЖ? Инвестиционное страхование жизни. Судя по названию - это некий симбиоз какого-то инвестиционного продукта и страховки.

Насколько он интересен и выгоден? И самое главное - какие подводные камни имеются?

Разберем по косточкам и выявим - полезная эта штука или очередная попытка кредитных и страховых организаций поиметь с обычных граждан денег.

В чем суть ИСЖ

ИСЖ или инвестиционное страхование жизни - структурный продукт, включающих в себя одновременно страховку и получение инвестиционного дохода.

Преимущественно продукт открывается на долгий срок 10-15-20 лет (но не менее трех).

Для владельца полиса ИСЖ страхования компания обещает следующие плюшки:

- Полная защита капитала. В конце срока действия договора инвестор гарантированно получит 100% вложенных средств.

- Возможность неограниченного дохода за счет роста инвестированных активов.

- Страховая защита клиента на все время действия ИСЖ.

Как это работает?

Вы заключаете договор ИСЖ и вносите деньги.

Страховая делит ваш взнос на 2 части:

- накопительную или гарантийную;

- рисковую или инвестиционную.

Накопительная часть вкладывается в надежные финансовые инструменты с гарантированной доходностью: банковские вклады или надежные облигации (ОФЗ).

Размер определяется таким образом, чтобы к окончанию действия ИСЖ, общая сумма гарантийного взноса за счет получаемых процентов по вложениям выросла до первоначальных вложений инвестора.

Купили ИСЖ на 100 000 рублей на 5 лет. Страховая на накопительную часть направит 70 тысяч. Вкладывая деньги под 7,5% годовых через 5 лет капитал вырастает до первоначальных ста тысяч рублей.

Инвестиционная часть идет в высокорискованные активы с потенциально высокой доходностью. Обычно акции, ETF, опционы, валюта или золото. Если выбор окажется удачным, за счет сильного роста в будущем, инвестор получит дополнительный доход.

Рынок США за 5 лет вырос на 120%. Если учитывать валютную переоценку (доллар стоил 30 рублей, сейчас в 2 раза дороже), получаем 250% прибыли.

Если вложения окажутся неудачными, акции или другие активы упадут до нуля - инвестор ничего не теряет. Все деньги инвестора защищены гарантийной частью.

Страховые выплаты

Дополнительно к этому человек получаете страховую защиту в рамках купленного инвестиционного полиса.

В каких случаях страховая компания выплатит деньги?

В договоре ИСЖ их два.

При наступлении страхового случая (смерть, болезнь, инвалидность). Опции прописываются для каждого индивидуально. Застрахованный получает от 100 до 200-300% от суммы вложенных средств. Здесь все опять зависит от условий самой страховой компании и от условия заключения договора.

Дожитие или истечение срока договора страхования. В таком случае клиент получает полностью гарантированную часть. Плюс прибыль, полученную от инвестиционного дохода. Если конечно она есть. Но об этом ниже.

Преимущества для вкладчиков и инвесторов

Покупая полис инвестиционного страхования жизни клиенту сразу же становится обладателем различных "вкусняшек", которые сделают его вложение еще более прибыльными.

Неограниченный потенциальный доход. Учитывая 100% защиту капитала, получаем полностью безрисковое вложение средств в высокорискованные и высокодоходные инструменты. Такая вот тавтология.

Налоговый вычет. Для ИСЖ, заключенных на срок от 5 лет действуют налоговые льготы. Можно получить налоговый вычет в размере 13% от внесенных средств. Но только с максимальной установленной государством суммы в 120 тысяч рублей.

Итого максимальный размер такого вычета составляет 15 600 рублей (120 тысяч х 13%). Деньги можно получить уже на следующий год, после заключения договора ИСЖ.

В итоге получаем дополнительный гарантированный процент к общей доходности.

Льготная ставка налогообложения. Стандартный налог на прибыль составляет 13%. По ИСЖ налогом облагается только та часть дохода, которая превышает ставку рефинансирования ЦБ.

Прибыль полученная от самостоятельного инвестирования на фондовом рынке составила 100 тысяч рублей или 10% от капитала. С этого придется заплатить 13%.

В итоге чистая прибыль уменьшится до 87 тысяч рублей или 8,7%.

В случае с ИСЖ при аналогичном размере капитала и прибыли, 13% ставкой будет облагаться только 3% прибыли. Налог составит 3 900 рублей.

В итоге чистая прибыль после уплаты налога составит 96,100 или 9,61%.

Такое небольшое послабление позволит увеличить доходность сразу на 10%.

Защита денег и прибыли. Страховые выплаты не подлежат аресту, дележу при разделе имущества при разводе, конфискации. Простыми словами - все что находится в ИСЖ, полностью принадлежит вам. И никто не может претендовать на эти деньги. Даже суд.

Получаем, что ИСЖ очень привлекательный продукт. Просто конфетка, завернутая в золотую обертку. Так и хочется прямо сейчас собрать все деньги и купить себе полис.

Одни сплошные плюсы. Рисков нет, все деньги вернут в полном объеме. И это при худшем развитии сценария. А так..... еще можно заработать много денег. Параллельно не тратя ни копейки денег на страховку.

Бежим все оформлять полис ИСЖ!!!!

Вы еще здесь. И правильно. Разбираемся дальше.

Ответы на неудобные вопросы или о чем молчат в банках

Все что было написано выше - так преподносят клиентам информацию менеджеры. Восхваляя и воспевая этот чудесный сказочный продукт. И немного умалчивая о некоторых нюансах.

А на практике совсем запутывая клиента. И даже сознательно вводят в заблуждение.

Поехали искать, где собака зарыта.

Это не вклад

Подавляющее большинство открываемых ИСЖ приходится на банки. Менеджеры всеми правдами и неправдами "убалтывают" клиентов. Расписывая все прелести. Преподносят как альтернативу банковскому вкладу, но с более высокой доходностью.

Но....открывая ИСЖ вы заключаете договор не с банком. А непосредственно со страховой компанией.

И что мы имеем? Сохранность вкладов в банках гарантирована государством в лице АСВ. Суммы до 1,4 млн. застрахованы.

В случае с ИСЖ вы остаетесь один на один со страховой компанией. Чем это может грозить? Договора могут заключаться на десятки лет. И что будет при банкротстве компании?

Вы остаетесь один на один со своими проблемами и претензиями. И встаете в очередь, для получения положенных вам средств.

Досрочное расторжение или выкупная сумма

Что будет с вашими деньгами, если вы вдруг захотите расторгнуть договор и забрать все обратно?

Открывая банковский вклад, сгорели бы все начисленные проценты. Но вложенную сумму вы гарантированно получите в полном объеме.

В любом ИСЖ есть прописанные условия досрочного расторжения. Клиент получит только часть средств (выкупная сумма), остальное остается в страховой в виде штрафа.

Самые большие штрафы действуют в первые 3 года, с момента заключения договора.

В среднем, при досрочном изъятии средств клиент получает:

- через 1 год - 50-70%;

- 2 год - 70-80%;

- 3 год - 80-90%.

И так далее. Страховая компания всегда устанавливает различные препятствия, для изъятия средств со счетов. И большинство, кто умеет считать, не захотят терять лишние деньги (хотя деньги никогда не бывают лишними).

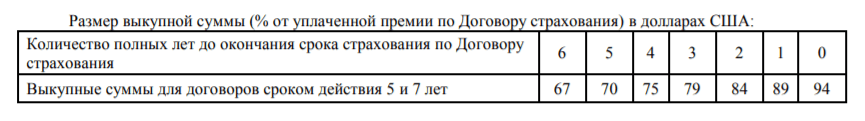

Пример выкупных сумму с договора ИСЖ одной известной страховой компании.

Может это и хорошо. Оставляем капитал, пусть работает и приносит прибыль. Но и здесь есть уловка.

Называется она.....

Коэффициент участия

Деньги направляемые на инвестиционную часть и вкладываемые в ценные бумаги полностью ваши. А доход (если он будет) будет принадлежать вам только частично. Определенную долю забирает себе страховая компания.

Это называется коэффициент участия. Какая доля от общей прибыли попадет непосредственно вам.

Сколько думаете забирает себе страховая компания?

5, 10-15%, а может быть 20%?

От 30% (и это в лучшем случае) до 50%.

Например, на вложенные средства получен доход 30%. При коэффициенте участия 50% - вы получите только половину прибыли - 15%. А учитывая, что на инвестиционную часть направляется только малая часть вашего капитала, по отношению ко всей сумме - реальная дополнительная доходность составит 2-3%.

У ведущих страховых компаний коэффициент участия составляет:

- ВТБ - 51%;

- Альфа - 50,13%;

- Ренессанс - 78%.

Мифические плюсы

Если более детально рассмотреть все достоинства, на которые так акцентирует внимание страховые компании, то часть получаемой выгоды можно поставить под сомнение.

Потенциальный неограниченный доход. Ключевое слово - потенциальный. Никто никогда точно не сможет сказать (и тем более гарантировать) сколько можно будет заработать в будущем.

Менеджеры приводят различные статистические данные из прошлого. Вот тогда то клиенты заработали 50-100% прибыли. А здесь увеличили свои вложения аж на 200% всего за полгода. Но не факт что это повторится в будущем.

Реально, можно рассчитывать на возможную доходность как среднюю по рынку - 10% в год. А с учетом коэффициента участия - реальная прибыль сократится до 5-7% годовых.

По отношению ко всему капиталу (накопительная + инвестиционная часть) - мы как раз может рассчитывать именно на пару процентов этого "потенциального неограниченного" годового дохода.

Обязательно нужно учесть - что средняя доходность указана на длительных сроках. На коротких временных интервалах легко можно попасть на убыточный период и не заработать ни копейки.

100% защита средств. Звучит красиво. Надежно. Заманчиво. Но не будем забывать об инфляции. Заключая договор ИСЖ, через 10 лет вы хоть и получите обратно всю сумму, но реально это будет в 2-3 раза меньше денег по действующим на тот момент времени ценам.

Страховка? Вы можете возразить. А как же страховая защита. Все эти неприятные и не совсем выгодные условия должны компенсироваться плюсом бесплатной страховой защиты.

А что нам обещают? 100% возврат собственных средств в случае смерти. И это называется страховая защита?

При гибели от несчастного случая можно получить в 2-3 раза больше. Чуть больше! Но все равно не айс.

Не забываем про просто огромный список различных исключений, условия и прочих нюансов. Благодаря которым страховая компания может легко отказать вам в выплате страховки.

В заключение

Заключая договор инвестиционного страхования жизни мы получаем кота в мешке.

Мнимая 100% защита капитала, обещание "высоких доходностей" в будущем и невозможность досрочного безубыточного изъятия средств делают продукт ИСЖ не совсем интересным (а смотря правде в глаза бесполезным).

Намного проще и выгоднее сделать все по отдельности.

- Безрисковое вложение средств - депозиты или облигации.

- Часть вложить в высокорискованные активы - акции или ETF.

- Купить отдельно страховку.

Что нам это дает?

Полный доступ к деньгам при необходимости. Без штрафов.

Не нужно отдавать половину прибыли страховой компании.

Отдельная страховка может быть заключена на более выгодных условиях (будет либо дешевле, либо страховая сумма выплат значительно выше, по сравнению с ИСЖ).

Можно открыть ИИС и получать возврат 13% от суммы внесенных средств. Но не разово 15 600 рублей, а до 52 тысяч. И так в течение 3-х лет (в сумме получая 156 тысяч рублей на руки). Правда и средства будут заморожены на этот же срок.

Главное достоинство ИСЖ - это невозможность конфискации средств, наложение судебных арестов или "дележке" имущества при разводе. Для отдельных категорий - это будет наверное очень интересно.

В иных случаях полис ИСЖ не представляет никакого интереса. Если конечно вы умеете считать свои деньги.

Удачных инвестиций!

Доходность ИСЖ

Раз вы еще здесь, посмотрите реальные доходности программ по инвестиционному страхованию жизни.

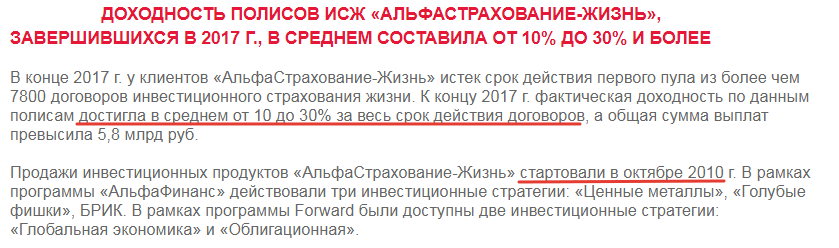

Как вам доходность полиса АльфаСтрахование от 10 до 30% по полису ИСЖ? Прибыль получена за 7 лет.

Это соответствует средней годовой доходности в 2-4%. И это при том, что текущая ставка по депозитам составляет более 7%. А в 2014-2015 годах она превышала двузначное число. Можно было открыть вклады под 15-18% годовых и выше. И получить аналогичную гарантированную прибыль всего за 1-2 года. И не покупать полис ИСЖ на 7 лет.

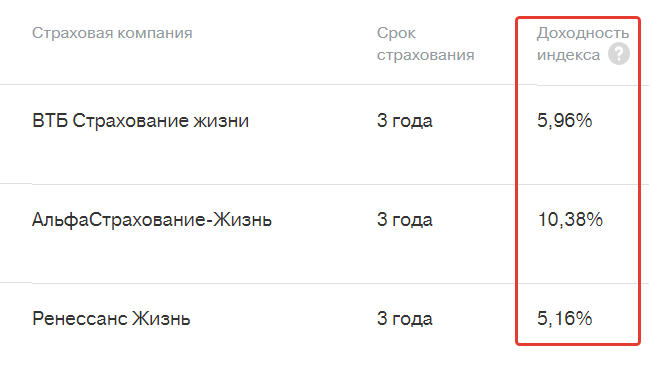

Ниже представлена прибыль, от вложений в высокодоходные активы за 3 года.

Только учтите, что показана прибыль от роста базового актива. С этого нужно будет брать только сумму согласно коэффициента участия.

В итоге имеем скромную реальную прибыль в 3-5% за за трехлетний период, которую получают владельцы ИСЖ.

Чтобы быть объективным отмечу, что есть программы показывающие неплохие доходности. Но в большинстве случаев это связано со случайным стечение обстоятельств: удачным времени покупки полиса или выбором направления инвестирования.

Например, только за счет резкого обесценивания рубля все валютные инвестиции сразу же принесли владельцам прибыль. Или полис куплен как раз в момент начала резкого роста актива.

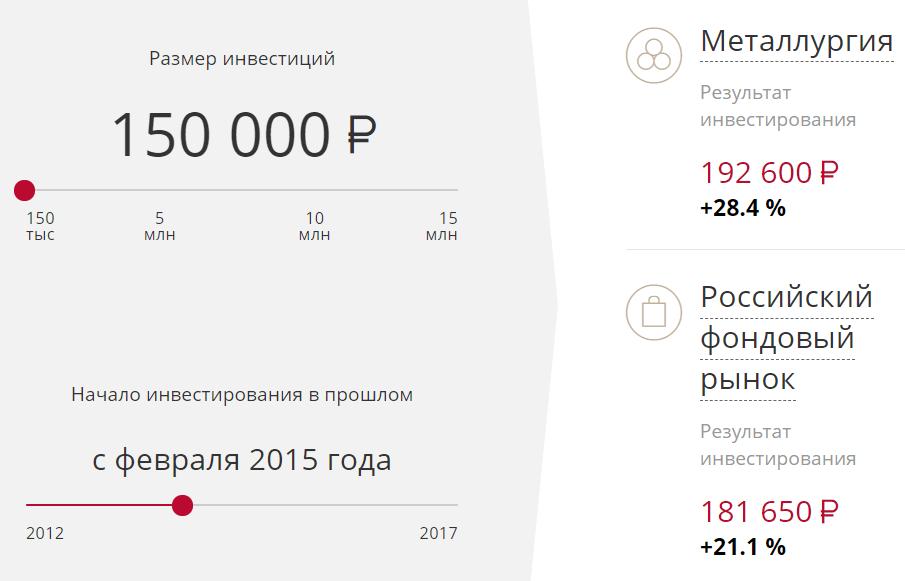

На сайте Росгосстрах есть калькулятор, показывающий доходности полисов ИСЖ по разным стратегия. Просто изменяя срок инвестирования посмотрите как менялась бы ваша прибыль.

И не всегда увеличение срока влечет повышение прибыли. Часто бывает наоборот. На отрезки 3 года получили 50% дохода. А на 5-м периоде прибыль снижается до 20%.

Страховая всегда в выигрыше

Знаете какие сферы деятельности были, есть и будут самыми прибыльными?

- война;

- медицина;

- религия;

- криминал;

- и страхование......

Если взять тот же ИСЖ, что поимеет страховая с нас?

Высокие комиссионные. По разным данным и страховым компаниям, процент, получаемый менеджерами при продаже ИСЖ варьируется от 8 до 15%. Вы только купили себе полис, внесли деньги, а с него уже оттяпали приличный кусок.

Страхование от смерти. Вероятность страхового случая ничтожна. Если не брать (не искать целенаправленно) статистику по смертельным случаям. Как вы думаете какой процент застрахованных не доживут до окончания действия полиса? Я думаю не более пары-тройки процентов. Ну пусть даже 5%.

Страховая обещает отдать (вернуть) ваши же денежки при гибели. И в 2-3 раза больше при несчастном случае. Итого - максимум 15% пойдет на выплаты страховок. Остальное остается в распоряжении страховой.

Бесплатные деньги. Коэффициент участия позволяет компании не рисковать собственными деньгами. А пользоваться чужими без какой-либо ответственности за конечный результат. Если получится заработать - отлично. Если будут получены убытки - они лягут на плечи застрахованного. Отличная модель бизнеса.

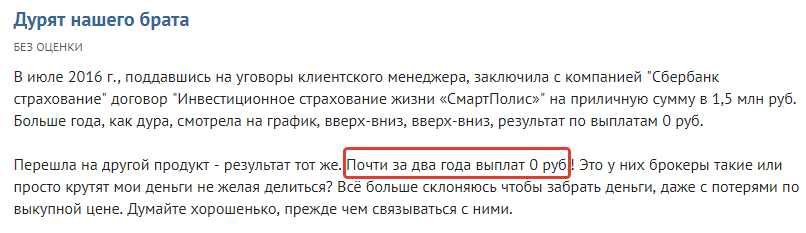

Отзывы клиентов

И напоследок несколько отзывов действующих и бывших клиентов, оформивших себе инвестиционного страхование жизни. В сети их миллионы. И что самое интересное....почти все они отрицательные.

Положительных практически нет. А те что написаны в хвалебном стиле, больше напоминают заказные отписки.

Клиент вложил 1,5 миллиона и за несколько лет ничего не заработал.

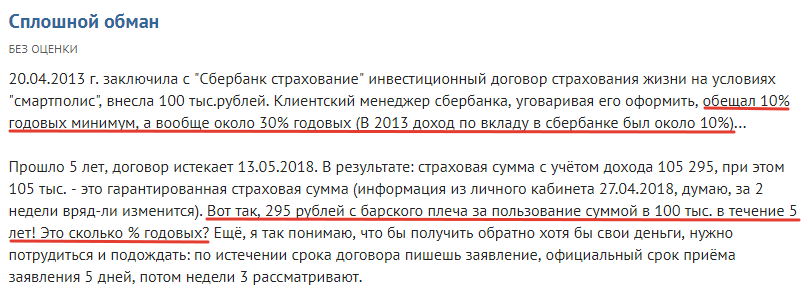

300 рублей прибыли за 5 лет с вложенных 100 тысяч рублей. Чистая инвестиционная доходность 0,3%. Или прибыль сотые доли процента в год.

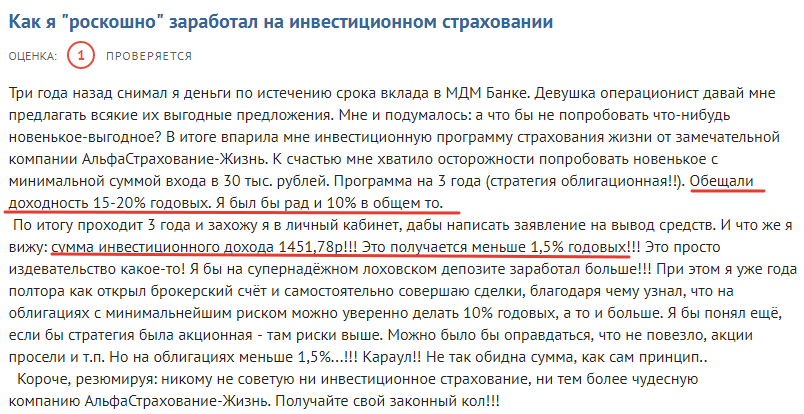

Следующему клиенту повезло больше. Он зарабатывал аж 1,5% в год. Хотя "обещали" в 10-15 раз больше.

Обещанного 3 года ждут. И так и не дожидаются. ((((

Вот это реально полезная статья. Всё подробно и доходчиво расписано. 💡

Дорой знаток ИСЖ, Вы конечно прирожденны оратор но финансист из Вас не очень. До «минусов» Вы были впринципе правы, но дальше начали просто запутывать людей.

К примеру

Коэфициэнт участия, это соотношение вложенных всего денег в программу к тем с которых мы получаем доход а не доля прибыли которую поличит клиент от прибыли страховой компании, да КУ варьируется но зависит не от страховой компании а от базового актива на который оформлен ИСЖ, и может варьироватся хоть от 30 и до 300% и чаще всего он выше 100%, тоесть при вложении тех самых 100 000 руб., что указыны выше, мы получаем прибыль от роста активов на 100 000, 150 000 или даже 300 000 рублей. Конечно доход не гарантированный, но в реальности вложив напрямую в акци или ETF готовтесь, что и своего можно не забрать.

По поводу инфляции, Вы с одной стороны правы за 5 лет она уменьшит платежную способность денег, но почему Вы уверенны, что за 10 лет она составит минимум 100%, хотя если это и так — по 10% в год, то получается, на вкладах клиент гарантированно теряет деньги так как ставки на них в среднем ниже 10%, а в ИСЖ есть возможность получить больше.

Что касается страховки, скажите чем плохо получить родственникам деньги в 2-ом или 3-ом размере в случае ухода из жизни по НС, вклад или иной инвест. продукт дает такое преимущество?

Это не вклад, он не защищен АСВ! Вы правы, но мне кажется у нас свалютой в стране или страной в целом скорее, что то случится чем разорятся крупнейшие страховые компании продающие ИСЖ: ВТБ, Сбербанк или Альфа банка.

Это еще не все замечания, но моя мысль понятна, при этом Вы и вправду много написали по существу и не плохо осведомлены, в отличии от большенства тех самых людей которые пишут отзывы после оформления данного продукта или вовсе не разобравшихся в принципе его устройства.

Спасибо за подробный комментарий.

Немного парирую несколько ваших замечаний.

Инфляция. Не помню точные данные, но с начала нулевых среднегодовая инфляции составляла двузначную величину (10,5 или 11%).

Во-вторых, вы не правильно рассчитали 100% инфляции за 10 лет — это не 10% в год, а 7,2% (правило 72-х).

И да, вы правы. Большинство вкладов проигрывают инфляции. Или держаться на ее уровне.

За 20 лет в 90% времени вкладчики получали доходность ниже инфляции (официальная статистика).

Отличная статья + полезные комментарии. Спасибо! 🙂

Открыла ИСЖ в Росбанке на 5 лет. На сумму 50000руб.есть риски?

>>>Можно открыть ИИС и получать возврат 13% от суммы внесенных средств. Но не разово 15 600 рублей, а до 52 тысяч. И так в течении 3-х лет (в сумме получая 156 тысяч рублей на руки).

Важное уточнение: 156 тыс вычета получите, если КАЖДЫЙ ГОД будете вносить по 400 тыс. А то получается золотое дно, вклад под 13% годовых на 3 года 🙂

Сейчас планирую открыть ИСЖ в Уралсиб Жизнь, на 3 года. Рассматриваю портфель по золотодобыче, потому что золотишко-то растет в цене постоянно, а валюта отстает от него по показателям доходности, как ни крути

«золотишко-то растет в цене постоянно» — я бы поспорил. Посмотрите на график золота лет так за 50. Особенно обратите внимание на период с середины 70-х до начала 2000-х годов. Будете сильно удивлены.

Как известно история повторяется…

В Уралсиб Жизнь предлагают довольно серьезные пакеты инвестиций по ИСЖ. У меня сейчас портфель по медицине будущего, показывает очень приличную доходность. Конечно, все в один момент может измениться, но пока доволен

Вот что мне понравилось в компании Уралсиб Жизнь, когда я консультировалась с их менеджером по ИСЖ, так это то, что никаких «Золотых гор» не обещают, а показывают реальную доход по каждому проекту, который предлагают

У меня уже второй год пошел по ИСЖ в компании Уралсиб Жизнь. Пока не жалею, все отслеживаю в личном кабинете. Да еще и поменять можно в любой момент, если доходность будет не устраивать.

Радует, что и в России стали появляться подобные программы. ИСЖ, как по мне, прекрасно подходит для начинающих инвесторов. Лично я многому научился. Главное, что риски исключаются. Деньги свои получаю 100% плюс доход, надеюсь будет. Хоть не фиксированный, но все же.

Почитайте отзывы людей вложившихся в ИСЖ.

Как то не очень радужная картина получается.

По моему мнению, ИИС может дать гораздо больше. И тоже без рисков (покупайте ОФЗ и будет вам счастье).

Хорошая программа. Не слишком большой порог входа, то есть не обязательно вкладываться крупно. Сам выбираешь портфель инвестиций, сам отслеживаешь доходность и страхование жизни, как дополнительный бонус. Как по мне, то сплошные плюсы!

Недавно оформил ИСЖ. Жена была против, но сейчас и сама заинтересовалась. Здорово же, все деньги идут на инвестиции, а страховка идет автоматом на период действия договора.

У меня квартира застрахована. А тут затопили соседи. Ну так, ущерб какой-никакой, но нанесли. Жена к соседям скандал устраивать, я ее успокоил. Зачем? Ну случилось и случилось, страховка ж есть. И хоть она была скептически настроена, нам выплатили приличную компенсацию. Теперь всем знакомым советую полис и ставлю себя в пример.

Интересная программа. Получается, что моя жизнь застрахована, но саму страховку платить не нужно. Я инвестирую, вкладываю деньги, сам выбираю портфель инвестиций, получаю доход, а страховка идет бесплатно, то есть уже учтена. И главное, что риска никакого — вложенные деньги возвращаются в любом случае.

Вкладывал в ИСЖ в качестве диверсификации. Я сам инвестирую, но часть средств решил вложить в ИСЖ от Уралсиб. Предложение заманчивое. Особенно вторая часть, которая вкладывается в рисковые активы. На данный момент статистика радует. Полагаю, что здесь можно неплохо зарабатывать. Думаю перезаключать на большую сумму.

Тоже вляпались в ИСЖ. Навязали пенсионеру.Договор до 7 марта. На 3 года. Какого числа писать заявление?Чтоб не обманули.Сейчас заказали справку в налоговой о неполучении соц выплат.Сказали что если не успеете пролонгируется на 5 лет.О том что справку нужно с налоговой мы не знали,иначе заказали бы ее еще в январе.О том что обман поняли уже.Выгоднее было просто в банк.Всех знакомых теперь предупреждаю что если когда либо будут предлагать,чтоб не думали соглашаться.Это просто отдаешь свои деньги на бесплатное пользование,да еще и без потерь не заберешь,если они понадобятся 🙁

А что нам обещают? 100% возврат собственных средств в случае смерти. И это называется страховая защита?

Не совсем ) Вам обещают возврат запланированной итоговой суммы. К примеру, вы начинаете делать вклады по 120 тысяч рублей в год на 20 лет, чтобы получить в итог 2 400 000 (это гарантированный доход). И на второй год помираете, успев внести только 240 000. Страховая компания выплачивает родственникам 2 400 000, то есть в 10 раз больше того, что вы смогли вложить.

А если вы получили инвалидность, то перестаете делать взносы, и за вас их делает страховая компания.

Спасибо, что делитесь такой информацией.

Пожалуйста!

Как и ожидалось, с исж наёб на наёбе)). Осторожно , в комментариях очень много «фанатов уралсиба».

Будьте бдительны со своими деньгами!

Да, оформила, и пожалела не раз. Не связывайтесь!

Да связался с с бкс ИСЖ мультистратегия на 4 года положил деньги и получил 85 процентов от суммы. Я пенсионер в те года банки предлагали низкие проценты . вот захотел заработать на пенсии. Я лично никому не советую и не рекомендую такие организации это мошенники в масштабах государства, когда будет порядок неизвестно??