Небольшой вступление. Мое знакомство с офертой облигаций было не самым приятным. В первую очередь по незнанию. Дело было так.

Мне нужно было пристроить N-сумму денег на несколько месяцев (почти год). Решил купить облигации. Проанализировав предложения и текущие доходности, выбрал корпоративные облигации с хорошей ставкой по купону. Бумаги именно надежного эмитента.

Купил и забыл. Рассчитывая к окончанию нужного мне срока, заработать на купонах и продать облигации по рыночной цене.

Через несколько месяцев зашел в терминал и увидел....точнее не увидел купленные ранее бумаги в портфеле. А вместо них - денежная сумма.

Оказалось бумаги были погашены по номиналу в результате оферты.

Пришлось заново искать новые предложения. И покупать другие бумаги.

Конечно ничего страшного не случилось.

Но как итог: потерянная недополученная прибыль, за то время, когда деньги просто лежали без дела.

Раньше никогда не обращал внимание такой параметр как оферта. Но как говорится на ошибках учатся.

Что такое оферта по облигации простыми словами?

Оферта по облигациям - это возможность или право инвесторов погасить (продать) бумагу по номинальной цене эмитенту в заранее установленную дату, не дожидаясь окончания срока "жизни" облигации.

Например, инвестор купил 10-ти летние облигации. Через определенный промежуток времени (обычно через 3 года) - эмитент выставляет оферту.

Инвестор может продать бумаги. И получить назад деньги. А может оставить их себе. Продолжая получать купонный доход.

Если провести аналогию с обычной жизнью, то оферту по облигациям можно сравнить с досрочным погашение кредита.

Заемщик берет кредит в банке на определенный срок. И каждый месяц выплачивает проценты. Через год, у него внезапно образовалась некая сумма излишних денег (выиграл в лотерею, получил наследство).

И у него есть 2 варианта. Либо потратить на себя любимого. Либо внести деньги в банк и погасить полностью (или частично) кредит перед банком.

Если в кредитном договоре прописана возможность (оферта) досрочного погашения, то человек может воспользоваться этим правом. А может и нет. Спустить все деньги и продолжать выплачивать кредит.

Оферта по облигациям бывают двух видов:

- отзывная;

- безотзывная.

Безотзывная оферта дает владельцу возможность погасить имеющиеся у него бумаги у эмитента. Но он может этого и не делать. Это его право выбора.

Отзывная оферта действует наоборот. Эмитент, выпускающий бумагу, имеет право без согласия владельцев облигации, досрочно погасить собственные облигации. И полностью закрыть свой долг.

Чаще всего на долговом рынке встречаются именно бумаги с безотзывной офертой. Второй вид не очень распространен. Но он есть. Убедился на собственном опыте (((

Зачем нужна оферта?

Для того чтобы ответить на этот вопрос, нужно понять какую выгоду она несет. В первую очередь, конечно же для эмитента.

Ведь если она есть (оферта), то эмитент преследует определенные цели - а именно финансовые.

Оферта позволяет контролировать финансовые потоки и при сложении благоприятных ситуаций полностью или частично снижать долговую нагрузку.

Например, выпущенные несколько лет назад бумаги давали хороший купон, допустим 12% годовых. Но за это время обстановка изменилась.

И теперь средняя ставка по рынку 8%. Эмитент каждый год вынужден платить инвесторам больше денег по купону, чем остальные компании.

Установив оферту - он может выкупить часть облигаций (или весь выпуск).

И при необходимости, выпустить новые бумаги со среднерыночным купоном уже в 8% годовых. Как итог, снижение издержек на обслуживание долга на 30%.

Вторая возможность для эмитента - это снизить размер будущих купонных платежей. Давали 12%, будет 8%. И снова эмитент в плюсе.

Как правило, по бумагам, по которым установлена дата оферта - размер купонных выплат - фиксируется только на это время. А далее .... по обстановке.

Инвесторы покупая облигации, особенно долгосрочные, по которым предусмотрена оферта, точно знают, что могут их предъявить к погашению в день оферта и получить назад все деньги. Не дожидаясь срока погашения.

В этом случае инвесторы будут нести более низкие риски. При покупке долгосрочных облигаций - владельцы, за счет длительного периода обращения бумаг, подвержены повышенным рискам. Например, изменение процентных ставок. Что может повлечь снижение рыночной стоимости облигации.

Но в то же время, длительный срок обращения бумаг, компенсируется более высокой доходностью (премия за риск), по сравнению с краткосрочными бумагами.

Будущая оферта позволяет иметь повышенную доходность (свойственную долгосрочным облигациям) с возможностью погасить ее через короткий срок. С полной защитой от падения цены ниже номинала.

Главный минус облигаций с офертой для инвесторов - это возможное снижение ставок по по купону.

Эмитент, как описано выше, может установить более низкие ставки по будущим купонам. Тем самым вынуждая инвесторов погашать бумаги.

Например, купили десятилетние облигации с очень высокой доходностью. Казалось бы - живи и радуйся. 10 лет можно получать фиксированную прибыль ежегодно.

А через 3 года - оферта. И эмитент снижает новые выплаты. Что делать?

Или смирится с более низкой доходностью или продавать бумагу и искать другие выгодные предложения.

Поэтому в основном смотрят не на доходность к погашению. А на доходность к оферте.

До даты, когда заранее известен размер купонных платежей.

Где смотреть оферту?

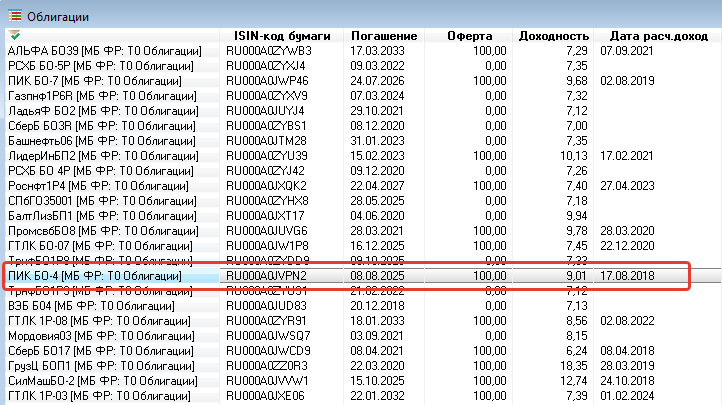

В торговом терминале Quik можно настроить окно ы списке облигаций, чтобы была показывалась необходимая информация.

Нам нужны следующие данные:

- погашение - даты полного погашения облигации;

- оферта - показывает, есть ли по бумаге оферта или нет;

- дата расчета доходности - к ближайшей дате оферте;

- доходность - есть есть оферта по бумаге, доходность рассчитывается по этой дате. В противном случае - к дате погашения.

На примере бумаги ПИК БО-4.

Погашение состоится в 2025 году. По облигации предусмотрена оферта - 17.08.2018. Выкуп будет происходить по номинальной стоимости (оферта - 100). Доходность рассчитывается по ближайшей оферте - 9,01% годовых.

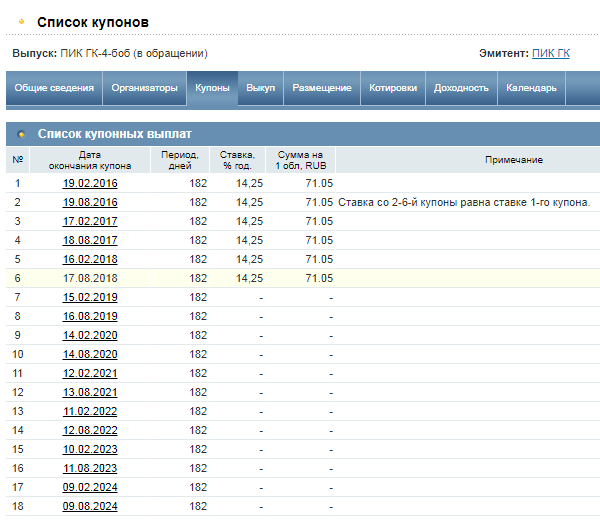

Более подробную информацию можно найти на сайте Rusbonds.ru

Поиск нужной облигации ведем либо по ее названию. Либо по ISIN коду (он уникальный для каждой бумаги).

Видим, что фиксированный размер купона установлен только до даты оферты.

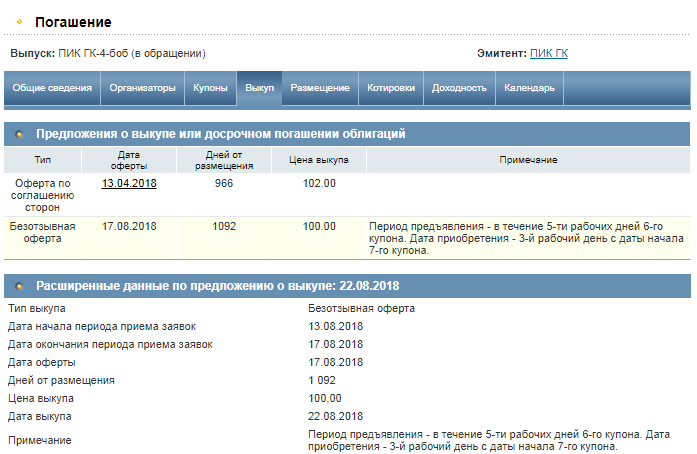

По бумагам установлена безотзывная оферта. И указаны сроки погашения. Порядок и период предъявления и выплат. И много другой информации.

Как предъявить облигации к оферте?

Обычно операция производится через брокера. Или в личном кабинете. У каждого свои алгоритмы. Свяжитесь со своим брокером - он подскажет правильный порядок действий.

Главное предъявить облигации к погашению нужно не позднее чем за 3 дня до окончания приема заявок. Деньги зачисляются в течение двух-трех недель максимум. В большинстве случаев - обычно несколько дней. Здесь все будет зависеть от эмитента.

У Вас ошибка в фразе «Более подробную информацию можно найти на сайте Rusbods.ru»

Адрес сайта неверный.

Спасибо. Поправил на Rusbonds.ru)))

Здравствуйте Максим.

Например, выпущенные несколько лет назад бумаги давали хороший купон, допустим 12% годовых. Но за это время обстановка изменилась.

И теперь средняя ставка по рынку 8%. Эмитент каждый год вынужден платить инвесторам больше денег по купону, чем остальные компании.

Установив оферту — он может выкупить часть облигаций (или весь выпуск)

Но если инвесторы откажутся погашать облигации с 12% купонного дохода и захотят и далее получать высокий процент, то что остается делать эмитенту?

Устанавливать купон на уровне 0.01 % и ждать когда инвесторы погасят облигации, а потом выпустить новые по 8 %?

Здесь нужно смотреть в каждом случае конкретно по условиям. Какая оферта (отзывная или безотзывная), какая ставка купона (если фиксированный купон — то можно держать бумаги до погашения и получать свои 12% годовых много лет).

Максим, здравствуйте. Вы предъявляли облигации к оферте через ваших брокеров? С вас большую комиссию брали?

Нет, не предъявлял. По памяти комиссия составляла от 300-500 до 3-5 тысяч рублей за оферту (в зависимости от аппетитов брокеров).

Это было несколько лет назад. С моим капиталом это было не выгодно, поэтому забил на это дело. Сейчас ценник не знаю.

Спасибо. Узнал у двух брокеров. У ВТБ услуга стоит 1000р по российским бумагам, а в Тиньке бесплатно.