Большинство граждан нашей страны, имея накопления, предпочитают хранить деньги в банковских вкладах. Получая хоть небольшой, но стабильный и самое главное заранее известный фиксированный доход.

Вложения в акции считается рискованной затеей. Многие даже не понимают зачем это делать.

Проведем битву банковских вкладов против дивидендов. И выявим преимущества и недостатки обоих способов инвестирования.

Вклады рулят

В чем вклады лучше?

Страховка. Депозиты до 1,4 миллиона защищены АСВ. Чтобы не произошло, возврат вложенной суммы гарантируется государством. Для сумм свыше 1,4 млн. - проблема решается размещением в разных банках.

Покупая акции, вам никто ничего не гарантирует. Компания может в будущем стать банкротом и плакали ваши денежки.

Или котировки могут "просесть" на десятки процентов. И вместо прибыли - получаем существенный убыток.

Гарантированный доход. Открывая вклад в банке, вы заранее договариваетесь с банком на берегу, сколько вы получите денег в виде процентов за определенный период времени. В этом помогает процентная ставка по вкладу.

Дивиденды могут выплачиваться. А могут и нет. Обычно размер дивидендов определяется как доля от прибыли.

Если компания получит убытки, то выплаты на дивиденды брать будет неоткуда. И все акционеры остаются на голодном пайке. Минимум до следующего года.

Доходность. Если сравнить процентные ставки в банках и среднюю дивидендную доходность акций, то она не в пользу последних.

В среднем на 1,5-2% ниже.

Получается, что вклады лучше, надежнее. И даже если не сильно выгоднее, то спать можно спокойно, зная, что проснувшись утром - вы не потеряете много - много денег. За счет падения котировок купленных акций.

Дивиденды forever

А что же дивиденды? Должны же и у них быть какие-нибудь плюсы.

Спокойно. Они присутствуют. И при всей своей рискованности, могут с лихвой перебить депозиты.

Двойной удар по прибыли. Открывая банковский вклад - вы имеете право только на получение процентов. Само тело депозита будет оставаться неизменным на протяжении всего срока. Хоть год, хоть сто лет. Как положили в банк 10 000 рублей. Так они там и будут лежать.

Акции выплачивающие дивиденды могут приносить прибыль двумя способами:

- выплата дивидендов;

- рост стоимости акций.

Конечно резкий рост не происходит за один год (хотя такие случаи тоже есть и немало). Но на интервалах в несколько лет, большинство успешных компаний легко удваивают или утраивают свою капитализацию. И соответственно стоимость ваших акций тоже увеличивается в 2-3 раза.

Дополнительно все это время вы получаете дивидендный доход.

Годовой доход. Средняя процентная ставка по вкладам напрямую зависит от ставки рефинансирования. Сильно выше невозможно получить доходность. По крайней мере в надежных банках.

Размер дивидендных выплат прописан в уставе компании. Это может быть 20-30% от чистой прибыли. А может быть и 50-60 и даже 80%.

В итоге компания, удачно закончившая год с хорошей прибылью, может направить на дивиденды кругленькую сумму. Что в пересчете на одну акцию даст доходность выше ставки по вкладам.

Средняя ставка по банковским вкладам около 7% годовых.

Дивидендная доходность ряда крупнейших компаний повыше:

- МТС - 10,7%;

- ВТБ - 9,9%;

- ММК - 9,8%;

- Северсталь - 9,5%;

- Башнефть - 9,24%;

- Аэрофлот - 9,1%;

- Норильский никель - 8,9%;

- Сбербанк - 6,7%.

И это перечислены только крупнейшие известные компании. Есть много других, с похожими доходностями.

Обратите внимание на дивиденды Сбербанка - 6,7%. Они выше текущих ставок по вкладам в самом банке.

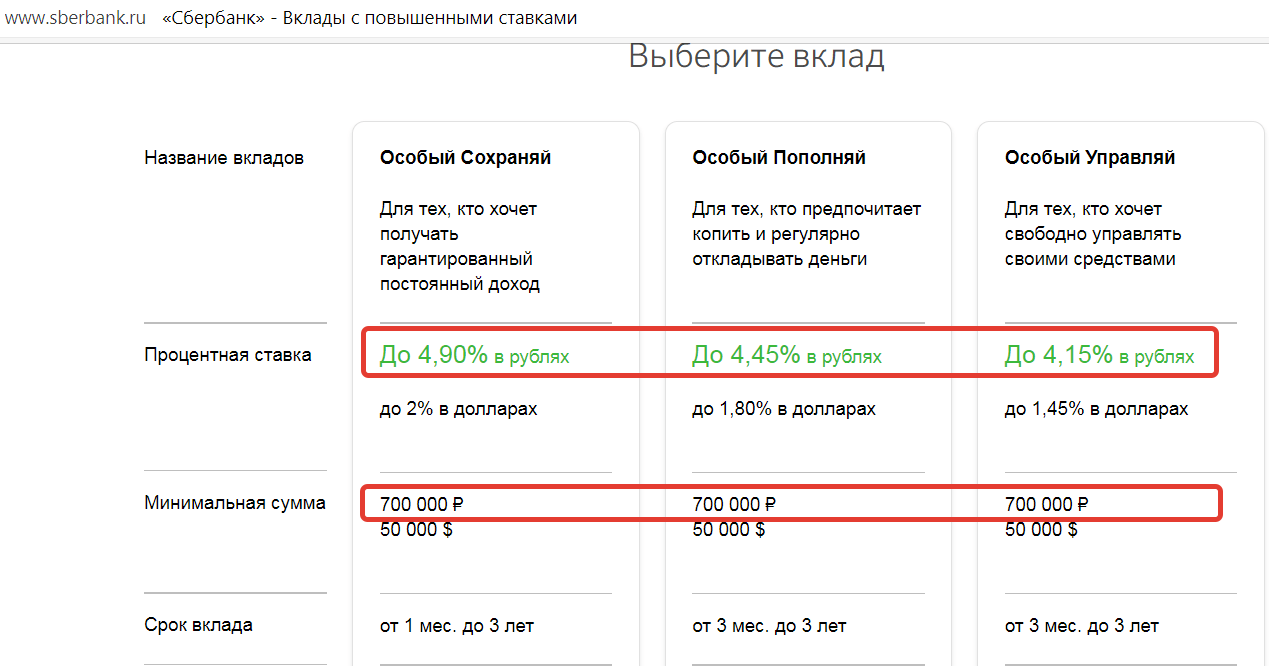

Главный банк страны привлекает деньги граждан под 4,15 - 4,9% годовых. И то только при сумме от 700 тысяч рублей.

То есть дивиденды дают на 30-50% прибыли больше. При том, что минимальная сумма покупки акций составляет пару-тройку тысяч рублей.

Защита от инфляции. Мы все знаем что такое инфляции. Простым языком - это снижение покупательной способности денег. Или удорожание товаров и услуг.

Вклады - это деньги. И с каждым днем их подтачивает инфляция. Получаемый процент по депозиту в лучшем случае защищает от инфляции. На практике, инфляция всегда немного выше.

В итоге, даже получая проценты по вкладу - вы теряете деньги.

Акции - это доля в бизнесе. А бизнес - это активы: здания, оборудования, машины и прочее и прочее.

Растет инфляции, растет стоимость компании. Даже без расширения бизнеса. А в совокупности (инфляция + рост бизнеса) получаем взрывной рост стоимости.

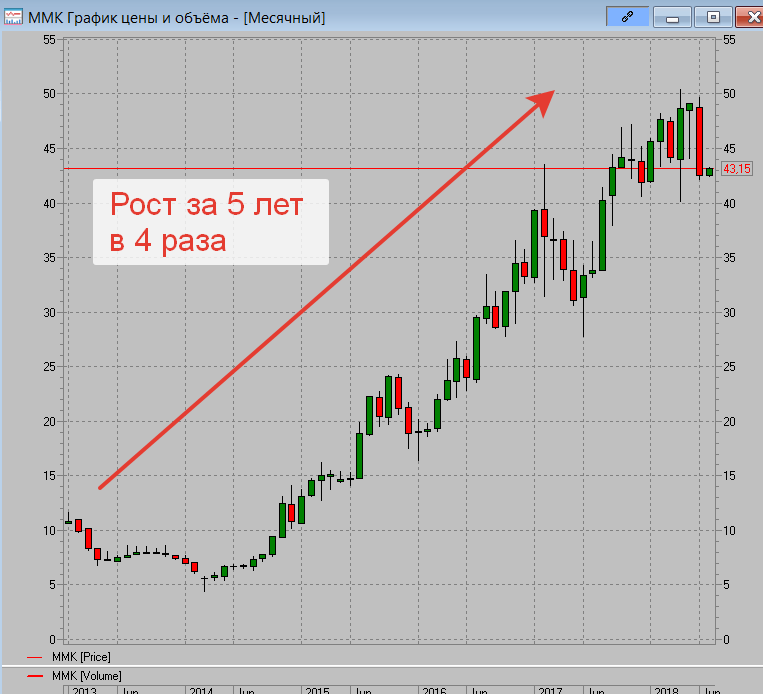

Котировки Магнитогорского металлургического комбината (ММК) за 5 лет увеличились на 400%.

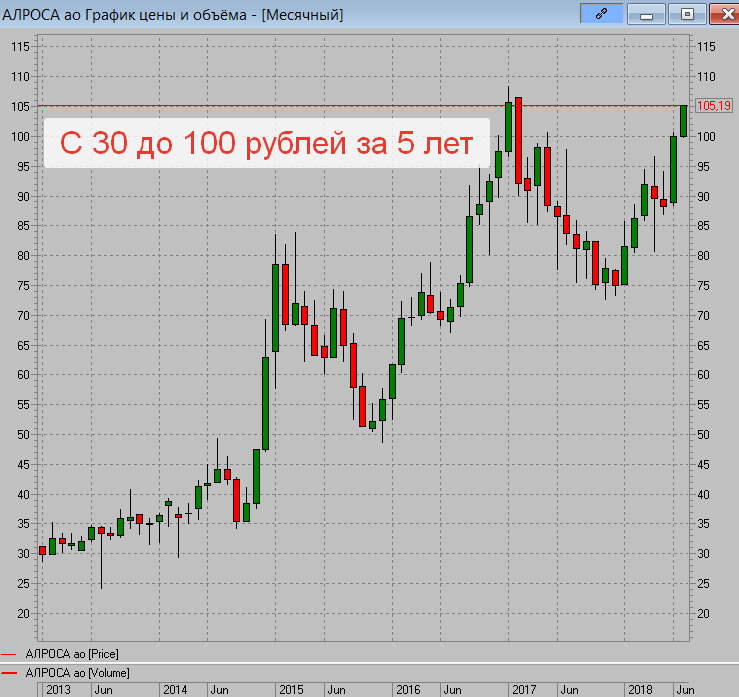

Алмазный гигант Алроса - всего за 5 лет вырос более чем в 3 раза.

Потенциал роста дивидендов в будущем

Главная фишка дивидендов - это возможность увеличения дохода в будущем. Буквально в разы. Компания растет, развивается, наращивает прибыль. И делится ее со своими акционерами, то есть с нами.

Условно, если сегодня компания платит дивиденды с доходностью 5%, а через десять лет ее прибыль вырастает в 5 раз, то размер дивидендов тоже вырастет в 5 раз. И вы будете получать уже 25% прибыли на вложенный капитал.

Как вам такой расклад? По моему это здорово.

Примеры роста.

Компания Новатек - в 2003 году дивиденды были аж 2 копейки на акцию. Сейчас размер дивидендных выплат составляет 10-15 рублей на акцию. Рост в 500 раз за 15 лет.

Татнефть выплачивал акционерам 1 рубль на каждую акцию (2003 год). И каждый год стремился повышать дивиденды. Сейчас 27 рублей. Рост в 27 раз.

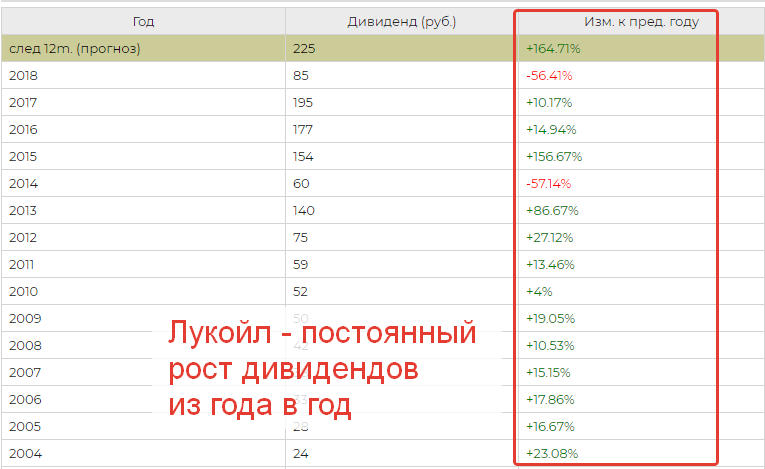

Нефтяной Лукойл каждый год повышает дивиденды. Не всегда это получается. Бывают и небольшие провалы. Но в целом динамика роста просматривается очень четко.

Что лучше - дивиденды или вклады

На коротких сроках - год-два-три-пять лучше обратить внимание на банковские депозиты. В первую очередь, когда вы точно знаете, что деньги могут понадобиться в любой момент. Или например, когда вы копите на определенную цель к определенному сроку.

В этом случае, за счет надежности и гарантированного дохода - однозначно вклады.

Дивидендные акции нужно использовать только как долгосрочное инвестирование. Например для самостоятельное формирования будущей пенсии. На вкладах вы не станете богаче.

Большинство богатейших людей владеют акциями, которые генерируют им постоянный и довольно неплохой денежный поток в виде постоянных дивидендных выплат.

Наши финансовые возможности конечно на несколько порядков меньше. Но основа получения дохода будет идентичная.

Главный принцип покупки или стратегия инвестирования - купи и держи. А со временем будет происходить как рост дивидендов, так и сами акции будут дорожать.

Удачных инвестиций!