Сможете ответить на простой вопрос.

Сколько вы заработали (или потеряли) денег на инвестициях за прошлый год? А в сумме за 2-3 года? 5 лет? Какой был у вас результат в позапрошлом году?

Все эти данные можно конечно достать из отчетов брокеров. Или примерно прикинуть, сколько было и сколько стало денег на счете через определенно время. И вывести какой-то финансовый результат. Прибыль пять, десять, пятьдесят, сто тысяч, миллион рублей (долларов, евро).

А сколько это в относительной доходности? То есть, годовой прибыли в процентах. Ситуация может осложняться периодическими вводами-выводами денег с брокерского счета.

Закинули сегодня денежку. Через пару месяцев еще, потом еще. Иногда снимали средства. Или дивиденды могут капать сразу на карту (а не на брокерский счет). В итоге получается целая вереница движений денег.

Ну так что, сможете сказать про свои реальные финансовые достижения?

Если ответ положительный, то респект.

А если нет?

Я уже несколько лет самостоятельно веду учет эффективности своего инвестиционного портфеля. И могу с точностью до доли процента ответить какую доходность я получил в прошлом, позапрошлом году и так далее.

А зачем это нужно?

Зачем вести учет инвестиций

Причин несколько. Вот главные из них.

Вы удивитесь, но есть полутрейдеры-полуинвесторы, играющиеся на бирже. И вроде бы как у них все это получается. Там закрыл сделку в плюсе, здесь. Тут немного прогорел. Потом еще. Наступает белая полоса - и снова прибыль.

Произошла сильная просадка по позиции. Закрывать с убытком жалко. Оставим (заморозим) до лучших времен. Со временем котировки восстановятся. И можно будет избавиться от позиции - закрыть ее в ноль.

А что в итоге? Какова результативность?

Самый частый ответ - "Ну я что-то зарабатываю. Вот смотри у меня есть статистика сделок."

А давай переведем твой результат за несколько лет в среднегодовую доходность? И поймем, насколько выгодна твоя стратегия.

И тут выясняется неприятная вещь. Оказывается со всеми сделками, комиссиями брокеру и прочими расходами (включая периодические заморозки убыточных позиций) - реальный результат не такой впечатляющий. Доходит до того, что некоторые "успешные" игроки, за несколько лет на самом деле получали окололунную или весьма скромную доходность.

Среднегодовая доходность позволяет оценить эффективность используемой стратегии.

Второй важный момент - это сравнение с эталоном (бенчмарком).

Это может быть какой-нибудь фондовый индекс. Или например, безрисковые ставки по банковским вкладам или надежным облигациям.

Допустим, вы все посчитали. Вывели себе какой-то результат. Например, за прошлый год вы заработали 15% годовых. Много это или мало?

Покупаете американские акции? Берем соответствующий ETF для сравнения. На тот же индекс S&P 500.

И может так выйти, что у вас годовая прибыль 15%, а соответствующий индекс вырос на 25%.

Или за 3 последних года, путем отбора, анализа отдельный акций инвестор получал среднегодовую доходность 12%. А фонд на акции за это время показал среднегодовую прибыль в 14%.

Есть ли смысл тратить времени и сил больше, а получать меньше, по сравнению с простым следованием за индексом. Есть повод по крайней мере задуматься. И может быть что-то поменять в своей стратегии.

Как считать доходность?

Многие скажут, финансовый результат можно посмотреть в отчетах или личном кабинете своего брокера.

Действительно. У большинства брокером это есть.

Но ...

Во-первых. Некоторые брокеры не совсем корректно рассчитывают доходность (не знаю с чем это связано).

Во-вторых. Когда у тебя несколько брокерских счетов + возможно есть другие варианты вложений (те же банковские вклады), то как все это сложить? Или к примеру вы меняете брокера и переносите все активы к другому - вся система учета ломается. И можно начинать с чистого листа.

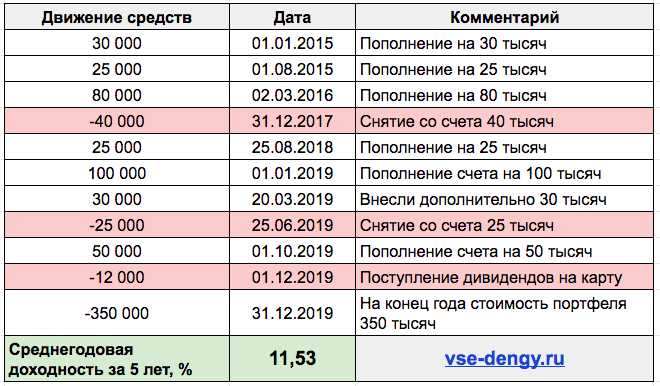

С помощью функции XIRR можно довольно просто вывести среднегодовую доходность за любой промежуток времени. Даже с учетом ввода-вывода средств.

Формула расчета доходности:

=XIRR(B1:B"x";C1:C"x")*100

=XIRR(денежные потоки; даты выплат)

Потребуются два вида данных:

- Даты пополнения или снятия денег со счета.

- Суммы этих денежных потоков.

В итоге получается таблица примерно такого вида.

Обратите внимание на несколько моментов.

- Выводы средств со счета - отрицательные числа.

- Дивиденды и купоны. Поступают на брокерский счет сразу, то их не учитываем. Если депозитарий кидает выплату на другой счет (банковскую карту) - то это записываем как вывод средств (со знаком минус).

- Итоговая сумма должна быть отрицательной (как будто вы выводите все деньги со счета). Иначе вся логика расчетов рушится (система выдаст ошибку).

Средняя доходность за несколько лет

Аналогично можно рассчитать среднегодовую доходность за несколько прошлых периодов.

И вуаля. Все готово.

Разное

Как считать доходность по отдельным годам?

Все тоже самое. Только нужно знать дополнительно сколько денег было на счете (или счетах) на начало и конец каждого года.

Как лучше вести учет, если несколько счетов?

Вариант №1. Ваши инвестиции работают по принципу одной стратегии. Весь капитал составляют единую структуру портфеля, то разбивать учет на несколько составляющих, не вижу смысла. Простой пример, долгосрочное пассивное накопление капитала.

Вариант №2. Когда у вас несколько различных стратегий, то лучше вести по ним отдельный учет. Например, вы копите деньги на пенсию. Для этого у вас есть активы, которые вы просто покупаете и держите всю жизнь. Параллельно вы торгуете на срочном рынке (с кредитным плечом). Возможно еще спекулируете акциями. Это другая стратегия. И так далее.

Готовая таблица

Все вышеперечисленные примеры с расчетами доходностей выложил в онлайн-таблице (нужен аккаунт гугл).

Переходите по ссылке. Сразу делайте копию (в меню "Файл" - > "Сделать копию") и таблица будет доступна для редактирования и использования.

Удачных инвестиций!

Максим, здравствуйте!

Вначале хочу сказать спасибо за ваш блог, очень много интересного) у меня появилось несколько вопросов по статье:

1. В вашем примере среднегодовая доходность за 5 лет составила 11,53%. Если я хочу посчитать реальную доходность мне необходимо вычесть из номинальной доходности процент инфляции. Таким образом я должен рассчитать % инфляции за 5 лет (среднее арифметическое) и далее вычесть из первой цифры вторую. Правильно ли я понимаю?

2. Я хочу рассчитать доходность инвестиций по годам. В какой ячейке я должен указать количество денег которое у меня было на счету в начале года? Нужно ли мне вообще указывать эту цифру или в табличке конкретного года нужно указать только вход/выход денег?

С уважением, Николай

Николай, привет!

1. Про инфляцию — если очень грубо, то да. Можно посчитать и так. Если по правилам, то инфляция не складывается арифметически, а перемножается (как и доходность).

Инфляция в первый год 10%, во второй 20%. Простым способом мы получаем 30%. На самом деле нужно сделать так: (1,1 х 1,2) = 1,32. Инфляция за два года — 32%.

Среднее от этого нужно взять не делением на два, а наше число в степени (1/кол-во лет): в нашем случае (1,32)^(1/2)=1,1489% или 14,89% в год среднее значение. Примерно тоже самое, но более точно.

Про вычитание инфляции примерно тоже самое. Если упростить, то можно сделать как вы пишите — вычесть одно из другого. ЕСли по науке, то нужно делать немного по другому.

Посмотрите в этой статье, показывал на примерах как нужно учитывать инфляцию в инвестициях — https://vse-dengy.ru/realnaya-dohodnost-s-uchetom-inflyatsii.html

2. Если с разбивкой по годам, то для каждого года делайте отдельный расчет.