Слышали что-нибудь про эргодичность? Если нет, то читайте эту статью. Да даже если и слышали, уверен, что в разрезе финансов и инвестиций для вас это будет неожиданным открытием.

Поговорим:

- про эргодичность (что это вообще такое);

- рассмотрим систему подбрасывания монет и русскую рулетку с точки зрения эргодичности;

- как Майк Тайсон может обокрасть вас, но бессилен против толпы;

- результаты пассивного и активного инвестора с точки зрения математики;

- как применять эргодичность в инвестициях;

- почему страховка, при всех ее недостатках - может быть хорошим решением.

Эргодичность и русская рулетка

Эргодичность сравнивает среднее значение по ансамблю со средним значением этой системы по времени.

Уверен, большинство ничего не поняли?

Вот простой пример.

- Я буду подкидывать монетку миллион раз и в итоге получаю соотношение орлов и решек 50/50. Это среднее значение по времени.

- Но я могу позвать миллион друзей и попросить каждого подкинуть монетку по разу. Какое будет соотношение выпавших орлов и решек? Очевидно что 50/50. Это среднее по ансамблю.

Вы можете подумать: "Так это одно и тоже! Верно? " Вы правы, но при условии, что рассматриваемая система является эргодичной.

Система подбрасывания монет - эргодичная. Поэтому среднее по времени (я кидаю монетку миллион раз) и ансамблю (друзья подкинут монетку по разу) у нее совпадает.

Но давайте рассмотрим русскую рулетку. Вероятность успеха в русской рулетке составляет 86% при 14% неудач (примерно).

Но что если, вы лично сыграете в русскую рулетку миллион раз! Вы до сих пор думаете, что у вас есть 86% шанс выиграть? Я думаю, и вы согласитесь со мной, что среднее по времени значение системы под названием русская рулетка составляет 100% неудач.

В русской рулетке среднее по ансамблю отличается от среднего по времени. Значит система не является эргодичной.

Правильные ставки vs. Майк Тайсон

Эргодичность проявляется в двух обстоятельствах:

- Во-первых, эргодичность важна, когда мы что-то делаем снова и снова.

- Во-вторых, эргодичность имеет значение, когда определенные результаты значимы, в то время как другие незначительны.

Чтобы еще больше объяснить эргодичность, предлагаю вам сыграть со мной в игру:

У меня есть 100 гранный кубик. Вы загадываете число, я бросаю кубик.

Если выпадает любое другое число, кроме вашего, вы выигрываете 100 тысяч рублей.

Но если на кубике выпадает ваш номер, тогда появляется Майк Тайсон, бьет вас по лицу (оформляя вам длительный больничный с переломом челюсти) и забирает все ваши деньги!

Ну что, вы в деле?

Вы думаете: играть или не играть? Какие шансы на успех в этой игре?

Вариант 1. Вы звоните 99 своим друзьям, приглашая принять участие в игре. Конечно, один из вас проиграет. Он не получит 100 тысяч и отправится на больничную койку (с приветом врачам от Майка Тайсона). Зато остальные выиграют в сумме 9,9 миллионов рублей. Думаю, они смогут выделить часть денег с этой суммы на оплату лечения одного пострадавшего и компенсацию морального и физического вреда.

Среднее значение по ансамблю - это то, что вы выиграли. Одна индивидуальная потеря ничего не значит. В среднем каждый участник получил по 99 тысяч рублей (и один перелом челюсти на всех).

Вариант 2. Но был бы этот результат таким же, если бы вы решили сыграть 100 раз самостоятельно? Нет. При таком сценарии существует 63% вероятность того, что в конечном счете вы повстречаетесь с Тайсоном, получите удар и потеряете все деньги.

Среднее по времени (когда участвуете только вы) отличается от среднего по ансамблю (для вас и ваших друзей). Это не эргодичный процесс.

Про подбрасывание монет

Ранее мы пришли к выводу, что подбрасывание монет - эргодично. Ожидаемое значение подбрасывания одной монеты равно средним результатам подбрасывания множества монет.

Но давайте немного изменим условия. Представьте, что я даю вам 40% прибыли за каждое выпадение орла, но забираю 30% ваших денег, если выпадет решка. Ставка начинается со ста тысяч рублей.

Вы бы приняли условия игры?

Давайте снова подумаем и все посчитаем.

Если мы снова позовем 99 друзей.

В среднем мы можем рассчитывать, что у половины друзей выпадет орел (каждый получит по 140 тысяч), а у другой половины выпадет решка (останется на руках по 70 тысяч). В среднем после игры у каждого на руках останется 105 тысяч.

Как группа, мы получили на 5% больше, чем у нас было до начала игры.

Перезапуская эту игру снова и снова: тысячи, миллион раз - мы каждый раз получаем прибыль в 5%. Принять ставку и сыграть группой было бы разумным решением.

Но что было бы, если лично вы сделаете ставку 100 раз?

А давайте разберемся.

Снова про монетки

Для начала давайте рассмотрим два возможных события в игре: сначала выигрыш, потом проигрыш и сперва проигрыш, затем выигрыш. Как будет изменяться ваш капитал в этом случае?

Смотрим.

Победа, затем проигрыш:

1 бросок: 100K + 40% (выигрыш) = 140K.

2 бросок: 140K - 30% (проигрыш) = 98K.

Проигрыш, затем победа:

1 бросок: 100K - 30% (проигрыш) = 70K;

2 бросок: 70K + 40% (выигрыш)= 98K.

Если вы дружите с математикой, то для вас полученный результат не должен быть неожиданным. Порядок умножения не имеет значения:

100K * 1,4 * 0,7 = 100K * 0,7 * 1,4

Этот результат полностью меняет мышление.

Когда два человека делят выигрыш/проигрыш между собой, у них на двоих 210 тысяч (140 000 + 70 000) или по 105 тысяч. Каждый получает 5 тысяч прибыли. Но когда один человек последовательно терпит выигрыш/проигрыш, он получает уже 2 тысячи убытков.

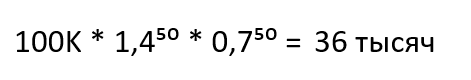

Что произойдет, если вы сделаете эту ставку 100 раз подряд? В среднем вы потеряете деньги.

Если будет кидать группа из 100 человек (при равном выпадении орлов и решек):

50 * 140K + 50 * 70K = 11.2 миллиона в сумме на всех или 105 тысяч на каждого.

Кидаете монетку только вы (50/50):

Вы только что потеряли 64% всех денег.

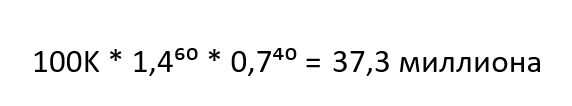

А что если мы немного улучшим наши шансы на успех? Пусть шанс выпадения прибыльных орлов будет составлять 60%, против 40% убыточных решек.

Что произойдет, если мы получим 60 орлов и 40 решек?

Игра в группе (60/40):

60 * 140K + 40 * 70K = 11,2 миллиона на всех или по 112 тысяч на каждого участника.

Играете только вы (60/40):

Небольшое изменение правил игры, позволило вам заработать больше 37 миллионов.

Если смоделировать ситуацию "100 ваших бросков" 100 тысяч раз, то мы получим средний результат - потеря 64% капитала. Но самый лучший результат моделирования (68 орлов, 32 решки) превращает ваши первоначальные 100 тысяч в 950 миллионов.

Эта игра со ставками не эргодична. Среднее по ансамблю (ставки 100 друзей) полностью отличаются от среднего по времени (ваши 100 ставок).

Какой вывод можно сделать?

Распределение в случае среднего значения по ансамблю является жестким (низкий риск, низкая награда). В то время как распределение в случае среднего по времени чрезвычайно широкое (высокий риск, высокая потенциальная награда).

Ок. Это все прекрасно (и возможно даже интересно). Но как это связано с инвестициями?

Пассивный и активный инвестор с точки зрения эргодичности

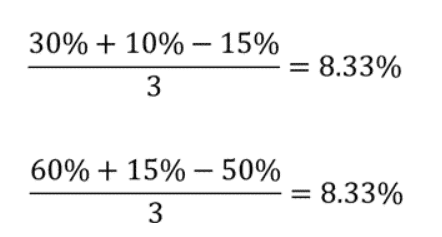

Андрей является долгосрочным инвестором. В своей стратегии он рассчитывает на годовую доходность +30%, +10 и -15%. Доходность повторяется каждый трехлетний цикл. Если посмотреть на эти значения, то мы можем уверенно сказать:

Андрей получает доходность в среднем 8.3% в год.

Костя - трейдер. Он думает каждый день. Совершает сделки ежедневно. Его дневная доходность составляет последовательно: +60%, +15% и - 50%. Один и тот же трехдневный цикл продолжает повторяться.

Если мы посмотрим на эти значения, то можем сказать:

Костя получает доходность в среднем около 8,3%. Только в день.

Вы заметили подвох? Для расчета мы использовали среднее арифметическое. Среднее арифметическое полезно при нахождении ожидаемого значение в терминах эргодичности. Если один трейдер заработал 60%, второй 15%, а третий получил убыток - 50%, то их средний результат составляет 8% профита.

Но большинство из нас инвестирует не в пуле с друзьями, а индивидуально. В этом случае, мы должны рассчитывать будущий результат как среднее по времени. А для этого нам нужно использовать не среднее арифметическое, а среднее геометрическое.

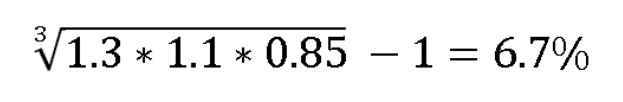

Ожидаемая доходность инвестора Андрея составляет +6,7% в год.

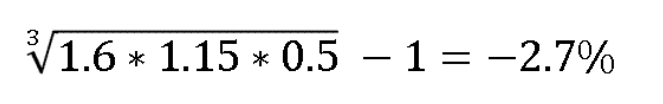

Активный Коля по своей стратегии может рассчитывать на следующий результат:

Неожиданно! Средняя доходность Коли-трейдера - отрицательная. И если бы Коля использовал эту стратегию в своей дневной торговле, он бы превратил 100 тысяч в 5 000 рублей меньше чем за четыре месяца.

Среднее геометрическое в инвестициях известно как CAGR или совокупный среднегодовой темп роста.

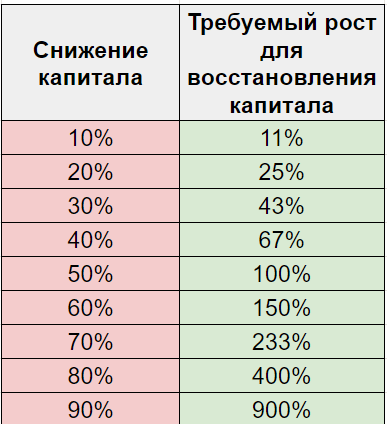

Простой урок заключается в том, для покрытия полученного убытка, требуется прибыль большего размера, чтобы вернуться к первоначальным значениям капитала. Обычное арифметическое среднее не отображает этот факт, в то время как среднее геометрическое показывает всю картину целиком.

Один из "парадоксов в инвестициях" - чем больше убыток, тем более значительной должна быть будущая прибыль. Это еще одна концепция эргодичности.

Резюмируя

Чему мы можем научиться на примере эргодичности? Что мы должны усвоить подбрасывая монетки?

Мы разделяем риск, если уменьшаем наш потенциал роста прибыли, но также устраняем и недостатки.

Цель инвестирования не просто оптимизировать доходность и разбогатеть! Цель - не умереть бедным.

Уильям Бернштейн

А как разделить риски с кем-то в инвестициях? Ведь инвестиции - это занятие сугубо индивидуальное.

А давайте попробуем найти такие примеры из жизни.

Примеры (не)эргодичности в инвестициях

Отдельные акции и индексы. В среднем фондовые рынки (или фондовые индексы) со временем растут. Значит, среднее значение по ансамблю будет положительным. Общую доходность всего рынка разделим на количество инвесторов. Типа в среднем каждый инвестор зарабатывает деньги на инвестициях.

Но это не так. В зависимости от того, какие акции у инвестора в портфеле, результаты могут кардинально отличаться.

Инвестор может удачно выбрать акцию, которая принесет ему намного больше прибыли, чем в среднем по индексу. Но в случае неудачи, придет Железный Майк и отберет все твои деньги (Нассим Талеб называет это событие Черный лебедь). Компания может обанкротиться, котировки снизиться в десятки раз и так далее.

Интересный факт: по статистике, бОльшая часть компаний, входящих в индекс S&P500 отстает от индекса S&P500.

Мы можем рискнуть и сыграть в индивидуальную игру - попробовать выбрать отдельные акции (кинуть монетку самостоятельно сотню раз). В случае успеха мы можем заработать много денег. Но одновременно с этим существует большая вероятность, что мы получим убытки.

Чтобы устранить вероятность понести большие убытки, и получить предсказуемые результаты, мы можем покупать фондовый индекс (или владеть широко диверсифицированным портфелем).

Один индекс хорошо, а много еще лучше. Аналогично предыдущему пункту, можно разделить риски не только с инвесторами одной страны, а по всему миру. Покупаем индексы или ETF разных стран. Или просто один фонд на весь мир.

Этот совет был хорош до начала 2022 года. Сейчас, конечно, инфраструктурные риски, связанные с владением фондами на иностранные активы - очень высоки.

Брокера. Распределение активов по брокера - еще один способ снизить риски. Бывшие владельцы еврооблигаций, хранившие их у брокера Универ-капитал, не дадут соврать.

Распределение активов по фондам. У меня большая часть капитала, хранилась в фондах одного провайдера на букву ... Finex. Сейчас все они в заморозке на неопределенный срок. И самого провайдера, по моему субъективному мнению, такой расклад полностью устраивает. Комиссии за управление замороженными фондами они себе списывает исправно (по несколько миллионов в день). Зачем суетиться и пытаться их разблокировать. Деньги капают и ладно. А инвесторов можно кормить обещаниями и клясться "мы делаем все возможное и невозможное...."

Некоторые фонды на иностранные активы (от Тинькофф или Райфа на СИПИ 500) до сих пор торгуются на бирже.

FIRE и 4%. Согласно исследованию Тринити, проведенному в конце прошлого века было установлено, что для успешной жизни с капитала можно ежегодно снимать по 4%. Успех означал, что ты не истратишь все свои деньги, до того как умрешь.

В этом исследовании мало кто обращает внимание на 95% вероятность успеха. То есть в 95% случаях из 100 пенсионеры не успевали потратить все деньги. Это был успех!

Однако в 5% случаев пенсионный капитал был обнулен еще при жизни.

Как тут быть?

Мы участвуем в этой игре (под названием FIRE) сами по себе (как участник со средним временем) и у нас есть только один шанс, чтобы сделать все правильно. С точки зрения эргодичности - это загадка. Это все равно что играть в русскую рулетку с 20-зарядным пистолетом (5% неудач = 1 шанс из 20).

На Западе есть такое понятие как Аннуитеты. Финансовый продукт, в котором клиент выплачивает единовременную сумму авансом в обмен на серию платежей в течение всей своей жизни. Страховые компании часто продают аннуитеты.

Аннуитеты в среднем являются привлекательным предложением. Хотя средний получатель ренты будет страдать из-за альтернативных издержек, то есть получать деньги чуть меньше, чем мог бы инвестируя их самостоятельно, аннуитеты спасают пенсионера от вероятности попасть в 5% "счастливчиков", проевших капитал еще при жизни.

Возможно у нас в стране когда-нибудь тоже появится что-то подобное. Я бы в старости, наверное, рассмотрел возможность покупки Аннуитета.

Страхование не создает богатство! Оно защищает богатство!

Цитата, которую я вспомнил (не знаю автора).

Раздел «Снова про монетки» неверный, т.к. не учтены варианты два решки, два орла.

На самом деле матожидание от 2 бросков профит 10%:

Бросок 1 Бросок 2 Профит

0,7 1,4 -2%

1,4 0,7 -2%

0,7 0,7 -51%

1,4 1,4 +96%

Итого +10%

Спасибо за статью! Познавательно.

Нашел 2 неточности:

1. Коля и Костя разные имена;

2. « Одни индекс хорошо, а много еще лучше.» Одни — один

А где определение эргодичности? В первую очередь надо было дать определение: эргодичность это — … А потом уже выкладывать свои мысли по этому поводу. Ибо непонятные слова убивают понимание материала.. И мне сейчас лень бегать по инету и искать адекватное определение, поэтому напишу комментарий, и не буду тратить свое время на чтение статьи и поиска определения непонятного слова..

На мой взгляд, подача материала как в учебниках «эргодичность — это…» и вызывает желание сделать «не буду тратить свое время на чтение статьи». Если же прочитать статью, то там на всем доступных примерах дается понимание эргодичности, что является более ценным, чем знание определения «эргодичность — это…». Плюс учтите, что автор, насколько я понимаю, не является профессиональным сотрудником финансовой сферы. Тем статья и ценна: мне, как инженеру, интереснее читать именно такой материал, чем на специализированных финансовых ресурсах с кучей неясных терминов.

… но очень интересно ©

Лайк

Планируете ли сделать разбор нового фонда SBCN облигации РФ в юанях.?

Да