Что выгоднее для размещения денег? Фонды денежного рынка или вклады / накопительные счета / карты с начислением процентов. Казалось довольно простой вопрос. Выбирай инструмент с более высокой доходностью и будет тебе счастье и повышенная прибыль. Но не все так просто. Иногда сразу тяжело понять, где у тебя будет реальная доходность выше: в банке или в фондах денежного рынка.

Инвест-задачка

Вот вам задачка с подвохом.

Дано:

- Накопительный счет в банке со ставкой 10% годовых.

- Фонд денежного рынка с доходностью 12,5% годовых.

В обоих вариантах можно изымать деньги в любое время без потери начисленных процентов.

Вопрос: где инвестору выгоднее разместить деньги?

Возможные ответы:

- Неопытный инвестор, скорее всего, выберет второй вариант: 12,5% > 10%. Значит фонд выгоднее. Будет ли он прав? И да, и нет.

- Инвестор чуть по опытнее подметит, что с доходов от фондов денежного рынка нужно заплатить налог на прибыль - 13%. И вот уже реальная ставка снижается до 10,87%. Но эта снизившая доходность все равно больше, чем в банке. Снова победил вариант №2?

- Такой зануда как я скажет, что условия задачи неполные. Не указаны комиссии брокера и плата за управление фондом денежного рынка, неизвестен срок вложений. Эти параметры способны сильно уменьшить будущую доходность.

Все ниже и ниже и ниже

Следите за руками (и реальной доходностью фондов).

К примеру, берем самый популярный фонд денежного рынка - БПИФ LQDT Ликвидность от ВТБ. Ожидаемая (грязная) доходность - 12,5%. Но нам нужно вычесть из этой доходности:

- Комиссия за управление - 0,5% в год. При вложении на год, реальная ожидаемая доходность снижается на величину комиссии - до 12% годовых.

- Расходы на торговые операции. Пусть это будет 0,05% за сделку + комиссия биржи 0,03% (в сумме 0,08%). Затраты на покупку фонда и продажу его через год - это еще минус 0,16% к доходности.

- Не забудем про налоги с прибыли - 13%.

После всех расходов реальная доходность снижается с 12,5% до 10,3% годовых. Но все равно фонд денежного рынка, будет немного выгоднее. Но это преимущество будет не таким значительным.

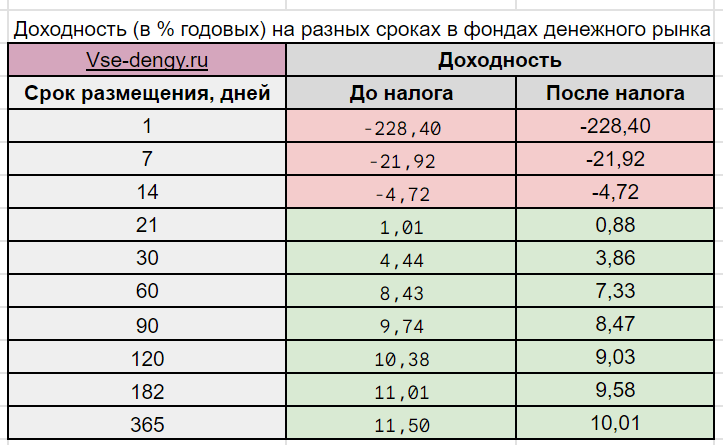

А если мы немного изменим условия? Вложим деньги не на год, а на 2 месяца. Тогда реальная доходность фонда, после всех издержек и налогов снизится до 9,9% годовых. А если инвестировать на тот же срок (60 дней), но через брокера с более высокой комиссией, к примеру 0,3% (привет Тинькофф и Альфа), реальная доходность от вложений в денежные фонды составит 7,3% годовых! (7,3% - это не опечатка)

Снижая срок инвестирования до месяца, реальная доходность фондов после вычета всех расходов составит:

- 10,2% годовых - если мы не платим брокерские комиссии (некоторые брокеры не берут комиссии за покупку родных фондов) .

- 9,15% - при комиссии брокера 0,05%.

- 3,8% - при комиссии брокера 0,3%.

Парадокс надежных инвестиций - как инвестор сам себе генерит отрицательную доходность

Калькулятор

К чему я все это? При кажущейся простоте выбора, на самом деле нужно каждый раз считать что выгоднее: фонды или накопительные счета. Слишком уж большим получается разброс реальной доходности. Мне надоело, каждый раз это делать, и я решил оптимизировать весь процесс.

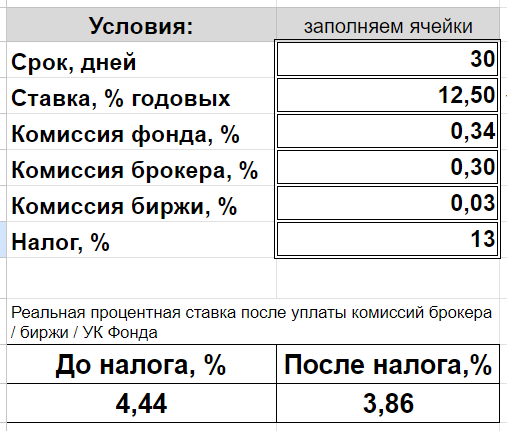

Сделал в электронных таблицах калькулятор, которые считает реальную доходность от вложений в фонды денежного рынка в зависимости от всех условий:

- срок вложений - дней;

- грязная ожидаемая доходность фонда. За ориентир я беру справедливую стоимость денег - индекс Rusfar

- комиссия фонда за управление, % в год;

- комиссия брокера за сделки;

- комиссия биржи;

- налог - по умолчанию 13%.

Как это работает, на примере покупки фонда денежного рынка AKMM через Альфа брокера на тарифе Инвестор на срок 30 дней. Заполняем поля, сразу получаем результат.

Реальная доходность инвестора после вычета всех комиссий и налогов составит 3,86% годовых.

Согласитесь, не очень привлекательная ставка получается в итоге. Примечательно, что при тех же условиях, но при вложении на меньший срок (до 20 дней), инвестор вообще получает отрицательную доходность. Т.е. дешевле деньги вообще не вкладывать, чем инвестировать их в фонд на таких условиях!

Ссылка на калькулятор (лежит на гугл докс)

Пару полезных напоминалок

Комиссии фондов денежного рынка:

- LQDT от УК ВИМ (ex. ВТБ) - 0,43% в год.

- SBMM от УК Первая (Сбер) - 0,4%.

- AKMM от АЛЬФЫ - 0,6%.

- TMON от Тинькофф - 0,59%. До 2025 года - сниженная комиссия 0,19%.

- AMNR от Атон - 0,31%

- PSMM от ПСБ - 6,3%

Сбер и ВТБ не берут комиссии за свои родные фонды. Фонд от Тинькофф (что удивительно!) не торгуется в Тинькофф инвестиции.

Комиссии популярных брокеров:

- Сбер - 0,06% (тариф Самостоятельный) + комиссия биржи.

- ВТБ - 0,05% (Мой онлайн) + комиссия биржи.

- Тинькофф (Инвестор) - 0,3% (комиссия биржи включена)

- Альфа (Инвестор) - 0,3% + комиссия биржи

- БКС (Инвестор) - покупка ноль / продажа 0,3. В круг среднее - 0,15%. Включена ли комиссия биржи - неизвестно.

Комиссия Мосбиржи - 0,03%.

Всем удачных инвестиций с хорошей доходностью!

Доступ закрыт только

поправил

«Неопытный инвестор, скорее всего, выберет второй вариант: 12,5% > 10%. Значит накопительный счет выгоднее. Будет ли он прав? И да, и нет.» Наверное фонд денежного рынка выгоднее имелось ввиду

+

спс. поправил

У ВТБ комиссия биржи будет только если вы по рыночной цене покупаете. Если ставите лимитку, которая не исполнится мгновенно (т.е. таким образом помогаете бирже делать стакан более ликвидным), то биржевой комиссии не будет.

спред с стакане по втб 1 копейка. Тяжело поставить лимитку, чтобы она не сразу исполнилась/ как правило, ход цен внутри дня как правило как раз одна копейка. Маркет-мейкер уже стоит по этим ценам в обе стороны. Поэтому в подавляющем большинстве случаев платить комиссию бирже придется

Комиссия фонда за управление — 0,4% в год

Так что значит фонд от Тинькоффа купить нельзя через Тинькофф? Что же мне делать? У меня в городе есть ещё только альфа банк, что получается лучше зарегистрироваться в альфа банке и через него покупать их фонд?

Давно не смотрел изменения.

LQDT уменьшал комиссии с 0,5 до 0,43% отражено, а текущие комиссии ещё меньше, стали 0,386%.

БПИФРФИ Ликвидность. Сведения о Фонде

https://www.wealthim.ru/products/bpif/wimfl/information/

Суммарное вознаграждение=Вознаграждение УК + Вознаграждение депозитария и регистратора + Прочие расходы

0.386%=0.21+0.026+0.15

Почти двухкратное увеличение комиссии AKMM с 0,34 до 0,6%, и уменьшение комиссии SBMM c 0,55 до 0,4% уже отражены.

Когда изменилась комиссия AKMM? С 1 января 2024 года?

На сайте Альфа-капитал, комиссии не афишируются, скрываются или нужно быть внимательней? Где найти размеры комиссии?

я смотрю текущие комиссии фондов на инвесфандс. Там оперативно обновляют инфу

Тогда не очень понятно — а кому вообще выгодно использовать фонды денежного рынка, если накопительные счета сейчас очень даже привлекательные?

НС как правило имеют ограничение по сумме. В фондах денежного рынка такой проблемы нет. Согласен, большинства эта проблема лимитов не коснется, но все же кто-то из богатеев мучается.

По-моему тут ошибка в расчетах не учтен сложный процент

Спасибо за статью. Очень познавательно почитать про реальные доходности этих фондов с учётом всех комиссий.