Возможно ли в инструменте с фиксированной гарантированной доходностью получить убытки? Да. Причем эти убытки или отрицательную доходность может лично сгенерировать инвестор, сам того не ведая. Как так может получиться? Давайте разбираться.

Комиссии брокера - мелочь или опасность?

Инвестор постоянно несет торговые издержки в виде комиссий брокера и биржи за совершенные сделки. Чем ниже эти расходы, тем больше денег в итоге останется инвестору. К счастью для нас, сейчас доля подобных расходов составляет десятые и даже сотые процента от оборота. И даже если тарифы брокера различаются в разы (к примеру 0,05 и 0,3%), для долгосрочного инвестора - это будет не так критично. Да, будет переплата! Но она практически никак не повлияет на сроки достижение цели или размер будущего капитала.

Можно сказать, что в большинстве случаев комиссиями можно пренебречь. Зачем учитывать эти крохи? К примеру, у моего брокера с каждых потраченных инвестированных 100 000 рублей я плачу всего 80 рублей комиссий (включая комиссию биржи). Это не те деньги, на которые стоит обращать внимание. Что собственно многие и делают. Не обращают внимания.

Я предлагаю посмотреть на подобные расходы немного под другим углом. Перевести их из абсолютных в относительные. А именно, привести все к одному знаменателю.

В инвестициях доходности принято мерить в процентах годовых. Один заработал 35% за 2,5 года. Другой 20%, но за 1,5 года. Как узнать кто показал лучшую доходность? Нужно перевести результаты инвесторов к единому знаменателю - сколько-то там процентов годовых. У кого больше, тот и круче.

Аналогичное действие я предлагаю сделать с брокерскими комиссиями. Только будем учитывать не прибыль, а отрицательную доходность (в процентах годовых), которую приносят нам торговые издержки.

Генерируем отрицательную доходность

Начнем с простого.

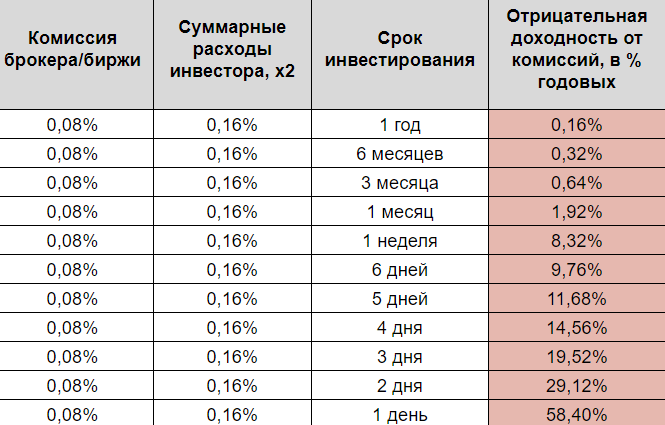

Я купил акций (или других ценных бумаг) на 100 000 рублей. Заплатил комиссию брокеру и бирже 0,08%. Через год я эти бумаги продал. И снова заплатил комиссию - 0,08%. Для простоты будем считать, что бумаги за этот период не изменились в цене. И комиссии в обоих случаях одинаковы.

Итого за год я потерял на комиссиях 160 рублей или 0,16% от капитала.

Мой капитал от вложений в ценные бумаги за год уменьшился на 0,16%.

0,16% годовых - это отрицательная доходность, которая появилась благодаря моим действиям (сделкам купли/продажи).

Согласитесь, это не так критично. Для инвестора даже незаметно.

Но что если мы уменьшим горизонт владения бумагами до полугода. За это время мы отдадим в виде комиссий все те же 160 рублей. Но отрицательная доходность от наших действий (купля/продажа) вырастает в два раза — до 0,32% годовых. Все равно не страшно!

Ок. Давайте сократим срок вложений до месяца. В абсолютных числах мы также теряем на комиссиях всего 160 рублей или 0,16% от капитала. Но переводя в годовую доходность — выходит уже 1,92% годовых (со знаком минус).

Инвестиции сроком на неделю забирают от нашей потенциальной доходности 8,3% годовых. А вложение на один-два дня - 29-58% годовых.

Как получить убыток в надежных инструментах

Инвестор, собственными руками может превратить доходный актив в инструмент с отрицательной доходностью. И даже не понять этого.

К примеру, чтобы деньги не лежали мертвым грузом, многие вкладывают их на небольшой срок в короткие облигации или инструменты денежного рынка. На месяц-другой, возможно на пару недель, а кто-то всего на несколько дней.

И если доходность по купленным облигациям составляла к примеру, 8% годовых. То инвесторы считают, что они получат именно эту доходность, независимо от того, на какой срок они вложили деньги: на год, месяц, неделю или день.

Обычная математика говорит нам, что это не так. Из-за комиссий брокера (биржи) реальная доходность будет всегда ниже той, на которую мы рассчитывали.

Снова для простоты не будем учитывать спреды в стаканах и возможные налоги на прибыль.

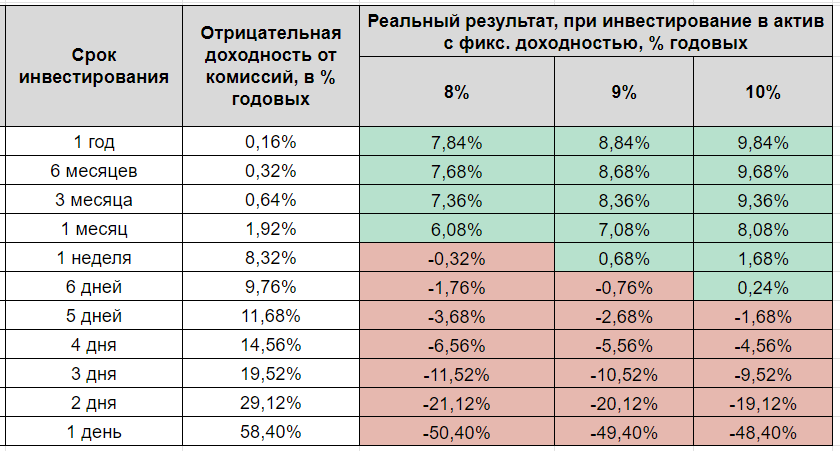

В таблице я сделал расчет реальной доходности, которую получит инвестор при вложении денег на разные сроки в активы (облигации) с доходностью 8-10%.

К примеру, если вложить деньги на месяц в облигации с 8% доходностью, то за счет комиссий реальная доходность, которую получит инвестор, уменьшится почти на 2% - до 6,08% годовых. А вложение на неделю принесут отрицательный результат: -0,32% годовых.

Результаты расчетов наглядно показывают, прямую зависимость реальной доходности от сроков инвестирования. Чем меньше срок, тем ниже доходность (вплоть до ухода в отрицательную зону).

В процессе написания мне пришла следующая мысль!

Бедные спекулянты, особенно те, кто торгует внутри дня! Чтобы по доходности хотя бы оставаться на уровне нуля - им нужно зарабатывать как минимум 58% годовых. Хотя на срочном рынке тарифы, скорее всего, будут меньше, чем на фонде, но все равно думаю выглядеть это будет страшно.

Резюмируя

При вложении денег на короткий срок, полезно будет считать не только сколько денег я потрачу на комиссии, а какое влияние окажут эти расходы на конечный результат. Может получиться, что выгоднее будет совсем не вкладывать деньги, а оставить их лежать на счете мертвым грузом. Или разместить средства под проценты за пределами биржи, где не берутся комиссии. В помощь инвестору в этом случае накопительные счета / карты с возможностью снятия в любой момент без потери начисленных процентов.

P/S/

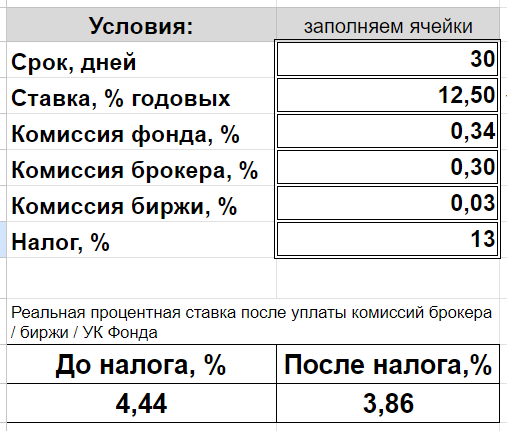

Сделал калькулятор-подсказку, показывающий реальную доходность от вложений в фонды денежного рынка при разных условиях (процентная ставка, сроки, комиссии брокера и биржи, налоги, плата за управление фондом). Это помогает сделать правильный выбор - куда выгоднее вложить деньги: в фондах или в банке под проценты (на вкладе, счетах, картах).

Я об этом постоянно думаю. Если было можно с ВТБ выводить деньги без комсы, выводил бы на НС, а так лежат мертвым грузом.

В ВТБ можно без комиссий купить фонд денежного рынка LQDT.

+

У ПСБ в тарифах указано, что «По сделкам с ценными бумагами, срок обращения которых от 1 до 7 дней (включительно) 0,00275% за каждый календарный день до погашения». Возможно у других брокеров есть подобное.

Это ещё с адекватной комиссией посчитано. С 0.3% вообще печально получится.

Спекулировать на периодах день-неделя-месяц на тарифе «инвестор», а не «трейдер»?!

Если человек такую ошибку совершает, то торговать ему вообще противопоказано.

Не учтено, что зависит от количества сделок.

При сроках меньше года, такая большая отрицательная доходность будет при условии непрерывного периодического повторения операций. Но если сделка была одна за год, то комиссия будет 0,16%