Чем могут быть полезны индексы долгосрочным инвесторам?

С помощью индекса можно оценить будущую потенциальную доходность, на основании исторических данных прошлых лет. Иными словами, на какую среднегодовую доходность рынка можно рассчитывать. Это помогает строить планы (расчеты) по накоплению необходимого капитала.

Буду инвестировать по 10 тысяч рублей в месяц. При средней годовой доходности рынка в 15%, мне потребуется 25 лет для достижения цели. После этого я смогу бросить работу и жить на проценты с капитала.

Второй вариант, сравнение индекса с результатом своих инвестиций. Когда вы покупаете отдельные акции, какую главную цель вы преследуете?

- Получать прибыль.

- Получать прибыль выше рынка.

Если вы получаете доходность выше индекса, то можно сказать, что вы успешный инвестор. Если ниже, наверное есть смысл перестать тратить время (и упускать прибыль). Уйти от активного в пассивное (индексное) инвестирование. И получать доходность на уровне рынка.

Какие индексы нужно использовать для оценки эффективности инвестиций? И правильно ли это?

Индексы Мосбиржи, полной доходности нетто и брутто

Если вы инвестируете в российские акции, то это индекс Мосбиржи. Но он не один, а несколько. С разными методиками расчета.

IMOEX - индекс Мосбиржи

Именно его транслируют все СМИ. Как срез всего российского фондового рынка. Показывая (рассказывая) на сколько упал (вырос) индекс за день (неделю, месяц, год).

Главный недостаток индекса - показывает только изменение котировок акций. И НЕ УЧИТЫВАЕТ ДИВИДЕНДЫ.

Российский рынок является самым щедрым на дивиденды. Ориентируясь только на динамику IMOEX, за год мы не будем видеть несколько процентов дополнительной прибыли. За последние 3 года средняя дивидендная доходность индекса Мосбиржи 7-8% в год. Сравнивая свои результаты с индексом IMOEX - мы очень сильно занижаем планку доходности.

MCFTR - Индекс МосБиржи полной доходности «брутто»

Индекс учитывает дивиденды. В итоге получает более реальная картина доходности индекса. Но расчет MCFTR идет без учета налогообложения.

По факту, рядовой инвестор всегда попадает на налоги с дивидендов (ставка 13%). Плюс возможные налоги на прибыль при продаже акций. В индексе брутто все эти дополнительные расходы, связанные с налогами не учитываются.

MCFTRR - Индекс МосБиржи полной доходности «нетто»

Индекс учитывает дивиденды. И показывает доходность с учетом налогообложения, по ставкам, применяемым к российским организациям. Ставка налога на дивиденды для юридических лиц - 13%.

Частные инвесторы тоже платят 13% с дивов.

И как вариант, именно индекс MCFTRR полной доходности "нетто" можно использовать для оценки.

Да? Не совсем....

Состав и веса индекса пересматриваются раз в квартал. Какие-то компании покидают индекс, либо снижается их доля веса. То есть по факту происходит продажа, с которой возможно нужно будет заплатить налоги на прибыль.

При продажи акций, ставка налога на прибыль для организаций составляет - 20%. Частные инвесторы платят 13%.

Получается, что для сравнения индекс MCFTRR тоже не очень походит.

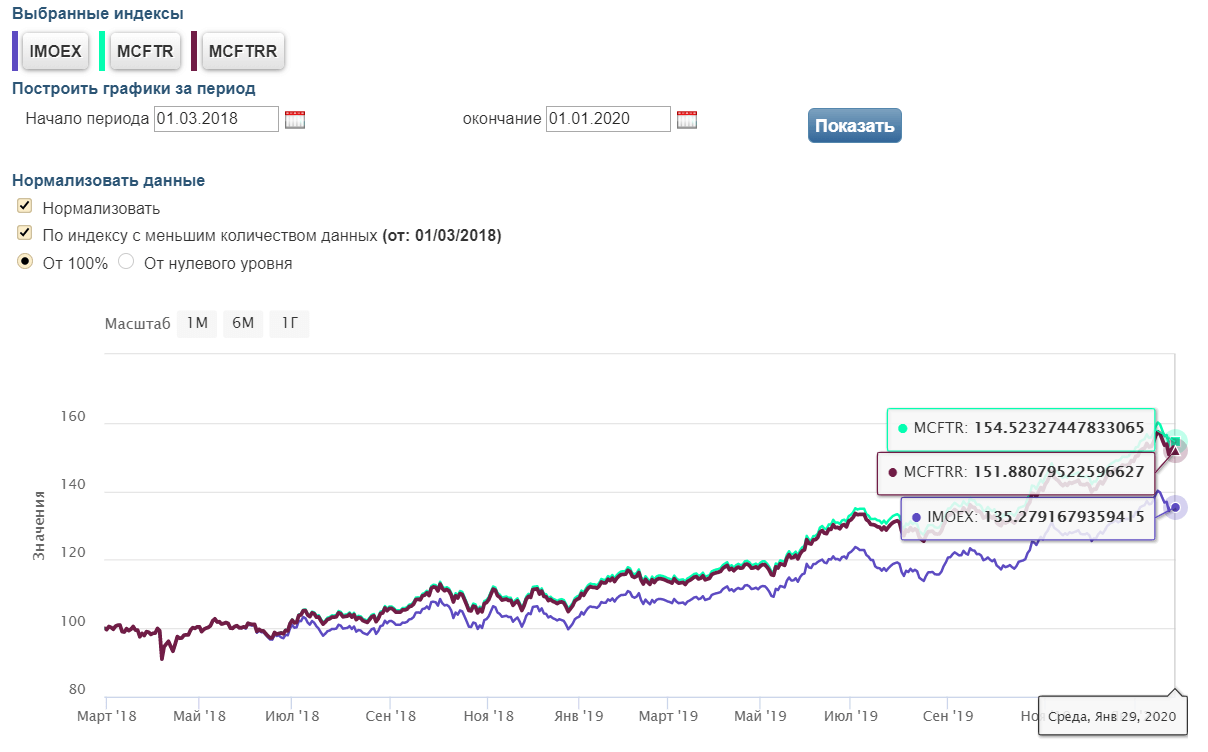

Для наглядности как это выглядит на графиках. И разница в конечном результате.

За чуть менее 2-х лет (с марта 2018 по конец 2019) индекс IMOEX вырос на 35%. С учетом дивидендов (доходность нетто, с налогами) на 51,8%. Полная доходность брутто (с льготой на налоги) - 54,5%.

Инфа по текущим индексам Мосбиржи по ссылке.

ПИФЫ и ETF

На самом деле, сравнивать результаты инвестиций с индексами вообще неправильно. Как и рассчитывать на подобную будущую доходность. Ну сравните вы. И поймете например, что индексы вас переигрывают в доходности (даже с учетом разницы в налогообложении). Захотите уйти от покупки отдельных акций и переложиться в индекс. А как это сделать? Голый индекс вы купить точно не сможете.

Остается только покупка биржевого фонда, отслеживающего аналогичные индексы. А главная засада - это комиссии фондов.

И получается, что нужно сравнивать инвестиции не с индексами, а с доступными инвестиционными инструментами, в лице биржевых фондов. С сопутствующими расходами за управление.

Если смотреть на российских рынок акций, то у нас есть 3 основных игрока:

- ETF FXRL от провайдера Finex, имеет ставку в 10% на дивиденды, как иностранное юр. лицо;

- БПИФ SBMX от Сбербанка, отслеживает индекс полной доходности брутто;

- БПИФ VTBX от ВТБ, отслеживает индекс полной доходности нетто.

Фонды с разными комиссиями, налоговыми ставками и качеством управления. Какой из них выбрать? Главный показатель - это сравнение изменения котировок фондов за одинаковый интервал (последний год, два-три). Какой фонд больше всего вырос, тот по совокупности факторов и будет лучшим.

Резюмируя

Российские индексы не совсем подходят для оценки доходности инвестиций. Причина - разница в налогообложении (нетто и брутто). Второй фактор - вложиться в голый индекс невозможно.

Сравнивать свои результаты или оценивать потенциальную доходность (и строить планы на будущее) нужно только по доступных биржевым инструментам. В виде фондов (БПИФ или ETF). Естественно с дополнительными расходами в виде комиссий.

VTBX уже отслеживает индекс полной доходности «брутто».

23. Целью инвестиционной политики управляющей компании является обеспечение соответствия изменений расчетной цены изменениям количественных показателей биржевого индекса «Индекс МосБиржи полнойдоходности «брутто»», рассчитываемого Публичным акционерным обществом «Московская Биржа ММВБ-РТС»(далее –«Индекс»)

https://www.vtbcapital-am.ru//upload/iblock/634/PDU-BPIF-Indeks-s-izmeneniyami-3.pdf