Где покупать доллары?

Самый выгодный курс покупки - на Московской валютной бирже (не путать с Forex). Для доступа нужен брокерский счет. Многие брокеры (в том числе и топовые) позволяют открывать счета дистанционно (онлайн). Время открытия может варьироваться от нескольких часов, до пары-тройки дней.

Главный недостаток (но вполне решаемый) - торговля валюты на бирже производится кратно 1 000 у.е. То есть продать-купить 500, 600 и даже 999 долларов - не получится.

Некоторые брокеры разрешают своим клиентам обменивать доллары на любые суммы. Точно знаю про Тинькофф, ВТБ и Открытие. Сам менял у них неоднократно.

В помощь: Лучшие брокеры для начинающих

Если с брокерским счетом не хочется заморачиваться - остаются воспользоваться услугами банков. Ищем выгодный курс и топаем за долларами. Покупать валюту придется дороже, чем на бирже. Дополнительные потери могут составлять несколько рублей с доллара.

Небольшой финхак. Для своих клиентов, в личном кабинете(приложении), курс обмена всегда более выгодные. Чем в кассе того же банка.

Когда покупать?

Если рассматривать валютный рынок Мосбиржи, то нежелательно совершать операции в начале торгов (открытие в 12 часов по Москве). В это время котировки очень волатильны. И могут скакать как сумасшедшие вверх-вниз. Примерно спустя полчаса-час все успокаивается и можно начинать покупки.

При операциях через банк знайте, что курс обмена формируется на основании биржевых торгов. В часы работы биржи - разница (наценка банка) будет минимальна. В нерабочее время (ночью и на выходные), банки как правило перестраховываются и добавляют еще несколько десятков копеек сверху.

Покупать доллары в банке, лучше во время работы Московской валютной биржи.

Как покупать?

Когда курс доллара растет на твоих глазах - всегда есть соблазн быстрее купить доллары на все деньги. Пока еще не поздно.

Главная опасность такого подхода - вы можете купить доллары на пике. По максимальной цене.

Котировки не могут постоянно двигаться в одном направлении. Им нужно дышать. Вверх-вверх, потом вниз. Вверх- вниз-вниз. Снова вверх.

Второй вариант. Доллар вырос. И вам кажется - покупать сейчас слишком дорого. Подожду как я момента, когда он упадет. И вот тогда закуплюсь по низким ценам на полную.

Минус такого способа - вы можете не дождаться падения. А если оно и произойдет, то возможно даже не дойдет до той цены, по который вы изначально не хотели брать. Считая ее (на тот момент) дорогой. А сейчас бы и рады купить по старым ценам. Но поезд уже ушел.

Оптимальная стратегия (исключающая минусы вышеперечисленных методов) покупка валюты равными частями через определенные отрезки времени (раз в неделю, раз в 2 недели, месяц). И самое главное, несмотря на текущие цены.

Совершая регулярные сделки, вы как усредняете цену покупки долларов.

Хранить или вложить?

Здесь нужно понять для себя - а для каких целей мне нужна валюта? И как скоро она мне понадобится.

Почему это важно?

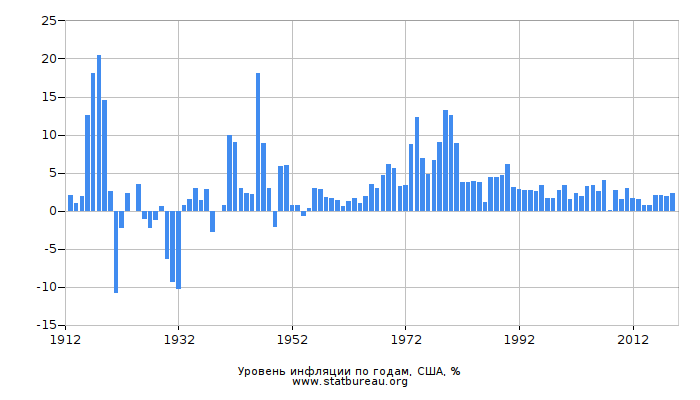

Не забываем про инфляцию. Да-да. У доллара она тоже есть. Хоть и не очень большая (в среднем за последние десять лет в районе 2% в год). Кто-то может сказать, фигня. Это же мизер.

Но всегда есть риски всплеска инфляции в США. В стране были периоды (длящиеся между прочим несколько лет), когда инфляции подскакивала до 10-15%.

Поэтому от ваших целей и сроков будет зависеть - стоит ли как то защищать деньги от обесценивания?

На коротких сроках (несколько месяцев) нет особого смысла проводить какие-либо действия.

При более длительных периодах, уже можно разместить доллары в определенные инструменты. Доход с которых может покрыть инфляцию. И в идеале, даст дополнительную прибыль сверху.

Что это за инструменты?

По доходности от меньшей к большей.

Банковский вклад. Доходность минимальная. Не дотягивает даже до процента. Смешно.

Трежерис (американские короткие облигации с наивысшей степенью надежности). Доходность по ним будет чуть выше, чем по вкладу. Подойдут для вложений на срок до 1-2 лет. В России вложится в трежерис можно через ETF FXTB.

Еврооблигации (номинированные в долларах). Доходность фиксированная (в виде купонного дохода). Платят в долларах. Обычно 2 раза в год. Главная проблема - облигации нужно уметь выбирать и иметь представление о параметрах бумаг.

Статья в тему: Что такое еврооблигации простыми словами?

Как альтернатива покупке отдельных бумаг, можно взять ETF на еврооблигации (FXRU) . Сразу несколько различных бумаг в одной акции.

Подойдет для вложений на срок от 2-3 лет и выше.

Если срок очень длинный. От 5 лет. А в идеале 8-10, то наверное есть смысл присмотреться к акциями. На длительных интервалах времени, именно акции имеют наибольшую доходность. Стабильно переигрывая инфляцию. И давая среднегодовой рост на уровне 4-6%. Сверх инфляции. Опять же, новичкам лучше не заниматься покупкой отдельных бумаг. А вложиться сразу в весь рынок. В виде ETF. Если рассматривать фонды на американские акции, то есть варианты SBSP, FXUS, AKSP - инвестирующие в 500 крупнейших компаний США.

Заворачиваем все это в ИИС. За счет налоговых вычетов, за 3 года получим дополнительно, среднюю прибавку к доходности - 4,2% в год. По моему неплохо.

Рекомендую: 13 фишек ИИС, про которые вы должны знать

Не освещен вопрос валютной переоценки

Еврооблигации у нас не очень подходят для краткосрочных вложений, имхо, в кризисный период их цена сильно падает. Хотя это, конечно, компенсируется ростом курса доллара, но тогда уж лучше в трежерис вложиться

Выбирать облигации нужно с погашением — равным вашему инвест. горизонту. Тогда никаких проблем с падением цены вы заметите.

А так да, на короткие сроки или трежерис или просто держать валюту.

— Трежерис (американские короткие облигации с наивысшей степенью надежности).

Это не соответствует действительности.

The federal government offers three categories of fixed-income securities to consumers and investors to fund its operations: Treasury bonds, Treasury notes, and Treasury bills.

Each security has a different rate at which it matures, and each pays interest in a different way.

T-bonds mature in 30 years and offer investors the highest interest payments bi-annually.

T-notes mature anywhere between two and 10 years, with bi-annual interest payments, but lower yields.

T-bills have the shortest maturity terms—from four weeks to a year.

— В России вложится в трежерис можно через ETF FXTB.

В текущий момент, доходность векселей входящих в этот EFT — (0.14% — 0.18% ), ниже чем комиссия УК (0.2%), следовательно владелец будет кормить УК. Плюс комиссия брокеру за покупку/продажу и НДФЛ 13%. Пока проще купить валюту и хранить до нужного момента.

Банковский вклад от 0.5 до 1.5%% будет выгоднее ETF FXTB.

Инфляция доллара в такой стране как США, не имеет ничего общего с инфляцией доллара в рублевой зоне для человека доходы/расходы которго в рублях, но она явно раза 3 меньше рублевой за счет девальвации рубля.

За 22 года среднегодовая инфляция в рубля 13.4%, доллара в США 2.08%, доллара в РФ 4.61%. Более того в РФ бывает дефляция доллара. Но это все расчитано на цифрах росстата 🙂

В марте, несколько дней подряд, доходность T-Bills входящих в ETF FXTB была отрицательной — https://www.cnbc.com/2020/03/25/negative-rates-come-to-the-us-1-month-and-3-month-treasury-bill-yields-are-now-negative.html

Теперь ещё и FXTP?

Я в кассе банка покупаю наличную валюту. Сразу кладу в карман.

А как быть с покупкой валюты на бирже ?