Самое неприятное для меня в инвестициях - платить налоги. Каждый вырванный на налоги рубль (доллар) - это уменьшение итоговой прибыли. И я большое внимание уделяю вопросу оптимизации налогообложения. Разрешенными (законными) способами.

В тоже время я люблю математику. Складывать и перемножать (особенно прибыль). И под конец финансового года у меня всегда есть любимое занятие - считаю прибыль, налоги и ... делаю действия по уменьшению второго и увеличения первого.

Получается двойное удовольствие. С гарантированным положительным финансовым результатом. Посидел часик-другой и заработал (сэкономил) несколько десятков тысяч.

Рекомендую: 5 лайфхаков уменьшения налога на прибыль

Считаем прибыль и убытки

Немного теории для тех кто не в курсе.

В течение года на брокерском счете происходит постоянное движения денег и ценных бумаг. Внесли деньги, что-то купили, получили дивиденды, возможно какие-то бумаги продали с прибылью, опять купили и так далее.

В итоге, в конце года у нас получается определенный финансовый результат - прибыль. С которой нужно заплатить 13% налога. Понятно, что часть прибыли будет бумажная (с нее налог не удерживается), либо полученный доход от купонов (и некоторых видов дивидендов) не облагается налогом.

Узнать точный размер налога обычно можно в личном кабинете брокера. Сформировав (или заказав) отчет о налогооблагаемой базе по вашему счету. Иными словами, сколько налогов с вас удержано или будет удержано в конце года.

Для нас самое главное - общая сумма налога.

Зная ее, мы можем предпринять ряд действий по уменьшению размера налога.

Суть схемы

Допустим за год вы заработали прибыль в размере 100 тысяч рублей. Рассчитанный НДФЛ (налог на доходы физических лиц) составляет 13 000 рублей (13%).

Уменьшаем? Естественно.

Смотрим, если ли у вас на счете бумаги, находящиеся в данный момент в бумажном убытке. Типа купили какие-то акции на 100 000 тысяч, а сейчас их рыночная цена в 2 раза ниже.

Совершаем двойную сделку. Сначала продаем эти бумаги (зафиксировав убыток в 50 тысяч). И сразу же выкупаем обратно.

Что нам это дало?

Размер прибыли на вашем брокерском счете уменьшился в 2 раза (100 тысяч - 50 000). Теперь налогооблагаемая база составляет не 100, а 50 тысяч рублей. И 13% налога будет браться с этой меньшей суммы.

Двойная сделка (продажа-покупка) сразу же позволила нам заработать (или сэкономить, кому как нравится) - 6,5 тысячи рублей.

Неплохая инвестиция длинной в несколько минут.

Из минусов. Это дополнительные расходы в виде двойной комиссии брокера за торговые операции. Но учитывая, что величина комиссий за сделки у средне статистического брокера составляет сотые доли процента, подобная операция обойдется нам рублей в 50-60.

Улучшаем алгоритм

Именно так я делал в течение первых лет своей "инвестиционной карьеры". Потом немного поменял алгоритм действий.

С более точной настройкой и как следствие, меньшими расходами. Тем самым увеличив эффективность оптимизации налогообложения.

Первоначальные условия такие же. К концу года образовался налог в 13 тысяч рублей (с прибыли в 100 000).

Также есть бумага, находящаяся в просадке (бумажный убыток) на 50 тысяч рублей.

Что можно сделать?

Возможно бумага была куплена не за один раз, а частями. По разным ценам. Но в торговом терминале (или мобильном приложение) брокера нам показывается некий средний результат. Именно от средней цены покупки.

Например.

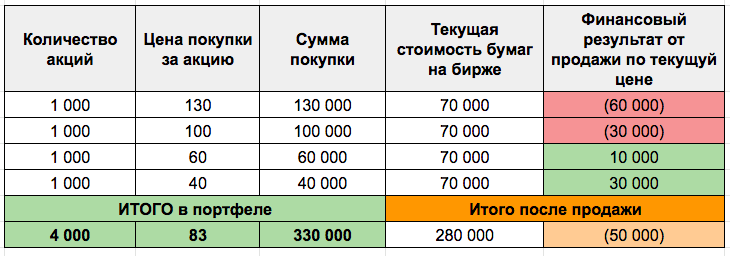

Сейчас акция стоит на бирже 70 рублей. А ваша усредненная цена покупки составляет 83 рубля за штуку.

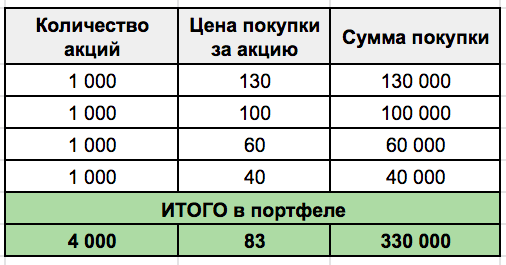

Вы могли когда-то купить акции по 130. Потом, если цена снижалась, докупаться по более привлекательным ценам. По 100, 60 и даже 40 рублей (возьмем для примера такой экстремальный пример падения).

В итоге мы инвестировали в покупку 4 000 акций - 330 000 рублей. Средняя цена покупки одной акции составила 83 рубля.

При текущих котировках на бирже в 70 рублей, ваши купленные 4 тысячи акций, оцениваются всего в 270 000. Или мы имеем бумажный убыток в 50 тысяч.

Вопрос.

- Что нужно сделать, чтобы снизить налог по максимуму?

- Продать акции.

- А сколько?

- Ну как сколько? Все.

А в этом нет никакого смысла. Зачем гонять туда-суда 4 000 акций (или 270 тысяч рублей), если можно скинуть только половину. При этом снизить налогооблагаемую базу (а вместе с ней и размер налога) практически до нуля.

Объясняю на пальцах ...

Часть акций у нас куплена по цене ниже текущей рыночной. И соответственно, при продаже этих позиций мы не фиксируем убыток, а наоборот - показываем дополнительную прибыль.

Смотрите на таблицу ниже (крайняя правая колонка). Что у нас получается (прибыль или убыток) при продаже по каждой отдельно взятой позиции.

Исходя из простой математики выходит, что нам достаточно закрыть (и снова открыть) первые две позиции по 70 тысяч рублей. С купленными акциями по цене 130 и 100 рублей за штуку. С убытком в 60 и 30 тысяч рублей.

Что у нас вышло?

- Мы получаем убыток в 90 тысяч (вместо 50 000). Тем самым практически обнуляя налог на прибыль до 1300 рублей. Наш профит более 10 тысяч в виде экономии на налогах.

- Немного сэкономили на торговых операциях при продаже и выкупе. Ну как немного. В 2 раза. Комиссию заплатим только от оборота 140 000 х 2 (вместо 280 х 2).

Дополнение к стратегии

С помощью такой точечной выборки, мы можем найти самые убыточные наши операции. И зафиксировать максимальный убыток. Не обязательно по одной бумаге.

В портфеле наверное каждого инвестора найдутся подобные сделки. Когда покупали по большей цене, чем сейчас на рынке.

И вот вам еще небольшой финхак.

Обратите также внимание на бумаги, которые вроде бы как находятся в плюсе (или на уровне нулевого результата).

Возможно, вы усредняли ранее цену покупки (докупались при падении). И таким образом вывели бумагу из зоны убытка. Но вот первая (вторая, третья) покупка по этому инструменту скорее всего будет до сих пор в минусе (текущая цена не дошла еще до вашей первоначальной цены входа). И их тоже можно задействовать для фиксации убытков.

Нюансы стратегии

Что нужно обязательно знать при продаже бумаг с убытком?

Очередь.

При продаже ценных бумаг находящихся на брокерском счете, действует принцип ФИФО (первый пришел - первый ушел). Это значит, что если вы будете закрывать часть позиции, то в продажу пойдут акции, купленные самые первые. И так далее.

При непонимании этого, вместо фиксации убытка, вы можете сделать себе прибыль. И увеличить размер налога.

Например.

1 марта вы купили 1 000 акций по 100 рублей. Сумма покупки 100 тысяч.

1 апреля купили 1 000 акций по 120 рублей. Сумма покупки 120 тысяч.

Итого средняя цена покупки: 110 рублей за акцию. У вас 2 000 акций, купленных в совокупности за 220 тысяч.

В конце года котировки снизились до 100 рублей. Рыночная стоимость ваших активов упала до 200 тысяч рублей (бумажный убыток - 20 000).

Если вы продадите только 100 акций. То в зачет пойдут бумаги, купленные первыми (по 100 рублей).

И в результате ни о какой оптимизации налога речи не идет. Сработали в ноль. Купили по 100, продали по 100.

В этом случае, нужно продавать все оставшиеся акции (более поздние), чтобы зафиксировать убыток в 20 тысяч.

Время.

Если вы ни разу не проводили процедуры уменьшения налога, то советую крайний срок, когда надо начинать это делать - середина декабря. Дабы успеть сделать все манипуляции до конца года. Не забываем, что торговля на бирже ведется по правилу Т+2 (с двухдневной задержкой). И вы оставляете себе время с запасом, чтобы можно было успеть что-то исправить (допродать, если с первого раза не удалось снизить налог до максимума).

Заказали отчет у брокера по налогам. Рассчитали, что вам нужно сделать. Продали-выкупили бумаги сегодня. Через пару дней снова заказали свежий отчет. Посмотрели изменения по налогам. Возможно, еще что-то нужно будет скинуть для максимального эффекта.

Совет не для всех.

Лично я могу фиксировать убыток заранее. Так сказать на будущее. В середине или даже начале года. Если выпадает хороший вариант.

Например, резкое падение котировок акции из портфеля. На десятки процентов. Продал, выкупил обратно, попутно зафиксировав "гигантский" убыток. Меньшими действиями получаю максимальный результат.

Но здесь нужно понимать, на примерно какой размер прибыли вы рассчитываете в этом году. Дабы не переусердствовать.

Удачных инвестиций с низкими налогами!

Налогооблагаемая база — это «фин.результат» в отчете брокера?

Налогооблагаемая база — это сумма, на которую начислится налог в 13%.

Фин. результат — это общий размер прибыли.

Они могут различаться.

Например. У вас финансовый результат (прибыль) за год — 100 тысяч.

С этой суммы вы могли получать купоны по облигациям ОФЗ (допустим на 30 тысяч). Купоны по ОФЗ не подлежать налогообложения.

Значит налогооблагаемая база уменьшается на 30 тысяч. И составит 70 000. Именно с этой суммы и будет рассчитываться налог в 13% (составит 9 100).

Есть несколько вопросов:

1) Правильно ли я понимаю: теоретически, если стратегия «купи и держи», то можно намеренно (и законно!) демонстрировать убыток, а потом в следующие года можно уменьшить налогооблагаемую базу на будущую прибыль путём перекрытия убытка прошлых лет (а не просто в разрезе одного года)?

2) Получается, кризис — это отличное время как усредниться, так и уйти от налогов?

3) Интересно, как долго у нас такая брешь в законе будет? Насколько мне известно, в США такие манипуляции незаконны!))))

Если нетрудно, ответьте, пожалуйста! Заранее спасибо!

1. Да, вполне можно.

2. Да.

3. Это не брешь. Просто знание законов и умение ими пользоваться с выгодой для себя. Нужно осторожно подходит к этому делу (рассчитать и понимать будущие последствия исходя их вашей стратегии инвестирования).

Например, купили акции по 100. Цена упала до 50. Зафиксировали убыток, выкупили бумагу обратно. Хорошо. Налог снижен.

А что будет на след. год? Если цена вернется обратно до 100? У вас образуется бумажная прибыль — 50 рублей с акции. И при продаже — с вас возьмут очень много налога (13% от 50 рублей с каждой акции).

Вопрос в том? Планируете ли продавать подобную бумагу в ближайшее время (и заплатить налог на прибыль). Или легко можете продержать ее более 3-х лет и получить льготу на долгосрочное владение (освобождение от налога).

Максим, спасибо — отличная статья! вопросы:

1. т.э. здесь мы про микро-трейдинг говорим видимо, т.э. когда именно по какой-то бумаге фиксируем (продаем ее) прибыль, и тут нужна оптимизация. если я пока не хочу продавать ничего 3 года , то мне это не нужно? т.к. прибыль/убыток «бумажные»?

2. налог на дивиденды я могу вернуть за счет подачи 3 ндфл через налоговую без всяких оптимизаций , т.к. у меня была покупка недвиги в 18 г, и по сути есть доход под 13 %?

Владимир П, добрый день!

Мыслите верно …

1. Все индивидуально у каждого. Если есть какая то прибыль (не бумажная), то почему-бы ее не уменьшить ….

2. «налог на дивиденды я могу вернуть за счет подачи 3 ндфл» — ВЫ УВЕРЕНЫ????

Насколько мне известно — дивиденды не подлежат возврату через налоговые вычета (в том числе и покупку квартиры). Могу ошибаться (возможно какие-то поправки в законе новые появились), но так точно было еще год назад.

Обычно (как было у меня с несколькими разными брокерами) в январе, после 25 числа на счет возвращается денежка (от излишне уплаченного налога).

С налоговой по этому поводу никак не связывался не разу. )))

можно разобрать суть вашей комбинации на примере: за год удержано 13 % с дивов (3 т.р.), но у вас есть зафиксированный убыток (продажа-покупка) на (- 5 т.р.) в этом же году, соответственно после 25 янв. след. года вернется 2 т.р ? налог с дивов не вернуть, тут я напутал по неопытности. но налог с продажи до 3 -х лет владения вроде как можно вернуть через тот же имущественный вычет, так ли это?

в ндфл есть графа «сумма вычета пункт пп.1 п.1 ст 219.1 НК РФ «

Вот вот, это очень валидное замечание. Тот алгоритм, что вы описали изначально я принял как возможность оттягивания выплаты налога, но не экономии. Так как если мы все время прячем налог в просеявшую акцию мы все равно в неё вкладывались, чтобы заработать, то есть когда она отрастет будем платить налог. Только вот эта история с 3 мя годами действительно имеет смысл!

по п.3. Где-то читал (по мойму у Грэма), что в США такая фиксация работает но только, если обратно активы выкуплены спустя месяц и более иначе убыток в налоговой не засчитают.

Если у вас стратегия «Купил и держи», то вам вообще все эти ужимки и прыжки неинересны, потому что через три года владения бумагами вы налог на прибыль с их продажи не заплатите (трехлетняя льгота). И даже более того, вам невыгодно перепокупать их, потому что срок владения уменьшится.

Не нашёл как в мобильных приложениях ВТБ и Сбербанка заказать отчёт у брокера по налогам.

И ещё вопрос по снижению налогов на ИИС. Вроде бы там только через 3 года подсчитывают налоги или при закрытии ИИС ? Планирую получать вычет ежегодно по 52 тыс. и при закрытии без продажи перевести на обычный брокерский счёт. Как в этом случае удерживают налоги со сделок брокеры ?

«Не нашёл как в мобильных приложениях ВТБ и Сбербанка заказать отчёт у брокера по налогам.» — здесь ответ простой — звоните, пишите в техподдержку (горячую линию) или к персональному менеджеру (если он есть).

По ИИС …

Да. Налоги удерживаются при закрытии ИИС (хотя рассчитываются постоянно, нарастающим итогом). Здесь представьте, что закрытие ИИС это конец календарного года. И сводите дебет — с кредитом под занавес.

Перенос бумаг — налоги не удерживаются.

Получается в этом есть смысл только по отношению к акциям, которые планируешь держать после «уменьшения» цены покупки не менее 3-х лет.

Я правильно понял?

Совершенно верно.

Гениальные финхаки! Ещё вопросы : сразу выкупать можно в этот же день продажи, или ждём Т+2 дня? В общем если немного переусердствовать с фиксацией убытка, то можно его учесть в подаче НДФЛ, как убыток прошлых лет и далее , если не фиксировать прибыль, несколько лет переносить убытки до очередного взлета Теслы до 3000 $ :))

«сразу выкупать можно в этот же день продажи, или ждём Т+2 дня?»

Я делаю сразу. За 2 дня цена может сильно уйти не туда.

благодарю вас! брокерам , чем операций больше, тем толще их кошелек. хотя выглядит двойная сделка подозрительно : )) сможете все таки рассказать поподробнее: по налогам на дивы и как их перекрыть фиксацией убытка с примером? очень интересно !

скажите пож, а налог с продажи ЦБ 13 % (если профит имеется), можно перекрыть той же фиксацией убытка? если налог с дивов по такой схеме же перекрывается?

скажите пож, а налог с продажи ЦБ 13 % (если профит имеется), можно перекрыть той же фиксацией убытка? — ДА.

если налог с дивов по такой схеме же перекрывается? — НЕТ. Дивиденды не перекрываются.

Здравствуйте.

Выходит, что убытки и прибыль инвестора фиксируются брокером за каждый календарный год и убытки в предыдущем году не получится использовать для снижения налогооблагаемой базы за текущий год?

Можно использовать и убытки прошлых лет для снижения налогооблагаемой базы.

Здравствуйте, очень полезный ресурс Вы затеяли! Вопрос

1- за какой период можно воспользоваться переносом убытков прошлых лет? (1,2,3 года, больше?)

2- Можно ли суммировать убытки к примеру ч/з 3 года (ИИС на вычет НДФЛ)?

3- Надо ли подавать при этом декларацию на убыток в налоговую ежегодно?

4-если по эмитенту бумаги периодически докупать, как считается льготный 3х летний срок владения? (с момента покупки первой бумаги, последней, или как?)

Добрый!

1. Последние 10 лет кажется

2. С ИИС убыток не суммируется

3. Да

4. Действует метод FIFО — первый купленный продается первым. Простыми словами: по каждой отдельной покупке (даже одной и той же бумаги) идет отдельный учет о сроке ее хранении у вас.

Однозначно в избранное!

Автор, приветствую вас! вот сейчас ВТБ прислал отчет за 11 мес. 20 г : НДФЛ — 0, Результат от операций с ЦБ — «отрицательный», пару тысяч в минусе. я фиксировать по прибыли ничего не планирую до конца этого года. Т.э. я могу подать 3 НДФЛ в след. году с учетом этого убытка от 20 г ?

Да

Уменьшая продажей и покупкой одной и той же убыточной бумаги налогооблагаемую прибыль, мы не уменьшаем налог, а отодвигаем сроки уплаты налога с этой суммы, т.к. при росте этой бумаги выплатим налог на куда большую прибыль.

Однако при нынешней инфляции куда приятнее заплатить потом.

После 3-х лет владения — мы получаем полное освобождение от налога (Льгота на долгосрочное владение). Смысл в этом.

Здравствуйте.Объясните «чайнику»

1. Если покупать,например акции на ИИС в течении трёх лет по одной в полгода,а по окончании трёх лет решу закрыть ИИС,то при продаже первой акции с меня не удержат налог,т.к.срок владения был три года,а по остальным акциям удержат?При условии,что остальные акции я продаю с прибылью

Совершенно верно!

Странно. Разве сам факт продажи акций не прерывает срок долгосрочного владения? Даже если вы сразу купли такие же, срок владения ими пойдёт с сегодняшнего дня, разве нет?

Прерывает. Поэтому способ в основном для тех, кто планирует держать бумаги очень долго.

Как быть с иис типа б