Многие банки сейчас активно завлекают клиентов в ПДС суля им различные материальные выгоды. Да еще и государство обещает подарить до 360 тысяч рублей.

Я решил разобраться стоит ли лезть в ПДС своими деньгами. Или выгоднее постоять в стороне:

- Сделал расчеты ожидаемой реальной доходности ПДС с учетом бонуса от государства и сравнил с доходностью обычных банковских депозитов при разных сценариях.

- Посчитал, как можно поднять доходность ПДС одним простым действием.

- Прикинул для каких двух категорий людей возможно ПДС будет выгоден.

- В чем подвох ПДС.

- Какие риски следует учитывать заходя в ПДС.

Итак, поехали!

ПДС - что нужно знать?

Вкратце расскажу смысл ПДС.

Программа долгосрочных сбережений (ПДС) предлагает россиянам самостоятельно начать формировать будущую пенсию, заключив договор с НПФ и делать ежегодные взносы от 2'000 рублей в год. Верхнего лимита по взносу - нет.

Чтобы замотивировать вас зайти в ПДС, государство будет софинансировать взносы граждан - максимум ₽36 тыс. в год, в течение 10 лет. Итого можно получить от государства до 360 000 рублей.

Коэффициент софинансирования зависит от вашего дохода:

- 1:1 при доходе до ₽80 тыс., т..е чтобы получить максимум от государства в 36k, нужно за год вложить в ПДС своих 36 тысяч рублей.

- 1:2 при доходе от ₽80 тыс. до ₽150 тыс., для получения 36k - вложить не менее 72k.

- 1:4 при доходе выше ₽150 тыс. (вкладываем 144k для получения 36k).

Срок программы - 15 лет.

Деньги можно вывести досрочно без потерь в следующих случаях:

- при потере кормильца или на оплату дорогостоящего лечения;

- при достижении возраста 55 лет — женщинам, 60 лет — мужчинам.

Из других плюшек:

- Возможность получить инвестиционный налоговый вычет на взнос. В 2024 году это до ₽52 тыс. при доходе до ₽5 млн и до ₽60 тыс. при доходе более ₽5 млн. Но эти лимиты общие с ИИС. Поэтому этот фактор я не учитываю (мне проще и выгоднее будет забрать инвестиционный вычет через ИИС).

- Освобождение от налога на прибыль. ₽30 млн за каждый год владения. Т.е. за 15 лет налоговая льгота составит 450 млн.

- Есть страховка на сумму 2,8 млн. рублей.

На первый взгляд звучит неплохо!

Какие минусы я для себя отметил?

Срок! Деньги будут заперты на 15 лет! Да, это долгосрочная программа для накопления пенсии. Но меня этот срок пугает. Для меня в приоритете ликвидность капитала.

За это время может несколько раз произойти смена "правил игры". На моей памяти уже было несколько пенсионных реформ, каждая из которых обещала "золотые горы", но потом что-то шло не так. Как яркий пример - заморозка накопительной части пенсии. Еще есть риск, что через пару лет государство переобуется в воздухе и отменит софинансирование ПДС ("денег нет, но вы держитесь").

Низкая эффективность НПФ. Она складывается сразу из нескольких факторов.

Ограниченность инструментов, в которые НПФ могут инвестировать деньги по закону. Обычно это консервативные инструменты с фиксированной доходностью (депозиты, облигации), которые не способны принести какие-то существенные доходности сверх инфляции.

Высокие комиссии за управление вашими деньгами. Ребята из НПФ берут не только фиксированную плату от стоимости активов (в среднем 0,6%), но и success fee - плату за успех, которая может достигать 20%!

Условно - купил НПФ один раз облигации с фиксированным доходом и с каждого полученного купона забирают себе пятую часть за эффективное управление капиталом.

Низкая историческая доходность. По статистике доходность НПФ не обгоняет даже инфляцию в стране. В в среднем среднегодовая доходность фондов на десятилетнем отрезке на 1,4% ниже инфляции. Т.е. мы получаем отрицательную реальную доходность.

Кому будет выгодно зайти в ПДС (наверное)?

На ум приходят две категории людей:

- Те, кто получают в месяц меньше 80k. Вносим 36k в год, чтобы получить от государства еще столько же. Какие риски я вижу? Возможно через несколько лет из-за инфляции в стране номинальный доход будет выше 80 тысяч и коэффициент софинансирования будет уменьшен.

- Кому остался небольшой срок до 55 лет или 60 лет (для М / Ж). Вкладываем деньги, каждый год получаем еще столько же от государства и через короткий срок (3-4-5 лет) забираем как минимум х2.

Для таких как я (больше 15 лет до пенсии) - непонятно! Выгоден это ваш ПДС или нет!

Как посчитать выгоду от ПДС?

На сайтах НПФ много всяких калькуляторов, помогающих рассчитать ваш примерный капитал от ПДС через 15 лет с учетом софинансирования взносов. Я попробовал, но мне не зашло. Неинформативно. Робот выдает мне какую-то сумму, которой я возможно буду обладать в будущем.

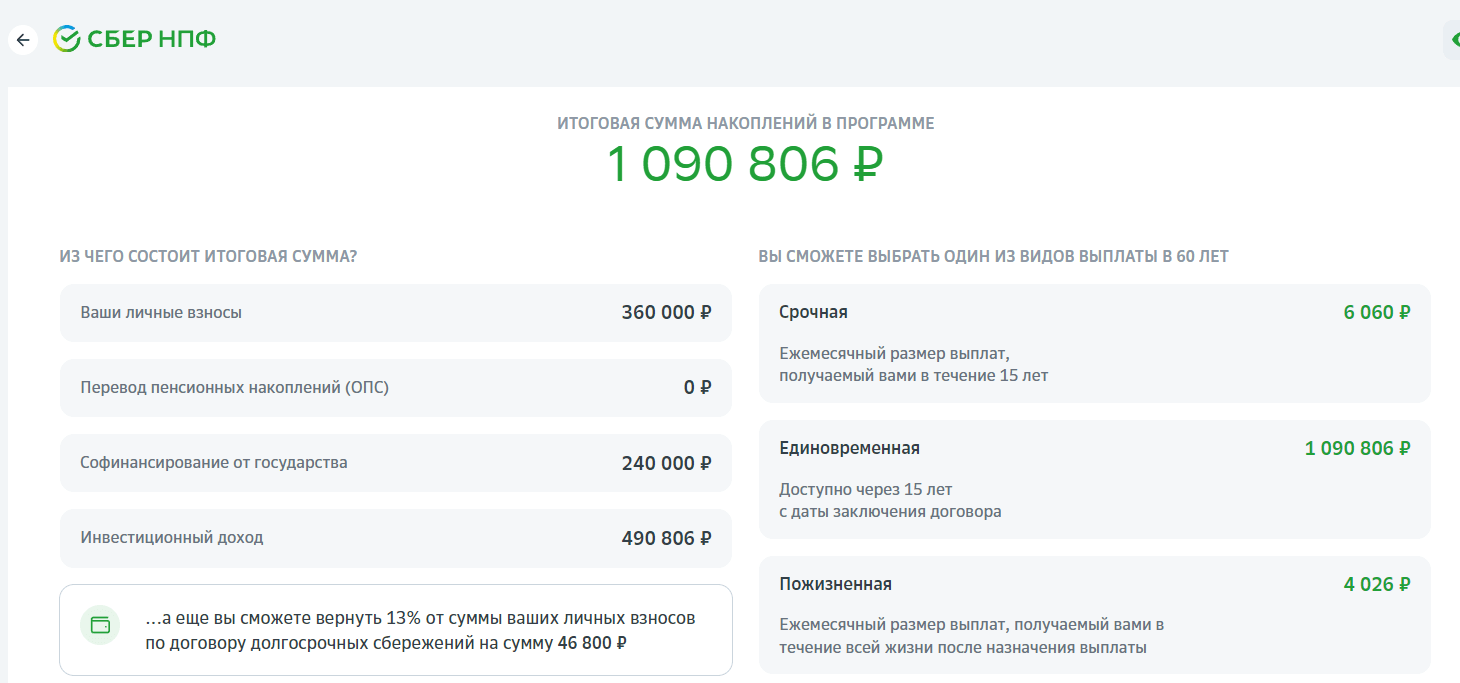

Как пример подобного расчета, калькулятор на сайте НПФ Сбера. Мне обещают миллион рублей через 15 лет! И что дальше? Много это или нет? Мне непонятно! Возможно в других инструментах удалось бы заработать больше?

Идеальный вариант

Я решил пойти другим путем и рассчитать дополнительную или избыточную доходность, которую мы получаем от государственного софинансирования взносов.

К примеру, я вкладываю в ПДС в первый год своих 10 000 + государство добавляет 10 0000 рублей. Вложил 10k, к концу года стало - 20k. Итого моя избыточная доходность за первый год - 100% годовых!

Во второй год то же самое: 10k своих + 10k государственных. К началу 2-го года на счете было 30k, к концу года стало - 40k. Доходность за второй год = 33% годовых. А за два полных года избыточная доходность на личный вложенный капитал составит - 56% годовых!

И так далее. Но с каждым годом, влияние государственных денег на избыточную доходность будет снижаться. Соответственно будет падать среднегодовая доходность.

Нам важно посчитать общий результат за 15 лет!

Для этого я использовал функцию XIRR в электронных таблицах.

Исходные данные:

- Доход < 80 000 рублей в месяц.

- Срок ПДС - 15 лет.

- Пополняем на сумму не более 36 тысяч рублей в год в течение 15 лет.

- Софинансирование от государства - 100% от взноса в первые 10 лет.

Результат: избыточная доходность = 3,9% годовых.

Как трактовать полученный результат?

Я нашел следующую статистику (источник):

- Среднегодовая доходность НПФ за последние 10 лет - на 1,4% ниже инфляции.

- Среднегодовая доходность депозитов в банках = 2,47% сверх инфляции.

Т.е. в НПФ с учетом 100% софинансирования можно ожидать следующую доходность: 3,9 - 1,4= 2,5% годовых сверх инфляции. Что сопоставимо с доходностью депозитов.

Мы можем попробовать немного улучшить избыточную доходность, если будем пополнять ПДС только в первые 10 лет, пока государство софинансирует наши взносы. А дальше оставить деньги дозревать в НПФ без пополнений в следующие пять лет. В этом случае избыточная доходность увеличивается до 4,5% годовых. Эта позволит поднять реальную доходность в НПФ до 4,5-1,4 = +3,1% годовых. Что дает нам преимущество в доходности перед депозитами на 0,6% годовых!

Лишние 0,6% годовых! Для меня это точно не те доходности, ради которых я буду готов добровольно заморозить деньги в ПДС на 15 лет!

Альтернативный вариант

Ради интереса решил посчитать избыточную доходность для более богатых категорий граждан, получающих в месяц более 80 и 150 тысяч и имеющих коэффициент софинансирования 1:2 и 1:4 соответственно.

- Если пополнять ПДС 15 лет - получаем +2,2% и 1,2% годовых. В совокупности с доходностью НПФ ожидаемая реальная доходность составит +0,8% и -0,2%.

- Если пополнять только первые 10 лет, получаем 2,66% и 1,44%. Реальная доходность будет равна 1,6% и около нуля.

Все что я понаписал выше, для наглядности свел в единую таблицу.

Резюмируя

Несмотря на кажущуюся привлекательность Программы Долгосрочных Сбережений за счет софинансирования взносов и возможности получить до 360 тысяч рублей - итоговая выгода выглядит сомнительной.

В первую очередь из-за не очень выдающихся результатов НПФ. Возможно в будущем фонды научатся управлять нашими деньгами более эффективно или снизят комиссии за управление. Но пока статистика прошлых лет показывает, что обычные банковские депозиты (разобраться с которыми способен каждый) приносят больше прибыли с возможностью распоряжаться деньгами по собственному усмотрению в любое время.

Я пока постою в стороне.

просьба изменить некоторые параметры

*срок программы — гораздо удобнее получается 10 лет брать — 45 и 50 лет возраст соответственно

*есть замороженная часть пенсии — её можно «разморозить» и перевести в ПДС

с этими двумя параметрами и взносами 12000 в год (по минимуму) должно быть интереснее

*кстати 20% с «успеха» ещё не применяется — через пару лет вроде только

влияет ли «северный стаж» на ПДС? пенсия 50/55 соответственно

сам планирую дождаться этого возраста — 40 супруге, 45 мне и принять решение/участие

В программе долгосрочных сбережений можно поучаствовать на минимальную сумму (2,000 рублей в год) только для того чтобы разморозить свои пенсионные накопления и забрать их через 15 лет, они также перейдут к наследникам, а не государству в случае чего.

Банк предлагает перевести мою замороженную часть пенсии с НПФ в ПДС, тогда я смогу вытащить её через 10 лет, не дожидаясь пенсии. Сам ничего вкладывать не собираюсь сверху, только эту пенсию. Есть смысл?

Ну я так и сделал, из НПФа Сбера перекинул в ПДС Сбера. Авось отдадут через 15 лет. Вкидывать не планирую, потому что мне светит только 1/4

я делал расчет ПДС vs ОФЗ-ИН. Получилось, что ОФЗ -ИН побеждает по доходности даже с учетом 360тыс. т.к. историческая реальная доходность НПФ около 0%.+ плюс ненужно замораживать на 15 лет.

Самое выгодное — оформить на родственников пенсионеров.

Условие по изъятию средств будет сразу же выполнено, но есть еще условие, чтоб сумма была меньше 1/10 части прожиточного минимума пенсионера (как-то так).

Мне уже 60. На первый взгляд, забирай, хоть через год. Но есть такое понятие, как выкупная цена Она указана в договоре с конкретным НПФ. Так вот — если я правильно понял — к примеру, Сбер НПФ отдаст взносы с понижающим коэффициентом, если просто от балды захочу забрать раньше 5-ти лет. Соответственно, и налоговые вычеты придётся вернуть. А софинансирования и (кажется) инвестиционный навар вообще раньше пяти лет не отдадут. Эти бабки будут лежать на счёте.

Достижение возраста уже является основанием для выплаты. Думаю, что отдадут без выкупной цены (если размер пожизненной выплаты будет меньше 10% и более от прожиточного минимума пенсионера)

https://cbr.ru/faq/pens_k_inv/program/ читай пункт 16

Почему Вы рассматриваете только пожизненная выплата? Там есть ещё срочное выплата растянутая на 10 лет, есть забрать одну суммой, а также очень срочная когда неотложные требуется деньги на лечение

Максим, исходя из ваших же вводных смотрите расклад:

-вы сегодня вкладываете ежемесячно 2400 руб. в фонд

-вы через 15 лет получаете ежемесячно 4026 руб. из фонда пожизненно

-вы через 15 лет получаете ежемесячно 6060 руб. из фонда в течение 15 лет.

Эти три цифры и есть наглядная суть сравнения. По просту говоря, что лучше 2400 руб. сегодня или 4026 руб. через 15 лет? Цифру 6060 можно не брать, т.к. все хотят жить долго (ну если не очень, то сравните с ней). Очевидно, если рассчитать NPV (чистую приведенную стоимость) денег в наших экономических условиях, то ответ однозначный — 2400 руб. сегодня намного больше чем 4026 руб. через 15 лет. Соответственно, это выгодно государству.

Гораздо интереснее посчитать, что будет если просто перевести «замороженную накопительную» в ПДС и выполнить минимальный взнос 2000р в год* 10 лет.

Самое смешное будет, если результат в итоге будет хуже, чем от «молчунского» «расширенного ВЭБ», который мои жалкие «замороженные накопительные 2014 года» 22 тыщи превратил в 48 тыщ. Ох чувствую выйду когда-нить на пенсию и буду шиковать по лишнему творожку себе позволять 🙂

давайте используем «хлебный» метод на 10-ти летнем интервале чтобы наглядно увидеть доходность и инфляцию?

Итак,

1) вы вложите 36 000 + государство 36 000

2) проценты, которые набегут на эти 72 000 за 10 лет = думаю, условно 6% годовых можно точно брать, даже при инфляции 10%… если инфляция будет выше то и ключевая ставка будет выше — и доходность тоже не 6%, а выше). Так что, считаем доходность от 72 000 при условных 6% годовых, процентами дадут 59 000 за десять лет.

Итого

72 000 + 59 000 = 131 000 цифрами

а теперь — «хлебный» метод!!!

предположим, батон стоит 100 рублей сейчас, а через десять лет он будет стоить 200 рублей при постоянной инфляции 10% в год…

итак, вы вложили 360 батонов (36000/100)

получили 131 000 / 200 (будущая цена батона) = 655 батонов

то есть, ваш капитал превратится из 360 в 655 батонов

это с учетом инфляции, карл!

то есть, вы получаете почти 10% доходность в год + защита от инфляции

в целом, хорошее предложение = удвоение капитала и защита от инфляции?

Вот мне так же примерно это представляется, если не рисковать пенсионными накоплениями точками но я хочу на 5 лет поиграться, мне сейчас 50 в 55 забрать, надеюсь на хотя бы просто в два раза увеличенную сумму, доходность тогда в принципе не нужна)) Может я неправильно рассуждаю..

Или по максимуму можно растянуть на 10 лет, только боюсь потом будет больше чем 1/10 от прожиточного минимума и растянут на пожизненное по 2.000 в месяц, Тогда не интересно