Совершенно неожиданно для себя, за последний месяц стал обладателем премиум тарифов сразу в двух банках: Тинькофф и Открытие. Естественно без платы за обслуживание. В статье расскажу какие преимущества получает премиум клиент. Как получить бесплатно. И некоторые нюансы использования.

Премиальное обслуживание в банке обещает много "просто необходимых, полезных и выгодных предложений". Хотя на самом деле - лично для меня большинство привилегий просто пшик. И воспользоваться ими в полной мере не получится.

Но есть парочка действительных полезных функций, из-за которых и было подключено премиальное обслуживание.

Итак, поехали!

Банк Открытие

Пару-тройку месяцев назад я озадачился поиском новой выгодной карты с хорошим кэшбэком. И мой выбор пал на OpenCard от банка Открытия.

Opencard

По карте можно получать стандартные 2% каши на все.

Если суммарно имеешь на счетах сумму более 500 тысяч - то кэшбэк автоматически увеличивается до 3% на все. В расчет идут остатки на карте, вклады, брокерские счета. У меня как раз на брокерском счете была необходимая сумма. И вот я обладатель трехпроцентного кэшбэка.

Протестил карту месяц, получил кэшбэк. Понравилось. Но захотелось больше. Для этого нужно было подключить тариф Премиум.

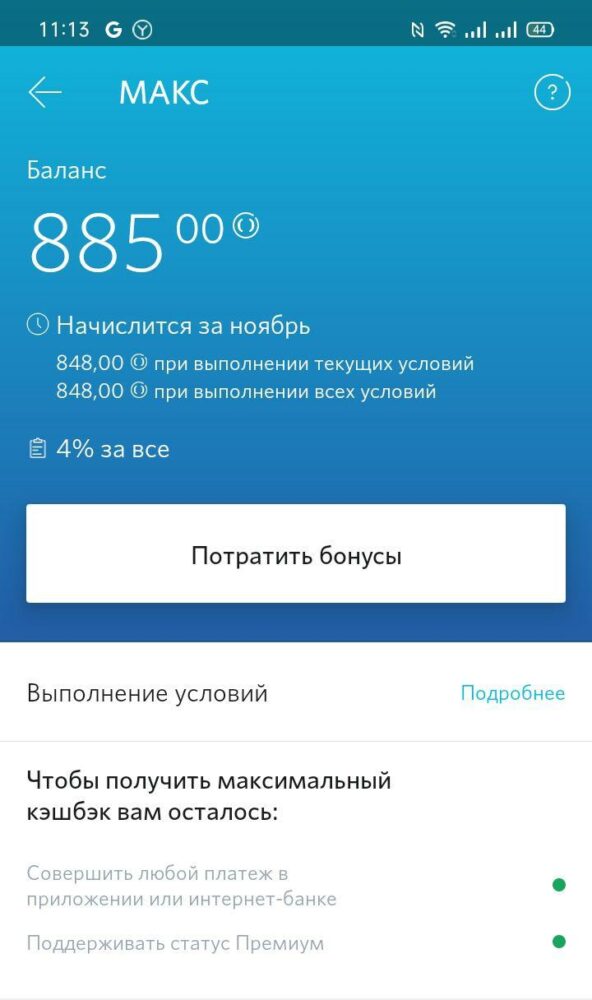

Наличие тарифа Премиум дает дополнительный 1% кэшбэк на все покупки по Opencard. Реальный размер каши по карте возрастает до 4%!!!

Для получения статуса Премиум - нужно иметь на счетах от 2 млн. рублей (для Москвы - 3 млн.). Добил сумму на брокерском счете до 2 миллионов (с небольшим запасом). Оставил заявку (онлайн) - и в течение дня меня перевели на Премиум. Все это бесплатно. Никаких списаний за подключение и дальнейшее обслуживание нет. Пока сумма на счетах не опустится ниже лимита.

Теперь я гордый обладатель карты с 4% кэшбэк на все. Это была главная (и практически единственная) причина получить Премиальное обслуживание в банке Открытие.

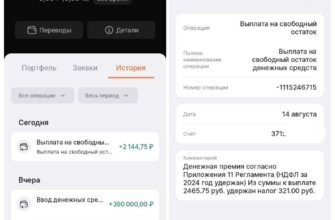

Ниже мой личный кабинет из мобильного приложения.

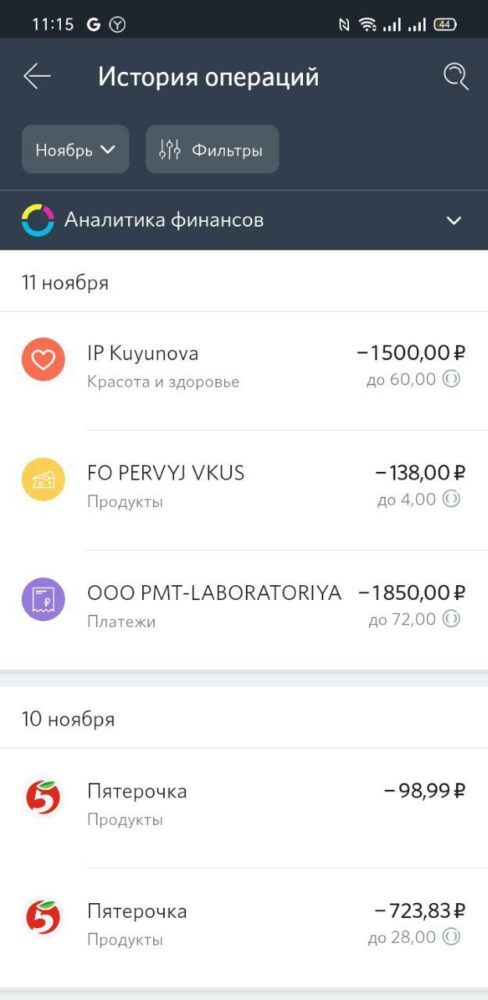

А вот так отображается кэшбэк в истории операций.

По Opencard можно раз в месяц менять бонусную программу и получать кэшбэк аж 11% в избранных категориях:

- красота и здоровье;

- кафе и рестораны;

- путешествия;

- транспорт.

И 1% на остальные покупки.

Звучит конечно здорово: кэшбэк - 11% . Но лично для меня, выгоднее получать 4% на все.

С 1 августа 2021 года банк изменил (ухудшил) тарифы по Opencard. Все подробности написал здесь. Если кратко, то поменялся кэшбэк на все. При оплате телефоном (и прочими смарт-устройствами кэшбэк составит:

- для всех - 2%;

- для статуса Плюс (активы от 500 тысяч) - 2,5%;

- для статуса Премиум - 3%.

Другие плюшки Премиум Открытия

Повышенная доходность по вкладам. Неинтересно. Ставка в банке низкие (как впрочем и везде). А повышенная доходность - это какие-то доли процента сверху (типа было 3% годовых, будет 3.1-3.2%).

Скидки 30% на поездки в такси бизнес-класса. Спасибо банк за такой щедрый подарок. Возможно воспользуюсь когда-нибудь в будущем. Лет так через ... цать. Но точно не сейчас. Для меня дорого (хоть я и премиум). Услуга проходит мимо.

Страховка по всему миру (включая Россию). Лимит выплат - 163 000 евро на семью из 4 человек. Пригодится. Тем более бесплатно.

12 посещений бизнес-залов в год в аэропортах (Lounge Key). Приятный бонус. Опять же на халяву. В следующем году надеюсь воспользуемся семьей, если границы откроют. Раньше летали примерно раз-два в год (чаще конечно 1 раз). На нашу семью из 4-х человек проходов хватит на полтора путешествия (пройти туда-обратно и туда).

Главный плюс программы Открытия - проходы в залы не сгорают каждый месяц. Можно использовать все или почти все за раз.

В других банках - обычно дают 1-2 прохода на месяц. Если не воспользовался - сгорают. Едешь семьей - пройти могут только 1-2 человека. То есть по сути такие программы рассчитаны на одного человека - слетать туда-обратно.

Скидки 20% на покупку авиа и жд билетов (на travel.open.ru). Не пользовался, цены не сравнивал. Ничего хорошего или плохого сказать не могут. Но на форумах бывалые пишут, что цены там чуть завышены. Но за счет 20% скидки, в итоге выходит дешевле.

Прочее:

- СМС-информирование - бесплатно.

- снятие наличных по всему миру (в любых банкоматах / до 1,2 млн. в день / 3 млн. в месяц) - без комиссий.

- бесплатные переводы с карты на карту - до 100 000 в месяц.

Более подробно все условия можно посмотреть на официальном сайте банка.

Тинькофф

Премиум в инвестициях

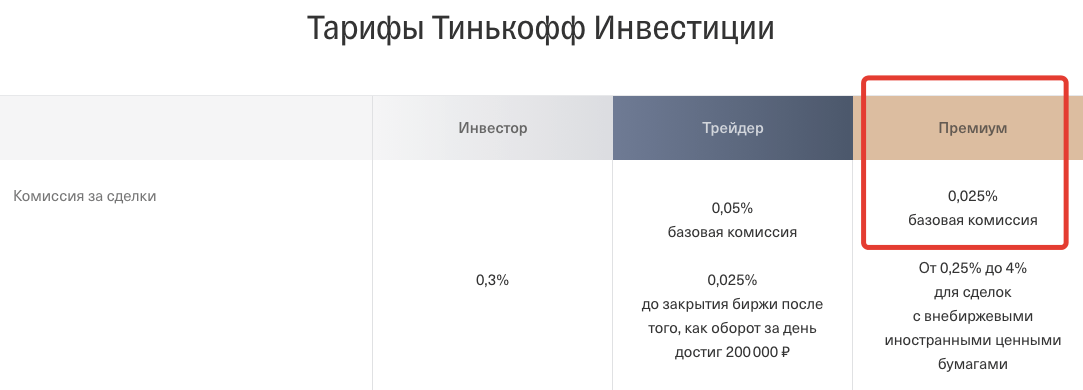

В Тинькофф инвестиции перешел с тарифа Трейдер на Премиум.

Моя выгода - снижение брокерской комиссии. Сейчас плачу - 0.025% за все сделки. Напомню на тарифе Инвестор такса - 0.3%, на Трейдере - 0.05%.

Выгода от смены тарифа чисто психологическая (комиссия снизилась аж в 2 раза). В деньгах особой выгоды нет.

С оборота в 100 000 рублей: на Трейдере я бы отдавал 50 рублей, на Премиуме - 25. С учетом того, что я не спекулирую, а только покупаю - опупеть сколько я экономлю денег. ))))

Но лично мне этот тариф не стоил ни копейки дополнительных денег (плата за обслуживание - ноль). Почему бы его не взять.

Кстати о переходе. В тарифах хитро все написано (ссылка на тариф). Главный смысл - переход (смена тарифа) на Премиум будет стоит 3 000 рублей. А дальше бесплатно, если поддерживать активы от 3 миллионов.

И еще один подвох - если активы на счете снизятся менее 3 млн. в любой день (остатки на конец дня), то вы попадаете на абонентскую плату - 990 рублей в месяц.

Я выпросил в техподдержке бесплатный пробный период "типа для ознакомления". И плату за переход не платил.

Чтобы счет не опускался ниже 3 миллионов, нужно иметь запас прочности - на случай возможной просадки активов. Процентов 20-30 сверху как минимум.

Больше никаких поблажек, новых фишек и возможностей на новом тарифе не заметил. Это что касается инвестиций. Теперь перейдем непосредственно в сам банк.

Премиум в банке

В Тинькофф для тех, у кого подключен Премиум в инвестициях - доступен Tinkoff Premium в банке (это разные программы и подключать нужно по отдельности).

Опять же - это бесплатно. Если выполнять условия по поддержанию минимального остатка в 3 млн. В противном случае - 1 990 рублей в месяц. А где есть возможность попользоваться на халяву - там мне становиться очень интересно.

Переход на Премиум занял менее минуты. В приложении нажал кнопку подключиться и вот я уже VIP.

Что предлагает Тинькофф своим премиум-клиентам?

Привезли металлическую карту (в прямом смысле) - Black Metal. Прикольно. Но не более того. Положил на полку. Расплачиваюсь все равно телефоном.

Увеличили лимит на бесплатные переводы с карты на карту. Было 20 000, стало 100 000 в месяц. Практически никогда не достигал потолка в 20 000 в месяц. А с вводом системы быстрых платежей (бесплатные переводы по номеру телефона) - эта услуга для меня практически бесполезна.

Лимит снятий в банкомате увеличился в разы. Не использую.

Раз в месяц можно выбирать 3 из 7 категорий для повышенного кэшбэка (в стандартном тарифе 3 из 6). Каша по которым в среднем будет составлять 3-5%. Обычно банк мне подсовывает всяких хлам (категории) на выбор - типа товары для животных, магазины музыкальных инструментов или лавки ценителей индийской культуры. Будет еще одна дополнительная, и скорее всего бесполезная категория.

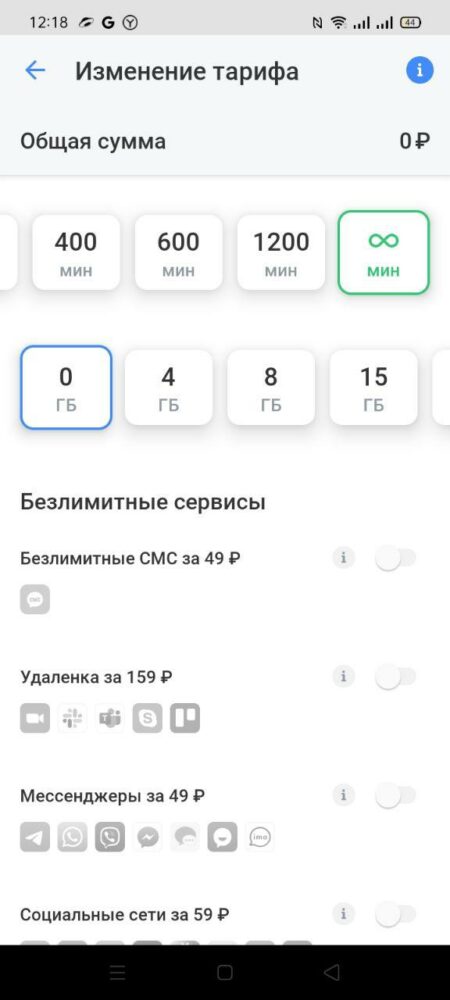

Безлимитные бесплатные звонки по России. Вот здесь интересно. Сразу заказал симку Тинькофф-мобайл. В конструкторе убрал все платные услуги. И теперь связь мне будет обходится в ноль рублей ноль копеек. Плюс дается 1 Гб интернета в роуминге (за границей) бесплатно каждый месяц.

2 прохода в бизнес залы в месяц. Как раз можно использовать в связке с Открытием.

Страховка по всему миру ( включая РФ) до $100 000. На 5 человек (любых людей, не обязательно родственников). С автопродлением каждый год.

Плюс различные повышенные кэшбэки на кино, концерты и театры ( до 20%), страховку (до 15%) и путешествия (до 10%). Скидки на подписки в онлайн-кинотеатры.

Повышенная ставка по вкладам. До 0.5% сверху. Интересна будет тем, кто интересуется вкладами в долларах и евро.

И конечно же скидки (20-30%) на такси бизнес-класса. ))) Куда же без них. Посмотрел цены из любопытства - во сколько мне обойдется такси бизнес-класса (со скидкой). Вздохнул печально. Буду продолжать пользовать эконом-классом (без скидки, но примерно в 3-4 раза дешевле).

Бесплатное СМС-оповещение по картам. Плюс обслуживание всех карт банка - без годовой абонентской платы.

Прикладывают ссылку на условия по тарифу Premium.

Резюмируя

Наличие денег на брокерских счетах позволили мне получить некоторые плюшки (полезные и не очень) абсолютно бесплатно.

Из полезного.

В Тинькофф:

Очень небольшая экономия на комиссиях в инвестициях (буквально рублей 20-30 в месяц).

В банке - интересны на данный момент только безлимитные минуты (хотя цена вопроса, исходя из моих расходов на связь - в районе 100-150 рублей).

На будущее (после победы над пандемией) - это проходы в бизнес-залы (в дополнению к тем, что дает Открытие) и страховка.

В Открытие:

Кэшбэк - 4% на все (ставка просто "огонь", выше практически ни у кого нет).

На будущее (по аналогии с Тинькофф) - 12 проходов в аэропортах при путешествиях + страховка.

Кому интересно "на всякий случай" осмелюсь оставить ссылки на:

- заказ Opencard (с бонусом 500 рублей);

- карта Tinkoff Black - (выбирайте один из нескольких доступных бонусов);

- Тинькофф инвестиции - (бонус при регистрации);

- Тинькофф Мобайл (500 рублей в подарок + неделя связи бесплатно).

Предупреждаю: ссылки партнерские, если будете заказывать через них - я получу немного денег.

Вдогонку: в тему бесплатного получения премиума, написал продолжение, где сравниваю условия по премиальному обслуживанию по четырем основным банкам.

То есть,ты кинул 2млн на «Открытие» и 3млн на Тинькова,чтобы получить проходы в залы аэропорта,кашу,бесплатные звонки?Ну ты прям гений экономии.Похоже на рекламную туфту.

За гения — спасибо! Польщен. )))

В Тиньке на инвестициях сумма активов сама по себе доросла до бесплатного тарифа. Здесь вообще никаких действий специально не предпринимал.

В Открытие пошли «лишние деньги» которые в любом случае нужно было бы пристроить (инвестировать). Речь здесь идет «всего про полмиллиона»

У втб с привилегией комиссия за сделки на бирже 0,37% но при этом появляется абонентская плата, что не выгодно по моему.

Да, я тоже для себя считал выгоду. В большинстве случаев (если ты не активный трейдер) после перехода на Привилегию расходы даже увеличатся. )))

Больше всего мне не нравится то, что в Открытии разделение для премиума на Москву и С-ПБ и их области требуют 3 млн. А для других регионов 2 млн. Я еще понимаю про Москву, там реально гораздо большие зарплаты, а вот мне, проживающему в ЛО непонятно почему я должен иметь ту же сумму, как и москвичи, хоть и зп у меня гораздо меньше. Да и если посмотреть средие зп по этим регионам то в ЛО существенно меньше и с чего тогда такие требования для ЛО мне совсем не понятно.

Про «Открытие» подскажите плз, а средства которые на ИИС учитываются в сумме для учета 3 или 4% кэшбек будет положен?

Ну т.е. если 500 000 р в ИИС лежит, а на брокерском 0, то кэшбек будет увеличен до 3%?

По идее да. В тарифах приписано привожу дословно: » …портфель на брокерском обслуживании в АО «Открытие Брокер» (включая ценные бумаги и остатки на брокерских счетах …». ИИС — это по сути разновидность брокерского счета.

У самого правда ИИС в Открытии нет, поэтому на 100% утверждать не буду. Но в ветке на банки ру люди пишут, что ИИС засчитывается — https://www.banki.ru/forum/?PAGE_NAME=search&topic_id=304710&topic_name=%CF%F0%E5%EC%E8%F3%EC+%22%CE%F2%EA%F0%FB%F2%E8%FF%22&q=%E8%E8%F1

Максим, в БКС-банке на тарифе Премиум кэшбэк 10% на некоторые категории (самая интерсная — Повседневные траты, с супермаркетами и всякими «пищевыми» — кондитерские, пекарни, табак, алкоголь…) при тратах от 50тр в месяц и бесплатное обслуживание (по умолчанию — 1500 руб. в мес.) при тратах от 75тр в мес. Кэшбэк реальными деньгами до 10 числа следующего месяца.

Но расходы в повышенной категории — не более 50% от трат по карте. Т.е. при тратах в повышеной катеории 50% получается вкруговую кэшбэк 5,5% на все (почти все).

При этом переключение карты между валютными счетами, спрэд при обмене валют около 0,5-0,7%, Priority Pass (кажется, 12 проходов в год), страховка, карта Visa Signature.

Не реклама.

Николай, спасибо за инфу!

Ранее я рассматривал подобный тариф у БКС в том числе.

Лично меня смутило обязанность тратить ежемесячно от 50-75 тысяч рублей. Не влез по обороту — попадаешь на комсу (которая сразу съедает всю выгоду от кэшбека).

Второй момент, насколько я помню (поправьте меня, если ошибаюсь) для получения вкусного тарифа с хорошей кашей нужно в ОБЯЗАТЕЛЬНОМ ПОРЯДКЕ подключить один из «невыгодных» брокерских тарифов (что-то похожее на доверит. управление или с ежемесячной аб.платой). Опять это отъедает жирный кусок от кэшбэка по карте.

Расскажите пожалуйста про Привилегию от банка ВТБ и их новую Мультикарту, выгодно или нет, лучше она Тинкова и Открытия и какой ВТБ предлагает кэшбэк? Благодарю.

ОК.

Я выбирал похожим образом, но еще учитывал размер грейс-периода и курс конвертации валют. Т.к. много трат в иностранных интернет-магазинах и невыгодная конвертация съедает прибыль от хорошего кэш-бека. Остановился на Тинькофф по этой причине.

Сегодня обнаружил, что у Открытия есть тарифы и с кэшбэком в 5% (либо 13% в категории)! Но условия суровые — остаток на счетах от 15 млн. руб. (а в Мск 30 млн. руб.) и оборот по карте от 250 тыс. руб. в месяц.

Есть куда стремиться )))

Количество проходов в бизнес зал аэропорта не равно количеству людей, которые проходят вместе с Вами. Один проход — это одно посещение вместе с семьей. У каждого зала есть свое ограничение на количество человек, которые могут пройти вместе с обладателем карты. В большинстве случаев это +2 человека (жена и ребенок). Есть залы, где до +4. За каждого гостя, Вам придется доплатить, но деньги банк вернет через 4-5 дней обратно на счет.

ХЗ про про какие карты вы говорите.

Проходил семьей (4 человека) — Тинькофф морозил на счете 128 долларов (из расчета 32 бакса за человека), потом через неделю их возращал. Проходки списывал ровно по количество прошедших. Это было четко видно в личном кабинете.

Открытие — также списывается один человек — одна проходка. Главное чтобы был владелец карты. Мы три раза прошли в бизнес залы и 12 проходок кончилось. ….

Максим, вот я беру счёт на отопление, в мобильном приложении сканирую QRкод, получаю на экране бланк перевода, оплачиваю. Так при этом с меня берут комиссию за безналичный перевод 9руб. И никакого кэшбэка.

Поясните, пожалуйста, как Вы платите ЖКХ, саму процедуру в Альфа и получаете кэшбэк? Пожалуйста, пошагово.

То что вы описали прокатывает по карте My Life от Убрир. Именно там я плачу за ЖКХ (с 5% кэшбэк).

В Альфе (да и других банках) нет смысла это делать. Почему?

Для банка оплата по QR коду — это не покупка, а перевод денег с одного счета на другой. И за это банки не дают никакого вознаграждения.

Чтобы получить кэшбэк за ЖКХ нужно провести операцию как покупку (с МСС 4900). Через МП Альфы это точно делать не нужно.

Нам нужны сторонние сервисы, типа Квартплаты или Системы Город. Если платить через них, будет выдаваться правильный код 4900 и соответственно начисляться кэшбэк. Правда многие операции через них облагаются комиссией (около 1%) поэтому с альфы схема оплаты не совсем выгодная.

Я с Альфы плачу налоги и за образование.