У меня в рукаве сразу несколько карт. Правда не игральных, а банковских. Зачем столько? Не проще ли пользоваться одной? У каждой свои полезности. Каждая карта несет для меня определенную выгоду.

В первую очередь речь конечно же про кэшбэк (она же "каша"). Я стараюсь придерживаться правила - если я могу заплатить за товар (услугу) картой - обязательно это делаю. Капает (или экономится) сразу какая-то денежка. На первый взгляд - это просто копейки. 1-2 рубля с потраченной сотни. Смешно.

Но во-первых - можно рассматривать это просто как деньги из воздуха. Цена же на товар будет аналогичная (если покупать за наличку или по безналу).

Во-вторых, на коротких сроках (прям как в инвестициях) выгода не особо заметна. Но на интервале в год... Допустим при 2% кэшбэк. Через год полученная сумма будет эквивалентна вашим тратам за неделю. Каша подарила вам возможность в течение 7 дней совершать ваши повседневные покупки бесплатно.

В-третьих, если немного заморочиться (типа как я), то можно увеличить кэшбэк по некоторым (или по большинству) трат.

За прошлый год средний кэшбэк по моим тратам составил 3,9%. Сейчас на такой уровень выйти сложновато - банки с каждым годом делают условия все хуже и хуже.

Помимо кэшбэк, карты предлагают другие важные полезности. Из очевидного - процент на остаток (но нужно выбирать с правильным начислением), бесплатные переводы, бонусы для клиентов и т.д. и т.п.

Хочу поделиться с вами! Возможно для кого то инфа будет полезной! В принципе все карты на слуху. И ничего сверх естественного я вам не открою.

Сразу предупреждаю, часть ссылок в статье - партнерские. Типа я получу бонусы, если кто-то закажет что-то. Для кого-то это принципиально важно. Ни шагу назад, ни копейки чужаку.

Итак, поехали!

Банк Восточный - карта Тепло

Карта от банка Восточный. Главная ее фишка - возврат 5% за оплату коммунальных услуг.

В конце 2021 года банк Восточный был куплен Совкомбанком. И карта Тепло была упразднена. Рекомендую посмотреть список карт с начислением кэшбэк за ЖКХ.

Сейчас это редкость. Раритет. Практически все банки внесли МСС-код 4900 (услуги ЖКХ) в исключения. Иными словами кэшбэк владельцам обычных карт не видать.

Как дополнительный бонус, Восточный наливает кашу за аптеки - 5%. За остальные покупки - 1%.

На картинке ниже: мои операции с начислением cash back%

Особенности: для начисления кэшбэка нужно в месяц делать по карте оборот от 10 000 рублей.

В среднем у меня за месяц по ЖКХ выходит 7-8 тысяч. Поэтому приходится разбавлять коммунальные платежи обычными покупками. Либо платить раз в 2 месяца (обычно летом, когда платежки ниже) - поднакопил долгов на сумму свыше 10 000.

Небольшой финхак.

Оплачивая услуги ЖКХ через сервисы, можно накидать в корзину другие категории (типа за обучение, школу, садик) и оплатить одним платежом. Система проведет все это как коммунальные услуги. С начисление банком повышенного кэшбэка.

При заказе карты по моей ссылке получите 500 рублей от банка по программе "Приведи друга".

С 1 июля 2021 года банк перестал начислять кэшбэк за коммуналку. Пришлось искать альтернативы - составил для себя список карт с хорошим кашбэк за ЖКХ.

Халва

Для тех кто не в курсе: при запуске Халвы (пару-тройку лет назад) за покупки наливали 12% (двенадцать) кэшбэк!!! Потом где-то через год-полтора ставка снизилась до 6% (что тоже было в принципе неплохо). Короче карта была огонь! ОЧЕНЬ МНОГО ДЕНЕГ она мне сэкономила за это время.

Сейчас условия похуже. Но пока еще вполне приемлемые.

Кэшбэк за покупки у партнеров - 2% стандартный. Можно получить 4 или 6%, если сумма операции составит от 5 и 10 тысяч соответственно.

Партнеров несколько сотен, если не тысяч. Из интересного (лично для меня): Пятерочка, Монетка, Перекресток.

Крупные сетки - М.Видео, Эльдорадо, Ситилинк, Озон.

Другие полезности Халвы:

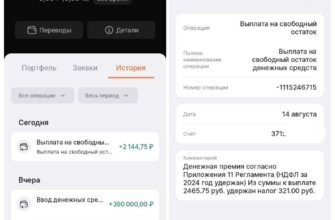

- Ежедневное (правильное) начисление процентов (чем это выгодно в конце статьи) на остаток - держу ликвидный кэш чтобы всегда работал. При необходимости перевожу на другие карты. В данный момент ставка - 5%.

- Повышенный процент по вкладам для тех, кто активно пользуется Халвой. Дополнительно +1% к стандартной ставке. Нужно тратить по Халве от 10 000 тысяч в месяц и получаешь +1% к стандартной ставке по вкладу.

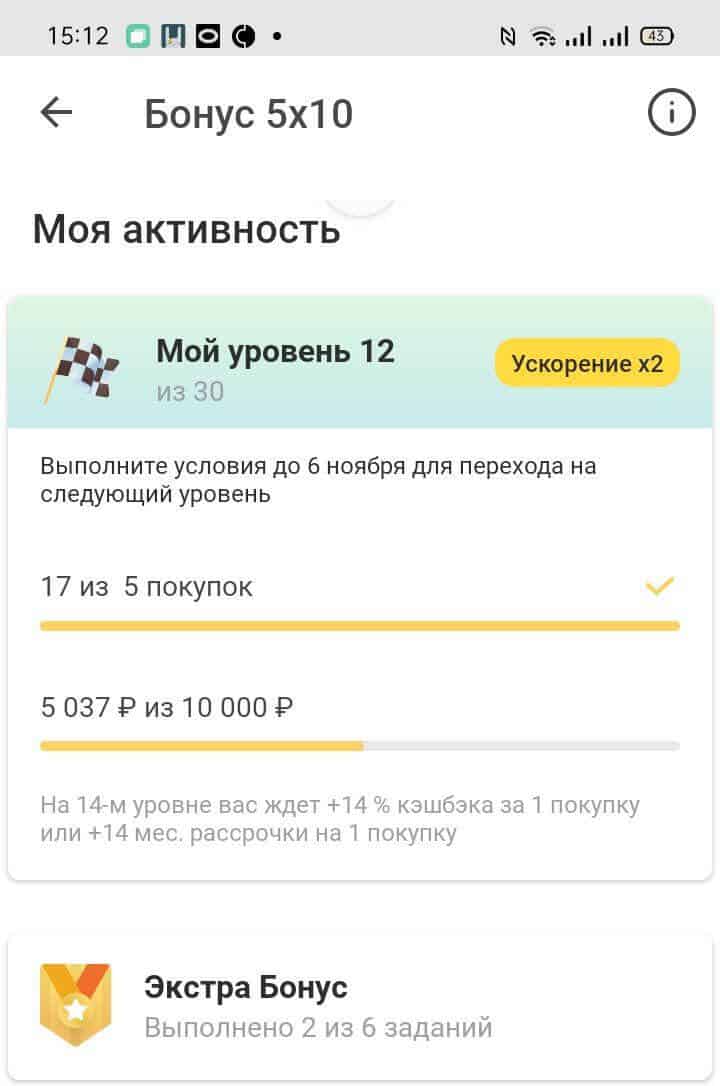

- Можно накопить 30% кэшбэк на любую покупку у партнеров по программе "Бонус 5х10". Каждый месяц можно получать от 1 до 3% кэшбэк. Программа суммируется со стандартным кэшбэк.

Когда я покупал телефон в Эльдорадо - по Халве получил 6% стандартного кэшбек + по программе у меня было накоплено 22% бонусной каши. Суммарно получилось 28%. Где вы видели Cashback в почти 30%?

Сейчас у меня 12 уровень (читай 12% доступного кэшбэк).

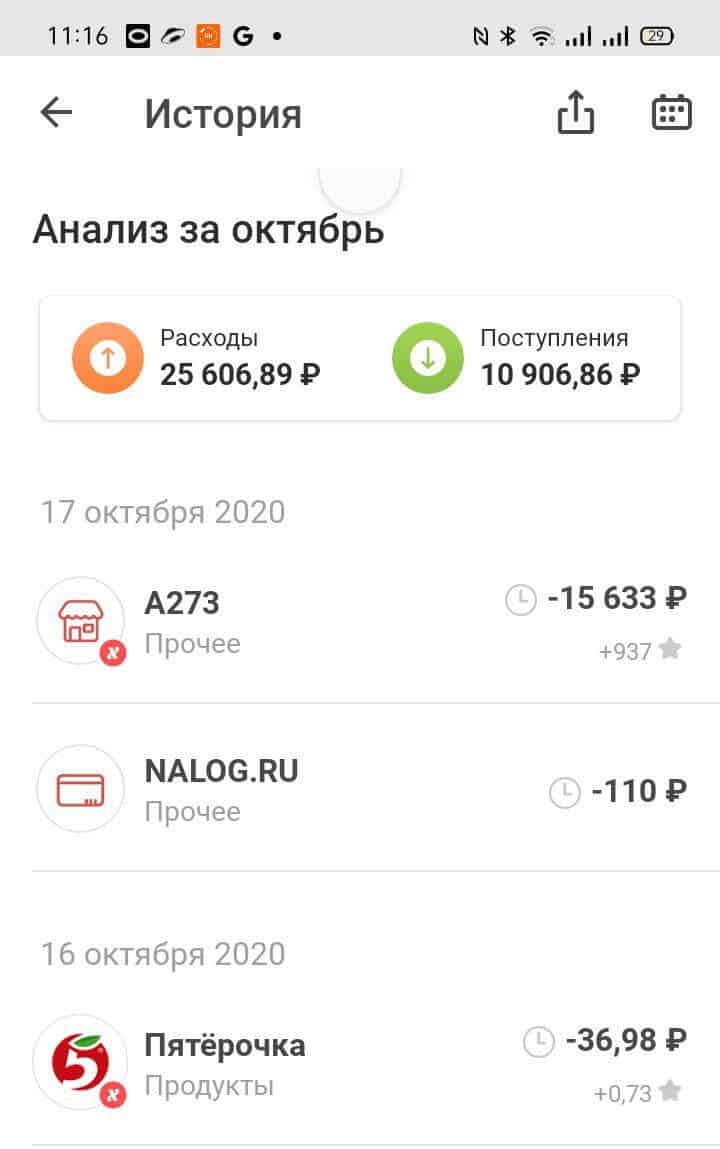

Ниже история покупок из личного кабинета. За покупки в Эльдорадо (15 633 рубля) налили 937 рублей каши. Что соответствует 6%.

Заказать карту Халва с бесплатной доставкой.

Тинькофф

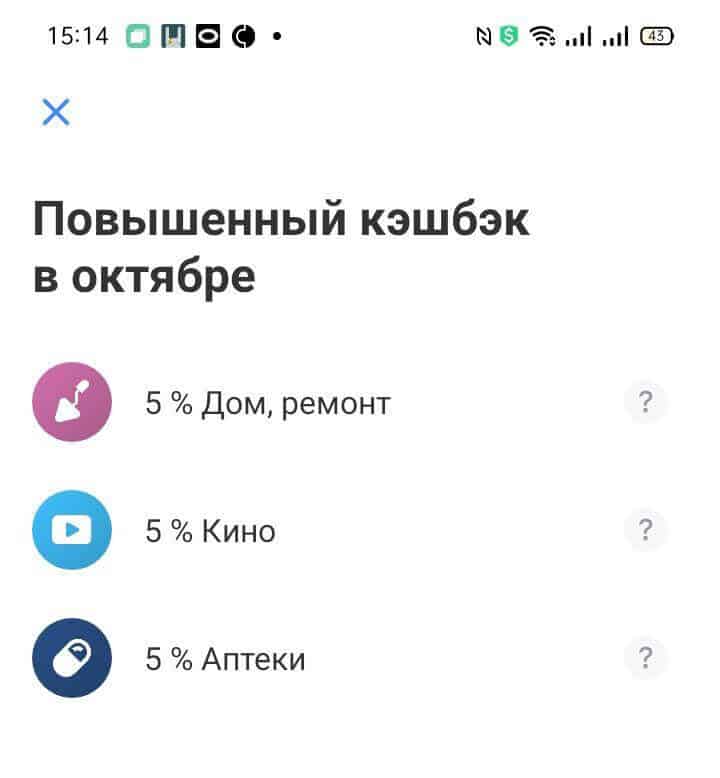

Покупки по карте в основном делаю по повышенным категориям, которые банк меняет каждый месяц. Нужно выбрать 3 из 5 предлагаемых. Обычно предлагают всяких хлам, типа цветочных магазинов или корма для животных. Но иногда попадаются интересные предложения: типа 5% на супермаркеты. В этом случае карта идет в дело. В остальном - 1% каши за покупки мне не очень интересен. По другим картам я могу выжать в разы больше.

У нас в семье две карты - в 2 раза выше вероятность получить выгодную категорию в следующем месяце.

Вот что мне выпало в октябре - категории с 5% кэшбэк:

Также использую черную карту для бесплатного перевода денег иностранному брокеру (IB). Как это сделать писал здесь.

Еще одна фишка, которая мне очень нравится - операции с валютой. Завел рубли, обменял по биржевому курсу (от любой суммы) на баксы. Баксы вывел на карту (мгновенно) и тут же обналичил в банкомате (бесплатно).

Получается намного выгоднее чем в обменниках.

Для новых клиентов акция - 10% на остаток до конца года и 3 месяца бесплатного обслуживания (ссылка).

При желании позже можно перейти на тариф 6.2. (пишем в чат и в течение пары минут вас переведут). Это тариф без ежемесячной платы за обслуживание.

Opencard от Открытия

С недавних пор это моя карта для основных покупок.

Карта дает кэшбэк 2 или 3% на все.

2% - это стандартно для всех.

3% - при сохранении ежемесячного минимального остатка на счетах банка «Открытие» от 500 000 рублей или при погашении задолженности по кредитной карте мин. ежемесячными платежами для клиентов, у которых суммарно на счетах от 500 тысяч рублей (включая брокерские счета).

У меня уже лет 10 открыт счет в Открытие брокер и размер активов более требуемой суммы. И вот я счастливый обладатель 3% каши на все.)))

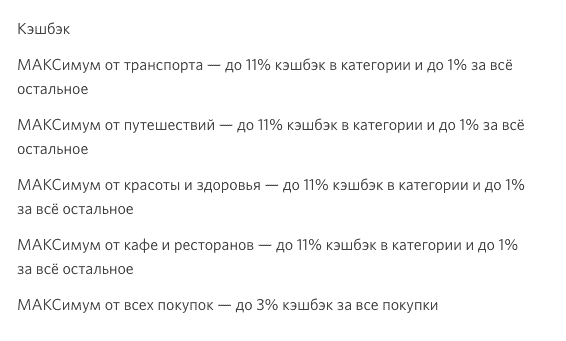

Кому интересно, можно по карте менять программы лояльности: вместо 2 (или 3%) получать до 11% на транспорт / путешествия / кафе и рестораны и 1% на остальное. Но лично для меня выгоднее ставка 3% на все.

Можно получать даже 4% (на тарифе Премиум). Остается добить сумму на брокерском счете до 2 млн. и автоматом получу +1% каши дополнительно. В планах есть мысли провернуть такую операцию.

Спустя 2 месяца после написания статьи, получил тариф Премиум - бесплатно. Теперь помимо 4% кэшбэк по карте на все, имеются дополнительно другие плюшки (подробности писал здесь).

Из особенностей карты ( для кого то это будет минус):

- Кэшбэк начисляется в баллах: 1 балл = 1 рубль.

- Для начисления - нужно за месяц набрать от 100 баллов. При ставке 2% кэшбэк нужно потратить от 5 тысяч в месяц. При 3% - около 3500. Если будет меньше, баллы не засчитают.

- Баллы доступны для обмена при накоплении от 1 500 (т.е. суммарно нужно потрать по карте от 50-75 тысяч рублей, чтобы произвести обмен на деньги).

Заказывая карту по ссылке - получишь 500 рублей (за дебетовую) или 2000 за кредитку. Условия программы кэшбэк - одинаковые.

Мегафон

Особенность карты - общий баланс с номером телефона.

Область применения:

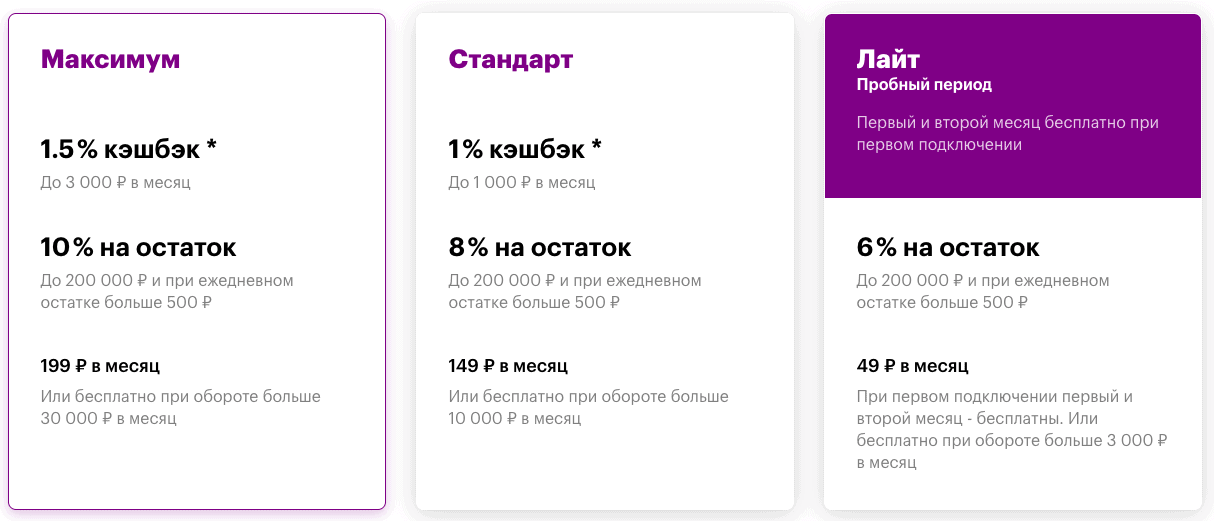

Высокий процент на остаток. В зависимости от тарифа можно получать 8-10%. Постоянно. Очень выгодное предложение на фоне конкурентов (которые предлагают в районе 3-4%).

Кэшбэк - 1-1,5%.

Из минусов - тарифы условно-бесплатные. Например у меня идет процент на остаток - 8% годовых и кэшбэк - 1%. Обслуживание - 149 рублей в месяц. Бесплатно при обороте от 10 000 в месяц.

Карту держу по трем причинам:

- У меня идет определенный доход с интернета в виде партнерок + сам какую-то копеечку зарабатываю. И обычно выплата вознаграждения происходит с комиссией. Ставка зависит от способа вывода. При выводе на телефон - практически самые низкие ставки (на несколько процентов меньше, чем например вывод на банковские карты). А мой телефон привязан к карте. За вывод на карту я заплатил бы 5% комиссий, а на телефон - 1-2%. Получается своего рода кэшбэк наоборот. Сэкономил - значит заработал.

- Есть карты, которые дают кэшбэк за пополнение телефон (Правда с каждым годом их все меньше и меньше. Как пример: до недавнего времени карта Хозяин от РСХБ давала 10%, Все сразу от Райфа - 5%). То есть я могу получать дополнительное вознаграждение за пополнение карты! В итоге, когда я трачу деньги с кары Мегафона у меня выходит двойной кэшбэк.

- Деньги на карте - это своего рода моя финансовая подушка безопасности, которая может лежать очень и очень долго. Месяцами, годами. И логично размещать деньги там, где дают максимальный процент на остаток.

Минусы карты Мегафон:

- Карту нельзя положить на полку. Приходится постоянно тратить минимум по 10 000. Иначе попадаю на комиссию за обслуживание.

- Деньги на карте не застрахованы АСВ (это мой риск и я его принимаю).

- Вывести с карты бесплатно можно не более 10 000 рублей в месяц. Для этого нужно совершить покупок от 3 тысяч. На превышение - 2% от суммы перевода.

Пока для меня плюсы перевешивают минусы. Но не сильно. Возможно в будущем пересмотрю свою позицию.

Яндекс-Деньги

Из интересного - можно бесплатно выводить с карты 10 000 рублей в месяц. Опять же для меня связано с интернет-доходом. Комиссии за вывод заработка на электронные кошельки одни из самых низких. Вывожу прибыль либо на Мегафон, либо на кошелек Яндекс (в зависимости от того что выгоднее).

В остальном лично для меня карта практически бесполезная (брал по акции за 1 рубль).

Процента на остаток нет.

Комиссии на вывод - конские (3% от суммы + фикс. 45 рублей). Как пример, захотел обналичить 1 000 рублей (своих денег) - дополнительно спишут 75 рублей (или 7,5% от суммы снятия). Кто по собственной воле будет пополнять пластик своими деньгами?

Программа кэшбэк хитрая и запутанная. Предлагают на выбор два варианта:

- 1% на все (естественно с огромным списком исключений);

- либо 5% каши за каждую 5 покупку. Но она не должна превышать суммарный размер предыдущих 4-х операций, иначе засчитают как 1% (какой-то бред - кто это будет в здравом уме постоянно считать сколько я совершил покупок и на сколько мне нужно будет купить, чтобы получить выгодный кэшбэк?)

Каша начисляется баллами, которые можно использовать только при покупках онлайн. Да и то не везде.

Короче карта не особо интересная для большинства. Особой выгоды для себя не увидел.

Сейчас Яндекс.Деньги на 100% перешли к Сберу. Изменилось название на ЮMoney. Возможно пересмотрят условия обслуживания ( только вот в лучшую или худшую сторону?)

Карта от Райфа

В свое время поглядывал на Райффайзенбанк с его картой "Cashback - 1,5% на все". Оставлял заявку, но мне по неизвестными причинам отказали. Также как и пару лет назад банк не захотел мне выдавать "Все Сразу с 5% на ВСЕ". Видно не судьба.

Основная фишка карты (помимо того что она полностью бесплатная) - каша наливается честно до копейки на все стандартные покупки. Именно по правилам математики, которым нас учили в школе.

Типа купил на 50 рублей - кэшбэк будет 75 копеек. Купил на 120 - будет 1.8 рубля каши.

У банков же своя математика. В картах других банкох обычно каша не начисляется на покупки до 100 рублей. И идет округление кратно сотни. Купил на 99 рублей получи - ноль. Купи на 199 - получи 1 рубль.

Даже если заявленный кэшбэк 5%, в расчет пойдет только 100 рублей. И тебе начислят в два раза меньше - 5 рублей (хотя 5% от 199 рублей - это 9,95%, с округлением будет 9 рублей).

Прочие

Дополнительно есть карта Сбербанка (у кого же ее нет). Лежит практически всегда на полке. Изредка пополняю через нее брокерский счет. Или использую для снятия наличных в тех местах, где с банкоматами туго. Банкоматы от Сбера есть практически везде. Перекидываю деньги с другой карты на Сбер через СПБ и обналичиваю.

Карта ВТБ - аналогично Сберу. Пополняю через нее брокерский счет, либо пользуюсь банкоматами.

Советы от бывалого

Несколько мыслей насчет более выгодного использования банковских карт.

Совет №1

Желательно, чтобы обслуживание карты было абсолютно бесплатным. В будущем можно положить карту на полку (до лучших времен). Либо полностью прекратить пользоваться (при ухудшении условий). Если и платить за обслуживание, то иметь с этого дополнительную выгоду. Типа платить за карту с 1% кэшбек - это неинтересно. Можно найти бесплатные аналоги. А вот если бы мне предложили 4-5% каши - я бы наверное согласился даже на платное обслуживание. Так как выгода от плюшек карты наверняка кратно отобьет все комиссии.

Совет №2

Многие банки заманивают клиентов ставками высокого кэшбэка на отдельные категории. Обещают 5-10% каши. Правда это категории могут меняться. И быть совсем неинтересными. Типа сегодня это прокат лимузинов.))) Через месяц каша в магазинах музыкальных инструментов, на следующий месяц - ветеринарные клиники.

По мне лучше иметь стабильную ставку либо на все, либо повышенную, но зафиксированную категорию.

Cash back "2% на все" выглядит интереснее чем 10% на товары для детей (а у вас нет детей).

Совет №3

Желательно иметь в наличии карты всех платежных систем: Visa, Mastercard и Мир. Почему?

Часто проходят акции? Оплачивай покупки "правильной" картой и получай призы (обычно это либо скидки либо кэшбэк).

Из последнего. По карте Мир я получал кашу - 5% за покупки в Монетке, 10% за OZON, 10% за покупки в магазинах электроники. Была акции с Visа и Пятерочка - тоже давали высокий кэшбек. И многое другое. За несколько лет я поучаствовал наверное в десятках акциях. И выиграл "целую гору призов" и небольшую кучку денег. )))

Самое интересное, получается двойная выгода: кэшбек по карте (стандартный) + по самой акции.

Сайты платежных систем, где можно информации по акциям:

Совет №4

Карты с кэшбэк выгоднее карт с процентом на остаток. На кэшбэк можно буквально за месяц заработать больше, чем за год на процентах на остаток.

Совет №5

Если нужна карта с процентом на остаток - выбирайте с ежедневным начислением процентов (или среднемесячным остатком). Что собственно одно и тоже.

В чем подвох? В разных алгоритмах начисления процентов.

Для примера возьмем ставку 5% годовых.

У большинства банков идет расчет процентов на минимальный остаток в течение месяца. По-простому, на начало месяца у вас на счете было 100 000 рублей. Деньги пролежали нетронутыми 29 дней. На 30 день вы снимаете 99 тысяч.

Соотвественно банк начислить вам процент за месяц только от 1 000 рублей. В деньгах это будет чуть больше 4 рублей. Оставшиеся 99 000 просто пролежали бесплатно.

А сколько вы получите, если на вашей карте в один из дней будет ноль? Пусть даже на следующий день вы пополните карту. Даже на несколько сотен тысяч.

Правильная карта, при аналогичных условиях начислила бы процент исходя из среднемесячного остатка - 96 700 рублей. В деньгах это будет 403 рубля (вместо 4 рублей). В 100 раз больше!

Карты с ежедневным начисление проценты выгодно использовать для временной (краткосрочной) парковки денег: на несколько недель / дней. Без вынужденной заморозки, если сравнивать со вкладом. Снять можно в любой момент и получить проценты за фактическое нахождение денег на карте.

Совет №6

Почаще заглядывайте в личном кабинете банка в предложения от партнеров с повышенным кэшбэк. Обычно там всякий хлам или довольно специфицеские магазины, но иногда встречаются довольно интересные акции, которые лично вам могут быть полезны.

Типа 5-10% кэшбэк на покупки в известных (крупнейших ) федеральных сетках: супермаркеты, магазины электроники, одежды. Больше карт в наличии - выше шанс получить выгодное предложение.

Удачных покупок с жирным кэшбэк!

К сожалению, программа ВсёСразу от Райфа уже закрывается, по кредиткам с нояб.2020, по дебетовкам (1 балл за 100 р) предположительно в июне 2021. Успела по кредитке подать на кэшбэк своих первых 50 т р. Отказ на заявку по кредиткам Райфа может быть из-за хорошей кредитной истории — банкам невыгодны исправно платящие клиенты

Приветствую собрата по интересам) неплохой набор карт однако ж далеко не полный.

По еде кешбек 3% получается, делюсь своим исследованием как можно получить наибольший размер каши на продукты, это связка карты тинькофф перекресток + карта лояльности перкрестка + кешбек сервис биглион совместно дают почти 10% каши за покупку еды в онлайн перекрестке.

Нету каши за одежду для этого лучшие карты «Универсальная» СКБ банка, «Кард кредит +» Кредит Европа банка по 4%.

Нету каши за городской транспорт: метро, электрички, автобусы для этого лучшие карты «Urban» Кредит Европа банка — 10%, «Карта №1 Ultra» Восточного 15%.

За сотовую связь сейчас можно платить «Карта №1 Ultra» Восточного с 15% каши.

Рестораны, кино, такси — Банк Мтс «Деньги wekeend» 5% каши.

Парикмахерские, салоны красоты, развлечения(билеты на концерты, музеи, спортивные матчи, океанариумы и так далее) — 7% «Кард кредит +» Кредит Европа банка.

Плюс не используете кредитки с возможностью снятия наличных в грейс период для получения с них процентного дохода это — 100 дней без процентов альфа банка, любые кредитки тинькоффа с услугой перевода баланса, 240 дней без %, «Хочу больше» от «УБРиР».

Пользуйтесь на здоровье, улучшайте свой пул карт.)

Спасибо Иван!

Здравствуйте!

В открытии мне сказали что сумма покупки для компенсации должна быть не больше суммы бонусов, но и не меньше 1500р

Например если 1600 бонусов можно компенсировать одну покупку от 1500 до 1600р.

Две покупки по 750р не получится компенсировать

Как и не получится потратить 1600 бонусов на покупку 1601р и выше

по карте Восточный банк — что-то там про 5% кэшбэк только в связке с начислением пенсии или зп пишут мелким шрифтом. можете уточнить !?

ещё там 99 руб./мес обслуживание. опять же либо 30к держать, либо пенсию/зп получать…

при 5% это покупки на 2000 руб.

По кредитке обслуживание полностью бесплатное. Главное гасить долг вовремя.

Я вообще закидываю на карту деньги и трачу только свои, не залазию в кредитный лимит. Типа превратил кредитку в дебетовую карту.

Вы наверное имеете ввиду дебетовые карты. Во-первых. почему то их не очень просто получить. +Требования какие-то возможно есть (не вникал).

По кредитки обладают более полной инфой. Знакомый недавно тоже оформлял.

Никаких требований банк не просит. Главное — делать оборот по карте от 10К в месяц и будет вам повышенный кэшбэк. — Кредитная карта Кэшбэк (в ней можно выбрать 4 категории на выбор, в том числе и за ЖКХ).

из статьи прочитал «карта «Тепло» — по сайту дебетовая… посмотрю ещё раз тогда

если ничего не попутал восточный банк кредитка кэшбэк выпуск каты 1000 руб…

по вашей ссылке 500 руб. компенсируют. в принципе интересно — возможно оформлю

подскажите как лучше оплачивать коммуналку по Восточный банк?

без комиссии в идеале.

через интернет банк можно?

вы указали «Оплачивая услуги ЖКХ через сервисы, можно накидать в корзину другие категории (типа за обучение, школу, садик) и оплатить одним платежом.»

про что речь? есть ли комиссия

А оборот по карте от 10к в месяц считается за этот месяц или за прошлый должен быть > 10к ? То есть, если я возьму карту и сразу в приложении Квартплата отправлю комм.платеж 11к (за 2 месяца) — мне сразу же кашу начислят?

Оборот нужен за текущий месяц. После преодоления порога в 10K — кэшбэк начисляется сразу.

Учитывайте примерно +2-3 на авторизацию и подтверждение банковских операций.

Подскажите как лучше оплачивать коммунальные по восточному банку?

Вы написали набрать в корзину услуг сразу на 10к…. А где какой сайт? Будет ли кэшбэк по оплате через интернет банк восточного? Или приложение

Я оплачиваю через сторонние приложения. Сейчас не знаю, но раньше писали что оплата через восточный создает какие-то проблемы по кредитке.

Поэтому лучше не рисковать.

Могу посоветовать приложение «квартплата» — при оплате через мобильный комиссий нет.

О-О-О! Нашел даже у себя на сайте — писал пару лет назад статью по Восточному — там есть ссылки на сервисы.

большое вам спасибо.

при оплате через приложение восточный банк ком. услуг всё нормально. никаких проблем. получил первые 500 руб. бонусов. надеюсь довести до 20к оборот и вам 1к упасть должна, мне 500 руб. по идее.

использовал приложение квартплата+ для смартфона — коммуналка без комиссии — мсс 4900 получается

Есть ли смысл инвестировать 600к в Открытие брокер, ради +1% на дебетовой? В месяц трачу 10к. Что можете сказать о комиссиях брокера? Будут ли они меньше дополнительного процента по моим тратам?

C 10К вы будете получить дополнительно 100 рублей каши. ))

Расходы у брокера: если пополнить счет, купить ценные бумаги и забыть — суммарно по расходам обойдется рублей в 500.

Через 5 месяцев будете выходить в плюс )))

На тарифе Инвестор комиссия брокера за обслуживание 175р а месяц, на тарифе Универсальный 0,3% в месяц. Много получается. Может я чего не понял.

Тариф Универсальный — 0,057% за сделку. С 600 000 рублей получаем — 342 рубля.

Плюс плата за депозитарий — 175 рублей в месяц (взимается если были сделки в месяце).

Итого около 500 рублей.

Купите ETF один раз и все. Пусть бумаги растут себе потихоньку. Брокеру больше платить ничего не нужно будет. Сделок нет — расходы ноль.

Если еще не кинула денег — для вас приятная новость. Брокер Открытие сегодня (10 декабря 2020) поменял все тарифы.

Отменил депозитную комиссию и уменьшил комиссию за сделки до 0.05% — подробности написал в этой статье — https://vse-dengy.ru/pro-investitsii/broker-otkrytie-tarify.html

Добрый день Максим!

Хотел поинтересоваться по карте банка Восточный. У вас кроме ЖКХ по карте много проходит других оплат? В описании бонусной программы написано что оплата только например ЖКХ это злоупотребление и баллы могут быть не начислены и даже списаны. Не сталкивались с таким? Пункт 7.1.7 https://www.vostbank.ru/upload/iblock/3c4/Pravila-bonusnoy-programmy.pdf

Раньше разбавлял — примерно на 10-20% обычными покупками.

Последние года полтора в основном плачу только за ЖКХ (МСС-4900) (около 12-13 тыс. в месяц) + иногда небольшие покупки в обычных категориях рублей так на 200-300. Иногда вообще только ЖКХ. Пока полет нормальный (тьфу-тьфу-тьфу). Баллы начисляют исправно.

Думаю скоро «лавочку» вообще прикроют. Совкомбанк недавно купил ВОсточку, и постепенно оптимизирует расходы (читай, ухудшает условия для клиентов).

Скорее всего уже в след. году (а может и раньше) весь банк превратиться в одну БОЛЬШУЮ ХАЛВУ.

У Совка раньше кстати тоже была каша за ЖКХ — 5%. Но года 3-4 назад ее прикрыли.

Так что пока есть возможность — пользуемся по полной.

Спасибо. Решил тоже оформить. Хотя может и поздновато. По вашей ссылке перешёл.

Удачи в получения каши!

Очень полезная информация, спасибо за неё. Поняла, что имея карты, даже не знаю, что могу с них иметь. Но! Зачем иметь так много карт, если у каждой условие — тратить в месяц по 10 тыс. рублей? И ещё. Сколько времени будет уходить на поиск акций, разных плюшек и т.д.? Это же надо практически все время сидеть на сайтах банков, не у всех есть время, да и желание. Пишу не в упрёк, а рассуждаю обывательски. Я в этих делах не очень разбираюсь, да и денег столько нет, чтобы с каждой карты столько тратить. И таких, как я, большинство. Какие карты — пару штук, порекомендуете? (У меня сбер мир и тинькофф) Или ещё какую-нибудь добавить, что посоветуете?

Вообще, Ваш сайт очень нравится, столько полезностей выкладываете, Огромное Вам спасибо за это!

Ольга!

На самом деле времени почти не тратится. Для меня выбрать карту — все равно что подобрать тариф у сотового оператора. Дело нескольких минут. Плюс изредка в полглаза смотрю что появляется нового и выгодного на рынке. По картам не обязательно совершать настоящие покупки — можно немного схитрить и делать «липовый оборот».

Могу смело порекомендовать карту Mylife от УБРИР. 5% за ЖКХ, 5% за онлайн покупки и 1% на все остальное. Карта бесплатная. Писал про нее в этой статье.

Да, и еще у меня вопрос. Я так поняла, что Вы пользуетесь услугами нескольких брокеров. Это также, как и картами? Вот, Тинькофф все время предлагает открыть у них брокерский счет и поучиться вкладывать в бумаги. Что порекомендуете, можно воспользоваться данным предложением? Я в этой теме новичок, еще не понимаю, к кому лучше податься для создания портфеля.

Тинькофф вполне хорош для старта и вложений небольших сумм. Но уж больно дорогой. Комиссия в разы выше чем у конкурентов. Но в целом вполне себе пойдет, особенно если попадете под какую-нибудь акции (когда дарят бонусы за открытие счета).

А так у меня счета помимо Тинькова в Открытии и ВТБ. Считаю их самыми оптимальными брокерами по соотношению надежности и комиссий.

Спасибо большое, за пояснения! Тема для меня очень интересная, очень хочется создать свой портфель, но боязно, что что то пойдет не так от нехватки знаний или кто-нибудь нахлобучет на деньги.

Положила валюту на тинькофф. Думала, что начнет набегать остаток ежедневный, ничего подобного. Нужно сделать покупки на валюту, чтобы пошел остаток. Хотела на евро купить доллар, а на доллары купить евро — не считается покупкой. За границу я не езжу, получается, что зря положила. С фунтами тоже проблема, их положить на тинькоф никак нельзя, положила на сбер, думала, что перевести смогу на тинькофф, опять не получается. Что то хрень какая то. ((