Что самое приятное в дивидендах? Получение денег просто за факт владения акциями. Компания делится с тобой прибылью, которую она должна была заработать своим трудом. Все в компании пахали как папы Карло, а ты по сути вообще ничего не делал (не работал) в это время. И получаешь денежку (дивы) - схема просто огонь. ))) Практически коммунизм - " ... от каждого по возможности, каждому по потребности ...".

А из неприятного? Дивиденды - это доходы (прибыль). А прибыль - это налоги. Имеешь прибыль - плати налоги.

Получаешь постоянно дивы? Тогда плати, плати и плати налоги!

В итоге со временем могут набегать весьма значительные суммы, которые инвестор отдает в никуда в виде налогов. Считается, что дивиденды - это зло при долгосрочном накопление капитала, очень сильно тормозящее прогресс инвестора.

И возникает мысль:

А можно как-то уменьшить или обнулить налоги с дивидендов?

Давайте разбираться.

Налоговые льготы и прочие хитрости

Первое что приходит на ум - это налоговые льготы. В первую очередь ИИС.

У нас есть ИИС второго типа с полным освобождением от налогов. Но вот только маленькая хитрость закралась в ИИС типа Б (про которую многие и недогадываются).

На ИИС второго типа освобождается от налогообложения любая прибыль, кроме дивидендов. Поэтому мимо.

Аналогичная ситуация с ИИС типа А (с возвратом 13%). Идеальная схема была бы такая: на обычном брокерском счете держать дивидендные бумаги. А налоги с дивов, можно было бы вернуть через ИИС в виде налогового вычета.

Но нет. Так тоже не получится.

На налог с дивидендов нельзя применять вычеты. И с дивидендами не прокатят различные уловки (законные) по снижению общего налога на прибыль. Которые могут применять (и применяют) все подкованные инвесторы.

Обидно конечно. Но что делать: закон есть закон.

Хотя одна хитрость с дивами (в связке с ИИС) есть. При определенных условиях можно снизить налог на дивиденды в несколько раз. Как это сделать писал здесь ...

Хотя можно рассмотреть другие варианты.

Вариант №1 - Купи-продай

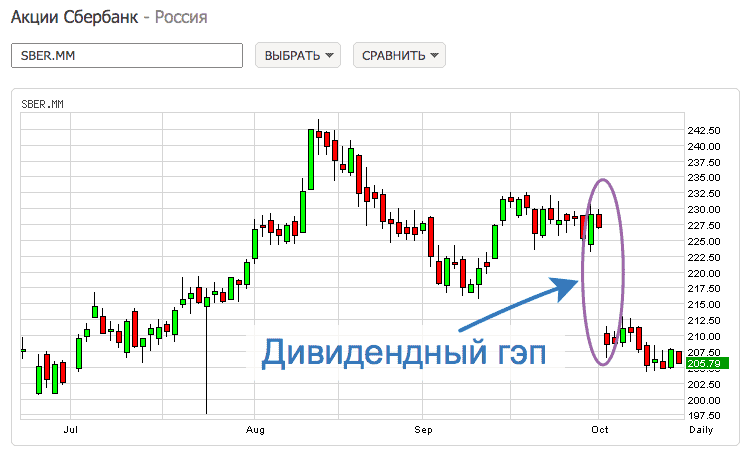

Связан с дивидендной отсечкой. Сразу после дивидендной отсечки цена акции обычно падает на величину дивидендов (дивидендный гэп).

Суть стратегии: Продаем акции в день отсечки, на следующий день выкупаем обратно (дешевле).

Как это работает и какая выгода разберем на примере.

По акции должны выплатить дивиденды 10 рублей. Цена акции в день отсечки (на конец торгов) - 100 рублей.

На следующий день цена падает до 90 рублей (дивидендный гэп).

Кто не продал акции имеют право на получение дивидендов - 10 рублей. С этого удержат 13% налога (1,3 рубля). Итого реально до инвестора дойдет 8,7 рублей с акции. В сумме капитал инвестора будет 98,7 рублей.

Когда мы скидываем акции по 100, мы не получим дивы. Но выкупая по 90 - мы по сути сразу зарабатываем 10 рублей чистой прибыли.

А от прибыли на рост стоимости можно легко уйти либо с помощью ИИС (по ситуации: либо первого/ либо второго типа). Или с помощью налоговых лайфхаков.

Вариант конечно с костылями. И имеет много допущений и недостатков. Но вполне рабочий.

Лично я применял его пару раз. Сейчас честно скажу не использую. Причины? Почти весь мой капитал перетек в фонды. А в отдельных бумагах суммы смешные, чтобы еще как-то манипулировать с ними. Но может кому-то и подойдет.

Идеально (почти) при следующих условиях:

- Только на больших суммах (по моим меркам) - не вижу смысла совершать дополнительные телодвижения, продавая-выкупая акции всего на несколько тысяч. Из примера выше, с оборота в 100 тысяч получаем экономию на налогах 1 300 рублей. С 300 тысяч - 3 900. С миллиона - 13 тысяч. Буквально за 1 день.

- Ожидаемая дивидендная доходность с акции должна быть хотя бы от 6-7% (чем больше, тем лучше). Не вижу смысла ловить экономию при дивах в 2-3%.

Риски:

- Цена акции после дивидендной отсечки может упасть больше (это плохо) или меньше (это хорошо) величины дивидендов.

Из нашего примера. Если удастся откупить ниже 90 - это еще дополнительная прибыль. Значение 91,3 рубля - это точка безубыточности. Если цена уходит выше, весь смысл с продажей-покупкой теряет экономический смысл. И все было зря. - При большой сумме - возможен риск проскальзывания (покупки по невыгодным ценам). Не будет желающих продавать вам по нужной цене. Поэтому для таких целей подходят только ликвидные бумаги (голубые фишки) - лидеры по обороту на бирже (типа топ-10 акций).

Вариант №2 - Инвестиционные фонды

Российские фонды, инвестирующие в российские акции, по законодательству освобождены от уплаты налогов на дивиденды.

Речь идет именно о фондах зарегистрированных в России. Как пример, фонды от Сбербанка (БПИФ SBMX) или ВТБ (VTBX) на индекс Мосбиржи.

Провайдер Finex зарегистрирован в Ирландии и не имеет льгот. Хотя и обращается на Московской бирже. Поэтому платит налог на дивиденды. Ставка - 10% (для ETF FXRL).

Но все налоговое преимущество практически или полностью теряется на фоне высоких комиссий фондов.

Диапазон комиссий биржевых фондов: 0.8 - 1,5%. Про классические ПИФ даже говорить не хочется. Плата за управление достигает несколько процентов - 2-5% обычное дело.

Как посчитать выгоду (или невыгоду) использования фондов?

- С одной стороны у нас будет налоговая льгота (налог на дивиденды - ноль).

- С другой стороны - мы будет платить фонду ежегодную комиссию за управление.

Нам нужно знать суммарные расходы фонда (можно посмотреть здесь) и его среднюю дивидендную доходность. Так как большинство фондов ориентируются на индекс Московской биржи, то смотрим дивидендную доходность индекса.

По текущим условиям (октябрь 2020) за последние 12 месяц дивидендная доходность компаний, входящих в индекс Московской биржи, составила 6%.

Владея акциями самостоятельно на 100 000 рублей (для примера), вы получили бы 6 000 рублей в виде дивов. С этой суммы удержано 13% или 780 рублей в виде налогов. Ваши потери на налогах составили - 0.78% от капитала.

Соответственно при выборе фонда, если комиссия за управление будет ниже 0.78% в год, то для вас это будет выгодно (при идеальном следование за индексом). Какая-то копеечка (хоть и небольшая) будет сэкономлена.

Если комиссия фонда выше, значит экономии нет.

Многие инвесторы стараются избегать инвестиций в фонды. Предпочитая самостоятельную покупку акций.

"Мол высокие комиссии сожрут львиную долю прибыли. А за отдельные бумаги платить ничего не надо. Держи бесплатно хоть 100 лет."

Оказывается не бесплатно. Налог на дивы будет всегда. (((

За счет налоговой преференции, можно рассматривать фонды на российский рынок как готовый портфель. Суммарные расходы инвестора примерно будет соответствовать (при правильном выборе фонда) расходам при самостоятельной покупке акций.

Удачных инвестиций!

Здравствуйте!

Вопрос. С 2021 года будет облагаться купон у облигаций.

Если покупать облигаций на иис типа Б, то налог будет удерживаться при зачислении купона?

Если брать облигации на иис типа А, то налог уплаченный с купонов можно использовать для налогового вычета или нет? ( С дивидендов знаю что нельзя)

Интересные вопросы. Пока точных ответов у меня нет. )))

Нужно уточнить у брокера.

Вариант №3 — Учредить собственный инвестиционный фонд =D

«Цена акции после дивидендной отсечки может упасть больше (это плохо) или меньше (это хорошо)»

наоборот же