Что нужно сделать, чтобы выйти на досрочную пенсию или достичь финансовой независимости? Алгоритм действий всем известен и до безобразия прост: откладывай и вкладывай деньги. Повторяй так из месяца в месяц, из года в год и когда-нибудь ты достигнешь цели. Только одни могут потратить несколько десятилетий (и при этом многие так и не смогут достичь цели), а у других на это уходит всего несколько лет.

Почему так?

Давайте поразмышляем, какие факторы оказывают наибольшее влияние на скорость достижения цели. Если немного подумать, то ответ находится на поверхности. Но почему-то многие на него не обращают внимания, сосредотачиваясь на других вещах.

Сила сложных процентов

Для среднего потенциального пенсионера эффект сложного процента просто огромен. Увеличение ваших инвестиций в течение примерно 40 лет творит чудеса с вашими сбережениями. Если мы предположим, что реальная доходность фондового рынка составляет 5% (за вычетом инфляции), первая вложенная тысяча рублей (долларов, евро и прочих денег) вырастет до 7 тысяч в сегодняшних деньгах. Инвестирование одного тысячи каждый месяц с учетом инфляции и в сочетании с 5% годовой доходностью даст вам около 1,5 миллиона через 40 лет.

Для тех, кто хочет выйти на пенсию чуть пораньше, допустим, через 150 месяцев (или 12,5 лет) сила сложного процента будет давать намного меньшую отдачу. Первая вложенная тысяча вырастет всего до 1 840 рублей в реальном выражении с поправкой на инфляцию. Инвестирование по одной тысяче каждый в месяц (с поправкой на инфляцию) и получение 5% реальной доходности принесет к концу 150-месячного периода капитал размером всего в 206 тысяч (в сегодняшних деньгах).

Какой вывод можно сделать из этого?

Если мы не можем воспользоваться силой сложных процентов из-за ограниченного времени, мы должны компенсировать это нормой сбережений.

Эффект нормы сбережений

Для тех кто забыл что такое норма сбережений - это разница между доходами и расходами. Простыми словами, сколько вы смогли отложить (не потратить). Обычно норма сбережений измеряется в процентах.

- Заработал за месяц - 100 тысяч, потратил - 80 тысяч. На руках через месяц осталась двадцатка. Твоя норма сбережений - 20%.

- Заработал за месяц миллион, потратил 800 тысяч. Сберег 200 000. Норма сбережений все равно 20%.

- При доходе в 50 тысяч и тратах 30 тысяч, норма сбережений равна 40%.

На этапе накопления каждая тысяча рублей, которую нам удается сохранить, ускоряет дату выхода на пенсию двумя способами:

- Очевидно, что у вас есть дополнительно одна тысяча каждый месяц, чтобы ее инвестировать! За 150 месяцев набегает около 206 тысяч.

- Второй способ ускорения не такой явный. Предположим, что на пенсии вы хотите тратить на жизнь не меньше, чем сейчас (в реальном выражении, без инфляции). Жить вы планируете по "правилу четырех процентов". Ежегодно тратя 4% от пенсионного капитала. То есть для жизни нужно накопить капитал равный вашим 25 годовым расходам. Если вы экономите тысячу каждый месяц, значит привыкли жить чуть на меньший капитал. Это позволить снизить целевую стоимость портфеля на целых 25 Х 12 мес. = 300 тысяч рублей.

Второй эффект для раннего пенсионера даже более ценен, чем первый. Примерно в полтора раза! 206 тысяч < 300 тысяч.

По совокупности двух факторов мы получили профит в размере полмиллиона рублей

Сила математики на простом примере

Для понимания как норма сбережений помогает двигаться к цели намного быстрее приведу небольшой пример "основанный на реальных событиях". Согласитесь, пример с одной тысячей рублей как-то совсем не впечатляет. Масштабы не те.

Итак, поехали.

Маша и Саша очень расстроились, когда президент подписал указ об увеличении пенсионного возраста. Им и раньше не очень-то хотелось работать до глубокой старости, а тут оказывается, что страна просит повкалывать дополнительные 5 лет. "Как-то это совсем грустно" - подумали ребята и начали задумываться о ранней пенсии. Движение FIRE отлично подходило в качестве основы для достижения намеченной цели.

Наши будущие ранние пенсионеры решили вкладывать деньги в фондовый индекс. Оценивая будущую доходность в 5% годовых (за вычетом инфляции).

- Маша и Саша начали с нуля. Никаких сбережений. У обоих доход одинаковый - 100 000 рублей в месяц.

- Маша стала экономить и инвестировать 20% от заработанного. А жить на оставшиеся 80 тысяч в месяц.

- Саше хватает на жизнь 40 тысяч, оставшиеся деньги идут на инвестиции. Норма сбережений Саши - 60%.

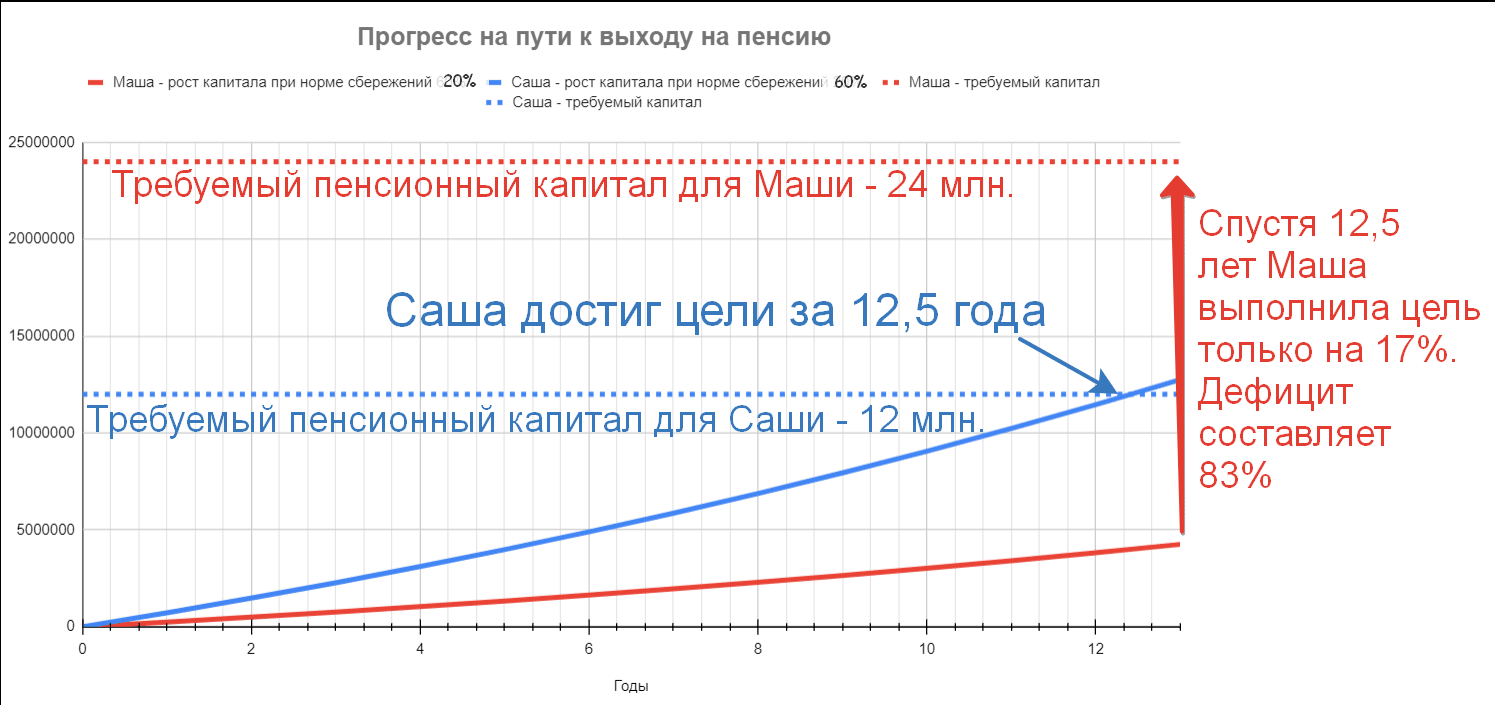

Через 150 месяцев инвестированный капитал у Маши подрос до 4,12 миллиона рублей. На первый взгляд приличная сумма, но на самом деле Маша очень далека от цели. Текущий пенсионный капитал, если сейчас начать снимать с него деньги по правилу 4% будет давать - 13,8 тысячи рублей ежемесячно. Это всего лишь 17% от того уровня потребления, к которому привыкла Маша.

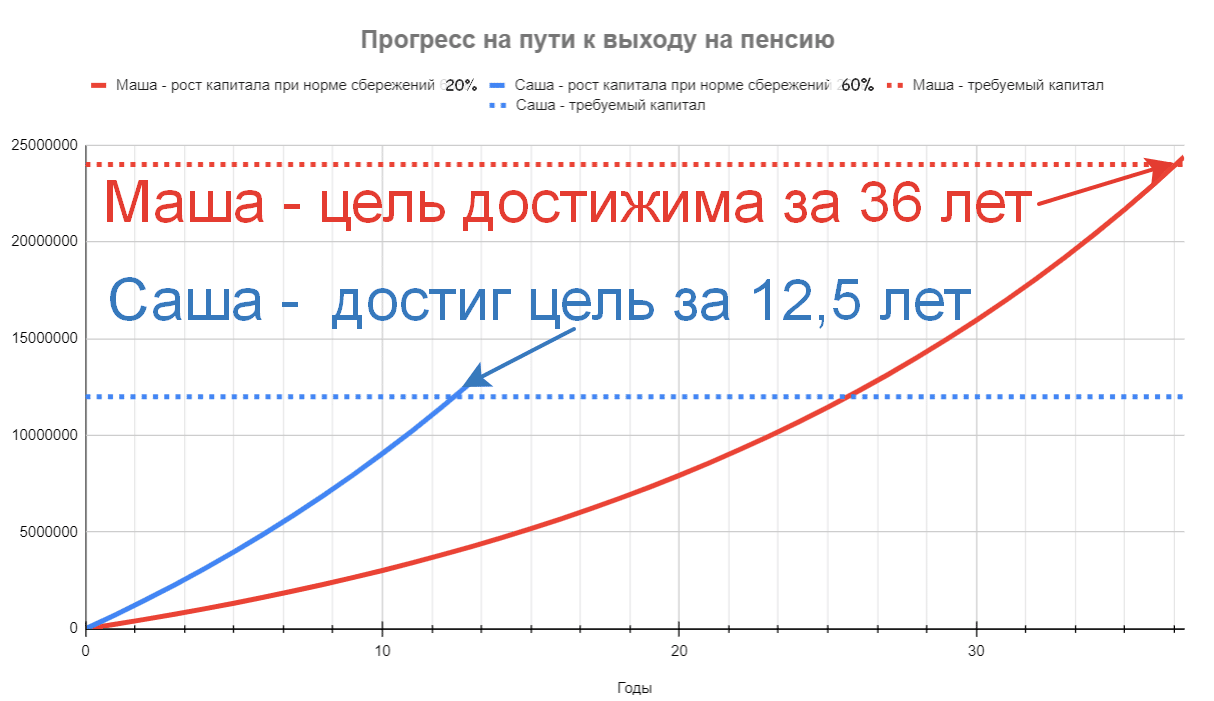

Чтобы выйти на размер дохода в 80 тысяч, Маше нужен капитал размером в 24 миллиона рублей (4% от этой суммы как раз будет приносить 80 тысяч ежемесячно). Для накопления потребуется в общей сложности 36 лет!

Что у Саши? Через 150 месяцев капитал Саши составил 12,3 миллиона. Это в три раза больше, чем у Маши. Что в принципе логично, ведь он и откладывал ежемесячно в три раза больше денег. Но самое приятное не это. Накопленной суммы хватит, чтобы генерировать 41 250 рублей каждый месяц. То есть накопленный пенсионный капитал достаточен для полного финансирования уровни жизни, к которому привык Саша.

Рост пенсионного капитала за 12,5 лет: красная линия - Маша, синяя - Саша.

Саша достиг цели за 12,5 лет. Он может расслабиться. Маше вынуждена откладывать деньги еще 25 лет?

Тратя денег в два раза меньше Маши, Саша сократил время выхода на пенсию примерно на две трети. Маше для достижения ее цели финансовой независимости потребуется откладывать деньги дополнительно почти четверть века! Жесть.

Подводим итоги

Главной движущей силой накопления на досрочную пенсию является не ваш доход и не то, сколько вы инвестируете в месяц, а норма сбережений. Доходность инвестиций тоже важна, но во многих случаях, именно норма сбережений играет главную роль в процессе накопления капитала, так как имеет лучшую отдачу. А доходность инвестиций на длительных периодах у всех инвесторов будет всегда стремится примерно к одному значению.

Высокая норма сбережений независимо от вашего заработка позволяет достичь финансовой независимости в разы быстрее. Прелесть в том, что эффект нормы сбережений масштабируется на любой уровень дохода. Не важно, сколько вы зарабатываете в месяц: 50-100 тысяч или несколько миллионов. При одинаковой норме сбережений, на достижение цели уйдет одинаковое количество времени. Справедливости ради отмечу, что при высоком уровне дохода легче придерживаться высокой нормы сбережений. Это факт.?

Главный вывод: будущий FIRE пенсионер в первую очередь должен сосредоточится не на доходности инвестиций, а на увеличении нормы сбережений.

Статья в тему: Накопления важнее инвестиций? Используем правильные способы увеличения капитала

Под реальной доходностью фондового рынка в 5% Вы имеете ввиду доходность акций?

да

Вообще, при ведении бюджета и инвестировании нужно найти хороший баланс. Есть две крайности. Одни люди транжиры, совсем не думают про будущее. Другие скряги, настолько себя не любят и не уважают, что пытаются во всем экономить (живут сейчас бедно, чтобы потом жить бедно).

Поэтому норма сбережения не такая простая задача для решения. Есть один совет. Если при постановке цели и установления горизонта инвестирования выясняется, что суммы инвестируемых денег недостаточно, то не надо брать на себя больше рисков (увеличивать долю акций или увеличивать горизонт). Лучший выбор в этом случае начать больше зарабатывать и больше инвестировать. А это уже вопрос мотивации)))

Так-что нужно ставить себе реалистичные цели. Ожидаемую доходность устанавливайте консервативную. Если заработаете больше, то это будет для вас большим сюрпризом.

Увеличение горизонта — это как раз снижение рисков

Максим, у вас на обоих графиках подписи неверны (для Маши норма сбережений 20%, а у Саши 60% должно быть)

О-о-о. Ошибся. Спасибо за наводку. Поправил.

В многих источниках говорится о регулярном инвестировании, но регулярность бывает разная например 1 раз в год на 400к, или в месяц по 33,33…к. Известны ли, Вам сравнения результатов инвестирования при разных периодах пополнений?

Если принимать во внимание утверждение, что рынок всегда растет в долгосроке — то чем раньше вы будете вкладывать деньги, тем лучше.

Если рассматривать большой период инвестирования — лет от 10, то сильного отличия в результатах не будет: инвестируете вы раз в год 400 или каждый месяц по 33.33.

На коротких сроках разброс будет огромный. Как пример — вложить все деньги в начале 2022 года (до начала СВО) или растянуть эту сумму на 12 месяцев.

для душевного спокойствия однозначно 33.3 в месяц

если брокер втб то можно закинуть 400к, купить фонд LQDT ликвидность (комиссия 0, и доход виден ежедневно)

каждый месяц продаём по примерно 33300 руб. кусочки фонда и покупаем что планировали акции/фонды/и тп

и равномерно и доход тоже есть на эти деньги (или со вклада снимать)

так будет гораздо спокойнее чем купить 01-02.2022 на 400к и увидеть -30% через пару дней. или купить октябре 21 и весной 22 увидеть -50%

А налоги, спреды вы учитываете по такой схеме? Слишком большая оборачиваемость портфеля будет в таком случае, что настоящее зло для разумного инвестора.

Максим, у вас ошибка. Заработал за месяц Миллион, потратил 500 тыс. Сберёг 200 тыс. Норма сбережений 20 %.

Павел спасибо! Поправил.