FIRE - это аббревиатура, которая обозначает финансовую независимость, досрочный выход на пенсию (Financial Independence Retire Early). На Западе существует растущее движение людей, которые практикуют принципы FIRE, стремящихся к одной цели: накопить достаточно денег, что позволит им выйти на пенсию в 30, 40, 50 лет - задолго до наступления пенсионного возраста. Автор этой статьи, тоже немного приверженец FIRE.

В чем смысл Fire?

Движение FIRE направлено на формирование капитала, пассивный доход с которого будет покрывать ваши ежегодные расходы.

Понятно, чтобы жить на пассивный доход, нужно накопить очень много денег. И с общепринятыми нормами жизни этого не добиться. Классическое учение рекомендует откладывать по 10% от своего дохода в течение всей жизни (40-45 лет), чтобы к выходу на пенсию начать пользоваться накопленными благами.

Но ждать 40 лет слишком много. Большинство последователей Fire планируют выйти на пенсию до наступления 65 лет. Как они планируют это сделать?

Движение FIRE основано на трех базовых принципах:

- Высокая норма сбережений - последователи ОГНЯ нередко откладывают более половины своего дохода.

- Разумное потребление - чем больше вы экономите, тем больше сможете инвестировать, тем быстрее сможете достичь цели. Многие люди, идущие к FIRE, сознательно ведут минималистичный образ жизни, чтобы увеличить норму сбережений.

- Простое инвестирование. Обычно это покупка недорогих индексных фондов.

В совокупности использование трех факторов одновременно, позволяет достичь финансовой независимости и досрочно выйти на пенсию (при желании) в короткий срок - нередко в течении 10-15 лет.

Сколько денег нужно для жизни на FIRE?

Для достижения финансовой независимости потребуется накопить капитал в 25 раз превышающий ваши годовые расходы.

Это называется "FIRE number" (в переводе "пожарный номер" или "огненное число" или просто "число Fire").

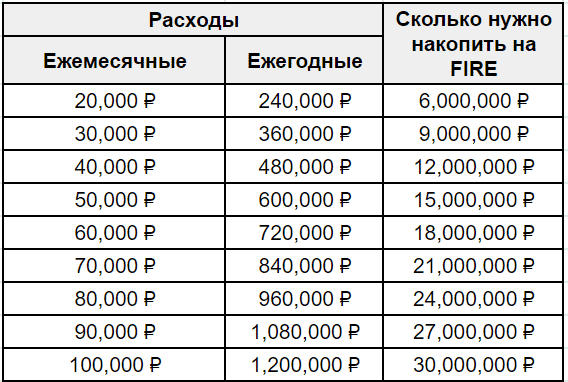

К примеру, если вы тратите на себя 600 тысяч рублей в год (или 50 тысяч в месяц), то ваше число FIRE - 15 миллионов рублей (600 000 х 25). Для быстрого понимания сколько потребуется денег, я накидал таблицу с разными данными.

Логично, что чем ниже наши расходы, тем меньше денег нужно для достижения FIRE. Именно по этой причине многие люди одержимы сильной экономией и аскетичным образом жизни.

По мне - это ловушка. Питаться одними макарошками в течении 10 лет, чтобы быстрее выйти на FIRE. А там что? У вас будет тот же уровень жизни и ... накопленных денег будет хватать только на макарошки.

Не-не. Лучше не доводить до крайностей. Убрать излишества и прочие ненужные траты - это я поддерживаю (типа провести оптимизацию расходов). Можно менять телефон не каждый год, а "хотя бы раз в 13 месяцев" ))). В пятницу выпивать не 5 литров пива, а только 4,5. Курить не по пачке в день, а по 19 сигарет. ))) И все в том же духе.

На Западе можно наблюдать движение бережливых людей (часто они пересекаются с FIRE). Между собой они делятся советами и лайфхаками, как можно жить более скромно, без сильного снижения уровня жизни. По моему мнению, иногда они находятся на грани разумного.

Приведу один пример подобной бережливости. Как экономить на настенных календарях? Оказывается, раз в несколько лет, календари повторяются. Для обычных годов - это 6-11 лет. Для високосных - раз в 28 лет. Идея такова. Имея запас из N-ного количества календарей, их можно больше не покупать никогда (и даже передать по наследству детям и внукам). Особо фанатичные, берут просроченные старые календари бесплатно у знакомых, чтобы когда-нибудь их использовать.

Мне сразу вспоминается старый анекдот:

Ругают ребенка, за то что он порвал ботинки.

"Эти ботинки твой дед носил 30 лет, твой отец носил еще 25 лет. А ты в первый же день их порвал."

По мне так себе идея, хранить календарь 28 лет, чтобы немного сэкономить. Хотя возможно я глупый и ничего не понимаю в этой жизни.

Почему 25 лет?

Откуда взялся коэффициент 25? Почему нужно накопить капитал равный 25 годовым расходам?

Расчет числа FIRE основан на правиле 4%, которое считается безопасной ставкой изъятия средств при жизни на пенсии. Если снимать по 4% с капитала ежегодно, то накопленных денег в идеале должно хватить на безбедную старость.

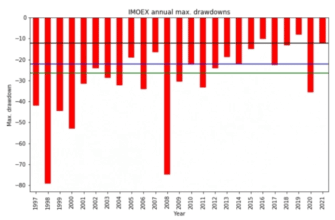

На самом деле, правило 4% не дает стопроцентной гарантии, что накопленный капитал вы не проедите полностью еще при жизни. Это примерный ориентир, сколько денег вам потребуется накопить. Можно сказать - ваша базовая цель. В зависимости от возраста выхода на пенсию, меняется и безопасная ставка изъятия. При раннем выходе на пенсии (в 30-40 лет) - ставка изъятия должна быть понижена (до 3-3,5%), а значит и капитала нужно будет накопить процентов на 30 больше. При выходе на Fire ближе к 60 годам, ставка изъятия можно увеличить до 5 или даже до 6-7%.

Уровни движения FIRE

При движении к финансовой независимости, различают несколько уровней, которые достигает последователь FIRE (прямо как в компьютерной игре). В зависимости от желания, целей и финансовых возможностей - "Fireman" может остановиться на любом уровне или продолжить свое восхождение к вершине FIRE.

Regular (обычный) FIRE

Означает что у вас достаточно денег, чтобы хоть завтра бросить работу и начать жить с капитала. Для вас ничего не измениться, получаемый доход с капитала будет покрывать привычный уровень жизни.

Если вы тратите 1 млн. рублей в год и хотите поддерживать тот же уровень жизни на пенсии, ваш FIRE number составляет 25 миллионов. Если у вас есть эта сумма, поздравляю - вы уже достигли Regular FIRE.

Coast FIRE

Coast FIRE (дословно "береговой огонь). Я бы сказал "в нескольких шагах от Fire".

Вы копите деньги несколько лет, ежемесячно откладываете часть заработанного. И в один прекрасный день перестаете это делать. Отказываетесь от сбережений и начинаете тратить деньги на другие свои хотелки. Но при этом не влезаете в тело накопленного капитала.

В чем смысл?

Во-первых, накопленный ранее капитал сам постепенно дорастет до необходимой суммы без новых пополнений.

Во-вторых, вы начинаете жить лучше. При том же уровне дохода, у вас будет на руках намного больше денег. Если вы раньше откладывали к примеру по 50% от всех доходов, отказ от новых сбережений автоматически поднимает уровень вашей жизни в два раза!

Срок достижения FIRE при таком подходе увеличивается. Стратегию Coast FIRE хорошо начинать использовать в молодом возрасте. Поднапрягся в течение нескольких лет с откладыванием на будущую пенсию. Потом ставишь пополнения на стоп и живешь обычной жизни, оставляя капитал дозревать. И глядишь годам к 40-50 без дополнительных усилий сможешь выйти на полноценный FIRE.

С некоторой натяжкой могу про себя сказать, что я достиг уровня Coast FIRE. Если я завтра перестану пополнять портфель, то за счет естественного роста смогу досрочно выйти на пенсию лет через 15!!! Конечно - это долго. Но быстрее, чем наступление официального пенсионного возраста.

Barista FIRE

Barista FIRE означает, что вы можете уйти на пенсию раньше, но ... дохода с имеющего капитала не хватает на полноценную жизнь, поэтому придется работать неполный рабочий день для восполнения недостающего дохода.

К примеру, на жизнь вам достаточно 50 тысяч рублей в месяц. По правилу 4%, с капитала можно выводить по 30 тысяч ежемесячно. Значит нужно найти подработку, чтобы заработать оставшиеся 20 тысяч.

Barista FIRE хорошо использовать где-нибудь в теплых странах. Поработал немного с утра, после обеда весь день свободен.

Lean FIRE

Lean FIRE или бережливый огонь, означает что вы готовы вести аскетичный образ жизни даже на пенсии. Вы согласны сократить уровень своих расходов, если это означает досрочный выход на пенсию.

На первый взгляд излишний аскетизм выглядит страшно. Но если все тщательно просчитать, может выясниться, что в обмен на финансовую независимость прямо сейчас, можно немного пожертвовать привычным образом жизни (к примеру запастись календариками на всю жизнь). )))

Вариантов оптимизаций, чтобы влезть в Lean FIRE много. Вот самые очевидные из них.

Можно сменить место жительство: переехать в другой район, город или даже в деревню, с более низким уровнем жизни. Разменять трешку на двушку или полуторку (и деньги останутся и коммуналку снизите). Продать или поменять машину на более экономичную. Согласно исследованиям, в среднем на расходы связанные с работой - уходит 20% от бюджета (прилично одеться, потратиться на дорогу, поесть в кафе в обеденный перерыв и так далее). Выход на пенсию позволит уменьшить базовые расходы еще на 20%. И так далее. Там чуть-чуть оптимизировали, там чуть-чуть порезали расходы. Глядишь и оказывается можно выйти на скромный FIRE уже завтра. Что собственно многие и делают.

3 главных совета на пути к FIRE

Что делать на пенсии?

Досрочно уйти на пенсию не означает лежать на диване без дела весь день. Возможно в первые несколько недель / месяцев можно позволить себе расслабиться. А что потом? Постепенно деградировать от ничегонеделания.

Многие последователи Fire продолжают работать, возможно в более легкой форме, или меняют сферу деятельности, уходя с нелюбимой работы и начинают заниматься тем, что доставляет им удовольствие. Путешествуют, тратят время на любимое хобби, проводят время с семьей, занимаются благотворительностью и волонтерством.

Движение FIRE направлено на обретение свободы и построения жизни которую вы любите. Поэтому заранее определите сколько будет стоить ваша новая жизнь.

Экономьте как можно больше

Высокая норма сбережения является главным фактором в достижении FIRE. Чем больше вы сэкономите, тем быстрее достигните финансовой независимости (логично).

К примеру, если вы откладываете по 10% от своего дохода, то для прихода к FIRE вам потребуется 50 лет!!! Если вы сможете откладывать по 15%, то сокращаете срок сразу на 8 лет! Достигли нормы сбережений в 20% - ваш путь к FIRE будет короче еще на 6 лет. Сможете откладывать четверть дохода - скидываем еще 5 лет. И так далее....

Сложный процент в инвестициях

Последователи движения FIRE делают ставку на сложный процент, позволяющий намного быстрее достичь финансовой независимости.

К примеру, вам нужно 15 миллионов, чтобы достичь FIRE. Вы можете ежемесячно откладывать по 45 тысяч рублей. Чтобы накопить необходимую сумму, потребуется около 30 лет. Если эти деньги инвестировать с доходностью 8%, до FIRE можно добраться лет за 15.

Мой путь в FIRE в России

Я узнал о движении FIRE примерно в конце нулевых. Увидел по телевизору чела из США, который вышел на пенсию в 30 лет. Для достижения FIRE ему потребовалось всего десять лет! Это меня сильно поразило. Я тоже так хочу, подумал я. Но как оказалось, не все так просто. Товарищ откладывал две трети своего дохода!!! Это точно мне было не по карману. Жена в декрете, ипотека, не самая высокооплачиваемая работа. Денег хватало только на жизнь. Ни о каких двух третях, даже о 50% и речи быть не могло в то время. Но сама мысль о том, к чему можно прийти, откладывая часть дохода, запала мне в душу.

И так получилось, что со временем, дела стали становиться все лучше и лучше. Постепенно рассчитался с ипотекой, жена вышла на работу, семейный доход увеличился. Стало получаться что-то откладывать. И я осмелился начать мечтать о финансовой независимости.

Естественно, ни о каких "отклади и инвестируй большую часть дохода у меня не получалось". В лучшие времена - норма сбережений иногда доходила до 50%, но это случалось нечасто. В среднем получается откладывать около 30-35% дохода. Для меня это некий баланс между нормальной жизнью и приемлемыми сроками достижения цели. С одной стороны не хочется идти к FIRE лет 40. Если откладывать процентов по 10% от дохода, то так оно и получится. С другой, вливая весь доход в инвестиции, ты теряешь на качестве жизни.

По плану, если все будет складываться удачно - на достижение FIRE у меня должно уйти около 20 лет. Это конечно не 10 лет, как в США, но что имею, на то и рассчитываю. Постепенно двигаюсь к цели. Можно сказать половина пути позади. Сейчас я могу себя отнести к Coast FIRE и наверное Barista FIRE.

Как вы относитесь к идее FIRE?

Идея отличная, но мне кажется малореализуемой. Скопил 25 лямов к концу 2021 года, портфель хороший, все яйца в разных корзинках. И тут упс… очередное событие… из разряда форс-мажоров и во-первых инфляция, во-вторых, часть средств заморожена, в третьих ещё какие-нибудь сюрпризы …

В теории то замысел вполне хорош, но работает только в стабильных странах. Потерял немало денег на последних событиях. Напишите статейку как в реальных российских условиях скопить и не потерять)

Про разумность откладываний знала сильно давно, но не получалось. Сначала все накопления ушли на год с лишним, пока писала диссер и жила и снимала за границей без дохода, потом даже ещё года полтора остатки долгов выплачивала. С 16-го года в связи с 1-ым повышением на работе начала смогать откладывать по 10% на депозиты, но бОльшую часть пришлось также потратить на медицину-хирургию, увы такое бывает! И только с конца 19-го стала смогать откладывать 35% и чуть более, как штык! Но увы, события февраля 2022-го заморозили львиную долю моих сбережений на ИИС в «заблокированных» американских акциях, в фондах Финекс и другую часть акций (пока не доступны для торговли) и фондов на брокерском, переведённом из ВТБ к другому брокеру. Ещё часть на банковских счетах в виде «цифровых баксов и евро», которые нельзя снять до 9 сентября 22 или вообще никогда. Тьфу-тьфу, есть немного на старых добрых накопительных, на которых всё поджирает инфляция — ну хоть что-то! Вот и стремись к финансовой независимости в нашем прекрасном государстве!

попал в такую же ситуацию((

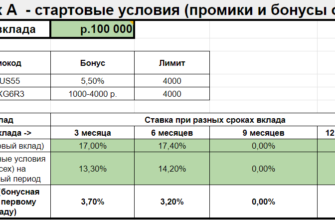

Тоже попал в ситуацию когда один портфель заблокирован, второй, другой просел в убыток. При этом я пополнял вклад, потому что это «ходовые» деньги. Могли понадобится через пол года. И в общем то пришел к выводу, что вклады не пострадали. А всего лишь пополнял счет от 5-8тыс. раз в месяц. И от этих накоплений оказалось больше прибыли чем от инвестиций.

Давно хочу влиться в это движение, но пока что только начинаю заниматься накапливанием капитала. Наконец-то появилась небольшая подушка безопасности, и потихоньку начинаю инвестировать.

В связи с этим есть вопрос: как лучше инвестировать? Дело в том, что я не готов разбираться в акциях, облигациях, фондах, техническом и фундаментальном анализе, и т.д. Просто нет ни времени, ни сил на это. Казалось бы, мой выход — это просто покупать широкие фонды, как много раз было описано в этом блоге. Да даже в этой статье упоминается, что движение FIRE предпочитает простые фонды.

Но я много раз встречал мнение, что просто покупая фонды на 10-20% от дохода, не получится получить достаточную сумму в итоге.

Какое ваше мнение: достаточно ли постоянной покупки нескольких фондов? Или всё же придётся залазить с головой в фундаментальный анализ и т.д.? Если второе, то как вы относитесь к покупке обучения или курсов по инвестициям (их сейчас много разных, правда стоимость зашкаливает)?

Выгодность или целесообразность того или иного варианта инвестиций можно посчитать разными способами и на основании результата сделать выбор.

Как вы оцениваете вероятность того, что сможете обгонять индекс (или широкие фонды) на основе отдельной покупки бумаг? Тем более, если не погружаться с головой в анализ. Шансы конечно есть, но на мой взгляд они минимальны. Дальше. На какой результат выше рынка вы можете рассчитывать в долгосрочной перспективе. +5-10% — это практически тот максимум про который я слышал от частных успешных активных инвесторов на горизонте хотя бы лет от 10. Понятно что в один год они могут зарабатывать и по 50-100% прибыли, зато в другой возможно жесткое отставание от индекса. Но эти товарищи действительно профессионалы, ни один год на рынке и … их на самом деле не так и много.

Откладывая по 10-20% в фонды возможно вы и не заработаете нужную сумму, но с большей долей вероятности она будет выше, чем при самостоятельном выборе бумаг. Это мое мнение (основанное в том числе и на небольшом личном опыте, когда я торговал отдельными бумагами).

По поводу курсов.

Спросите себя что вы хотите получить от курсов?

Подавляющее большинство учат выбирать отдельные акции или активно торговать. + льют очень много воды.

Если ваша цель фонды на широкий рынок и другие классы активов, просто прочитайте книгу, типа Бернстайна, кажется называется «Разумное распределение активов», там как раз описаны все принципы составления портфеля.

Круто, спасибо большое за совет. Пошёл качать книгу.

По поводу обгона индекса — да, много раз мне на встречах с такими обущающими инвесторами говорили, что можно рассчитывать на 15% в долларах годовых в среднем за весь срок инвестирования. То есть, в один год будет 0%, в другой 30%, в среднем 15%. И для меня это всегда звучало довольно завышено с учётом того, что рост SP500 обычно считается примерно 10% годовых.

От курсов хотел получить более глубокое понимание рынка и работы с различными инструментами. На самом деле не очень охота но если это требуется, то… Но сейчас решил в первую очередь ознакомиться с Бернстайном.

Весь мой процесс инвестирования вкратце можно описать тремя пунктами:

1. Выделение части дохода на инвестиции.

2. Покупка фондов на долгий срок.

3. Работа с налоги / торговыми издержками / льготами (меньше расходы — больше прибыль).