Если смотреть на американский фондовый рынок, то огромное внимание уделяется всего на паре-тройке индексов: S&P 500, Dow Jones Industrial Average и Nasdaq 100. Эти индексы отслеживают акции крупнейших компаний. Оставляя за кадром "прочую мелочь". Хотя как мелочь? По капитализации эти малыши могут спокойно обогнать большую часть российских компаний.

Какие индексы уделяют внимание более мелким компаниям - средней и малой капитализации? (в России ближе термин компании второго и третьего эшелона).

Одним из них является Russell 2000. Он отслеживает индекс малых компаний США.

Что нужно знать инвестору о индексе Russell 2000? Какие выгоды он может принести. Какие основные отличия от других индексов? И какая опасность кроется в компаниях малой капитализации?

Что такое индекс Russell 2000?

Индекс Russell 2000 называют индексом широкого рынка среди малых компаний. В него входят 2000 компаний с относительно небольшой капитализацией.

Как такового жесткого правила о минимальной-максимальной стоимости компании для попадания в индекс нет.

Индекс Russell 2000 является составной частью индекса широкого рынка Russell 3000.

Russell 3000 делится на два отдельных индекса:

- Russell 1000 - в который входит 1000 крупнейших компаний США;

- Russell 2000 - оставшиеся две трети компаний.

Средняя рыночная капитализация компаний из индекса Russell 2000 составляет 2,3 миллиарда долларов (данные на начало 2020). Учитывая огромное количество компаний в индексе, ценовой разброс достаточно велик. Крупнейшая компания стоит $9 млрд. Дешевые (в конце списка) оцениваются в районе 200 миллионов.

Для понимания сравним с российским фондовым рынком:

- Капитализация X5 (Пятерочка) - $10 млрд.;

- Капитализация МТС составляет - $9,5 млрд.;

- ВТБ - 6,6 млрд.;

- Магнит стоит 5,8;

- Московская биржа - 3.7;

- Аэрофлот - 1,3;

- Детский мир - 1,1;

- М. Видео - 1 миллиард долларов.

Индекс Russell 2000 является взвешенным по капитализации. Наибольшие веса (и влияние на индекс) имеют более дорогие компании. По такому же принципу сформирован и индекс S&P 500.

Что внутри?

Какие компании входят в состав индекса Russell 2000? Я думаю, перечислять их нет смысла. Во-первых, 2000 компаний - это будет ОЧЕНЬ ДЛИННЫЙ СПИСОК. Во-вторых, для нас с вами название вообще ничего не скажет.

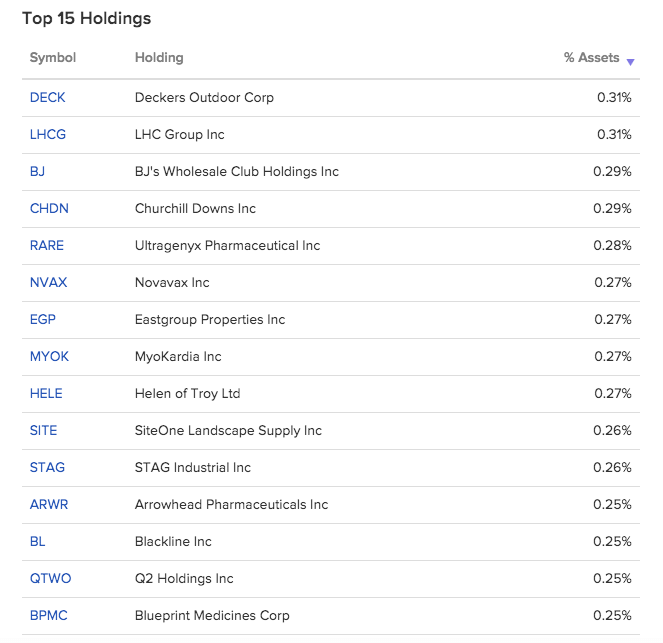

Вот ТОП -15 компаний с наибольшей долей веса. Кто все эти люди компании?

Отличие от других индексов

Чтобы делать сравнение, вкратце опишу основные индексы американского фондового рынка.

- S&P 500 - пятьсот крупнейших публичных компаний США.

- S&P MidCap 400 - 400 публичных компаний США с капитализацией от 2,4 до 8,2 млрд.

- S&P SmallCap 600 - 600 публичных компаний США (капитализация от 600 млн. до 2,4 млрд.)

- S&P Composite 1500 - совокупность трех вышеперечисленных индексов.

- Dow Jones Industrial Average - в составе имеет 30 крупнейших компаний США. Главное отличие Dow от остальных индексов - взвешивание не по капитализации компании, а по цене акций. Иными словами, наибольшее влияние на движение индекса оказывают компании с самыми высокими ценами акций (к каким негативным последствиям это может привести описано здесь).

- Nasdaq Composite - индекс всех компаний на бирже Nasdaq (несколько тысяч).

- Nasdaq 100 - индекс 100 компаний на бирже Nasdaq. Основной упор идет на акции технологического сектора.

- Russel 1000 и 3000 были описаны выше.

Ключевые особенности индекса Russell 2000

Высокая волатильность. Как правило более мелкие компании на бирже имеет более сильную волатильность (изменчивость цен), чем крупные. Особенно это касается просадок. Акции малой капитализации сильнее реагируют на различные негативные события в экономике. И могут падать значительно глубже акций крупной капитализации.

Более высокий потенциал роста. Статистически (на истории в несколько десятилетий) мелкие компании по доходности превосходят крупные. Правило действует на длительных интервалах.

Малыши в среднем дают на 1% больше доходности в год. Кажется немного, но на длинном горизонте такая мелочь выливается в ощутимую дополнительную прибыль.

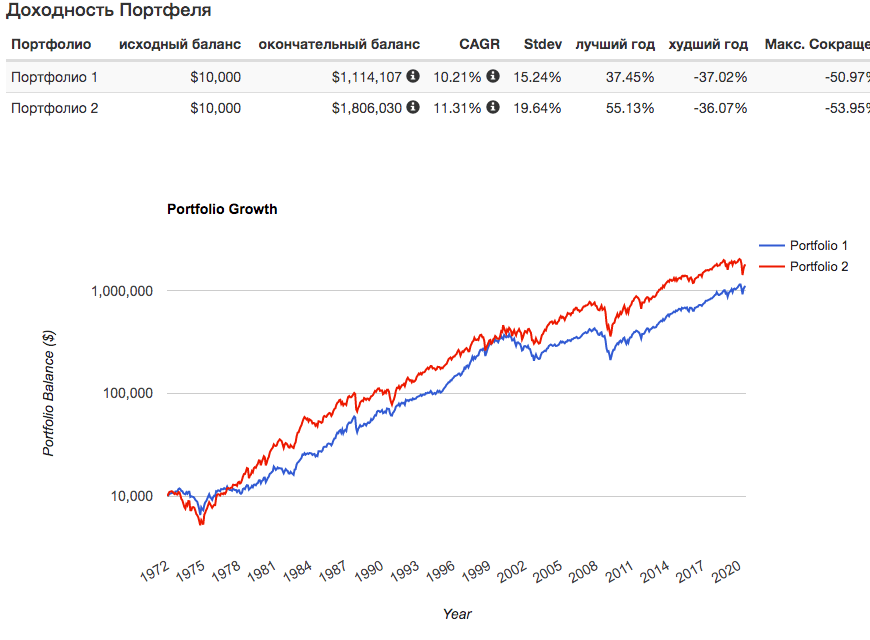

На картинке ниже:

- интервал 1972 - 2020.

- первоначальные вложения - 10 000 долларов.

- Портфолио 1 - акции крупных компаний (по сути индекс S&P 500).

- Портфолио 2 - акции малых компаний (Russell 2000).

Среднегодовая историческая доходность индекса малых компаний - 11,31% против доходности 10,21% крупняка.

Получая всего на 1,1% больше прибыли каждый год, за рассматриваемый срок акции малых компаний принесли бы почти $700 тысяч сверху.

Подумайте над такой ситуацией: компании Apple (стоимостью 1,5 триллиона) гораздо труднее удвоить свою капитализацию, чем небольшой технологической компании стоимостью в $1 мдрд.

Мелкие компании могут сохранять двузначные темпы роста на протяжении нескольких лет (или даже десятилетий).

В 1999 году Amazon оценивался всего в 1,5 млрд. долларов. В июле 2020 года его капитализация превысила 1,5 триллиона.

Справедливости ради стоит отметить, что не каждая мелкая компания вырастает в гиганта. Многие компании даже не выходят в плюс и благополучно закрываются. Другие балансируют на грани рентабельности. Но те, кто растет - тащат на себе весь индекс.

Более широкая диверсификация. Понятное дело, что 2000 компаний, входящих в индекс Russell 2000 обеспечивают бОльшую диверсификацию. Второй момент - веса компаний в индексе распределены более справедливо. Без сильного перекоса на самые капитализированные компании.

Посмотрите как распределяются веса в популярных индексах. TОП-10 компаний в индексе S&P забирают почти 30% всего веса. А в Nasdaq половину. Иными словами, малая горстка компаний фактически управляет движением индекса.

| Индекс | Вес ТОП-10 | ТОП-15 | ТОП-50 |

| Russel 2000 | 2,8% | 4,05% | 11,9% |

| S&P 500 | 27,19% | 32,41% | 54,74% |

| Nasdaq 100 | 54,83% | 64,13% | 87,79% |

Как инвестировать в Russell 2000

Для пассивного отслеживания индекса можно купить ETF от Vanguard - Vanguard Russell 2000 ETF (тикер VTWO). С годовой комиссией - 0.1%. Это самая низкая ставка на рынке.

Для альтернативы можно рассмотреть - iShares Russell 2000 ETF (тикер IWM) - комиссия 0,19%.

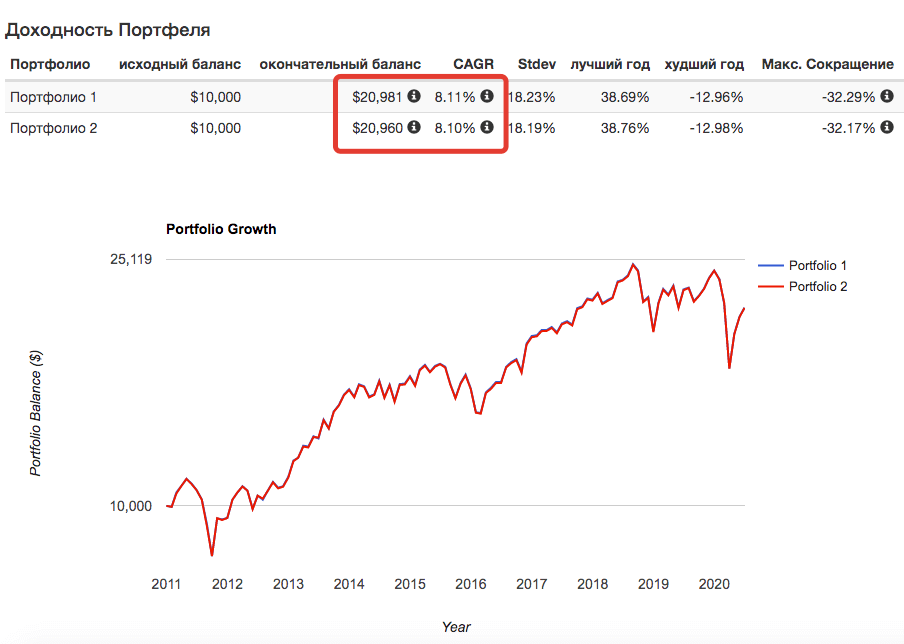

Если смотреть на истории, то оба фонда двигаются как братья-близнецы. На графике ниже отображены 2 линии: синяя и красная. Синюю линию даже не видно.

Разница в годовой комиссии между фондами в 0.09% за десять лет выливается в потерю (или выигрыш) целых 21 доллара (при первоначальном вложении $10 000).

Резюмируя

Инвестируя в Russell 2000 мы вкладываем деньги в более волатильные, а значит более рискованные бумаги. За счет огромного количества компаний в индексе - частично эти риски нивелируются. Но все равно они остаются выше, по сравнению с крупными компаниями.

Взамен на высокие риски, инвесторы могут рассчитывать на повышенное вознаграждение в виде более высокой доходности. Статистически, на длительных интервалах - акции малой капитализации обыгрывают крупняк.

Главное помнить: вкладывать деньги на короткий срок в акции малой капитализации очень рискованно. Инвесторы, которые хотят больше стабильности, могут забыть про инвестиции в Russell 2000.

Рекомендую: 5 интересных фактов про индекс S&P 500!

Удачных инвестиций!