Что самое неприятное в дивидендах?

Это налоги. Причем уйти от налогообложения почти нельзя. Никакие льготы на них не распространяются. Даже на ИИС второго типа (Б). Где обещано освобождение от налогов.

Поэтому большинству инвесторов приходится мириться с постоянными с налоговыми потерями.

Хорошо, если получаемые дивы тратятся. А вот для долгосрочного формирования капитала, приходится реинвестировать поступающую прибыль. Естественно, немного урезанную (минус 13% за счет налогов). Получил дивидендов за год на 50 000 тысяч. Реинвестировал только 43 500. Сразу потеряли 6,5 тысяч рублей.

На длительных промежутках времени ежегодные налоговые издержки выливаются в копеечку (десятки, сотни тысяч рублей недополученной прибыли.

Статья в тему: Как налоги влияют на конечную прибыль инвестора

Можно ли каким то образом все таки сократить (вплоть до нуля) налоги на дивиденды? Естественно законными способами.

Я уже писал про 5 лайфхаков уменьшения налогов с прибыли. Пара приемчиков действительно позволять сократить налоговые издержки с дивидендов.

И вот вам новый способ.

И в этом нам поможет ... ИИС второго типа.

Стратегия

ИИС типа Б дает возможность не платить налоги. Но ... только с роста курсовой стоимости. А вот получение дивидендов как раз облагается налогом на прибыль.

Что делать?

Продаем акции в день закрытия реестра. На следующий день выкупаем их обратно с дисконтом (дешевле).

Что нам это дает?

- Мы ушли от "обязанности" получать дивиденды (и соответственно платить с них налоги).

- Количество акций в портфеле не уменьшается (выкупили их обратно).

- Так как продали дороже, чем потом выкупили - у нас на счете сразу образовалась денежная масса. Которую можно направить на покупку дополнительных акций.

Небольшой ликбез для тех кто не в курсе.

Для получения дивидендов, достаточно владеть акциями только один день. В дату закрытия реестра. После окончания торгов на бирже, составляется список владельцев акций. И через несколько дней (недель) - эти счастливчики получают дивидендные выплаты.

Поэтому, как правило перед "днем X" (датой отсечки), находится много желающих получить дивиденды. Люди начинают покупать акции компании. И котировки растут.

В назначенную дату, котировки обычно достигают своего пика. Происходит закрытие реестра. И на следующий день торги открываются с дивидендным гэпом. Котировки обычно падают на величину выплаченных дивидендов.

Например. Акции компании стоили 100 рублей за штуку. Совет акционеров официально объявил дату закрытия реестра и самое главное - дивиденды на одну акцию. Допустим - 10 рублей. Дивидендная доходность получается в размере 10%.

Инвесторы начинают скупать акции. Толкая котировки вверх. И к дате закрытия цена одной акции достигла 110 рублей.

На следующий день, торги открываются с гэпом вниз. Котировки падают со 110 обратно до 100 рублей.

Долгосрочные инвесторы, не продавшие акции в день отсечки, получат свои законные дивиденды в 10 рублей. Вернее за минусом налога в 13%, только 8,7 рубля.

Те кто скинул акции перед дивидендным гэпом, заработали на росте курса. Те же 10 рублей. Ну и налог нужно будет не забыть уплатить.

С точки зрения прибыли - результат один и тот же. Но если эти процедуры мы проворачиваем на ИИС, во втором случае мы не заплатим ни копейки налогов. И вся прибыль (в нашем случае 10 рублей с акции) будет полностью наша.

Пример

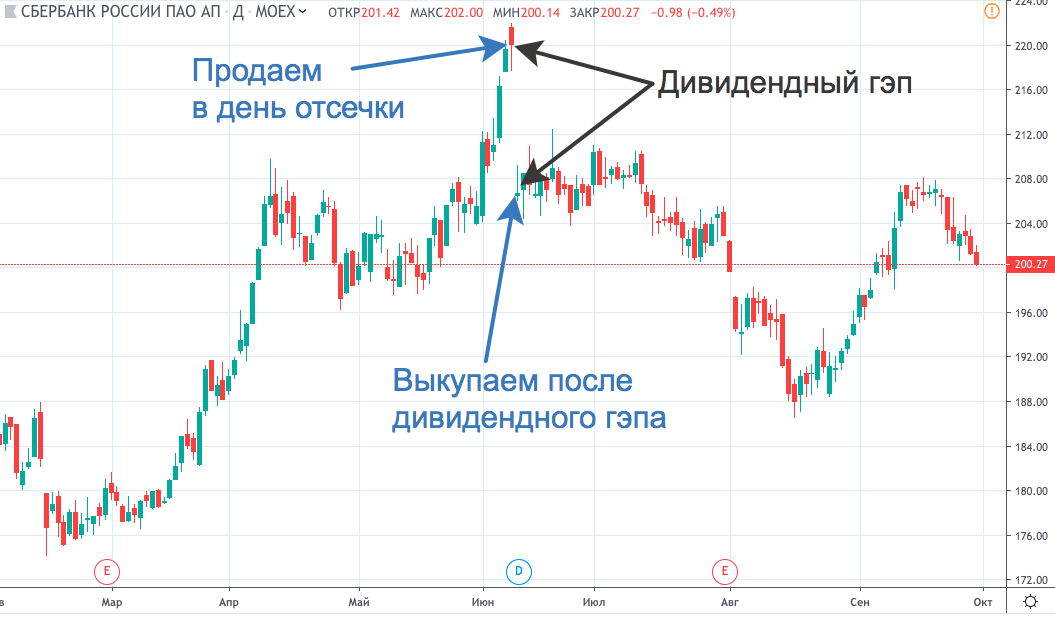

Привилегированные акции Сбербанка. Были одобрены дивиденды в размере 16 рублей на одну акцию. За несколько дней до даты закрытия реестра котировки выросли с 200 до 220 рублей.

После отсечки, на следующий день мы наблюдаем падение. Как раз на размер выплаченных дивидендов.

Вопросы и ответы по стратегии

Какая реальная выгода от использования схемы продажи-покупки акций

Здесь четкая взаимосвязь между дивидендной доходностью вашего портфеле и дополнительной прибылью. Получаемой за счет ухода от дивидендов.

13% от ожидаемой дивидендной доходности и есть дополнительный потенциальный профит.

Например, при уровне дивидендов 8%, получаем (экономим) около 1% дополнительной доходности. Каждый год.

Имеем портфель стоимостью 1 миллион рублей - зарабатываем сверху по 10 тысяч ежегодно.

Для кого подходит стратегия?

В первую очередь для долгосрочных инвесторов. Не имеющих официальных доходов. И как следствие - открытие ИИС первого типа (с возвратом 13%) для них невозможен.

Во вторых. При наличии более-менее значимых капиталов. С имеющимися на руках несколькими десятками тысяч рублей больше потратите времени и денег на комиссии брокеру.

Стратегия работает на всех дивидендных акциях?

По большинству да. Лучше заранее самому посмотреть историю дивидендных отсечек. Как ведут себя котировки после отсечки.

Чем больше размер будущих дивидендов (див. доходность в процентах), тем лучше работает стратегия.

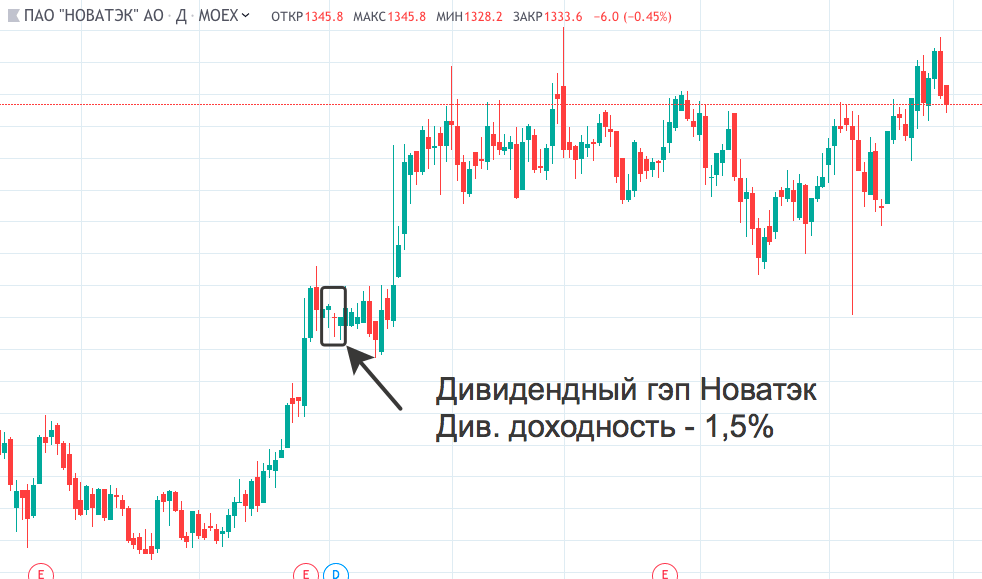

Когда компания платит небольшие дивиденды (1-2%), то дивидендный гэп практически незаметен. И всегда есть вероятность сработать в ноль. Да и смысла особого нет экономить 13% на налогах с мизерных дивидендных выплат.

Как это происходит с компанией Новатэк. Платит дивиденды 2 раза в год. По 1,5 и 2%. И если не знаешь дату отсечки, то найти дивидендный гэп на графике непросто.

Поэтому имеет смысл сосредоточить внимание только на высоко дивидендных акциях.

Удачных безналоговых инвестиций!

Добрый день! А как же торги Т+2 ? За два дня дивидендный гэп может закрыться и нет прибыли.

А как же комиссия брокера за покупку и продажу акций?

Интересно, да.

Но стоит ещё осветить момент, когда продаёшь акции в шорт в момент закрытия реестра — тогда ты сам платишь 13% от дивидендов

Стратегия не работает.

Цена акции падает не потому что от неё волшебным образом отваливается дивиденд, а потому что участники рынка устанавливают новую цену своими заявками. При этом они учитывают сумму дивиденда и сумму налога.

Дивидендный гэп не равен размеру дивидендов. Обычно он даже меньше, чем размер дивиденда после вычета 13% налога.

В 2019 г. фактический гэп в 78% случаев оказывался меньше, чем размер выплачиваемых дивидендов с учетом налогов. В 2018 г. этот показатель был на уровне 75%.

Потому что есть ещё нерезиденты со своими налогами.

А также упущенная выгода за период между дивидендной отсечкой и фактическим поступлением дивидендов на счёт.

Супер!