Можно ли получить убыток в облигациях? Легко. Как? Причин может быть несколько: падения рыночной стоимости, налоги, дефолт эмитента. Но если все правильно просчитать, наверняка можно уйти от всех рисков и со стопроцентной уверенностью заработать на облигациях гарантированную прибыль. Именно так я и предполагал, когда несколько лет назад инвестировал в облигации.

Но реальность оказалась немного другой. Вместо гарантированной хорошей прибыли я получил жирную дулю.

Расскажу чего я хотел и что в итоге получилось.

Мой хитрый план-капкан

Ничего не предвещало беды. Казалось я все просчитал и исключил все риски.

Исходные данные

Облигации - купленные в конце 2018 года с целью додержать их до погашения. То есть все изменения процентных ставок, из-за которых может меняться рыночная цена - меня не касались. Этот риск я исключил.

Я знал, что в конце обращения получу номинал облигации в полном объеме. Плюс купоны за срок владения. По поводу надежности эмитента сомнений тоже не было - государственная компания. Дефолт маловероятен.

Дополнительно был небольшой бонус - облигации покупались по цене ниже номинала. То есть дополнительно к купонам, я получал небольшой прирост капитала.

Срок владения бумагами - чуть больше трех лет. Поэтому я с прибыли на прирост капитала получал налоговую льготу (как получить ЛДВ).

Ожидаемая купонная доходность облигаций - около 6% годовых. За срок чуть больше трех лет я планировал получить в районе 20% прибыли на вложенный капитал.

Что могло пойти не так?

Спойлер - все.

Реальность

Начнем с того что это были долларовые облигации или еврооблигации ВЭБ. После начала СВО и введения на некоторых банков-брокеров санкций, цена на бумаги сначала упала на десятки процентов (и это за несколько месяцев до погашения!!!), а потом торги (как и выплаты купонов) и вовсе заморозили на неопределенный срок. Дополнительно к этому курс доллара начал снижаться.

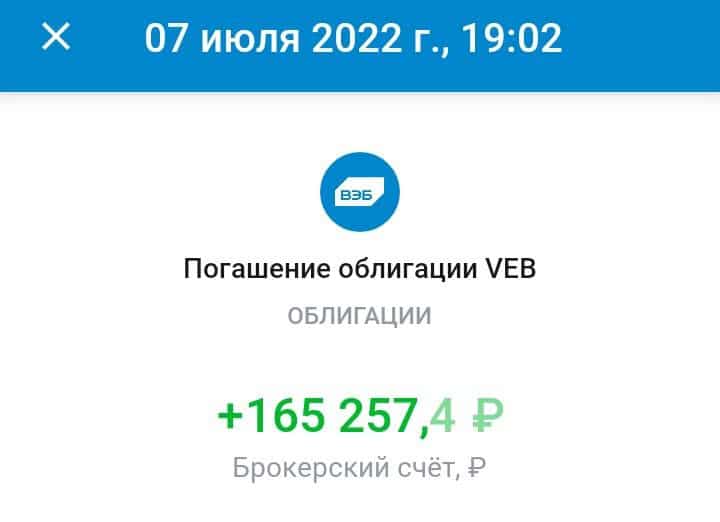

Срок погашения моих облигаций истек пару дней назад. И ...

"Спасибо Минфину" (или другому ведомству причастному к этому) - вчера я получил тело облигации и пришел последний купон. Но .... в рублях. Доллар нынче токсичная валюта. Поэтому эмитент облигации перевел все по курсу в рубли и закрыл свои обязательства передо мной в полном объеме.

А в чем проблема? Деньги обратно получены. Все купоны выплачены.

Я посчитал по какому курсу мне закрыли долг - это 55 рублей за доллар. Но в момент поступления денег на мой брокерский счет доллар на бирже торговался уже по 62,9 рубля. То есть, пока шли деньги до брокера (или пока брокер попридержал выплату), курс подскочил на 15%.

А чтобы вы понимали, 15% - это практически весь мой купонный доход, полученный за время владения облигациями.

Про евробонды простыми словами

Подводим результат

Я решил подсчитать, а какую доходность я получил за время владения евробондами в рублях и долларах.

Если брать в долларах.

Я покупал еврооблигации примерно по 990 долларов за штуку. Получил обратно хоть и рублями, но по текущему курсу около 870 долларов. Плюс за три года мне налили купонами около 150 долларов (за вычетом налогов). Суммарный результат по одной бумаге стоимостью $1000 за три года - прибыль +20 долларов.

За три мои купленные бумаги я заработал чистыми около $60.

Если посчитать в рублях:

На момент покупки за одну евробондушку я заплатил 67 000 рублей

При погашении тела облигации мне капнуло 55 000.

Купонами в рублях за три года мне накапало примерно на 10 000 рублей.

Итог: инвестиции в надежные еврооблигации принесли мне убыток в 2 000 рублей с каждой бумаги. Или -6 000 рублей за трехлетний срок владения.

За чуть больше трех лет на надежной безрисковой стратегии на облигациях я получил:

- в долларах прибыль +$60 или +0,5% годовых.

- в рублях убыток -6 000 рублей или -0,8% годовых.

Обычный банковский депозит принес бы мне раз в 20-30 больше прибыли!

Ищем плюсы

На этом можно было бы и закончить. Но как говорят, что не делается, все к лучшему. Попробую найти положительные моменты.

- Я получил живые деньги. Пусть в рублях, пусть по чуть меньшему курсу. Считаю это лучше, чем ....цать лет ждать разморозки активов.

- Фактически в рублях я получил убыток. А это значит, на эту сумму я смогу снизить налогооблагаемую базу по своему брокерскому счету (читай, снижу налог на прибыль). Немного, но хоть шерсти клок урвать можно.

- Полученные деньги вложу в российские акции, которые на текущий момент снизились в два раза от своего максимума. И находятся даже ниже, чем моя точка входа в еврооблигации.

Главный вывод

Какой бы выгодной и надежной не выглядела схема, всегда есть риск нарваться на форс-мажор или событие, про которое ты можешь даже не догадываться. Как бы банально это не звучало - это лечится диверсификацией. Только на своих ошибках (и деньгах???) начинаешь понимать весь смысл диверсификации, про которую говорят абсолютно во всех книжках по инвестициям. )))

Я тоже думал про диверсификацию и надёжность еврооблигаций и вложился в fxrb на 200к

У вас вообще комбо: рублевый хедж, Ирландия и Finex.

Я тоже пострадал от эих событий. ))) Хорошо что на малую часть капитала.

Сегодня курс, а значит и убыток, уже ниже ))

Максим, а есть ли какие-то новости про aksp, sbsp, vtba? Можно ли их как то продать? Есть ли шанс что допустят к торгам? На сайтах УК про эти бпифы тишина и в интернете всё что я нашёл это новости отконца апреля ((

ХЗ.

ВОзможно сделают торговлю заблокированными фондами за полцены … как это сделал Тинькофф по ряду своих продуктов.

Я что-то не совсем вкурил что это за тема такая за пол цены торговать?

Он типа торгуется со скидкой, значит нужно брать?

Или когда/если бумаги в фонде разморозят, то удвоения фонда уже точно не будет?

1. Кто-то хочет выйти из замороженного актива — дают шанс. Зафиксить 50% убытка, но получить деньги здесь и сейчас. А не ждать хрен знает сколько лет-десятилетий до разрешения ситуации.

2. Кто-то хочет рискнуть и купить актив с 50% скидкой. Когда разморозят бумаги (вдруг это произойдет через полгода-год) — дисконт сразу уйдет и он удвоит свои вложения (это помимо естественного роста фонда).

У каждого свой выбор. Главное что он есть …

Понятно, спасибо. Тинек ещё хитро сделал:

«При этом приобрести паи фонда можно по цене, приближенной к расчетной стоимости пая (iNAV), а продать — с дисконтом около 15%.»

Спасибо , Максим ! Желания продолжать инвестировать все меньше и меньше…