На что обращают внимание дивидендные инвесторы в первую очередь при выборе акций ?

Скорее всего на показатель дивидендной доходности. Какую прибыль (в процентах годовых) приносят дивиденды компании. Дополнительно может рассматриваться стабильность выплат. Сколько платила компания в прошлом. Были ли у нее какие-то урезания дивов по необъективным причинам.

Ну и напоследок возможно - темпы роста дивидендов. Как увеличиваются (или уменьшаются) выплаты с годами.

Но почему то многие не учитывают так называемый Dividend Payout Ratio.

А что это?

Dividend Payout Ratio

Dividend Payout Ratio - коэффициент выплаты дивидендов. Показывает какую долю от чистой прибыли, компания направляет на дивиденды.

Как считается коэффициент?

Dividend Payout Ratio= Dividend per share (DPS) / Earnings per share (EPS).

По простому. Размер дивидендов нужно разделить на прибыль на акцию.

Например. Компания заработала за год 100 000 каких-то денег (прибыль). На дивиденды она планирует направить 70 тысяч. Делим дивиденды (70 тысяч) на прибыль (100 тысяч).

Итого получаем коэффициент 0,7. Обычно Payout Ratio берут в процентах. Значит можно полученный результат умножить на 100.

Выходит, из нашего примера, компания направляет на дивиденды 70% прибыли.

Коэффициент выплаты дивидендов используется для проверки, что компания сможет поддерживать текущий уровень дивидендов в будущем.

Если у компании Payout Ratio превышает 100% - это означает, что компания выплачивает дивидендов больше, чем зарабатывает прибыли. Как вы понимаете - это не есть гуд. Тревожный звоночек, что в будущем компания не сможет поддерживать аналогичный уровень дивидендов долгое время и скорее всего будет вынуждена их снизить.

Второй вариант - компании необходимо увеличивать прибыль. Тем самым снизив коэффициент дивидендных выплат. Но будет ли рост прибыли точно неизвестно. Мы можем только делать прогнозы.

Опасность высоких дивидендов

Компания может попасть в так называемую дивидендную ловушку. Особенно это заметно у дивидендных аристократов (выплачивающих и постоянно повышающих дивы каждый год).

Что происходит с годами, при последовательном росте дивидендов? Если этот рост выше роста прибыли. Правильно ... Payout Ratio увеличивается. Сначала на дивиденды идет 30-40% от прибыли. Через несколько лет он достигает 70-80%. Потом подползает до 90-100%. И выше. 120-150% и даже 200-300%.

Естественно, годик другой компания еще может выплачивать дивы в полном объеме из своих финансовых резервов. А дальше?

Приходится снижать коэффициент дивидендных выплат до приемлемого для себя уровня.

Для инвесторов - это снижение денежного потока. Иногда очень существенно. Буквально в разы.

Платили тебе по тысяче в год, будешь получать баксов 200. Не очень приятно.

Примеры на истории

Яркий пример компания General Electric. С очень богатой дивидендной историей (более 100 лет выплат дивидендов).

Когда коэффициент выплат превысил значение 100%, компания не смогла долго поддерживать такой уровень. И в 2010 году снизила дивиденды в 3 раза (с 0,31 до $0,1).

Второй скачок вниз произошел в 2017 году. С 24 центов дивы упали до 12. А в 2018 компания вообще платила символические дивиденды в 1 цент на акцию.

За 8 лет GE уменьшила дивиденды в 31 раз!

Конечно, тут наложились и другие неблагоприятные факторы, в первую очередь сильное снижение чистой прибыли. И как раз по показателю Payout Ratio это можно было предвидеть заранее и предпринять некоторые меры.

Кстати сейчас, при текущей дивидендной доходности GE размер Payout Ratio - отрицательный. Это говорит, что у компании вообще нет прибыли.

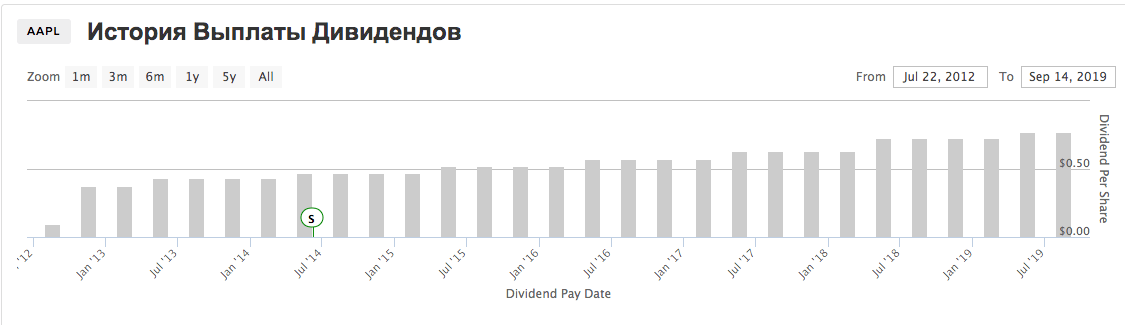

Возьмем другой пример. Компания APPLE. У нее пока не очень богатая дивидендная история. Первые дивы стали выплачиваться только в 2013 году.

Текущий показатель Dividend Payout Ratio - 26%. То есть, на выплаты дивидендов своим акционерам компания направляет только четверть прибыли. Увеличивая их в среднем на 11% ежегодно. И с большей долей вероятности можно предположить, что она сохранит в этом плане стабильность на долгие годы. И риски снижения размера дивидендов в будущем минимальны.

Оптимальный размер Payout Ratio

В классическом варианте оптимальный размер коэффициента не должен превышать 70%. У компании есть запас прочности на будущие выплаты + повышение дивидендов. Без ущерба для финансовой устойчивости.

Все что выше, несет определенные риски как для самой компании, так и для инвестора.

Но здесь тоже нужно подходить здраво к оценке коэффициента.

Например, если мы рассматриваем фонды недвижимости (Reits), привлекающие инвесторов своей высокой дивидендной доходностью, то они как правило, направляют более 90% прибыли на дивиденды. Но взамен получают налоговые льготы от государства.

Или возьмем для примера крупнейшие компании стоимости (Coca-Cola, Pepsi, Макдональдс, Джонсон&Джонсон). Они уже захватили свою долю рынка. Имеют стабильный денежный поток. Дальше развиваться им практически некуда. Что делать с прибылью? Солить?

Для таких компаний коэффициент дивидендных выплат может быть и повыше. Скажем до 80-85%. И они вполне спокойно могут продолжать платить и повышать дивы с каждым годом. Но это должна быть очень стабильная компания, имеющая конкурентное преимущество перед коллегами по цеху.

Где смотреть коэффициент дивидендных выплат?

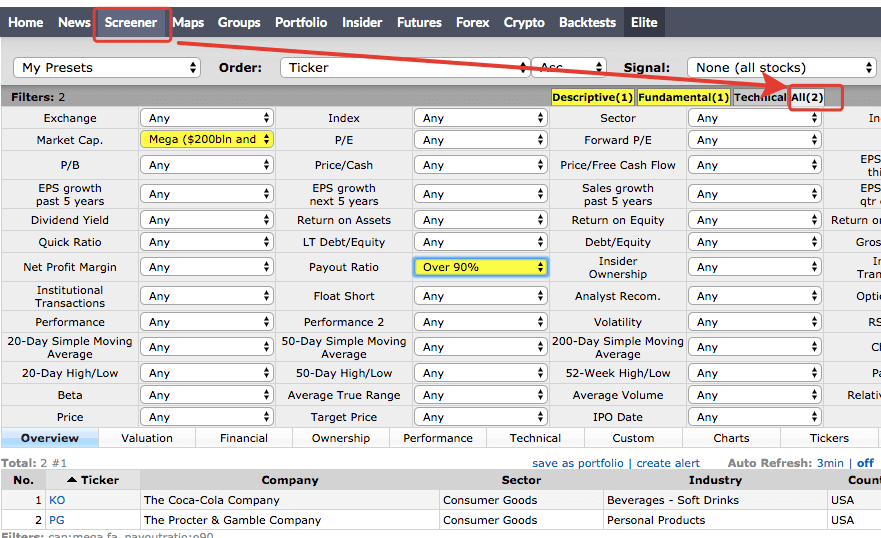

На сайте Finfiz.com.

Во вкладке Screener. Нажимаем кнопку "All". Ищем поле "Payout Ratio". Задаем необходимый коэффициент (больше-меньше определенного процента).

Например, компании с капитализацией больше $200 млрд., у которых уровень дивидендных выплат на данный момент более 90%.

Получили 2 компании: Coca-cola и Procter & Gamble. Уже есть повод задуматься о вложениях в эти компании.

Минус Finviz - по российским компаниям нет инфы. Упор только на акции, торгуемые на американских биржах.

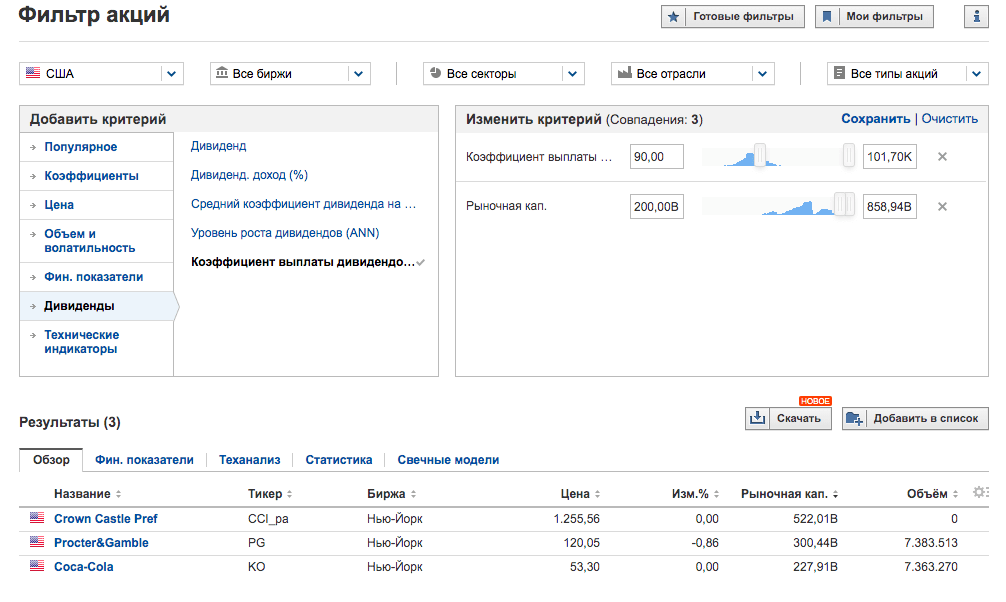

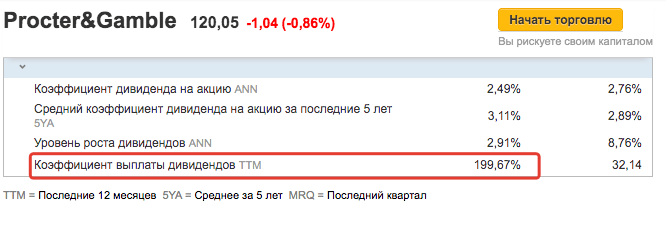

Идем на инвестинг ком. Можно искать и российские компании в том числе. Нам нужен фильтр акций (ссылка). Повторим аналогичные настройки. И получаем практически аналогичный результат.

Если провалиться в компанию, то можно посмотреть инфу по размеру дивидендных выплат. Вкладка "Отчетность -> Коэффициенты". Идем в самый низ. Ищем "Коэффициент дивидендных выплат". Как видите у PG он критический - почти 200%.

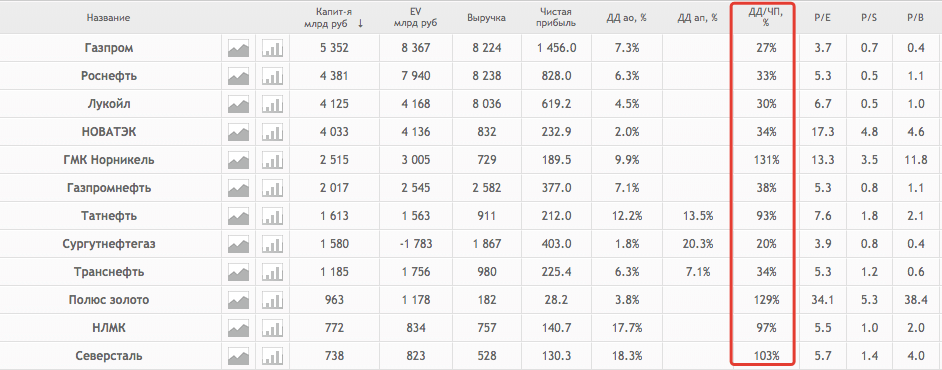

Для российских компаний более наглядная инфа представлена на Смартлабе (ссылка).

Резюмируя

Уровень коэффициента дивидендных выплат (Dividend Payout Ratio) дает представление инвестору о стабильности будущих денежных потоках. В виде дивидендов.

При высоком значение Payout Ratio - высока вероятность снижения дивидендных выплат. При критическом размере коэффициента - это вероятность повышается экспоненциально.

В основном коэффициент дивидендных выплат применяется для уже состоявшихся компаний.

Молодые компании, находящиеся в первой стадии роста, только завоевывающие "свое место под солнцем", обычно имеют нестабильную прибыль. Все средства вкладываются в новые проекты, расширение бизнеса. Отдача от которых (в виде прибыли) придет не сразу.

И как следствие, если это компания платит какие-то дивы, Dividend Payout Ratio может гулять очень сильно. Иногда даже зашкаливать за сотни процентов.

Удачных инвестиций!

Ссылка на сайт Finfiz.com. не работает.

Спасибо! Поправил.

Может FinViz ?!?!?!

спасибо

спасибо за статью!

Да, очень полезный коэффициент для дивидендов, наверно самый показательный для будущих выплат.