Что вы знаете про REIT фонды?

Это доступный способ инвестировать в недвижимость по всему миру.

У большинства людей, вложения в недвижимость ассоциируются с покупкой квартиры и последующей сдачей в аренду.

"Купить квартирку, сдавать в аренду и обеспечить себя мало-мальски постоянным денежным потоком" - мечта многих.

Если финансы и возможности позволяют, то деньги вкладываются в коммерческие объекты. Здесь доходность будет повыше.

Проблема только в том, что на это "удовольствие" нет столько денег.

Да и смотря правде в глаза - не такое это и выгодное дело сдавать квартиру в аренду. Расходы на содержание и коммунальные платежи,. Платить налоги с рентного дохода и с самой недвижимости. Возможные проблемы с арендаторами. То шторы прожгут сигаретами, загадят всю квартиру, при съезде что-нибудь прихватят из хозяйского добра.

Плюс возможные простои квартиры и как следствие недополучение дохода. И много других нюансов, про которые люди, ни разу не занимавшиеся подобными "бизнесом" даже и не подозревают.

В итоге, чистая (реальная) доходность от сдачи падает практически в пол. В среднем, если удастся получать 4-5% прибыли в год (от стоимости квартиры), то это очень хорошо. Конечно, это примерные данные. Многое будет зависеть от региона, города и даже района нахождения арендной жилплощади. Но в целом получаем не слишком выгодное вложение средств с постоянными (или периодическими) головняками.

Как быть?

Рассмотреть альтернативы. В нашем случае фонды недвижимости или REITs.

Что такое REIT?

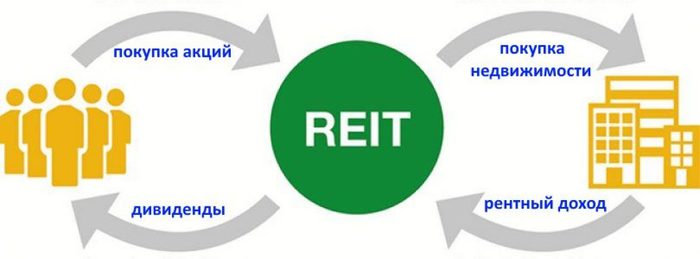

REIT - (Real Estate Investment Trust) - инвестиционные трасты недвижимости.

На Западе придумали такую схему еще в середине прошлого века.

Фонд коллективных инвестиций. Собираются деньги пайщиков (или акционеров). Каждому инвестору выделяется определенная доля, пропорционально вложенным средствам. И все денежки вкладываются в недвижимость.

Совокупная стоимость недвижимости, которой владеют фонды Reit по всему миру превышает 3 триллиона долларов

По простому, REIT можно рассматривать как обычные акционерные компании. Со свободным обращением акций на фондовом рынке. То есть это такой же бизнес как и Газпром, Лукойл, Магнит или Pepsi, Disney, Apple. Только в секторе недвижимости.

Купить акции (вложиться в фонды) может любой инвестор, имеющий доступ на биржу и обладающей необходимой (к слову сказать весьма скромной) суммой.

Иными словами, Reit - это "инвестиции в недвижимость для нищебродов". Таких как я, вы и сотни миллионов других инвесторов не обладающих возможностями покупки недвижимости целиком. Практически в любой точке мира.

Виды REIT

Есть 3 основные категории фондов, разделенных по направлениям вложений в недвижимость.

Рентные или долевые (Equity REIT). Покупают или строят объекты недвижимости для последующей сдачи в аренду. С этого и идет основной доход. Интерес представляют обычно коммерческая, офисная, жилая и социальная недвижимость, гостиничный и отельный бизнес.

Все хлопоты, расходы, правоотношения с арендаторами берет на себя управляющая компания.

Доля рентных фондов составляет львиную (более 90%) часть.

Ипотечные Mortgage REIT, mREITs. Работают с закладными по ипотечным кредитам. Доход формируется в виде процентов по кредитам.

Их доля на рынке менее 10%.

Перед ипотечным кризисом 2008 года банки проворачивали хитроумные схемы. Выдавали ипотеку всем подряд, даже безработным. Рынок недвижимости рос на десятки процентов в год. И считалось, что риски минимальны. Закладные на дома заворачивали в ценные бумаги (ипотечные облигации). И перепродавали дальше. Оставляя себе небольшую маржу.

Потом большой пул таких закладных бумаг снова заворачивался в другую упаковку и перепродавался. Покупателями выступали пенсионные и инвестиционные фонды в том числе.

Годовая доходность по таким бумагам могла составлять двузначные числа. Желающих "типа заработать" на надежных инвестициях было немерено.

Потом, как вы знаете, в кризис цены на дома упали. Безработные не смогли оплачивать ипотеку. Да и смысла не было. Когда покупали дом, он стоил например $200 тысяч. А сейчас ему красная цена - тысяч 80. Долг перед банком допустим 180 К. Проще было забить на это дело. Пусть банк забирает дом за долги.

И так по цепочке. Все начало рушиться. Выплаты переставали поступать по ипотечным бумагам. Инвесторы понесли колоссальные убытки.

В итоге, сейчас инвесторы очень осторожно относятся к такой теме. Отсюда и не высокая доля подобных фондов.

Гибридные (Hybrid REIT). Могут инвестировать одновременно в рентную недвижимость и владеть ипотечными бумагами. Как вид практически не встречается. Доля менее 1% от капитализации REIT.

Доходность, выгода и прочие плюсы

В чем привлекательность REITs для инвесторов?

В первую очередь это размер дивидендов.

Дивидендная доходность фондов недвижимости составляет от скромных 2-3 до 10-12% годовых (в долларах). "Средняя температура по больнице" - 4-5% в год.

Дивы платятся ежеквартально. Некоторые балуют своих акционеров ежемесячными выплатами.

Для сравнения. Текущий уровень средних дивидендных выплат по акциям американских компаний (входящих в индекс S&P) не превышает 2% годовых.

Учитывая высокий и постоянный дивидендный поток, практически все инвестиционные компании и пенсионные фонды имеют у себя в портфеле кусочек фондов недвижимости.

Откуда такая высокая доходность?

Reit должны следовать законодательству своей страны.

А оно обязывает:

не менее 90% дохода направлять на дивиденды. Взамен компания освобождается от корпоративного налога. Для США он составляет более трети с чистой прибыли.

Из основных показателей:

- Не менее 75% средств фонда должно вкладываться по назначению. То есть либо в недвижимость, либо в ипотечные бумаги.

- Прибыль от деятельности фонда должна минимум на 75% состоять от аренды или выплат по ипотечным закладным.

Второй фактор привлекательности - это рост стоимости недвижимости.

Цена подросла. Увеличилась капитализация Reits. Акции компании идут вверх. Инвесторы довольны.

Другие преимущества:

- Широкая диверсификация. Компания обычно владеет не одним-двумя домами (отелями), а широкой сеткой объектов недвижимости по стране и миру. Плюс никто не заставляет вкладываться только в один такой фонд. Можно прикупить несколько разных Reits, еще больше увеличив разнообразие. Как по отраслям, так и по странам.

- Высокая ликвидность. Как и обычные акции, покупать-продавать можно на бирже в любой момент. И главное по справедливой цене. Попробуйте провернуть этот фокус с реальной недвижимостью. Потратите несколько месяцев.

- Полностью пассивный доход. Вложил деньги и ... все. Никаких отношений с арендаторами и прочей лабудой, с которой сталкиваются домовладельцы.

Третий фактор. Рост дивидендов. Плата за аренду со временем растет (хотя бы на величину инфляции). А 90% с прибыли компании на выплаты никто не отменял. Увеличение дивидендной доходности делает акции более привлекательными и порождает повышенный спрос. И снова это толкает котировки вверх.

Сколько стоит одна акция?

В пределах нескольких десятков баксов. Реже пара-тройка сотен. И вы в деле. Гордый владелец недвижимости.

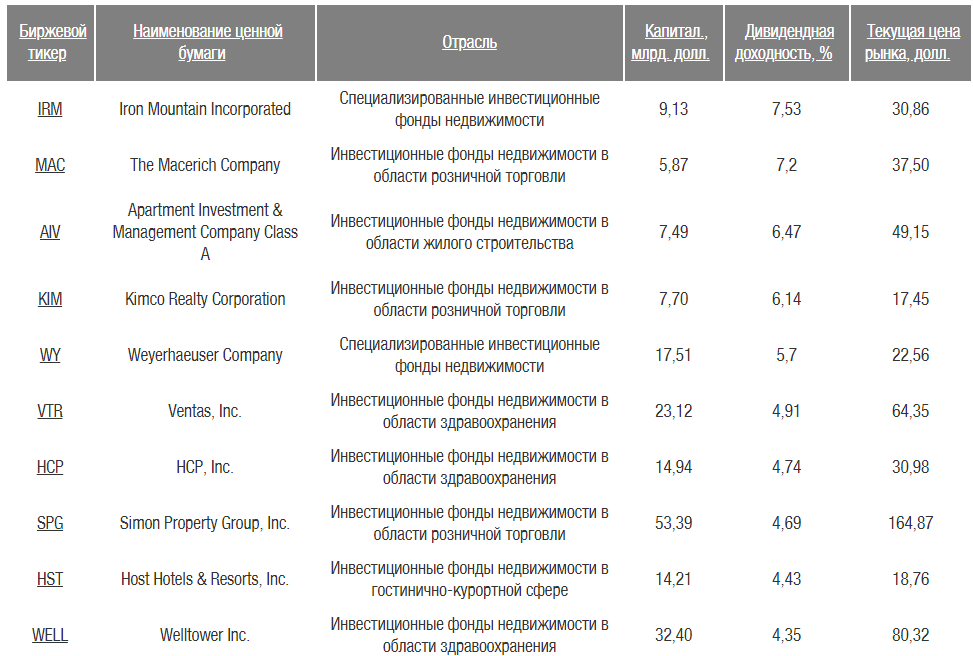

Примеры Reit

Примеры Reit

Чтобы было понимание, рассмотрим пару фондов недвижимости. Это ни в коем случае не рекомендация. Просто пример. Что представляют из себя инвестиционные трасты, их масштаб, сфера деятельности и доходность.

Simon Property Group, Inc.

- капитализация - более 50 млрд. долларов (для сравнения, наше "национальное достояние" Газпром оценивается в 70 млрд.);

- текущая дивидендная доходность за последние 12 месяцев - 5,9%;

- имеет недвижимость в США, странах Европы и Азии. Основное направление - строительно и сдача в аренду коммерческих объектов. В первую очередь торговые центры;

- общая площадь сдаваемой в аренду недвижимости превышает 25 миллиона квадратных метра!!!

Host Hotels & Resorts

- капитализация - 14 млрд. долларов (по стоимости, как два банка ВТБ).

- дивидендная доходность - 4,31% в год;

- сфера интересов - отельный бизнес. Во владении 96 отелей премиум-класса на 55 тысяч номеров.

- основная недвижимость находится в пределах США. Но есть несколько объектов в других странах: Австралия, Канада, Бразилия, Мексика. Ведется строительство в странах Европы.

Как и где купить Reit в России

Через американского или другого иностранного брокера

Так как большинство фондов недвижимости обращаются на фондовых мировых площадках, достаточно заиметь счет у иностранного брокера. И покупай все что душе угодно. Более 1 000 фондов недвижимости по всему миру.

Но здесь нужно помнить о торговых издержках. Капиталисты не любят давать услуги практически даром (в этом плане наши брокеры с их расценками просто красавцы). И за каждый чих хотят денег.

Рекомендую статьи в тему:

В России на бирже Санкт-Петербурга (СПБ).

Нам потребуется российский брокер с адекватными тарифами, предоставляющий доступ на СПБ.

Естественно, список доступных бумаг будет урезан, по сравнению с тем, что дают покупать буржуйские брокеры. Но того что есть (3 десятка фондов), хватит за глаза.

Посмотреть можно на сайте СПБ или по ссылке. В фильтрах поле "Сектор" выбирайте "Недвижимость".

Важно!

Оба перечисленных способа подразумевают покупку отдельных REIT. И всевозможные "прелести" с этим связанные. Учитывая, что это такие же компании как и "обычные акции" - они подвержены рискам. Снижение котировок, возможные финансовые проблемы, вплоть до банкротства.

В общем, перед покупкой нужно проанализировать финансовые показатели компаний. А не только размер дивидендов.

В первую очередь обратить внимание на закредитованность.

В период мирового финансового кризиса 2008, цена на недвижимость обрушились, рентный доход снизился. А платежи кредиторам никто не отменял. И некоторые компании, не справившись с долговой нагрузкой "приказали долго жить".

Для выхода из такой ситуации есть простое решение - покупка REITs в составе ETF или ПИФ.

По определенным критериям собирается пул из нескольких фондов, заворачивается в единый пакет ETF и продается инвесторам.

За адекватные деньги мы получаем в одном флаконе десятки Reits. Можно сказать фонд фондов.

В итоге, мы будем иметь некую среднерыночную доходность фондов недвижимости.

С одной стороны это хорошо. Это сразу избавляет инвестора от мук выбора. И вероятности ошибки при выборе (поставить на дохлую лошадь на скачках).

С другой стороны - отдельная покупка, позволяет точечно выбрать наиболее перспективные и прибыльные акции компаний. Но тоже не факт, что удачно.

Ок, где купить эти фонды фондов? И сколько это стоит?

И главный вопрос. Наверное придется платить двойную комиссию? Фонды фондов формируются не на общественных началах. И управляющие тоже кушать хотят.

Покупать ETF можно напрямую снова у иностранного брокера.

Ценник на акции ETF вполне сопоставимы с котировками на отдельные Reit. От нескольких десятков, до сотен долларов.

Дивиденды платят ежеквартально.

По поводу дополнительных комиссий.

У западных провайдеров плата за управление фондами недвижимости в среднем колеблется в пределах 0,1-0,2% в год от стоимости пая.

Думаю, это небольшая плата за возможность широкой диверсификации и спокойного сна с будущем.

Кстати о диверсификации. Знаете сколько reits входит в каждый ETF?

От нескольких десятков до несколько сотен. Например, в VNQ от Вангуард (инвестирующего в недвижимость на территории США) в составе 184 различных фонда. А ETF тоже провайдера, но с прицелом на другие страны, содержит 433 компании.

Если покупать отдельно даже по одной акции каждого фонда - пришлось бы выложить несколько десятков (а то и сотен) тысяч долларов.

Покупка REITs в составе ПИФ на российском рынке.

Плюсы данного вида инвестирования:

- цена входа в пределах 3-5 тысяч рублей за пай;

- не нужен брокерский счет;

- возможность покупки онлайн;

- управление фондом профессионалами;

- льготное налогообложение в рамках российского законодательства (освобождение от налогов при обмене паев или продажи после 3-х лет владения).

А теперь минусы (куда же без них, особенно в России).

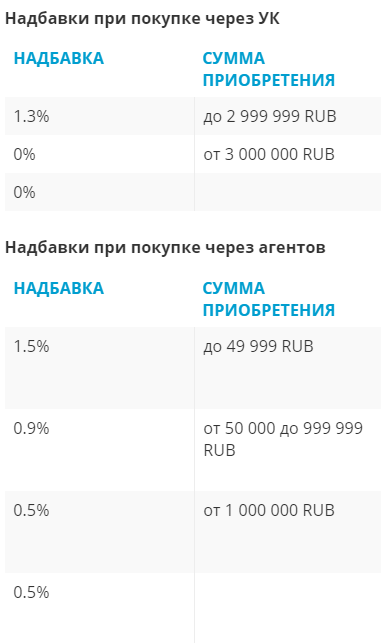

Комиссии за управление и прочие расходы при покупки-продажи паев.

Для примера, ПИФ Открытие - Зарубежная собственность.

УК хочет в виде платы за управление 3,4% в год от стоимости ваших паев.

Плюс возможны расходы в виде скидок и надбавок.

От 1,3 до 1,5% вы заплатите за право вложиться в фонд.

И 2% с вас попросят при продаже. Если срок владения менее 1 года.

Рекомендую: Почему не выгодно вкладывать деньги в ПИФ.

За хорошо сделанную работу в принципе можно и заплатить. Ребята стараются. Анализируют и выбирают фонды в портфель.

Так? Нет не так.

Смотрим, куда направляются деньги пайщиков. В какие финансовые инструменты?

И что вы видим? Основа нашего ПИФ - обычный иностранный ETF на фонды недвижимости. В приведенном примере это - SPDR Dow Jones Global Real Estate. С годовыми издержками для инвесторов в 0,25%.

Почти в 15 раз дешевле!!!

Хороший бизнес у ПИФ. Собрал деньги. Купил иностранный ETF. И получай ежегодную плату с пайщиков, за так называемое "управление портфелем".

Ну и последний минус.

В России ПИФ не выплачивают дивиденды пайщикам. Вся прибыль "типа" реинвестируется в стоимость паев.

И вся прелесть Reit в виде постоянного дохода в виде дивидендов испаряется.

Печально.

Кто-то скажет, ну и пусть. Не такие это великие деньги за комиссии. Какие-то пара процентов.

Сравним главное - финансовый результат за несколько лет.

За период с 2013 года по 2019:

- Среднегодовая доходность: ETF +6,9%. ПИФ показал +4,9%.

- Общий рост котировок: +45% у ETF против 30% у ПИФ.

Разница в доходность в 1,5 раза!!! Всего за 6 лет!

И забьем последний гвоздь в ПИФ. Дивиденды. Иностранный ETF выплачивает их на руки акционерам. А ПИФ должен реинвестировать. За 6 лет примерно выходит еще 20% прибыли в виде дивов. И где все эти деньги? Это был риторический вопрос.

В ноябре 2021 года на Московской бирже был запущен первый биржевой фонд на REIT - ETF FXRE от Finex. Внутри 130 компаний США. Акции покупаются напрямую (без фондов-прокладок). Комиссия за управление - 0,6%. Подробности можно узнать в этом обзоре FXRE.

В заключение

Фонды недвижимости или инвестиционные трасты Reit входят в портфели 80% американских инвесторов.

Главная их фишка - высокая дивидендная доходность вкупе с умеренным ростом котировок. В совокупности, это дает доходность примерно аналогичную росту фондового рынка в целом.

Хорошо подходит для формирования денежного потока. И жизни на него.

Но не стоит выделять на REIT большую долю в портфеле. Все таки хоть это и класс акций, но представляют только одну отрасль - недвижимость.

Оптимально отдать максимум процентов 10-15 от капитала.

Нужно знать

Знаете какой главный минус REIT для инвестора? Налоги!

Ставка налога на выплачиваемые REIT дивиденды составляет 30%.

Подписывая форму W-8ben, мы можем снизить налоги по американским акциям с 30% до 10%. Но по фондам недвижимости такой фокус не прокатит. Отдавать все равно придется 30%.

Добрый день! Reit-etf можно купить только на иностранном брокере или на СПб тоже доступно, помимо просто reit? А дивиденды от них автоматически можно ре- инвестировать?

На СПБ есть возможность покупки ETF только для квалифицированных инвесторов.

По поводу автореинвеста конкретно не скажу название ETF. Но точно есть такие фонды.

Добрый день. Спасибо за статью. Не могли бы поделиться опытом инвестирования в REIT с точки зрения налогообложения.

Пишут что дивиденды по REIT являются не «квалифицируемыми» и облагаются по ставке для обычных доходов, которая выше и для нерезов составляет 30%. Так ли это? И как это работает в ETF на REIT, 30% удерживается при получение фондами дивов или при распределении владельцам или налог два раза удерживается? Все ли ETF/REIT в этом плане одинаковые (американские/европейские)? Снижает ли это на ваш взгляд привлекательность инвестирования в REIT?

У меня в портфеле есть 2 REIT ( в виде ETF). Американские.

С дивов снимают по 10% налогов. Честно сказу, особо не вникал во «внутренние органы». Что и как там происходит.

Брал из-за неплохой дивидендной доходности. Деньги капают и хорошо)))

Есть ли какие-то инструменты для сравнения фундаментальных показателей REIT? Или только вручную считать для каждого фонда? На nareit.com такого не встретил — может плохо искал.

Добрый день! Посоветуйте пожалуйста. Через какого брокера можно купить ETF reite.

вариант 1. Через иностранного брокера. Типа Interactive brokers — Нужно много денег

вариант 2. через дочки российских брокеров — Дорого

вариант 3. на Санкт-Петербургской бирже (СПБ) — Нужен статус квалифицированного инвестора.

По пп. 1-2 подробнее здесь https://vse-dengy.ru/fondovyiy-ryinok/birzha/sravnenie-tarifov-inostrannyh-brokerov.html

по П3 — https://vse-dengy.ru/fondovyiy-ryinok/birzha/kvalifitsirovannyy-investor.html

https://vse-dengy.ru/upravlenie-finansami/pifyi/etf-na-spb.html

Здравствуйте. Что думаете о PNK rental? Читала что планируют на биржу выходить.

В последние несколько месяцев это контора стала слишком часто мелькать в интернете. Похоже в рекламу ребята вкладывают нехилые бабки.

Особо не вникал в бизнес и условия. Но когда из каждого утюга тебе твердят какая это хорошая и выгодная компания — то это начинает напрягать (не может быть все так хорошо), где-то должен быть подвох. Но я могу ошибаться.

Отличная статья! Спасибо автору за хорошо проведённый анализ и выводы!

Появился фонд на недвижимость от Финекса. Ждем обзора.

Ага, тоже видел. Сделаем