Считается (или может быть только я слишком часто вижу это высказывание), что чем дольше вы владеете акциями, тем меньше рисков вы несете. Про "чем дольше" - это период в несколько лет-десятилетий. Типа акции на коротких сроках слишком волатильны: могут падать на десятки процентов. А вот на интервале в десятилетия чуть ли не гарантированно обогащают своих владельцев.

Наверняка многие слышали такое выражение: "на длительных интервалах рынки всегда растут". Правда не все понимают, что под рынками в основном подразумеваются индексы, а не отдельные акции.

К чему я все это? Попалось одно занятное исследование (правда 5-ти летней давности) о поведении акций (естественно американских) - сравнение по доходности с индексом S&P500. Это как раз камень в огород любителей самостоятельного составления портфеля из отдельных акций (естественно на долгосрок).

Анализ доходности акций

В исследовании Longboard Capital Management для анализа эффективности акций было проанализировано 14 400 бумаг за период с 1989 по 2015 года.

Основные результаты исследования:

- 1120 акций (7,7% от всех активных акций) превзошли индекс S&P 500 как минимум на 500% в течение своего жизненного цикла.

- 976 акций (6,8% всех активных акций) отставали от S&P 500 как минимум в 5 раз.

- 3431 акция (23,7% всех активных акций) уступила S&P 500 более чем на 200%.

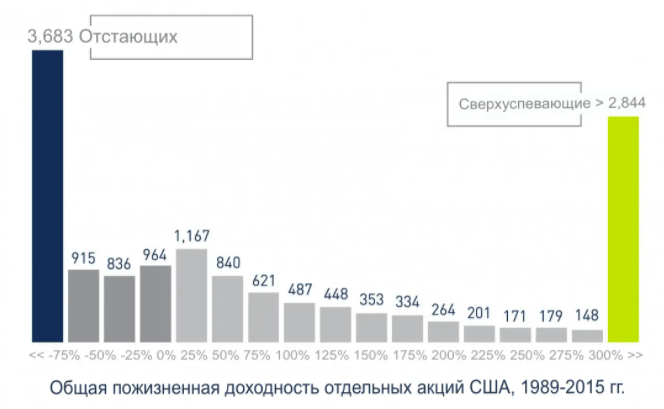

- 3683 акции (25% всех активных акций) потеряли не менее 75%.

- 398 акций (44% всех активных акций) проиграли даже инфляции.

- Почти две трети всех акций не давали реальной прибыли, даже до уплаты налогов.

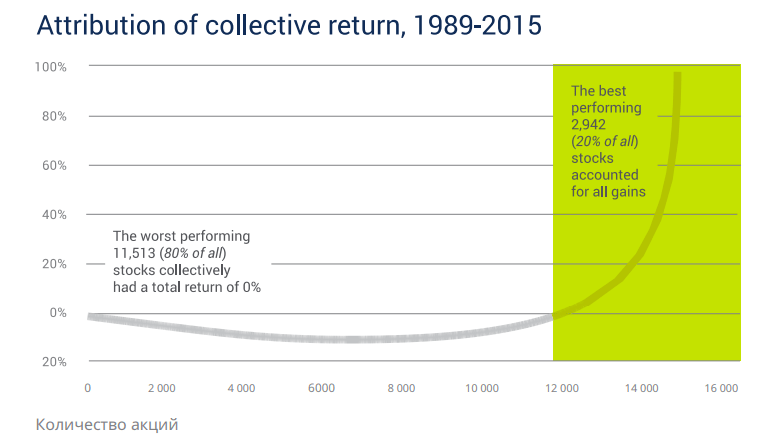

На долю наиболее эффективных 2 942 акций (около 20%) приходилась вся прибыль. Наихудшие 11 513 акций (около 80%) обеспечивали совокупную общую доходность в 0%.

Представьте, что вы не включили в портфель эти 20% самых прибыльных акций в период с 1989 по 2015 год. Вместо этого инвестировали в остальные 80%. Ваша общая прибыль составила бы 0%.

Видя все эти данные, какие действия можно предпринять в попытках улучшения ожидаемой доходности своего инвест. портфеля?

- Сосредоточиться на поиске будущих победителей.

- Стараться постоянно исключать из портфеля явных лузеров.

Первый вариант кажется более выгодным. Если только малая часть компаний дает основную доходность фондового рынка, кажется логичным остановить свой выбор именно на них. Главная проблема этого подхода - трудности с определение будущих победителей. Угадать кто выстрелит в следующие 5-10 и более лет очень трудно.

Поэтому в долгосрочной перспективе более эффективен второй метод - методичное исключение из портфеля отстающих. Отстающих на порядок больше. Их гораздо легче выявлять и быстро исключать, пока они не сильно потеряли в стоимость и не снизили доходность всего портфеля.

В долгосрочной перспективе более эффективный подход увеличения доходности портфеля - стратегически избегать многих отстающих.

Улучшение показателей портфеля

Как это работает можно рассмотреть на примере.

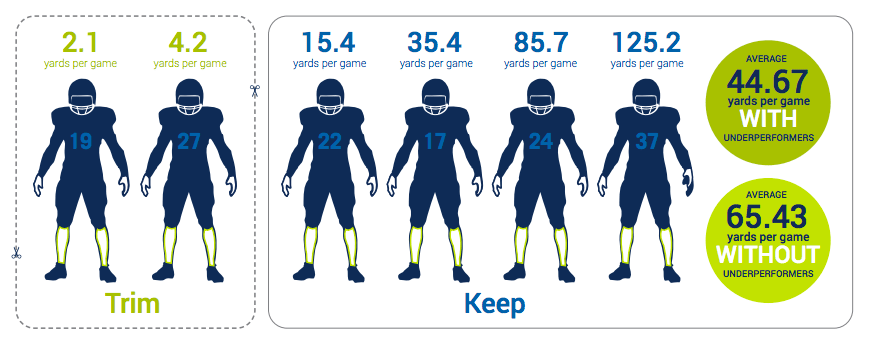

У каждого игрока в американский футбол есть статистика прошлых игр - среднее число ярдов за игру. В среднем у всей команды этот показатель равен 44,67.

Перед тренером стоит вопрос: Как улучшить показатели команды?

Сосредоточиться на поиске звезд, скорее всего конкурируя с другими охотниками за головами и как следствие - сильно переплачивая за покупку лидеров. А вдруг ставка на новых игроков не сыграет: кто-то получит травму, кто-то из-за возраста будет играть все хуже и хуже. Найдется тысячи причин, по которым вчерашний лидер или новая восходящая звезда не сможет реализовать свой потенциал и его обойдут другие игроки.

Можно заняться приведением команды в порядок, путем оптимизации текущего состава. Исключая двух худших игроков, мы сразу улучшаем средний показатель команды почти на 50% - до 65,43.

Такой подход напомнил мне фильм с Бредом Питтом "Человек который изменил все"

Почему индекс?

Вопрос: Почему для инвестора инвестиции в S&P500 (или другой индекс) будут более выигрышным вариантом, чем составление собственного портфеля?

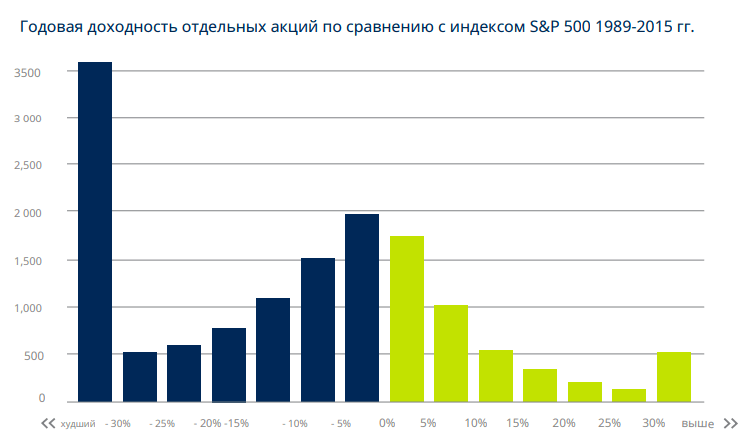

Если посмотреть на доходность отдельных акций, по сравнению с индексом S&P500, то статистика не очень впечатляет.

Большинство компаний входящих в индекс S&P500, имеют доходность ниже доходности индекса.

Ответ: большинство индексов взвешены по рыночной капитализации.

И что с того?

Почему индекс растет?

Успешные компании с растущими ценами на акции имеют больший вес в индексе. Точно так же неуспешные компании с падающими ценами на акции получают меньший вес. Компании с продолжающимся спадом в конечном итоге исключаются из списка, чтобы уступить место растущим компаниям.

Таким образом, несмотря на то, что средняя годовая доходность для всех акций индекса S&P 500 является отрицательной, индекс все же может обеспечивать общую положительную норму доходности.

Резюмируя

Может ли обычный частный долгосрочный инвестор постоянно изменять пропорции акций в своем портфеле в зависимости от их успешности на протяжении многих лет? Добавлять победителей и безжалостно избавляться от аутсайдеров. Наверное нет.

По своему опыту прошлых лет, когда я имел неосторожность вслепую собирать портфель из отдельных акций, у меня была прямо противоположенная логика (думаю не только у меня, а у многих):

- не покупать сильно выросшие акции, то есть не участвовать в росте вместе в рынком (вырос какой-нибудь Apple на 100%. Докупить еще? Да ну на фиг, я что на дебила похож, он стал слишком дорогой. А между тем котировки продолжают свой рост).

- усреднять позиции по упавшим бумагам: в то время как в индексе их долю могли снижать, у меня она увеличивалась. Морально тяжело принять убытки, всеми силами пытаешься вытащить позицию хотя бы в ноль. И иногда это удается. Но не всегда. И ты застреваешь с убыточной позицией на долгие годы.

Ссылка на исследование Longboard Capital Management.

Рекомендуемое чтиво: Почему так трудно обогнать индексные фонды?

Удачных инвестиций и правильно составленных портфелей!

Индекс хорош на длительный период десяти и более лет. Когда нужен денежный поток, то лучше сосредоточиться на дивидендных акциях. Если они и падают в цене, то дивидендный поток постоянен. Это хорошо для т.н. «ранней пенсии».

вряд ли при падении акций в цене получишь неизменный девидендный поток… он тоже уменьшится, если вообще не исчезнет…

Я полностью согласен с автором, но и мнение Vlad тоже верно. Особенно если ты ты формируешь пенсионный рентный портфель человеку в возрасте 60+, например. Себе покупаю индексный фонд и не думаю ни о чем. Но на пенсии тоже планирую начать перекладывать активы из индекса в дивидендные. Не очень хочется использовать правило 4% на себе.

Как вариант на пенсии переложиться в ETF выплачивающий дивиденды. Пока на Мосбирже их нет (RUSE в расчет не беру), но возможно через несколько лет они появятся (с адекватными комиссиями). На крайний случай — купить американские ETF на иностранных площадках в том числе через рос. брокеров.

А как купить американские ETF через рос. брокеров? Это инструмент для квалов?

Что вообще становится доступным для квалов? Напишите, пожалуйста, статью

Квалам дают доступ на иностранные биржи и можно брать все что там обращается: в первую очередь интересны конечно же ETF.

По тарифам: в ОТкрытии «где я квартируюсь» — 2 бакса за сделку (минимум) + стандартная комса 0.05% на покупку на американских биржах (будут доступны сотни дешевых американских ETF). Если покупать на 2-3 тысячи баксов за раз, то общая комса выходит в размере 0,1-0,15% от суммы сделки (что собственно совсем не дорого). Как альтернатива IB (interactive brokers) с их ежемесячной аб. платой в 10 баксов — очень даже неплохо (и дешевле выходит). В Открытии платим только за сделки.

Европа и другие биржи в разы дороже — поэтому не совсем выгодно.

Со статусом квала будет также доступ на внебержевой рынок, где также можно купить иностранные eTF (но там мин. сделка начинается от $10K). И с ликвидностью могут быть проблемы.

В итоге вы экономите на комиссиях фондах (по сравнению с нашими) — комса в десятки раз меньше. Американские ETF все платят дивы на руки.

Главный минус — нет Льготы на долгосрочное владение.

Но если брать «навсегда» и рассчитывать только тратить дивы на пенсии, то вполне неплохой вариант.

Огромное спасибо за содержательный комментарий!

Такая ценная информация от вас — которую вообще почти нигде в интернете не нароешь!

Учту на будущее про одновременную покупку от 2-3 тыс. у.е., хотя до квала мне ещё пару-тройку миллионов((

Пока ещё плохо могу осознать, что такое «внебиржевой рынок», но и с этим со временем разберусь.

Пожалуйста.

Если очень хочется, статус квала можно накрутить буквально за пару дней через сделки на срочном рынке через фьючерсы (купил-тут же продал). По деньгам уйдет около 2-3 тысяч в виде комиссий + должны быть сделки в течении последних 12 месяцев (по 10 в квартал кажется).

Схема рабочая.

Правда вроде бы с октября вводят новые правила, но я сильно не вникал в суть…

А зачем перекладываться, нужны деньги, можно просто продать часть ETF, на сумму соответствующую дивидендам. Владеть ETF в любом случае выгоднее чем дивидендными акциями, поскольку, если например, купить российский БПИФ, то он с полученных дивидендов от российских эмитентов не платит налоги, а с продажи паев при долгосрочном владении налоги платить не придется, в то время как с дивидендов налоги платить необходимо.

Очень хочется верить, что наконец-то осенью начнётся экспансия мировых etf на наш рынок. Пока останавливает отсутствие лдв на внебиржевом рынке. Кстати, а в случае дарения близким родственникам, какие будут налоги на активы на обычном и внебиржевом рынке. Если сможете на вскидку ответить буду признателен.

Лично я скептически отношусь к вероятности появления ин. ETF.

Во-первых закон еще не принят (есть несколько крупных структур, которые будут категорически против).

Во-вторых, вы же не думаете, что ин. фонды сражу же после принятия закона все бросят и ринутся на рос. рынок прямо в сентябре.

В-третьих, тут идут разговоры по отмене ЛДВ на иностранные активы — вот это более вероятный сценарий.

Про налоги точно не отвечу …

Здравствуйте. После прочтения статьи возникает вопрос. Как же тогда обеспечивается доходность индекса DJIA на уровне индекса S&P 500? Ведь там всего акции 30 компаний, и то индекс не взвешен по капитализации. Получается, что состав индекса это выбор отдельных акций 30 компаний и при этом обеспечивается доходность сопоставимая с индексом широкого рынка.

Статья и фильм отличные — в одну тему!

Здравствуйте, благодарю за Ваш труд, подписан и всегда читаю статьи. От Finex появился новый фонд fxtp US TIPS на долларовые облигации, планируете сделать обзор, очень интересно я думаю, спасибо.

Добрый день!

Да! В начале недели сделаю обзор.