В декабре 2021 года Тинькофф запустил сервис Автоследование - Сигнал. Он дает возможность подключиться к стратегии "опытного инвестора". Вы выбираете в каталоге автора с подходящей стратегией. А Тинькофф Сигнал автоматически повторяет ее на вашем счете, заключая аналогичные сделки.

На первый взгляд любой новичок, только вчера пришедший на биржу, может зарабатывать наравне с профи и прочими гуру фондового рынка. Даже учиться ничему не нужно. Выбирай стратегию, пополняй счет и подсчитывай прибыль.

Звучит все как-то бело и пушисто. Должен же быть какой-то подвох. Давайте его поищем вместе.

Главный вопрос: Можно ли заработать на стратегиях автоследования Сигнал от Тинькофф? Каковы шансы на успех?

Потенциальная доходность

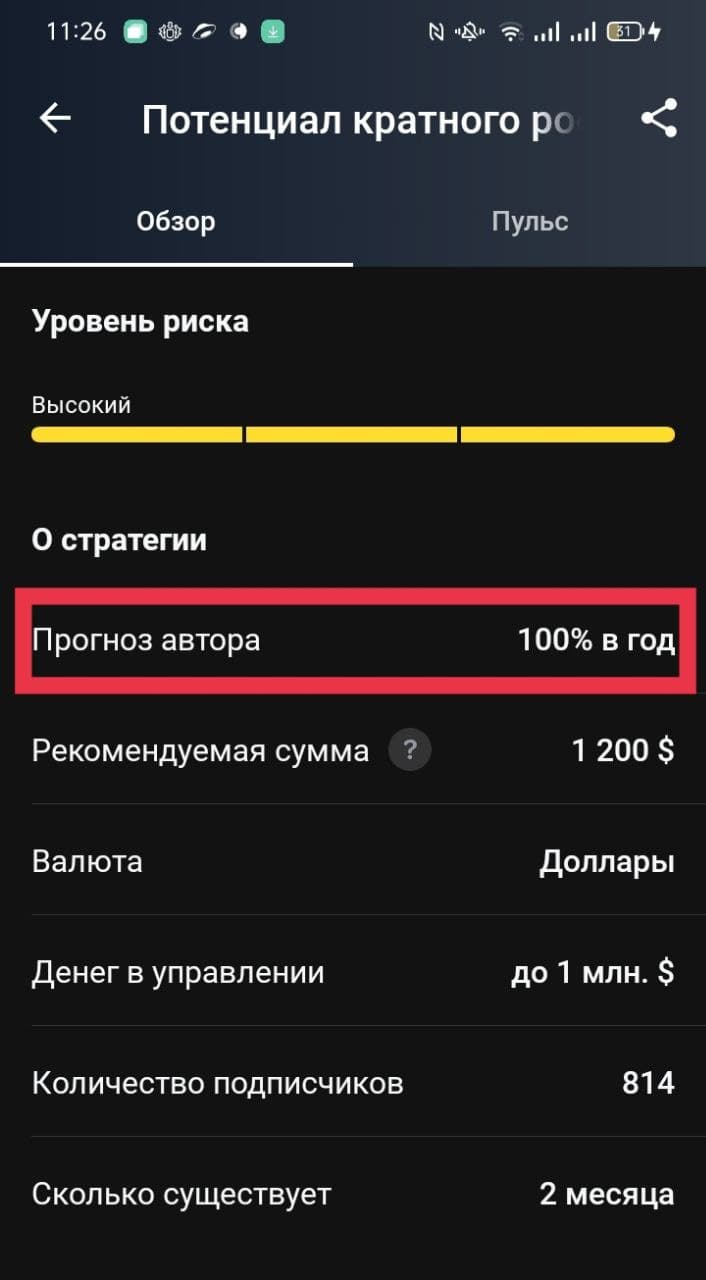

В описании каждой стратегии Сигнала есть прогноз от автора по ожидаемой доходности. Сразу отмечу, что ее вам никто не гарантирует. Можно сказать, что в большинстве стратегий - это число взято с потолка. Сервис автоследования появился недавно, нет никакой накопленной истории. И я бы точно не стал доверять прогнозам, тем более с аномально высокими доходностями.

Как вам прогноз по доходности в 100% годовых? Да еще и в долларах. Кстати это одна из самых популярных стратегий среди подписчиков Сигнала. Нужно быстрее продавать все свои машины, квартиры, дополнительно к этому взять кредит в банке и успеть все вложить в эту сверх-доходную стратегию. Через пару-тройку лет с такой доходностью мы достигаем финансовой независимости. А еще лет через 10 будем входить в сотню богатейших людей страны. Надеюсь автор стратегии уже давно в списке Forbes.

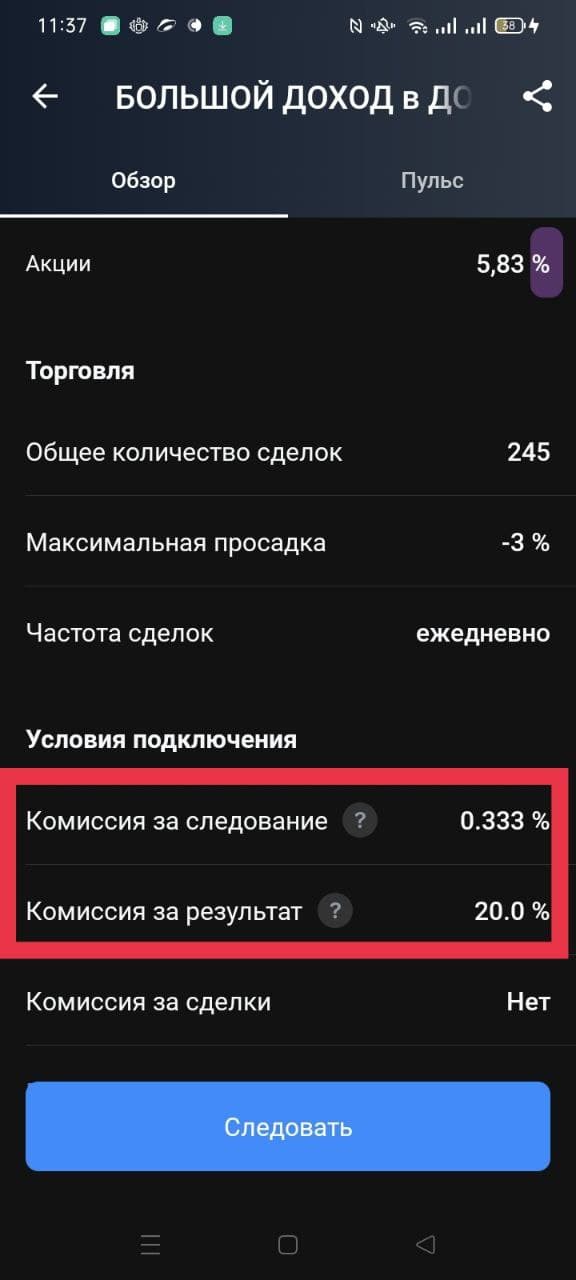

Комиссии за автоследование

Естественно, сервис не бесплатный. За автоследование берется вознаграждение, которое состоит из двух частей:

- фиксированная комиссия от размера капитала;

- доля от показанной прибыли.

К примеру это выглядит так:

- комиссия за следование - 0,333% (за месяц от суммы активов);

- комиссия за результат - 20% (от прироста капитала).

Много это или мало?

Давайте порассуждаем. К примеру вы вложили в стратегию миллион рублей.

Комиссия за следование 0.333% означает, что за год с вас спишут 3,996% от капитала (0,333 х 12 мес). А это почти 40 тысяч рублей. И то при условии, что капитал за это время не вырос. Но мы же идем в автоследования, чтобы получать рост. И скорее всего комиссия будет больше.

Плата за успех. Допустим за год стратегия показала доходность 15%. С вложенного миллиона - это 150 тысяч прибыли. Пятую часть нужно отдать управляющему - это еще 30 тысяч рублей комиссий.

Итого по стратегии автоследования мы заплатим 70 тысяч рублей в виде комиссий или потеряем 7% от капитала.

В итоге вместо 15% прибыли в год, реальная доходность инвестора снижается до 8% (почти в 2 раза).

Суммарные комиссии за стратегии автоследования могут составлять от 5-6 до 10% в год.

А вы говорите, что у нас биржевые фонды дорогие. "Дерут" с инвесторов за управление по 1,5-2% в год.

Про статистику

Но постойте, ребята же заявляют о более высокой потенциальной прибыли. Какие 15% годовых? Можно же делать 20-30 и даже 40%. Ну ладно, про сорок это много. Ну хотя бы 20-30% годовых?

Ок. Есть статистика. По ней 95% людей проигрывают индексу. 2-3% по доходности находятся примерно на одном уровне с индексом. И только пара процентов могут стабильно обыгрывать индекс.

Ну у нас же в сервисе лучшие из лучших. Ок. Вот вам еще другие данные. Ежегодно проводятся исследования SPIVA - сравниваются результаты управляющих с индексом. По статистике Spiva большинство профессиональных управляющих проигрывают индексу. Большинство - это около 80-90%. Обратите внимание на два ключевых слова в последнем предложении: большинство и профессиональных.

Кстати, а какая средняя доходность индекса, который не могут обогнать большинство?

- По S&P 500 - это 10% годовых (естественно долларовая доходность).

- По индексу Московской биржи - примерно 20% годовых (рублевая доходность).

К примеру, чтобы инвестор в стратегии автоследования получал доходность на уровне S&P 500, управляющий должен показывать результат чуть ли не в два раза выше индекса. Помните про комиссии, которые съедают половину прибыли? Сможет ли управляющий стабильно обгонять индекс в два раза? Наверное сможет, но вероятность этого стремится к нулю. Баффет вон последние лет 20 уже не может обогнать индекс. Двигается с ним примерно на одной волне - с разницей в 1-2% годовых.

Но даже если чудо произойдет, наш управляющий обгонит индекс в два раза. Что получит инвестор? Доходность - сопоставимую с индексом S&P 500. Но позвольте. А какой тогда смысл подключать стратегию автоследования, платить конские комиссии, брать на себя повышенный риски с высокой вероятностью отстать от индекса, когда можно просто купить обычный индексный фонд на S&P 500 и получить аналогичный результат?

Если уж мы рискуем своими деньгами, то должны требовать бОльшую доходность. Значит управляющий должен обгонять индекс уже не в два, а в 2,5-3 раза. И без того небольшие шансы на победу над индексом становятся еще меньше.

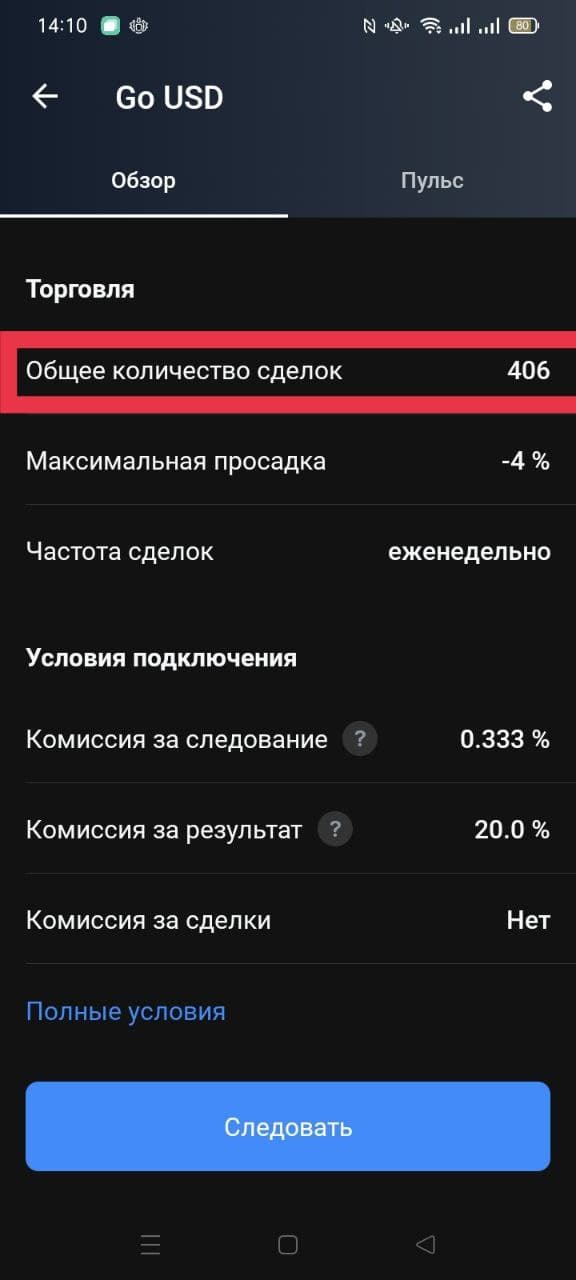

Проскальзывание - почему это так важно?

Еще неявный минус стратегии автоследования - проскальзывание.

Когда трейдер (автор стратегии) что-то покупает, сигнал на покупку передается подписчикам, но часто бывает, что за это время цена ушла в сторону. И всегда приходится покупать чуть дороже, а продавать чуть дешевле. И чем больше подписчиков, тем больше будет проскальзывание.

На первый взгляд это не проблема.

Расскажу вам о своем опыте.

Когда-то давным давно мы с коллегами делали торговых роботов. Составляли алгоритмы, тестировали, что-то подкручивали в настройках, оптимизировали стратегию. В теории все выглядело замечательно. Но когда дело доходило до реальных торгов, прибыльная стратегия становилась убыточной или показывала не очень хорошие результаты.

Одна из главных причин была именно в проскальзывании. Там чуть-чуть купили дороже, там чуть-чуть продали дешевле - за счет большого количества сделок, эти небольшие потери на ценах, выливались в серьезные суммы недополученной прибыли, которые уводили результаты торгов в отрицательную зону.

В Сигналах, скорее всего, будет что-то подобное. Если вы выберете стратегию с большим количеством сделок, проскальзывание - ваш враг номер один.

Кстати в Финаме тоже есть автоследование. Знаете как там работает проскальзывание? После покупки автором стратегии, если цена ушла от первоначальной на 0,5%, то сделка временно не совершается. Если в течение двух часов цена не вернулась обратно, то сделка будет совершена по текущим котировкам. А за это время цена может улететь очень далеко. И вы покупаете (или продаете) по совсем неприличным ценам. И ваш финансовый результат может кардинально отличаться от результатов автора стратегии.

Подводим итоги или мой субъективный отзыв о Сигнале Тинькофф

Можно ли с помощью стратегии автоследования Сигнал Тинькофф стабильно зарабатывать? И не просто зарабатывать, а получать доходность выше индекса?

Можно. Но статистически - это маловероятно. Обгон индекса - на длительных интервалах, явление редкое. А за счет высоких комиссий, управляющему нужно делать минимум два икса выше индекса, что уже находится на грани фантастики. Если такие люди есть на планете, то они скорее всего они работают в каком-нибудь хедж-фонде, где управляют сотнями миллиардами долларов.

Сигнал от Тинькофф можно рассматривать как некий тотализатор. Выбрать стратегию, поставить немного денег и если повезет, сорвете куш в виде повышенной доходности. Главное не заиграться и успеть вывести прибыль. А в случае неудачи не лезть отыгрываться.

Удачных инвестиций в правильные инвестиционные инструменты!

Такие комиссии у хедж-фондов типа Bridgewater Рея Далио.А тут «кот в мешке» от тинькоффа))

спасибо за обзор. Получается наше знание в силе)

Всем, привет

Отличный обзор на продукт в общем и целом.

А много у нас инвесторов кто заработал 20-30% годовых за последние 2-3 года? (нет), скорее минус 40%.

Если нет толку в инвестировании, заплати тому, кто умеет, может.

Логика такая…

Как можно сравнивать Бафета и инвесторов в Тинькофф, конечно человек с миллиардами не может делать столько сделок как человек с 10 млн рублей , что за бредовые сравнения ?

Максим, а вы не сравнивали между собой вот такое активное управление — Сигнал от Тинькова и просто покупку Тинькофф iMOEX?

Из плюсов Сигнала:

1) на счету сами активы: акции, деньги — случись что с Тиньковым (санкции) — в крайнем случае, переведём активы к другому брокеру

2) Некая интерактивность процесса — можно наблюдать за покупками/продажами, возможно, учиться на этом, анализировать.

Но минусы Сигнала вы разобрали — доходность может быть всякая (с учётом конских комиссий). Возможно, на коротком промежутке времени стратегия и хороша, но на длинном, статистически, скорее всего будет не в пользу Сигнала.

А что по рискам Тинькофф iMOEX? Если в очередном пакете с пакетами санкций реализуется риск по Тинькову, как это может повлиять? В теории, сами акции Тинькова подсдуются, но может быть отток капитала, включая продажи фондов…

С другой стороны, можно просто покупать Тинькофф iMOEX, вообще не продавать их, получать при этом налоговый вычет на долгосрочное владение. И вообще не париться по выбору акций, а сосредоточиться на зарабатывании денег и повышении нормы сбережений, вместо отвлечения на рынок)

Как считаете, какая стратегия выигрышней в долгосроке? горизонт от 5 лет

Для меня ответ однозначный: покупка фонда (не важно Тинькофф это или какой-нибудь ВТБ). Шансы дожить у них гораздо выше, чем у любой стратегии с Пульса.

Пульс можно использовать на поиграться. Выделить небольшую сумму. По своему опыту скажу, что пока все в новинку — интересно, потом надоедает.

Про риски и санкции не понял. Фонд Тинькофф имеет внутри рос. бумаги и санкции на него не повлияют.

Спасибо за пояснение.

Изначально загорелся этой стратегией и хотел было подключить, но решил разобраться. В итоге у меня уже изменилось желание входить в эту программу. Лучше синица в руках, чем дятел в ж…