Начал смотреть какие фонды на Америку доступны на Московской бирже и у меня челюсть отвисла. Почти 3 десятка ETF и БПИФ направленные на американские акции, использующие различные стратегии, объекты и стили инвестирования. По сравнению с Западом - это немного. Там сотни-тысячи фондов. Но если вспомнить, что еще буквально один-два года назад на нашей бирже обращалось всего пара-тройка ETF на американские акции - это огромный прорыв.

Как выбрать "правильный" фонд подходящий под цели долгосрочного инвестора? На что обратить внимание при отборе? Скрытые условия и неявные факторы, которые могут подпортить статистику и доходность. Покажу свой алгоритм действий.

Итак, поехали?

Список претендентов и цели инвестирования

Не претендую на полноту, но стараюсь поддерживать список ETF в актуальном состоянии, ниже доступные инвесторам фонды с Мосбиржи, направленные на американские акции с кратким описанием стратегии.

| Название фонда / УК | Тикер | Описание |

| FinEx USA Information Technology UCITS ETF (USD) | FXIT | Акции технологичных компаний США |

| FinEx USA Information Technology UCITS ETF (USD) | FXIM | Акции технологичных компаний США |

| Альфа-капитал - Технологии 100 | AKNX | Акции технологических компаний США |

| Тинькофф NASDAQ-100 Technology sector Index | TECH | БПИФ инвестирует в Топ – 40 компаний, занимающихся информационными технологиями. Целевой индекс NASDAQ-100 Technology Sector |

| Фридом – Лидеры технологий | MTEK | 10 крупнейших технологических компаний США |

| Информатика+ - Система капитал | SCIP | Акции разработчиков программного обеспечения компаний США |

| АТОН – Инновации | AMIN | Инвестирует в акции инновационных компаний через иностранный ETF ARKK с активным управлением |

| АТОН – Цифровое будущее | AMSC | Инвестирует в акции производителей проводников через зарубежный iShares PHLX Semiconductor (ETF SOXX) |

| АТОН – Облачные технологии | AMCC | Акции компаний из сферы облачных технологий через зарубежный First Trust Cloud Computing (ETF SKYY) |

| Тинькофф Насдак Биотехнологии | TBIO | Акции фармацевтических и биологических компаний |

| Альфа-Капитал Медицина | AKMD | Акции компаний медицины и биотехнологий |

| АТОН - Медицина и биотех США | AMHC | Американские компании из медицинского сектора через зарубежный ETF IYH |

| АТОН - Генетическая революция | AMGR | Инвестирует в акции генетических компаний через зарубежный ARK Genomic Revolution с активным управлением |

| Дивидендные Аристократы США - УК Финам | FMUS | Компании должны 10 лет платить дивиденды и последние 5 лет ежегодно их увеличивать |

| АТОН - Дивиденды | AMDG | Американские дивидендные акции через покупку иностранного ETF VIG |

| АТОН - Недооцененные компании США | AMVF | Инвестирует в компании стоимости (Value) США из индекса Russell 1000. |

| АТОН - Ставка на рост | AMGF | Инвестирует в компании роста США из индекса Russell 1000. |

| Тинькофф Индекс IPO | TIPO | Инвестирует в компании после IPO на биржах США |

| Тинькофф Индекс SPAC | TSPV | Вложения в акции компаний, которые инвестируют в компании SPAC |

| АТОН - Тихая гавань | AMLV | Инвестирует в американские акции с низкой волатильностью через зарубежный ETF iShares MSCI USA Minimum Volatility |

| АТОН - Лидеры роста США | AMMF | Американские моментум акции через iShares MSCI USA Momentum Factor (ETF MTUM) |

| Открытие - Акции США | OPNS | Американские моментум акции через iShares MSCI USA Momentum Factor (ETF MTUM) |

| Тинькофф Green Economy | TGRN | Инвестирует в акции компаний-лидеров по развитию экологически чистых технологий по всему миру. Около 50% вложено в американские компанией, вторая половина - остальной мир (Китай, Франция, Израиль и еще около десятка стран). |

| FinEx Video Gaming and eSports | FXES | Акции глобальных компаний игровой индустрии видеоигр и киберспорта. |

| FinEx USA UCITS ETF (USD) | FXUS | Акции больших и средних компаний США |

| Сбербанк – S&P 500 | SBSP | Акции компаний США из индекса S&P 500 |

| Тинькофф Эс энд Пи 500 | TSPX | Акции компаний США из индекса S&P 500 |

| ВТБ-Фонд Акций американских компаний | VTBA | Акции компаний США из индекса S&P 500 |

Что из этого многообразия взять в портфель?

Я ленивый человек и не хочу делать без надобности лишние телодвижения: что-то там анализировать, выбирать, угадывать-предугадывать. Мне нужен план действий (портфель), который с вероятностью близкой к 100 процентов позволит мне:

- заработать;

- не сильно жалеть (в идеале совсем не жалеть) о "бесцельно потраченных годах и деньгах", вложенных в "неправильные фонды".

Что нам нужно?

Условно вышеперечисленные фонды можно разделить по определенным признакам:

- С активным или пассивным управлением.

- На широкий рынок или отдельные сектора.

- Использующие определенные фактор/стратегии для подбора акций.

Проведем небольшой отсев кандидатов в портфель.

Кто ты: актив или пассив?

Про недостатки активного управления есть сотни исследований (типа этого) показывающие, что в подавляющем большинстве случаев, управляющие фондами не могут победить индекс. При увеличении рассматриваемого интервала времени - процент проигравших индексу растет.

Хотя с другой стороны, если вы сможете правильно подобрать фонд, то выигрыш может намного превысить стандартную доходность от индексного инвестирования. Проблема в том, что вероятность правильного выбора, как и будущей победы очень мала.

Я бы не стал рисковать своими будущими деньгами/прибылями/нервами - и не стал бы делать ставку на фонд с активным управлением. Как вариант, если очень хочется - выделить небольшую часть портфеля на это дело (поиграться).

Перспективные сектора?

За последний год на Московской бирже в основном появляются фонды, направленные на различные сектора экономики: IT, видеоигры, фармацевтика и медицина, облачные технологии, полупроводники, разработчики программного обеспечения и т.п и т.д.

Один только Атон в 2021 году вывел на Мосбиржу с десяток подобных фондов. Плюс конкуренты не отстают - штампуют "перспективные" направления во благо инвесторов.

Если ли смысл покупать отдельные сектора? Возможно и есть. Но я постою в стороне. И не буду включать в свой портфель все эти новомодные популярные быстрорастущие перспективные (можно было бы еще добавить с десяток прилагательных) отрасли, сектора и подсектора.

Причины? Извольте ...

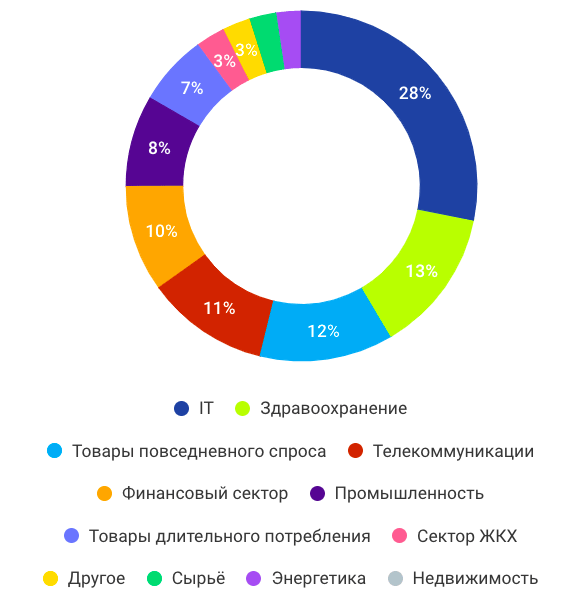

Все вышеперечисленные сектора в той или иной мере присутствуют в индексе S&P500. При покупке фонда на широкий индекс, я автоматом получу компании: и из сектора биотехнологий, фармацевтики и прочей медицины (доля в индексе около 13%), и из IT и программного обеспечения (их доля в индексе примерно 30%).

Абсолютно не вижу причины набирать эти сектора отдельно в портфель.

Идем дальше. Несмотря на перспективность и показанный рост в прошлом, однозначно сказать что именно эти сектора (или фонды, инвестирующие в них) будут лидерами по доходности в следующие несколько лет, весьма и весьма затруднительно. Я даже деньги готов поставить, что вы никогда не отгадаете тройку лидеров следующего года.

Вот вам картинка с доходностью отдельных секторов, входящих в состав индекса S&P500 за последние полтора десятилетия. Можете найти закономерность, какой сектор был более доходный? А точно не могу.

Заглядывать в будущее на много лет (или даже десятилетия) вперед, делая ставку на какой-то один сектор, по моему - это утопия.

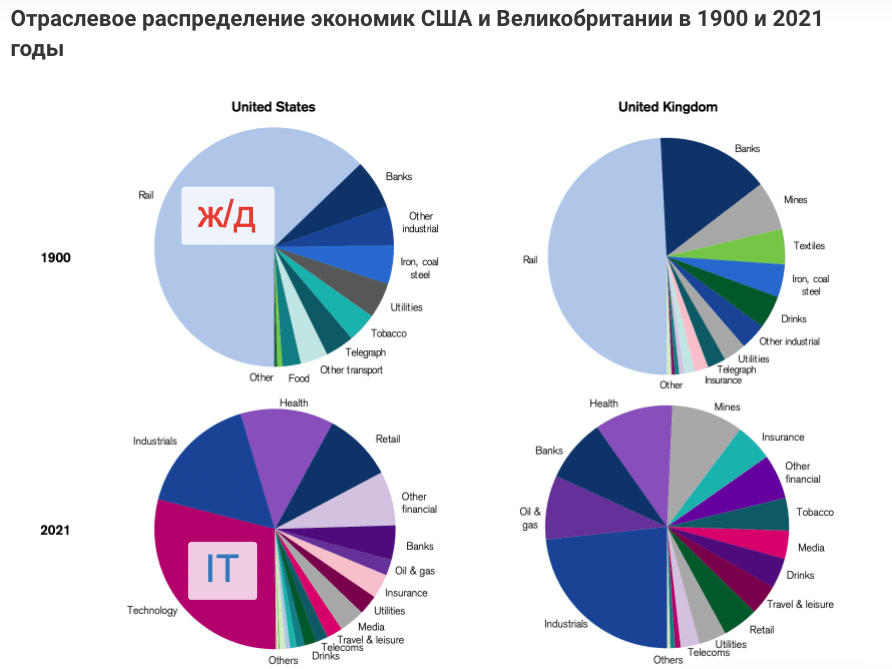

На сайте Finex есть интересная диаграмма, какие сектора доминировали сто лет назад, а какие сейчас.

В начале 20 века самые перспективным сектором считались железные дороги. А лет за 50 до этого - китобойный промысел. Сейчас это IT. Что будет через 10-20 лет - неизвестно? Возможно скоро начнется "битва за ресурсы": металлы, лес, чистую воду и воздух!!!

Я бы рассматривал вложения в секторальные ETF как спекуляции, с попыткой получить доходность выше рынка на коротких сроках. И только на небольшие суммы.

Факторные ETF

Смысл аналогичен предыдущему пункту. УК и провайдеры разбили индекс (тот же S&P500) на множество кусочков и продают нам его по частям в виде ETF. Каждый фонд нахваливает свой кусок. Хочешь - бери акции роста. Если не хочешь, вот тебе акции стоимости. Есть акции компаний с высокой или низкой волатильностью. Нравятся дивидендные компании? Вот тебе фонды с самыми высокими дивидендами или ETF со стабильными выплатами (типа дивидендных аристократов). Короче на любой вкус и цвет.

Меня особенно "радуют" фонды с дивидендной стратегией, не выплачивающие, а реинвестирующие дивиденды. Какой тогда смысл вкладывать в них деньги? Ради красивого названия? Тем более, на этапе накопления капитала, для инвестора дивиденды будут скорее во вред, чем во благо (плюсы и минусы дивидендной стратегии).

Широкий рынок США

После предварительного отсева, у нас остается всего несколько фондов, ориентированных на широкий американский рынок, прежде всего индекс S&P 500.

- БПИФ SBSP от Сбера.

- БПИФ VTBA от ВТБ.

- БПИФ AKSP от Альфы.

- БПИФ TSPX от Тинькофф.

- ETF FXUS от Finex.

Среди них и будем выбирать кандидата для попадания в долгосрочный портфель.

Сравнение фондов

Пройдемся по главным характеристикам фондом, чтобы выявить лучшие по условиям.

Состав

Начнем с того, что российские БПИФ отслеживают индекс S&P500, включающий в себя 500 крупнейших компаний США. ETF FXUS - отслеживает индекс крупных и средних компаний США, включающий около 550 компаний.

Если смотреть на разницу в индексах, то она практически незаметна. Примерно те же компании. С примерно тем же распределением по весам.

Если смотреть на очень длинной дистанции, то статистика говорит, что компании средней и малой капитализации имеют небольшое преимущество в доходности. Плюс чем больше компаний в составе индекса, чем выше диверсификация.

Так что можно поставить очень небольшой плюсик фонду FXUS от Finex.

Комиссии за управление

В принципе разница в комиссиях не очень значительная. Ее размер укладывается в диапазон 0.79 - 1%.

| Название | Комиссии, % в год |

| БПИФ SBSP от Сбера | 1 |

| БПИФ VTBA от ВТБ | 0,81 |

| AKSP от Альфы | 1.05 |

| TSPX от Тинькофф | 0,79 |

| ETF FXUS от Finex | 0.9 |

Способ отслеживания индекса

Фонды FXUS, SBSP и TSPX - cамостоятельно покупают акции, пытаясь повторить пропорции индекса.

БПИФ от Альфы и ВТБ пошли другим путем. Они покупают иностранные ETF, которые отслеживают индекс S&P500.

Какой вариант лучше?

Теоретически, проще покупать всего один вид ценных бумаг (в нашем случае индексный фонд), чем владеть пятью-шестью сотнями акций различных компаний, да еще с разными пропорциями. Которые к тому же каждый квартал могут меняться (состав индекса пересматривается 4 раза в год).

С другой стороны, иностранные ETF тоже имеют свои комиссии за управление. Которые благополучно перекладываются на российских инвесторов в виде скрытых расходов. Благо, что на Западе комиссии за управление не такие дикие как в нашей стране. И дополнительная переплата за владение иностранным ETF будет не сильно большая:

- БПИФ VTBA покупает иностранный ETF CSPX, имеющий комиссию за управление всего 0.07% в год.

- БПИФ AKSP владеет паями iShares Core S&P 500 ETF (тикер IVV) с комиссией - 0.03%.

В итоге полные расходы инвестора при владении фондами на американские акции составят:

| Название | Комиссии, % | ||

| родные | скрытые | Итого | |

| БПИФ SBSP от Сбера | 1 | 0 | 1 |

| БПИФ VTBA от ВТБ | 0,81 | 0.07 | 0,88 |

| AKSP от Альфы | 1.05 | 0.03 | 1,08 |

| TSPX от Тинькофф | 0,79 | 0 | 0,79 |

| ETF FXUS от Finex | 0.9 | 0 | 0.9 |

Дивиденды и налоги?

Все фонды дивиденды реинвестируют. Но ... у нас есть налоги на дивиденды. Напрямую инвестор их не платит, так как все расчеты происходят внутри фонда. Но косвенно они влияют на результаты (будущую прибыль). Чем будут выше налоговые расходы, тем меньше прибыли будет оставаться (реинвестироваться).

В зависимости от страны регистрации, у каждого фонда будет своя ставка налога на дивиденды!

ETF FXUS от Finex. Страна регистрации Ирландия. Налоговая ставка на дивиденды - 15%.

Аналогичный налог будет платить и фонд от ВТБ - VTBA. Вернее не он сам, а ирландский ETF CSPX. Все поступающие дивы ETF CSPX тоже реинвестирует, поэтому формально фонд от ВТБ не получает никаких дивидендов и налогов тоже на платит.

Фонды от Сбера и Тинькофф собирают бумаги самостоятельно! Ставка налога для них составит - 30%.

Фонд AKSP от Альфы за основу взял "неправильный для себя" американский фонд, которые все дивиденды выплачивает своим пайщикам. И для Альфы налог на дивы тоже составит 30%.

Как оценить в деньгах налоговые потери фонда?

Нужно знать дивидендную доходность индекса S&P500. На текущий момент она составляет около 1,3% в год.

Это значит, что при ставке налога в 15% - потери инвестора (или фонда) составят 0.2% от суммы капитала, при 30% ставке, в два раза больше = 0,4%.

Выбирая фонд с более низкой ставкой налогообложения, инвестор может экономить ежегодно около 0,2% от суммы вложенных средств.

На самом деле на текущий момент (осень 2021) дивидендная доходность индекса S&P50 находится на историческом минимуме. Еще каких-то лет 5-6 назад можно было наблюдать доходности в 1,5-2 раза выше.

Я не думаю (хотя конечно же могу ошибаться), что и дальше дивидендная доходность индекса будет такой низкой. Скорее всего она вернется к среднему значению. А какое у нас среднее? Смотрим на истории (прошлый век в расчет брать не будем).

Возьмем среднюю дивидендную доходность в 2%. Экономия на налогах в этом случае, при выборе фонда с правильным налогообложением, может составить около 0,3% (терять на налогах с дивидендов 0,3% думаю выгоднее, чем 0,6%).

Подводим итоги

Планируя выбор выгодного фонда на американские акции, инвестор должен принять во внимание следующие расходы (скрытые и явные), которые он будет нести ежегодно:

- комиссия фонда за управление (родная и иностранного фонда, если он есть)

- ставка налога на дивиденды, в зависимости от страны регистрации фонда.

По совокупности потенциальных потерь, инвестор должен сделать свой выбор в пользу фонда с наименьшими расходами (при прочих равных).

У меня получилось следующие данные:

| Тикер фонда | Полная комиссия за управление | Ставка налога на дивиденды | Потери на налогах | Суммарные расходы инвестора |

| TSPX | 0.79% | 30% | 0.6% | 1.39% |

| FXUS | 0.9% | 15% | 0.3% | 1,2% |

| VTBA | 0.88% | 15% | 0.3% | 1,18% |

| SBSP | 1% | 30% | 0.6% | 1,6% |

| AKSP | 1.08% | 30% | 0.6% | 1,68% |

По совокупности всех потенциальных расходов, самыми оптимальными оказались фонды FXUS и VTBA с примерно одинаковой суммой в 1.18 - 1.2% в год.

Ближайший конкурент фонд от Тинькофф обойдется инвестору дороже на 0,2% в год в виде дополнительных расходов. Отставание остальных двух фондов (SBSP и AKSP) еще больше - 0,4-0.5%.

По мне полпроцента - это вообще очень много. Всего полпроцента могут очень сильно изменить капитал и жизнь долгосрочного инвестора.

Резюмируя

Что же инвестору взять в порфтель из фондов на американский фондовый рынок?

Я бы рассматривал только между двумя фондами с наименьшими комиссиями: VTBA и FXUS. Имеющаяся у них фора в несколько десятых процента перед ближайшими конкурентами будет давать определенные выгоду. Особенно на длительных интервалах.

Если выбирать между ETF FXUS и БПИФ VTBA я отдал бы предпочтение первому.

ETF FXUS работает согласно европейскому законодательству, он более зарегулирован, внутри четко прописаны все правила и алгоритмы и любое отклонение грозит фонду серьезными неприятностям. В принципе, сама структура ETF построена так, чтобы максимально исключить злоупотребления и защитить права инвесторов.

Российские БПИФ можно сказать функционируют по более "расслабленной схеме". Они работают по российскому законодательству, которое не предъявляет к их деятельности жестких требований. Фонд может не следовать персонально заданной стратегии, может покупать совершенно другие инструменты или в других пропорциях. Может на ходу менять стратегию инвестирования (был фонд на золото, стал фонд на серебро) и ему за это ничего не будет. Это конечно крайности, но они имеют место быть. Широкие полномочия российских БПИФ часто могут выливаться в большую ошибку слежения (сильное отклонение от индекса).

Короче, инвестируя деньги в российские ПИФ (или БПИФ) мы можем получить немного не ту доходность, на которую рассчитываем (большую ошибку слежения). Вложения в ETF дают нам определенную уверенность (хотя не 100% гарантию), что фонд будет более-менее точно следовать за индексом.

К примеру, на официальной странице фонда FXUS есть данные о текущей ошибке слежения. Она составляет - 0,11%.

К слову сказать, тот же Finex пару лет назад сравнивал фонды по ошибке слежения. И в то время у российских БПИФ она составляла более процента и достигала почти 9%!!! С тех пор конечно качество управления у российских БПИФ заметно улучшилось. Факт. Но и Finex за 7-8 лет жизни FXUS показывает отличное качество управления.

Удачных инвестиций в правильные фонды!

Полезные ссылки по составлению портфеля:

- Выбираем фонды на российские акции

- Выбираем ETF на американские акции (текущая статья).

- Ищем выгодные фонды на развитые рынки

- Про выбор ETF на золото

- Выбираем ETF на развивающиеся страны

- Как составить инвестиционный портфель из фондов акций

- Отдельные облигации против фондов облигаций

- Сколько облигаций должно быть в портфеле?

- Алгоритм выбора фондов облигаций

- Выбираем валютные фонды облигаций

- Золото в инвестиционном порфтеле - факторы За и Против.

Отлично, давно ждал от Вас это материал, разложили все как положено. Как раз вроде как обещали сплит FXUS)

+

Здорово, класс. Спасибо за такой подробный анализ. У меня в портфеле давно VTBA u FxUS, собственно других тогда не было

Спасибо за обзор. Кроме альфы брал все эти фонды. Но последнее время больше ВТБ и Тинькофф. Порог входа для почти ежедневных покупок по чуть-чуть у них благоприятный.

А вот у финекс брал Fxim. Тоже копеешный.

Вообще на мосбирже можно собрать неплохой диверсифицированый портфель.

Я выбрал для себя 4 основные направления: США, развитые страны, развивающиеся и Россия- матушка. В процентном отношении долей пока до конца не определился. Но в отдельные сектора точно не полезу.

П.с. успехов автору!

А сейчас определились? и если определились, то почему такие пропорции?

Поделитесь, если не сложно

Большое спасибо за информативную статью!

Статья отличная, уже второй год беру в портфель только #FXUS. Результат более 40% в год?

Тоже для себя выбрал FXUS. Хоть он и не чисто ‘американский’, но аналогов обыгрывает пока.

Спасибо большое, отличная статья! В очередной раз убедилась, что все делаю правильно, во многом, благодаря вам. Спасибо за ваш труд, основательность и системность!

+

Отдельное спасибо за таблицу с фондами. Очень помогает. Сам такую веду.

Спасибо Вам за подробный разбор и углублённую проработку деталей фондов. Очень интересно читать Ваши статьи!

Спасибо!

Как раз по стратегии миллион с нуля для ребенка ежемесячно покупаю FXUS

+

Хороший обзор! Я выбрал себе в портфель VTBA, т.к. он «лучше» коррелирует с другими фондами в моём портфеле!

Что то не вижу я в первой таблице Thinkoff S&P 500 ETF (TSPX)

И нет многих всепогодных фондов, которые инвестируют в американские акции тоже.

А вообще список намного больше. Есть множество ОПИФов американских акций, которые торгуются на бирже.

Например БКС Перспектива, БКС 22 век, УрлСибГИн, OPNS и др.

По Тинькофф спс — пропустил чего то в списке.

По всепогодным фондам — думаю это немного другое. Я рассматривал чисто Америку без примесей в виде других активов.

По множеству других фондов в виде ОПИФ — очень «меня порадовали». Посмотрел условия, улыбнули комиссии, тот же БКС Перспектива — 5,8% в год!!!

Тут за полпроцента идет борьба и думаешь, что комса больше процента это много! Ан-нет, ОПИФ не мелочится и берет в разы больше биржевых фондов!

Ладно вам БКС не нравится. Но почему OPNS нет в вашем обзоре? Вроде Открытие вы везде хвалите. И, к стати, это БПИФ.

https://journal.open-broker.ru/announcement/bpif-otkrytie-akcii-ssha/

Почти у каждого брокера есть свой фонд американских акций.

OPNS — фонд основанный на стратегии Моментум (можно сказать те же акции роста, только в профиль).

Посмотерл данные — фонд более рисковый. В случае просадок на бирже падает побольше широкого рынке. При смене тренда на бирже — думаю быстро растеряет свое накопленное преимущество (за последний год уже отстал от СИПИ500 процентов на 10).

Ваш обзор как и сравнение фондов не сосем корректно. Как можно сравнивать индексный фонд, и фонд с собственной стратегией? Задача индексного фонда — максимально точно следовать за индексом. Задача фонда с собственной стратегией — максимальная прибыль, в рамках заявленной стратегии. Этим и объясняется разница в комиссиях.

И ещё вопрос. Почему удаляются некоторые мои сообщения на вашем сайте? Возникает ощущение, что вы не желаете обсуждать некоторые неудобные для вас вопросы.

Я же написал, что моя главная цель при выборе фондов — повысить вероятность успеха на длительных сроках. И лучше всего для этого подходят фонды с низкой комиссией нацеленные на широкий рынок, а не на отдельные стратегии (которые дорогие и эффективность которых в будущем остается под вопросом).

Про удаляемые сообщения хз — ничего специально не удаляю, про неудобные вопросы — я же могу их просто оставить без ответа, зачем мне их удалять? ….. может случайно ушло в спам? Мне в день десятки спамных комментов присылается. Удаляю их не глядя (если оставляете с комментах активную ссылку с вероятностью 99% она уйдет в спам).

Максим, спасибо !!!!! Вы лучший !!!

Вы мне льстите )))

Большое спасибо за подробный обзор! Вопрос от новичка. Есть ли смысл заходить в EFT сейчас, когда рынок на пике и появляются разные статьи о грядущем обвале? Или лучше занять выжидательную позицию до конца года? Извините, что не совсем по теме, но я для себя как раз рассматриваю только ETFs. Заранее спасибо.

Если у вас капитал не слишком большой, длительный срок инвестирования и вы планируете пополнять счет и далее — абсолютно неважно по какой цене вы входите в рынок (в том числе и на пике).

Я публиковал несколько статей на эту тему. Думаю они помогут победить страх и развеять сомнения (но я не в коем случае не призываю вас инвестировать именно сейчас — это должно быть только ваше решение)

https://vse-dengy.ru/million-s-nulya/vremya-dlya-vhoda-v-rynok.html

https://vse-dengy.ru/pro-investitsii/rynok-na-maksimumah.html

https://vse-dengy.ru/million-s-nulya/prosto-prodolzhayte-pokupat.html

https://vse-dengy.ru/pro-investitsii/istoriya-pro-samogo-neudachnogo-investora.html

https://vse-dengy.ru/upravlenie-finansami/aktsii/luchshee-vremya-dlya-investitsiy.html

https://vse-dengy.ru/pro-investitsii/chem-opasen-krizis-dlya-investora.html

Максим, огромное спасибо за ваши обзоры и просветительскую деятельность! Помощь просто бесценна! Я тоже новичок, как и Андрей. Но капитал на сегодняшний день в районе 1 млн. Потихоньку образовываюсь, открыла брокерский счет в ВТБ, ИИС, сделала первые пробные шаги с ETF. Есть большие опасения насчет курса рубля, что будет сильно падать, и в то же время сразу всю сумму инвестировать опасаюсь. Как бы вы поступили на моем месте в данный момент времени конца 2021г?

Как бы я поступил?

Вариант №1.

1. На процентов 30-50 от капитала купил бы акций (ETF) прямо сейчас.

2. Дальше в течении года (или полугода) ежемесячно входил бы в рынок на остальные деньги.

3. Если за это время случается крупная просадка — увеличиваем покупки. Так мы покупаем побольше акций с дисконтом

4. Свободные деньги размещаем в облигациях, депозитах. Если боитесь обвала рубля — вложение в акции, это уже защита от инфляции. А так можете часть денег обменять на валюту. Если у вас ИИС второго типа купите фонды на еврооблигации.

Вариант №2.

1. Делаем распределение портфеля по активам. Как пример акции 70%, облигации 30. Покупаем на все деньги все сразу.

2. Дальше на новые деньги покупаем в той же пропорции.

3. Если наступает обвал, ждем определенного размера падения (его нужно для себя определить заранее) . И меняем облигации на подешевевшие акции.

Так вы всегда в рынке. И у вас есть резервы в виде облигаций.

Максим, большое вам спасибо за оперативный и обстоятельный ответ! Вы и правда лучший!! 🙂

Думаю, остановится пока на первом варианте. Как вам такой расклад?

FXUS 40%

FXDM 20%

VTBE 10%

БПИФ VTBU 30%

Насчет диверсификации я понимаю, что не совсем идеально, но меня смущает, что VTBE за весь последний год с доходностью в минус. А вы, что думаете?)) А еще, я как совершенный чайник, думаю стоит ли доверять VTBU сейчас, в наше очень неспокойное время, хоть он и привязан к валюте, поскольку там только компании РФ? Или может быть подождать, пока немного утрясётся, по крайней мере на границе с Украиной?

1. VTBE падает, потому что падает Китай (а его доля в фонде около трети), вот он и тащит индекс за собой. Для долгосрочного инвестора — это огромный плюс. Вы покупаете акции с дисконтом. И чем дольше будет падение, тем лучше для инвестора. Но тут конечно я вам не буду ничего советовать и настаивать.

2. Про VTBU … я сейчас практически нет альтернатив евробондам. То что предлагается на Мосбирже — или имеет околонулевую доходность, либо высокие комиссии, либо длинную дюрацию (что тоже не есть гуд), либо покупается всякий шлак (в виде мусорных облигаций). Я сам лично держу часть евробондов в портфеле. Если боитесь — купите просто доллары. Или снова поделите вашу 30% долю на части: доллары + евробонды.

По поводу подождать пока все утрясется …. а сколько вы готовы ждать? Когда это утрясется и утрясется ли?

Все риски на мой взгляд уже заложены в ценах (именно поэтому в РФ один из самых доходных рынков). Если все риски внезапно уйдут (давайте представим такую ситуацию), то цены на бумаги так же резко взлетят вверх.

3. Ваш портфель по распределению нормальный. Лично я бы добавил фонд на российские акции — процентов на 10. Существуют исследования, что добавление домашних рынков улучшает характеристики портфеля — в первую очередь снижает волатильность. И может принести доп. доходность. С другой стороны — невключение акций РФ нечего страшного не принесет.

Спасибо, Максим! Добавлю РФ тоже. В целом согласна с вами.

У меня сейчас кардинально меняется подход к финансовой стороне жизни и ваши статьи прекрасная образовательная база! Да пребудет с вами Удача!

Спасибо, Елена!

Отличная статья!!

Для себя решил сделать 30% на америку и добавил еще 5% в FXiT

FXRU — оставил 7%, FXDE -20 %, VTBX -20% и китай уменьшил до 18% из-за непонятно что-там у них , но это мой мнение и я знаю , что рискую вкладывая 5% в сильно разогнаную ит сферу америки, но с другой стороны смотрю на выход айпада, новых линеек видео карт и процессоров от интел и надеюсь за 2 + года они своё отработают.

Максим, скажите, пожалуйста, почему в статье не было фонда «БПИФ АТОН – Дивиденды — AMDG» ? Этот фонд «вкладывает» в американский Vanguard Dividend Appreciation ETF, инвестирующий в акции дивидендных аристократов. Стоит или нет это рассматривать на перспективу 5-10 лет инвестиций ? Мне не очень понравился стакан по этому инструменту, мало предложений покупки/продажи. Пока у меня в портфеле есть VTBA.

Да вроде есть в описании …

По поводу покупки.

Возможно сам ViG я бы может и рассмотрел в портфель при определенных условиях, но AMGD точно не стал бы брать. Причины:

1. Доходность VIG сильно коррелирует с доходностью S&P500. До 2020 они вообще были как братья близнецы.

2. Комиссии Атона чуть больше, чем у конкурентов. налоги чуть выше чем у конкурентов

3. Фонд Атона мелкий — очень велика ошибка слежение + вероятность закрытия опять же чуть выше, чем у аналогов на америку

4. Какой смысл брать дивидендный фонд, который не платит дивиденды?

5. Ну и ликвидность тоже не очень, в этом вы правы. Посмотрел — спред в стакане почти 1%. При таких условиях при покупке мы будет всегда покупать паи на полпроцента дороже, чем они стоят (вот вам еще дополнительные расходы).

В новостях писали, хотят льготу ЛДВ оставить только на российские акции. С этой точки зрения VTBA выглядит перспективнее чем FXUS.

Не факт. Внутри VTBA все равно те же иностранные компании.

Но опять — все это наши догадки и предположения. Мы отталкиваемся от текущих условий.

Сегодня обнаружил что fxde раздробили ,была одна акция стала сегодня 100

p/s вчера оставлял комментарии ,что-то не отображаются ,второй раз уже так

Спасибо за отличную статью. Но стоило еще добавить пунктик про порог входа. У ВТБ он значительно ниже, причем очень ощутимо, чем у FinEx, что для кого-то тоже будет играть существенную роль.

уже всё раздробили. FXUS дешевле чем VTBA в два раза

Все верно. Пришел к подобным выводам.

Если на долгосрок и на российском брокере то fxus, если спекулировать то фонд брокера без комиссии…

Тема внутренних налого с дивидендов в американских etf не расскрыта… и ЛДВ по ним…