Как действовать инвестору на падающем рынке? Расскажу про свой алгоритм действий. Про кэш и его использование на медвежьих рынках:

- Когда нужно накапливать кэш?

- Когда начинать входить в рынок?

- Как правильно расходовать кэш на падении?

- План Б. Что делать, если кэш кончился, а падение продолжается?

- Даю ссылку на файл с готовым планом покупок.

Эта публикация является продолжением статьи, где я рассказываю про управление своим портфелем. Если не читали, советую начать с нее, там я объясняю причину накопления кэша.

Дальше я расскажу логику моего алгоритма. Что, как я делаю и почему именно так. Если не хотите читать мои записки, в конце статьи есть краткий алгоритм действий и ссылка на файлик.

Итак, поехали!

Когда начинать использовать кэш?

Для себя я установил планку в 10%. Как только рынок снижается на 10% от своего максимума - в дело идет кэш. Меньшее число падения считаю брать нецелесообразно. Какой смысл было накапливать и держать кэш с целью скупать подешевевшие акции? Чтобы урвать дисконт всего в 5%. Ну уж нет. Лучше подождать более крупную наживу (скидку).

10% конечно тоже не ахти какое падение. Но я использую...

Вход в рынок лесенкой

Я делю капитала на несколько частей. И при каждом падении рынка на определенный процент - вхожу в рынок одной частью кэша. Почему так?

Вот мой довод.

Когда начинается снижение, никогда не знаешь что будет дальше. Это всего лишь небольшая коррекция на 10-15% или начало медвежьего рынка с потенциалом обвала в десятки процентов? Вход на ранней стадии снижения уже позволяет участвовать в игре.

- Если рынок даже немного успеет снизиться (на 10-15%), а дальше развернется и пойдет вверх - я все равно успею купить чуток подешевевших акций.

- Если рынок продолжит падение - на этот случай у меня есть запас капитала для следующих покупок по более низким ценам.

Какой шаг падения установить для выкупа просадок?

Очень часто можно встретить шаг в 10%. После каждых 10% падения - нужно входить в рынок.

Как пример использования подобной тактики.

Делим капитал на четыре равные части:

- Упал рынок на 10% - выкупаем просадку.

- Снизился на 20% - снова выкупаем.

- -30% от максимума - следующий транш кэша.

- -40% - стиснув зубы и терпя боль потерь вливаем в рынок последние бабки.

Схема простая. И в понимании и реализации. Но для себя я решил немного снизить шаг входа в рынок до 5%.

Почему?

Так мы делаем вход в падающий рынок более плавным. Наверное, обидно будет, если рынок чуть-чуть не дойдет до новой следующей цели и развернётся в шаге от нее. Снизится не на 40%, а на 39,5% А дальше отскочит и гордо попрет вверх. И ты вроде как бы и находился в миллиметре от "своей самой удачной сделки века" - возможности купить акции с 40% дисконтом. Но она прошла мимо тебя.

В случае с меньшим шагом, мы выкупим хотя бы 35% падение.

Как делить кэш на части?

У нас есть какая-то куча (или кучка) денег для входа в падающий рынок. Как правильно разделить ее?

Доступны два (или даже три) варианта:

- Разделить поровну. То есть при достижения нового уровня падения рынка - каждый раз покупать на фиксированную сумму.

- Использовать повышательный (или понижательный) коэффициент. Каждое следующее падение выкупать на большую сумму (или меньшую), чем предыдущее.

Простыми словами. У нас есть на руках 100 000 каких-то денег. Мы можем разделить всю сумму к примеру на четыре части и при каждом снижение индекса на 10% входить в рынок на 25 тысяч.

А можем немного поумничать и сделать примерно так:

- рынок упал на 10% - покупаем на 10 тысяч

- рынок упал на 20% - покупаем на 20;

- -30% - используем 30;

- -40% - 40 тысяч.

Я склоняюсь к последнему варианту. Моя логика в том, что чем глубже падение - тем выгоднее становится выкупать акции. А чтобы это стало еще выгоднее, нужно постараться не растратить весь кэш в начале падение. По этой причине вначале мы входим в рынок небольшими суммами и увеличиваем их по мере продолжения обвала рынка.

Думаю для долгосрочных инвесторов не возникает вопросов когда выгоднее покупать индекс (тот же IMOEX): при цене в 4 000 или когда он снизился ниже 2 000 пунктов.

Если взять первый транш покупки за "Х", то вторая покупка к примеру может быть 1,5х, третья = 2х, четвертая - 2,5х и так далее.

На какую глубину падения рынка рассчитывать?

На мой взгляд - это один из самых главных вопросов в стратегии использования кэша для выкупа просадок.

- Если возьмем небольшой диапазон падения (допустим процентов 20%), мы будем сливать весь кэш на верхах падения. И если падение будет глубже (ниже 20%), то встречать его мы будем с голой жопой.

- Если взять большой диапазон (с ожидаемым падением рынка допустим в 50-60%) - мы можем ждать его наступления много лет. А если не повезет, то и десятилетий. На нашем пути периодически будут встречаться небольшие просадки. В этом случае мы будем использовать кэш лишь частично, что тоже нецелесообразно. Обычно кэш приносит доходность ниже инфляции и не способствует увеличению капитала в долгосрочной перспективе.

Что делать?

Никто никогда точно не сможет рассчитать будущую точную глубину падения рынка и соответственно, максимально эффективно использовать кэш. Я бы посмотрел статистику падения российского рынка и выбрал что-то среднее между "чуть-чуть упал" и "дохрена обвалился".

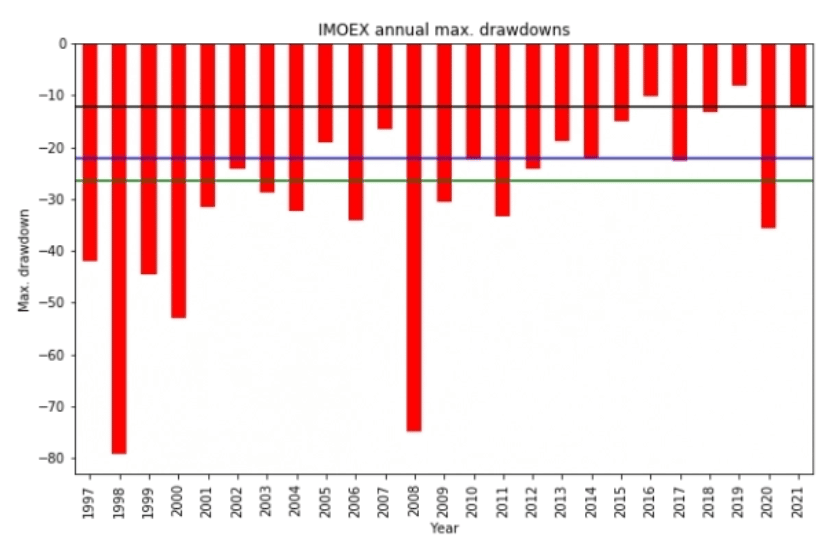

Нашел вот такую картинку по просадкам индекса Московской биржи (IMOEX) с 1997 по 2021 года.

Горизонтальные линии на графике:

- синяя — медианная просадка с 2009-го года (22%);

- зеленая — медианная с 1997-го года (25%).

Правда на графике еще нет 2022 года. На момент написания статьи, IMOEX с начала 2022 года снизился уже на 50%. Поэтому к статистике по среднему падению мы можем приплюсовать пару-тройку процентов.

Медианное значение падения рынка составляет около 27%. Округлим до 30%. Вот примерно на это число и можно ориентироваться. И рассчитывать использование кэша под него.

Моя стратегия использования кэша позволит участвовать в 30% падении рынка.

Кэш закончился, а падение продолжается

Что делать в этом случае?

Самый простой вариант. Грустно смотреть как продолжают дешеветь акции. Пытаться не заплакать от низких цен и жутких дисконтов на рынке. И позавидовать тем, у кого еще остались деньги на покупки.

Если такой вариант - не вариант, можно начать пускать под нож другие активы. Я имею в виду облигации. Если рынок акций снизился на много-много десятков процентов, чем не повод обменять его на облигации.

Здесь я вижу два варианта действий:

Использовать внеплановую ребалансировку портфеля. Или восстановить заданную структуру портфеля. Мы можем скинуть часть облигаций и купить на них подешевевших акций.

Главный плюс - следуя плану восстановления пропорций, мы удерживаем уровень риска портфеля на приемлемом для нас уровне. Доля облигаций в портфеле не сможет снизиться ниже заранее установленной доли.

Минус - по такой схеме мы не сможем продать много облигаций (а значит и выкупить много дешевых акций).

Допустим в портфеле распределение акций и облигаций - 80 / 20. Если рынок акций снизится на 20%, для восстановления пропорций мы можем продать всего 3% облигаций. Если рынок упадет в два раза, мы можем продать 8% облигаций. То есть при любом, даже огромном обвале на рынке акций, обменять все облигации на акции мы не можем.

Сливать облигации аналогично кэшу. Плюс в том, что мы можем максимально эффективно использовать все имеющиеся ресурсы для скупки дешевых акций. И заработать на этом огромные деньги. Минус - большие риски. В один момент, если падение продолжится, в портфеле могут остаться только одни акции. А с точки зрения портфельной теории - это не очень хорошо.

Для себя я решил использовать второй вариант. Продажа облигаций "до полного уничтожения". Если рынок акций подешевел на десятки процентов и продолжает падать, я хочу использовать такую ситуацию с максимальной выгодой.

Как и когда накапливать кэш?

Начнем с конца. Пока длится падения рынка - кэш не накапливаем. Все новые деньги вливаем сразу в рынок. Думаю логика ясна. Кэш нам нужен для покупок подешевевших акций. А раз акции уже подешевели - смысла пополнять кубышку нет.

Если идет восстановление рынка, но пока рынок не отыграл свое падение - действуем аналогично. На все пополнения счета сразу покупаем акции.

Начать накапливать кэш можно, когда рынок полностью отыграет падение и перепишет прошлый максимум процентов на 15-20%.

Резюмируя или план действий

По пунктам кратко весь алгоритм покупок на падающем рынке:

- Кэш начинаю использовать только, когда падение превысит 10%.

- Вхожу в рынок лесенкой: выкупаю каждые 5% снижения рынка.

- Запаса кэша должно хватить на 30% падение.

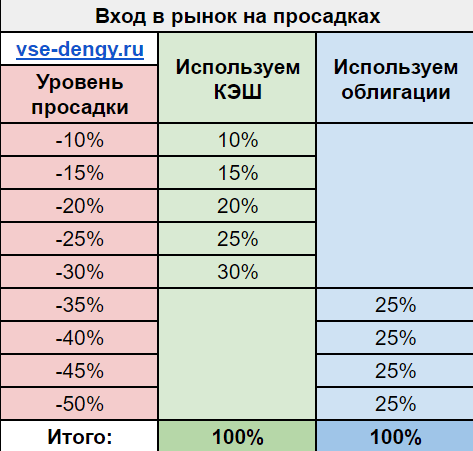

- Чем глубже падение, тем больше должна быть сумма покупки. Я делю кэш на 5 частей, используя повышательный коэффициент: x, 1,5x, 2x, 2,5x, 3x. В процентах от суммы кэша это выглядит так: 10%, 15%, 20%, 25%, 30%.

- Если кэш закончился, а падение продолжается - в ход идут облигации.

- Облигации делю на четыре равные части и выкупаю снова каждые 5% падение. Это дает мне возможность захватить дополнительные 20% падения. Итого моя стратегия рассчитана максимум на 50% обвал рынка.

- Пока идет падение, кэш не накапливаю. Все новые пополнения сразу в рынок.

- Аналогично при восстановлении после обвала. Пока рынок не восстановился до прошлых максимумов (и акции относительно дешевы) - не вижу смысла накапливать деньги на счете.

- Максимальный размер кэша (приемлемый для меня) - 10% от портфеля. Облигации 20%. Остальное в акциях.

Вкратце, всю стратегию выкупа просадок изобразил в таблице. До уровня падения в 30% - в ход идет кэш. Далее - облигации.

Файл шаблон

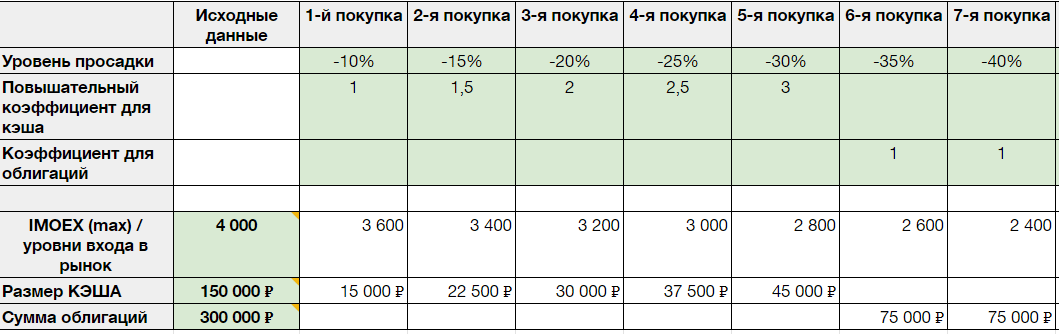

Чтобы постоянно не высчитывать на каких уровнях нужно заходить в рынок и сколько кэша или облигаций использовать для каждой покупки, сделал небольшую таблицу, которая автоматизирует все расчеты.

Чтобы настроить таблицу под себя, меняйте ячейки выделенные зеленым цветом на собственные значения и получите все уровни входа в рынок.

Файл находится в гугл-таблицах. По ссылке доступен только просмотр. Чтобы иметь возможность редактирования: в таблице выбираем в меню "Файл - > Создать копию".

На этом все. Удачных инвестиций!

Как вы действуете на падающем рынке? Пытаетесь выкупать подешевевшие активы?

Здравствуйте, а данную таблицу можно использовать для американского рынка?

Конечно. Для любого рынка… Смысл один и тот же.

Максим, добрый день! Вы в статье сказали, что высчитываем просадку относительно максимумов индекса. Максимумы за весь период?

Я смотрю на последний локальный максимум перед обвалом рынка.

Если бы сейчас начался обвал, то последний максимум это 2050 или 2480 ? Не совсем понятно от какого уровня Вы берете.

Вроде обвал уже год как длится на российском рынке. Смотрите на уровень индекса 4000+. От него и нужно делать отсчет.

Если после максимума началась стагнация и постепенное медленное падение, то так же действуем по стратегии при падении свыше 10% от максимума ?

Ну не знаю. Слив облигации, допустим отдельные, можно лишиться неплохой доходности. Вполне вероятно, что рынок акций после обвали будет находиться в боковике долгое время, а в это время облигации будут приносить неплохую доходность. Пока рынок акций в боковике будет время их докупить. Вот прям как сейчас.

Спасибо, полезно!!! Вы покупаете фонды? Как действовать при выборе отдельных акций? Фонды теперь обхожу стороной ?♀️?♀️?♀️

1. За ориентир взять индекс. При снижении вливать в отдельные акции. В те бумаги, которые больше всего упали или отклонились от вашего целевого распределения (если оно у вас есть).

2. У меня в портфеле и отдельные акции и фонды. Недавно стал покупать ESGE от ВТБ. Там внутри нет депозитарных расписок, только по-настоящему акции российских компаний, а значит санкционные риски у этого фонда (что какие-то акции заморозят) — нулевые. Выкупаю просадку с помощью этого фонда.

Максим, последняя фраза не совсем понятно, Вы выкупаете просадки покупая фонд ESGE, или покупаете просадки продавая фонд?

Конечно покупаю. Это же фонд акций. Зачем мне его продавать, да еще и на просадках…

Я давно уже примерно также действую, как вы Максим. Покупаю просадку на 5%, через каждые 5% докупаю такое же количество акций(при этом денег получается меньше, что не очень хорошо). Через продажу облигаций. Только я еще фиксируюсь через 5% роста, такое же количество акций. Когда на рынке боковик, это дает дополнительную прибыль. Освободившиеся деньги вкладываю в облигации. Кэша практически не имею. Точнее есть депозиты, которые открываю на максимальной панике. Например, на сегодня депозиты до 14% до апреля 2022 г. Их я стараюсь не трогать. Это подушка. Если беру оттуда, то пополняю при первой возможности.

Я, когда только начала инвестировать в мае этого года, придумала себе такую стратегию. Определила сначала пропорции своего портфеля: 60% акции, 30% облигации, 10% спекуляции. Потом определила внутреннии пропорции каждого портфельчика. То есть какие отрасли мне нужны, какие бумаги в этих отраслях я собираюсь покупать. Потом решила, что сразу куплю на 1/3 от бумаги, а 2/3 буду тратить при сильном снижении. Конечно, жду выхода недружественных нерезов для дальнейших покупок. Но когда это будет, Богу его знает. Конечно, грешу и покупаю и сейчас, но совсем чуть чуть.

Почему-то сегодня ESGE падает на 3.5% при падении рынка на 0.5%

Максим, в статье не раскрыли момент, это отдельно накапливаемы кеш конкретно под выкуп просадок или это кеш плановых «пополнений»? Например:

1 вариант: Каждый месяц в течние года для инвестиций беру с зарплаты 10000, из них на 9000 покупаю фонды всегда, а 1000, откладываю на выкуп просадок.

2 вариант: весь год коплю деньги для плановой покупки/ребалансировки в конце года, если вдруг есть падения в теения года покупаю на падениях, если нет, то по плану в конце года

Или может какой-то свой вариант у Вас?

«Максимальный размер кэша (приемлемый для меня) — 10% от портфеля. «

Как лучше всего отслеживать просадки в процентах ? Может есть какой то удобный способ с уведомлениями ?

Почти у всех брокеров есть алерты — уведомление о достижении целевой цены по любому инструменту (акция или фонд). Ищите колокольчик на странице инструмента.

Рассчитайте сначала уровни входа. Потом создайте алерты и будет вам счастье.))

У меня в альфе выставляет цену, какая тебе требуется и заявка месяц висит, как доходит, то автоматом покупается.

Облигационная часть портфеля состоит из фондов упомянутых в статье «Составление портфеля №9» ? Или что то изменилось ? Возможно долю стоит держать в фондах денежного рынка т.к. они не падают во время кризиса.

Из фондов использую OBLG (ранее VTBB). Также есть отдельные облигации.

Фонды денежного рынка это и есть кэш. )))

Понял. Получается денежный рынок — 10%, а остальные 90% это акции и облигации (80/20) ?

В 8 пункте облигации видимо тоже пока не накапливаем (в случае если все облигации пустили в топку) ? Если рынок восстановился до максимумов, то закупает облигации и копим кэш.

Вы с IB, я так понял, вышли и со всех фондов на ино активы на спб ?

Да. Еще в марте распродал почти все иностранные активы.

Оставил только Алибабу — она была в жутком минусе на тот момент. Жаба задавила фиксить убытки. Как итог — 30% этих акций заблочили в мае.

Вы долго искали брокеров, где можно было купить биржевое золото. Но в последних статьях о нем ни слова. Исключили из портфеля ?

Продолжаю держать ( и немного подкупать). Золото я покупал в первую очередь чтобы хоть как то использовать доллары, которые у меня остались от продажи иностранных активов. Хранить все в «токсичной валюте» — опасно. Продавать по цене <60 рублей как-то не хочется. Переводить во всякие юани тоже.

Скажем так .... пока я не совсем точно могу сформулировать стратегию использования золота у себя в портфеле на данный момент. Для меня это вынужденная мера. Поэтому и не упоминаю про него...

Добрый день, я правильно понимаю, вы начали выкупать просадки около 3865 по моекс и сейчас на 100% в акциях?

Практически да.

Посчитал. Если по системе входишь в просадку с 70% акций, 20% облигаций и 10% кэша, то при полной отработке до -50% средняя улучшается всего на 12,54%, а если по медиане (-25%), то на смешные 0,44%. Надо либо уменьшать долю акций, либо активно довносить кэш на просадках от -20-30%.

не, где-то ошибся, ещё посчитаю)

Спасибо за статью! Использую похожую логику, но не так системно. Ориентируюсь не столько на просадки в %, а на стохастический осциллятор. Начинаю покупки если осциллятор находится в зоне ниже 20% по недельному тайм-фрейму. Захожу частями, как и вы. Аналогично и с продажами. Ликвидность держу в VTBM, на накопительных счетах и в облигах разной дюрации.

Добрый день, Максим! Объясните, пожалуйста: допустим сейчас рынок нашел свое дно на уровне индекса 1800 и начал потихоньку расти. По вашей стратегии никакие покупки не надо совершать до тех пор, пока индекс не обновит последний локальный максимум и не начнет заново падать?

Все как раз наоборот.

Пока рынок не обновит максимум — мы не копим кэш. Мы все деньги сразу направляем в рынок (покупку акций).

Когда рынок будет дорогой (или отрастет до предыдущего максимума) только тогда можно подумать о накоплении кэша.

А с облигациями как поступать, если мы часть продали (или все). Их когда закупать ?

Тоже этот момент недопонял. Например сейчас доля облигаций меньше запланированной- пора уже ее восстанавливать или ждем индекс под 4000 (может годы и только тогда начинаем восстанавливать? А если еще будет падание, а у нас ни кеша ни облигаций особо нет?

В стратегии не учтено, что когда индекс обрушится на 40-50%, тело облигаций тоже сильно просядет, а их доходность вырастет. Но вы то облигации покупали по другому телу, и у вас будет просадка -50% по телу облигации. Вам придется ждать окончания срока облигации, но к тому времени рынок уже может отрасти

Тело облигаций падает вместе с индексом акций и растёт вместе с ростом индекса акций, так что облигации слабо диверсифицируют портфель. И уже тем более не получится продать выгодно облигации, если акции подешевели более, чем на 30%, тк тело облигаций тоже снизится