На Московской бирже существуют индексы на акции и облигации. Самые популярные естественно это индексы РТС и Мосбиржи (ранее назывался ММВБ). Разберем простыми словами, что такое биржевые индексы, для чего они нужны и какую пользу они могут принести инвесторам. Можно ли купить индекс и зачем оно нам надо.

Зачем нужен индекс

Биржевой индекс отражает положение на фондовом рынке страны. Само его значение не несет никакой информации. Главная его цель - показывать динамику. Изменение его стоимости с течением времени.

Вы наверняка слышали (видели, читали) - индекс РТС вырос за день за 2%. Или за год падение индекса Мосбиржи составило 15%.

Фондовый индекс (вернее его движение) - это некий срез изменений цен на акции, входящих в него компаний.

Если стоимость котировок на ценные бумаги (а вместе с ней и капитализация) компаний растет, то индекс соответственно повышается. И наоборот.

Но часто бывает, что котировки двигаются в разные стороны. Кто-то падает, другие балансируют на примерно одном уровне (несколько процентов вверх-вниз в течение долгого времени), другие растут на 10-20%. Есть счастливчики показывающие за этот период повышение в несколько раз.

В общем можно наблюдать некое броуновское движение.

И как все это свести воедино? Чтобы не распыляться по мелочам, суммируя все результаты движений, а получить общую картину рынка. За любой промежуток времени: день, неделю, месяц, год и даже десятилетия. Причем моментально.

Для этого и используют индексы.

Биржевой или фондовый индекс - это некий пул или состав из нескольких компаний, с определенной долей веса каждой из них.

Как его считают

Не будем сильно углубляться в дебри и расчеты. Объясню простым языком. На примере индекса акций.

Выбираются "самые-самые" компании, обязательно торгуемые на фондовом рынке. Каждой компании присвается определенный вес. В зависимости от ее капитализации, влияния на экономику страны, free float и ликвидности. Есть еще несколько других показателей. Но это основные.

Условно, если компания одна из самых дорогих на рынке, ее бумаги ликвидны и доля акций в свободном обращении велика - ей присваивается бОльший вес.

"Малыши" получают меньшую часть от пирога индекса.

Для понимания и усвоения разберем на примерах.

Представьте, что в деревне есть 2 фермера. Они выращивают огурцы. Стоимость (капитализация) их хозяйств примерно одинаковая. 1 миллион рублей.

Если составлять индекс только по ним, то логично предположить, что доля каждого хозяйства будет 50%.

С течением времени, первый фермер приобрел технику, нанял рабочих, расширил теплицы. Производство выросли. Как и прибыль. Естественно, стоимость его бизнеса тоже возросла. До 3 миллионов рублей.

У второго все без изменений. Никакого развития.

Если все это свести в индекс, то получим рост на 100%. Хотя первый фермер увеличил стоимость своей компании на 200%. Но за счет того, что вторая половина индекса осталась на месте, видим общий рост вполовину.

Вроде бы изначально все были в равных условиях. А через время - все кардинально поменялось.

И чем больше будет этот разрыв в капитализации, тем более искаженную картину показывает индекс.

Через 10 лет, первый фермер разрастется до агрохолдинга. Бизнес будет оцениваться в сотни миллионов. А второй чел так и останется со своим миллионом. И может получиться следующее....

Гигант в один неудачный год получит убыток. Допустим был неурожай, саранча, жучки-паучки все съели. Стоимость бизнеса тут же снизилась на 50 миллионов.

А "малыш" просто превзошел себя немного расширил бизнес, получил хороший урожай. И заработал сверху 300 тысяч. Теперь его компания стоит уже не какой-то сраный миллион. А целых полтора.

Что в итоге? У одного компания потеряла 50 миллиона, а у другого заработала 300 тысяч. В деньгах мы видим падение на многие десятки миллионов. А если судить по индексу - то был рост на 15%.

Наверное это неправильно. И нужно поменять веса. Первого увеличить. Второго уменьшить. В зависимости от капитализации их бизнеса. Выделить гиганту процентов так 99,9%. А малышу - оставшиеся доли процентов.

И чтобы таких разногласий не было в будущем - нужно оперативно пересматривать состав индекса. Не раз в год-два-три, а немного почаще.

На Московской бирже состав и веса индексов пересматриваются каждый квартал.

Теперь про фрифлоат и ликвидность.

Представьте, что есть 2 алмазных рудника. Каждый стоит по 1 миллиарду.

Все как положено: рабы добывают алмазы, обрабатывают. Делая из них бриллианты.

Все это сбывается в Антверпене или Лондоне. Рабы получают за свою работу корку хлеба и стакан воды. По праздникам и выходным - бокал пива и жареную куриную ножку.

Короче расходы небольшие. А прибыли многомиллионные. Деньги текут рекой. Компании еще и платят хорошие дивиденды своим акционерам.

Только есть одно но...

Первый рудник принадлежит на 20% Уоррену "Петровичу" Баффету. Остальная часть (80%) торгуется на бирже. И любой желающий может купить себе кусочек счастья и стать рабовладельцем и алмазным (если не королем, то хотя бы небольшим совладельцем) инвестором.

Второй рудник практически в полной собственности (95%) Дональда "Ивановича" Трампа. И только малая толика акций (всего 5%) в свободном обращении. И то, практически весь остаток скупили "четкие" пацаны, с перспективой на хорошие доходы.

Акции Баффета достаточно ликвидные. Их может купить-продать любой желающий. В любое время. И самое главное по справедливой цене. Хоть на 100 тысяч, хоть на миллион-два. Всегда найдутся покупатели и продавцы, готовые закрыть встречную сделку.

"Трамповских" акций в десятки-сотни раз меньше на рынке. И любой мало-маленький значительный интерес со стороны крупного покупателя может вызвать резкий рост на бирже. Аналогично и с продажей. Захочет крупный инвестор "скинуть акций всего на 10 миллионов (или 20% от всех доступных для торговли акций), рынок моментально отреагирует снижением цены.

Либо покупателя не будет на всю сумму. И придется "распродавать" бумаги небольшими лотами в течение нескольких недель, а то и месяцев.

Исходя их всего этого логичнее выделить рудникам в индексе не равные доли (хотя по капитализации они идентичны).

Компания Баффета более ликвидная, с большим количеством акций в свободном обращении (free float - 0,8). И вес в индексе должен быть в разы выше.

В итоге, суммируя все эти показатели и строится база расчета для индекса и компаний входящих в него с определенной долей веса.

Индекс РТС и МосБиржи

С этом разобрались, поехали дальше.

Рассмотрим наши самые главные индексы - РТС и Московской биржи.

Индекс RTS

Аббревиатура РТС расшифровывается как Российская торговая система.

Индекс "родился" 1 сентября 1995 года. Стартовое значение составляло 100 пунктов. Изначально в него входило 30 бумаг.

Со временем состав (как и доля) постоянно менялся. Долгое время в RTS входило 50 компаний.

На момент написания статьи индекс "усох" до 42 компаний.

Несколько базовых правил по индексу РТС:

- значения обновляется каждую секунду;

- состав пересматриваться каждый квартал (в третью пятницу марта, июня, сентября и октября);

- вес одной бумаги не более 15%;

- не более 55% на 5 бумаг.

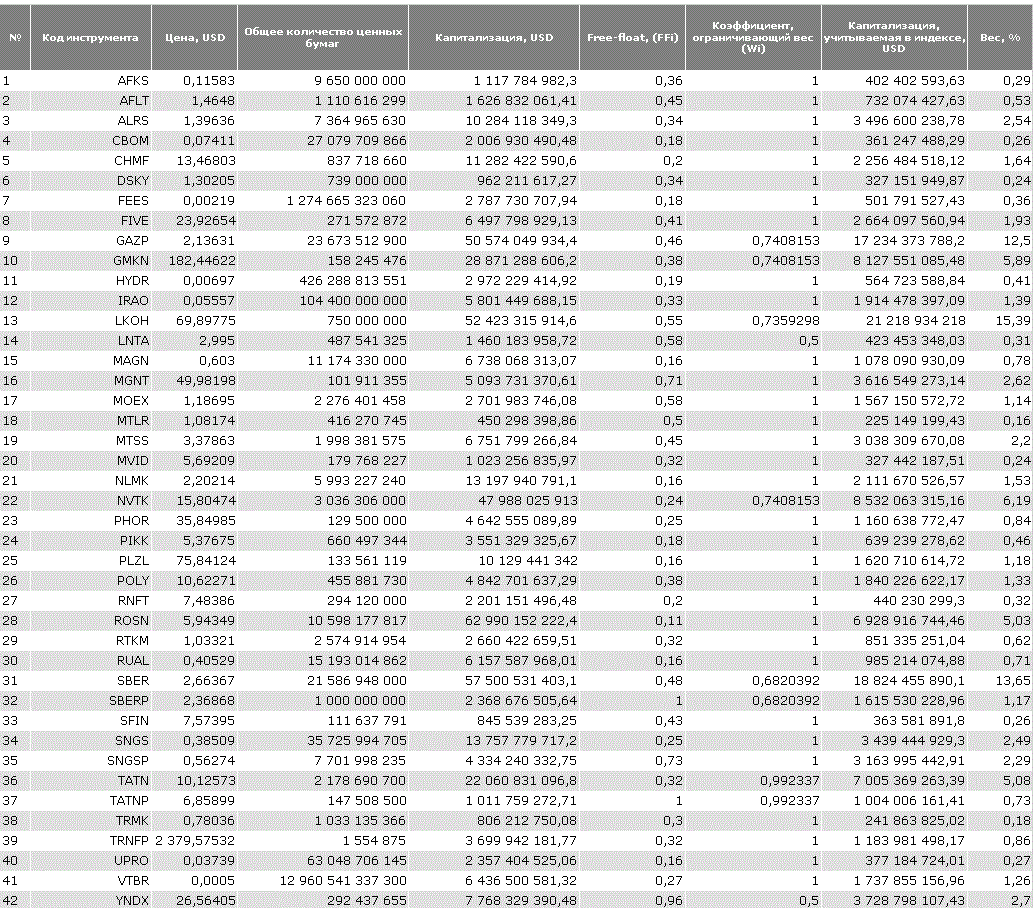

Ниже представлен текущий список компаний в составе индексе. Их доли, количество акций в обращении, Free-float и капитализация.

С учетом того, что изменения происходят каждые 3 месяца, сильно не ориентируйтесь на вышеприведенную таблицу. Если даже компании не поменяются, веса точно изменяют каждый квартал.

Актуальный состав индекса РТС можно посмотреть на сайте Московской биржи.

Обратите внимание, что вес всего 3-х компаний (Газпром, Лукойл и Сбербанк) в индексе составляет более 41%. Остальным 39 компаниям приходится делить оставшиеся 60% от индекса на всех.

Котировки "большой тройки" имеют огромное влияние на изменение индекса. Снижение цен (всего на пару процентов) способно утянуть весь индекс в красную зону. Даже если большинство других компаний падать не будут.

Обратная ситуация: значительный рост какой-нибудь бумаги из индекса с небольшим весом.

Например, ВТБ. Даже если котировки взлетят на 20% за день - индекс этого даже не заметит. Учитывая долю банка в весе чуть более 1%, двадцатипроцентный рост ВТБ даст в общем изменение всего на 0,2%.

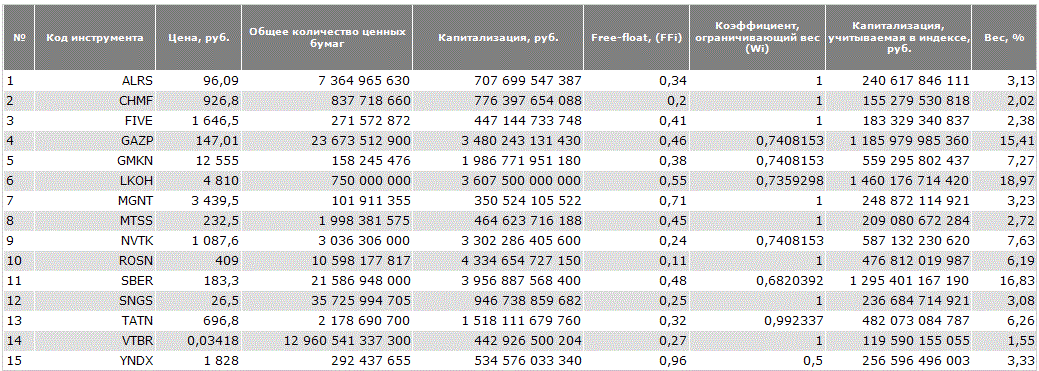

Индекс Мосбиржи или IMOEX

Родной брат (хотел написать близнец) индекса РТС. Но младший.

Стартанул на пару лет позже. 27 сентября 1997 года. Тоже со ста пунктов.

Принципы расчета, периодичность пересмотра состава и критерии отбора аналогичны RTS.

Блин, даже состав одинаковый. Не буду приводить таблицу бумаг с весами по IMOEX. Вот вам ссылка снова на сайт биржи на индекс. Найдите разницу.

До 2017 года IMOEX носил гордое имя ММВБ. Потом был переименован в индекс Мосбиржи.

Просто ради общего ознакомления. Как расшифровывается ММВБ? Московская межбанковская валютная биржа.

Разница между индексами

Чем различаются 2 индекса: РТС и ММВБ Мосбиржи?

Если посмотреть на методологию расчета - она идентичная (состав, веса).

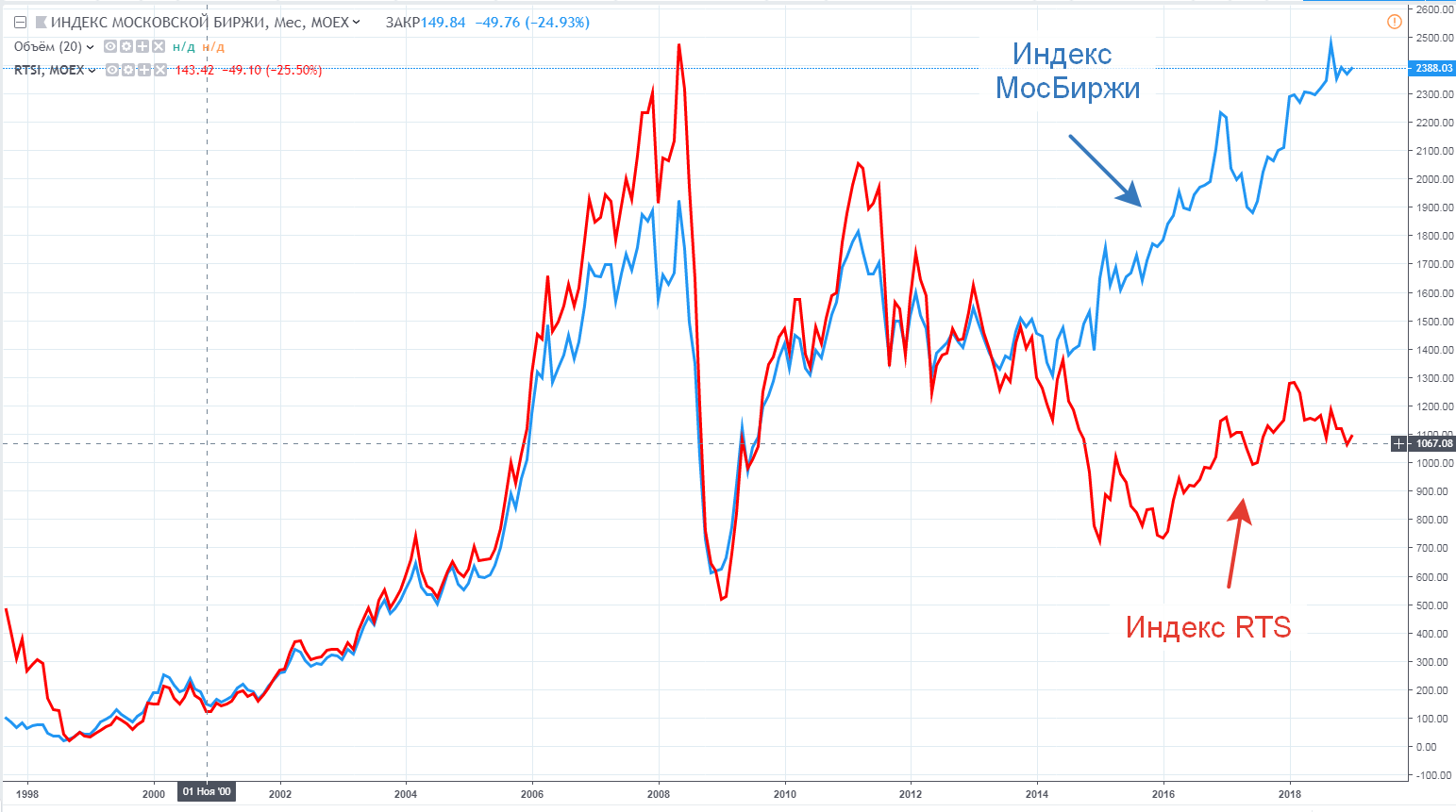

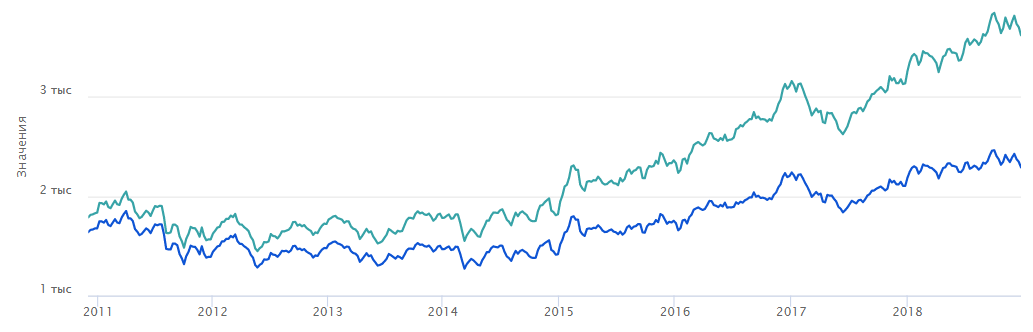

Но результаты различные. Начиная со 100 пунктов (правда с разницей в 2 года) - индекс РТС перешагнул за 1 000 пунктов. А IMOEX далеко за 2 000.

Ответ прост и банален.

Для расчета индекса РТС используется долларовая стоимость акций. Для Мосбиржи - учет идет в рублях.

Больше никаких отличий нет. Посмотрите на график и вспомните в каком году произошло резкое обесценивание рубля? (Крым НАШ-НЕ НАШ).

Встает резонный вопрос.

Зачем нам два индекса?

Казалось бы, какой в этом смысл.

Одна из причин - иностранные инвесторы. И определенная стандартизация вести учет в долларах по всему миру.

Представьте, что хотите вложить деньги в рынок каких-нибудь третьих стран. Смотрите их графики роста в национальной (туземной) валюте. И дух захватывает. +20% в первый год, на следующий +30, на третий +35%.

Какой вывод? Очень перспективный рынок. Но .... если перевести в те же доллары, можем узреть совершенно противоположную картину.

Национальная валюта постоянно девальвируется. Инфляция в стране дикая (конечно намного меньше, чем в Зимбабве). Компании еле сводят концы с концами.

Помните мультик "38 попугаев"?

А в национальной валюте (попугаях) у нас все хорошо. Но если перевести в доллары (удавы) - результат можно смело уменьшить в десятки раз!!!

В местных тугриках мы заработали +50%. А долларах - убыток -20%.

Поэтому оценивать рынки разных стран принято по единой валюте - доллару.

Можно сказать, что индекс РТС для внешнего мира. А Мосбиржи для внутреннего использования.

Другие индексы

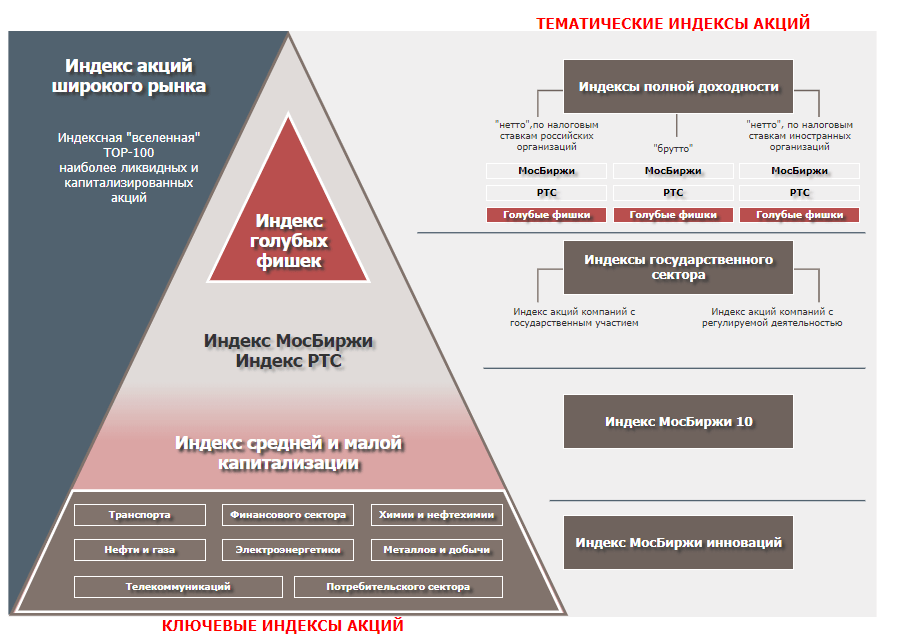

Помимо двух основных, есть еще, если немного, то несколько других индексов, отслеживающих изменения. Каждый нацелен на определенную категорию.

Например, ТОП-10 крупнейших по капитализации компаний. Индекс ММВБ 10 или MICEX10INDEX.

Или индекс голубых фишек (RTSSTD). В него входят 15 самых ликвидных компаний отечественного фондового рынка.

Есть индексы широкого рынка (включающие 100 компаний). Индексы малой и средней капитализации.

Отраслевые индексы классифицируют компании по секторам экономики:

- нефти и газа;

- телекоммуникации;

- электроэнергетики;

- финансы;

- потребительский сектор;

- химии и нефтехимии;

- металл и добыча;

- транспорт.

Позволяют оценить общее положение не по рынку в целом, а по нужной отрасли экономики.

Захотите вы посмотреть как ведут себя банкиры. Вернее стоимость их акций на бирже. Открываем финансовый индекс - MICEXFNL. И видим полную картину, как чувствует себя финансовый сектор.

Вроде бы все падает, а банки почему-то прекрасно себя чувствует. Прибыль растет, дивы акционерам платят исправно. Почему бы не присмотреть себе парочку компаний в портфель.

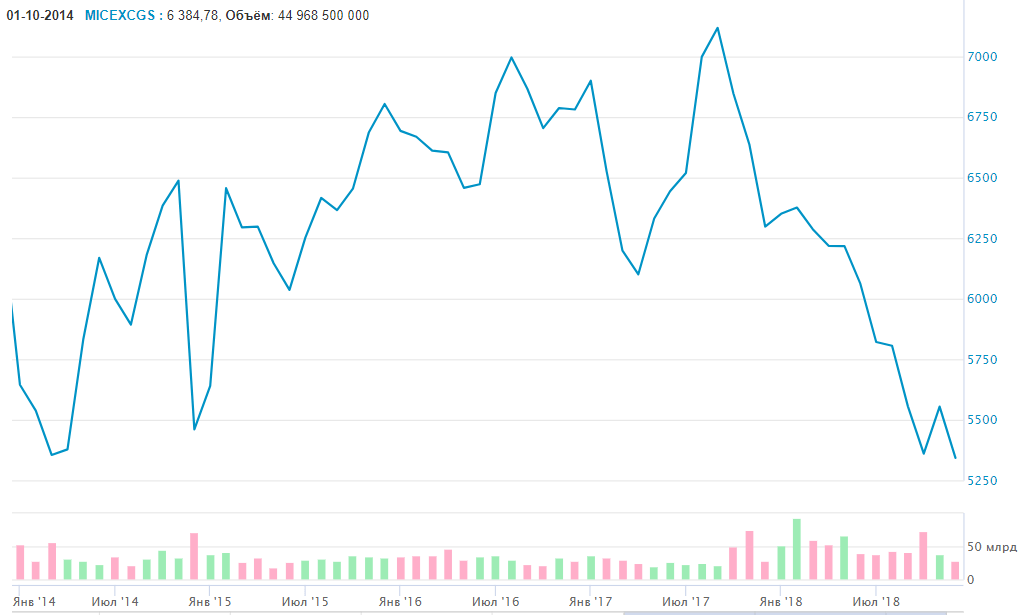

Открываем потребительский индекс - MICEXCGS (туда входят Магнит, Лента, Пятерочка) - и о боже...... сразу закрываем. Сплошное падение. Да и дивиденды платят достаточно скромные (а кто-то вообще не платит).(((

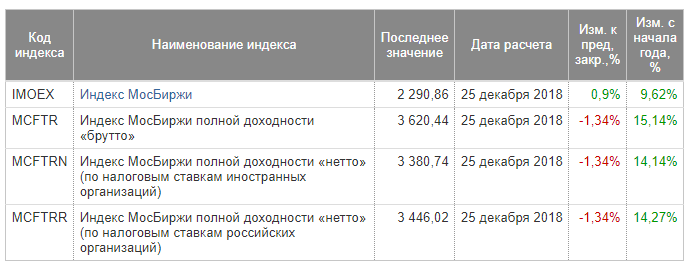

Индексы полной доходности

Будут интересны в первую очередь "охотникам за дивидендами". В чем их отличие от основных? От того же индекса Московской биржи.

Индекс Мосбиржи просто показывает изменение своего значения - за счет изменчивости курса торгуемых акций.

Индекс полной доходности включает в расчет еще получаемые дивиденды, по бумагам входящих в этот индекс.

При сравнении получается очень интересная картина.

Обычный индекс Мосбиржи подрос на 9,62% с начала года. А с учетом дивидендов на 5,5% больше.

На длительных сроках, при дополнительной доходности, в виде ежегодных дивидендов, получается просто колоссальный разрыв в итоговых результатах.

Кому интересно, можете сами посмотреть (посчитать, потыкать) индексы, составы, графики, базы расчета.

Советую знакомство начать с картинки ниже. Некая карта индексов. Перейдя на сайт Московской биржи. Причем она кликабельная.

Использование на практике

Помимо информативности и оценки фондового рынка есть еще ряд других возможностей использования индексов.

Речь идет о инвестировании в индексы.

На срочном рынке покупка контрактов. Самый популярный - фьючерс на индекс RTS. Но это скорее спекулятивный инструмент. Рассчитанный на короткий срок. По причине того, что фьючерс всегда имеет ограниченный срок жизни (месяц, квартал, реже год)

На основании состава индексов формируются ETF. Точно (но не всегда) повторяющие структуру и веса бумаг, входящих в базовый (эталонных) индекс.

В России мы имеем фонд FXRL. Его проблема - высокие комиссии (хотя по сравнению с ПИФ - можно считать что даром) - 0,9% в год.

Многие инвесторы самостоятельно формируют портфели ценных бумаг, стараясь соблюдать аналогичные пропорции индекса. Правда это не всегда получается и в некоторых случаях невозможно.

Но что-то подобное соорудить самостоятельно можно. Набрать бумаги из ТОП-10 или ТОП-15 самых "весомых" бумаг.

А зачем это нужно?

Состав индекса, вернее включенные в него бумаги, уже говорит о том, что там собралась "элита". По сравнению с другими компаниями. И составители индекса (биржа) уже проделали работу по выявлению самых-самых. Выделила им веса и включила в состав.

Остается только воспользоваться этой бесплатной информацией. И прикупить нужное количество бумаг.

Отличная статья, на самом деле никогда не думала, что ориентироваться в экономике и рыночных тенденциях настолько просто, пока не прочла статью про Индекс ММВБ и РТС. Теперь при просмотре экономических программ понимаю куда дует ветер)))