За последние время, посетив офисы нескольких банков, столкнулся с активным продвижением банковских продуктов под названием паевые инвестиционные фонды или по простому ПИФ. Сотрудники очень настойчиво предлагали воспользоваться возможностью вложиться в ПИФы и получать высокую доходность. В разы превышающую прибыль по банковским вкладам, с их очень скромным процентом - в районе 5-6 годовых.

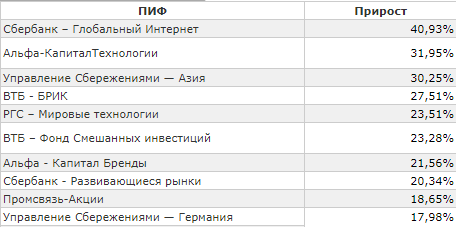

Показывали различные цифры, графики доходности и сколько можно было бы заработать, если бы я вложил деньги год, 2 - 5 лет назад. На самом деле, данные впечатляли.

Десятки процентов прибыли за год-два.

И сразу возникало желание доверить свои кровные и поучаствовать в погоне за прибылью.

Статья для тех кто планирует, планировал или уже вложился в паевые фонды.

Подводные камни и главный недостаток инвестирования в ПИФы в России.

Чем интересен ПИФ

Для начала разберем (вспомним) - что же такое ПИФ? И чем он будет полезен для нас с вами?

ПИФ можно рассматривать как общий котел для всех инвесторов. Деньги собираются и на них покупаются различные активы (акции, облигации) в определенной пропорции. Каждый вкладчик или пайщик имеет определенную долю или пай. Пропорционально вложенным средствам.

Плюсы Пифов:

- простота;

- доступность;

- широкая диверсификация.

Если простыми словами, то для инвестирования в паевые фонды нужно заключить договор с управляющей компанией (УК) и внести деньги. И все.

Стоимость одного пая всего несколько тысяч рублей. Любой может стать владельцем (или совладельцем) фонда и получать доходность пропорционально внесенным средствам.

Покупая один пай за 2-5 тысяч рублей, вы вкладываете деньги в десятки или даже сотни различных компаний. И не только в российские, а по всему миру. Хотите Америку, пожалуйста. Германия, Китая, Англия или Япония. Нет проблем.

Звучит заманчиво. Желаете одновременно вложиться в большинство стран с развитой экономикой - легко. Правда для этого нужно чуть больше денег. Но в несколько десятков тысяч легко можно уложиться.

Можно конечно проделать все это самостоятельно. Любой человек может заключить договор с брокером и купить акции, интересующих компаний.

Но для этого нужно много денег. Очень много денег. Дополнительно потратив не один час (или даже несколько дней) своего времени.

В ПИФах все сделают за вас. Купил паи - получил пакет из нужных тебе акций. И больше ничего делать не надо.

Сравнение доходности

Но пусть вас не обнадеживает высокая доходность. Рынки нестабильны. И сегодняшние прибыли, никак не гарантируются в будущем. Но мы не об этом.

Для того, чтобы понять, насколько эффективно работают ваши денежки, нужно сравнить результат с каким-нибудь эталоном.

Проще всего это сделать сравнивая индексные ПИФы. Все УК покупают акции в той же пропорции, в какой они находятся в индексе.

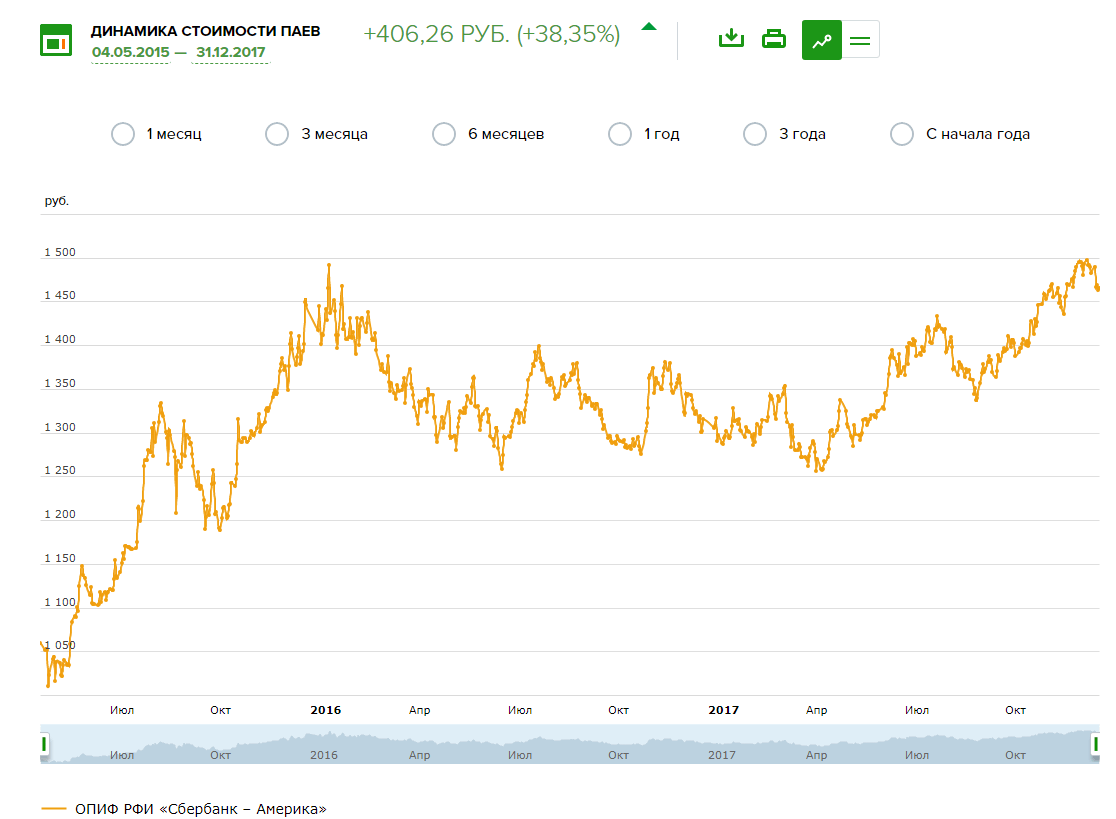

Например, ПИФ Сбербанк-Америка полностью копирует индекс S&P 500, в который входят 500 крупнейших компаний США.

Сравнивая графики с другими компаниями, инвестирующие аналогичным способом, можно увидеть любопытную картину.

На длительных интервалах доходность сильно различается.

На картинке:

- ПИФ Сбербанка - красный график;

- ПИФ Райффайзен - зеленый;

- биржевой фонд ETF FXUS - белый.

По шкале X - доходность в процентах с начала 2014 года.

Total Return - финальная доходность фондов.

Annual Eq - среднегодовая прибыль.

Комиссии ПИФ

В чем подвох? Почему такая разница в доходности? И причем весьма существенная. Почти в полтора раза!

Об этом вам не расскажут в банке. А если и расскажут, то так завуалируют, что вы не обратите на это внимание, как на малосущественный пункт.

На доходность фонда (ПИФ) влияют три основных фактора:

- Законодательство.

- Издержки.

- Стратегия управления.

Законодательство.

По закону, часть инвестируемых средств, фонд должен держать к кэше. То есть на эти деньги не покупаются активы. Они просто лежат мертвым грузом.

Когда клиент продает принадлежащие ему паи, фонд производит выплату из этого резерва. Часть ваших денег не работает, а лежит в заначке и ждет, когда возможно придет некий Вася Пупкин и потребует вернуть свои средства. Процент этой "подушки безопасности" невелик. Но в итоге реальная доходность самого фонда снижается.

Комиссии.

С вас возьмут не одну, а целых три комиссии!!! Самый главный минус инвестирования в ПИФ.

Причем, сотрудники, "убалтывающие" потенциальных клиентов, особо на этом пункте внимание не заостряют. Мельком говорят, обязательно добавляя слово "всего .....".

Итак, что это за расходы?

Плата за вход. При покупке паев, автоматически со всех пайщиков, будет удержан определенный процент от суммы средств или так называемая надбавка. Может варьироваться от 1,5 до 4%. В зависимости от аппетита и наглости управляющей компании. В среднем это 3%.

Естественно, часть этих денег идет в качестве вознаграждения банку или сотруднику "за продажу продукта". То есть из вашего кармана. Вы еще ничего не успели заработать, а уже понесли расходы.

3% много это или мало?

Пример. Допустим, у вас есть 100 тысяч рублей. На эти деньги купили паи фонда. ПИФ за 10 лет, показывал среднегодовую доходность - 12%. За это время ваш капитал подрос бы до 310 тысяч рублей.

Так? Нет, не так.

Уплатив трехпроцентную комиссию на входе - реально вы вложили не 100, а 97 тысяч. И доходность нужно рассчитывать с этой суммы. При тех же условиях, вы получили бы 300 тысяч. Потеряв еще десятку, как недополученную прибыль.

На это можно было бы закрыть глаза. Если бы это была единственная комиссия управляющей компании.

Плата за выход. Или так называемые скидки при продаже паев. УК выкупает ваши паи с дисконтом. Процент снова зависит от аппетита компании и сроков владения паями. В среднем от 2 до 3%. Обычно плата не взимается (но не у всех) при владении паями более 3-х лет.

Что мы получаем?

Купили паи, потеряли 3%. Продали паи - еще потеряли 3%. Вложили деньги на 1 год. Фонд заработал 12% прибыли. Ваша чистая прибыль за минусом издержек - всего 6%.

На десятилетнем периоде, из примера выше, вы теряете еще десятку.

И на это можно было бы закрыть глаза (хоть и с трудом). Можно сказать, что это были только цветочки. Впереди самое интересное.

Плата за управление. В эту статью расходов входит плата самой УК, расходы на депозитарий и прочие издержки. Просуммировав - получаем от 3 до нескромных 5-6%. Эта плата фиксированная. И берется каждый год от величины ваших активов. Независимо от того, показал фонд прибыль или получил убыток.

Наверное было бы правильнее платить ПИФу за показанный результат. Заработали для клиентов прибыль - получили определенный свой процентик. Если нет, то и платить незачем.

Но управляющие компании думают иначе. И сдергивают с клиентов деньги ежегодно.

Как это отражается на наших деньгах? И на итоговой прибыли?

При средней ежегодной комиссии в 4%, если фонд заработает 12%, реальная доходность составит 8% годовых. Вы потеряли треть прибыли.

Складываем все издержки воедино.

Условия все те же. Есть 100 тысяч, фонд растет в среднем на 12% в год. Плата за вход (разовая) - 3%. Плата за управление (ежегодная) - 4%.

Через 10 лет вместо 310 тысяч, на вашем счете окажется скромные ......210 тысяч рублей.

За десять лет половина прибыли уйдет в руки управляющей компании.

Дополнительная информация. В примере, мы еще не рассмотрели возможность получения убытков по результатам работы ПИФ. Когда к полученным потерями снова добавляется ежегодная плата за управление. Получили убыток в 4%. Добавляем еще 4% комиссий. И вот убыток удваивается.

Подводные камни и другие скрытые моменты

Ко всему вышеперечисленному можно дополнительно добавить пару скрытых моментов.

Покупка "собственных" активов. Обычно это касается фондов облигаций. Банк выпускает долговые бумаги. А управляющая компания, работающая в связке с банком, вкладывает деньги инвесторов в эти "свои" облигации. Даже если это не прописано в стратегии управления.

Выгоду получают все (кроме конечных пайщиков). Банк успешно разместил бумаги. УК получила определенный бонус за выкуп "нужных" банку активов.

Рекламные буклеты. В офисах любят показывать различные картинки (графики и показатели доходности) в брошюрах. Смысл примерно у них одинаковый. При вложении в ПИФ (название фонда) такого-то числа года и до ........ была получена прибыль 50 (100, 200%).

Здесь все просто. Выбирается благоприятный период, за который фонд показал максимальную доходность (год-два, и даже всего несколько месяцев). И вот эту информацию "скармливают" клиентам. Посмотрите, какие возможности, какие прибыли. Все у нас хорошо и замечательно.

Нет полного раскрытия информации. Клиенты практически никогда не знают, куда реально фонд вкладывает деньги. УК предоставляет информацию раз в квартал. В остальное время для простых пайщиков все окутано завесой тайны.

Главная цель ПИФ!?

Складывается впечатление, что главная задача паевых фондов - не заработать прибыль. А что тогда?

Хотя это конечно хорошо для рекламных целей. Если есть стабильная доходность, клиентов будет больше. Все будут радостно нести денежку. Больше клиентов, выше чистая прибыль фонда. Но....

УК не хотят идти навстречу потенциальным и существующим пайщикам. Я говорю про ежегодные издержки в виде взимаемых комиссий.

А вот с ними как раз все плохо. Почему-то они не уменьшаются, а увеличиваются. Даже в условиях высокой конкурентности, среди аналогичных фондов. Никто не спешит уменьшать проценты за управление.

Складывается такое мнение, что УК старается выжать максимально денег с клиентов.

В заключение или альтернатива ПИФ

Пользуясь финансовой неграмотностью (или не сильной осведомленностью) населения фонды продолжают завлекать вкладчиков. Показывая красивые картинки и графики.

Рассказывая, что весь мир и особенно богатые люди, все инвестируют средства. И конкретно вам для этого не нужно много денег. Всего несколько тысяч. Для начала. Но лучше же конечно побольше.

И конечно же, обязательно расскажут, что и куда лучше вложить на долгие годы. Рынки нестабильны. Но в долгосрочной перспективе все растет.

Отчасти это так. Но за счет комиссий, человек на длительных интервалах времени катастрофически отстает от рынка. Теряя за несколько лет практически половину своего капитала просто на одних торговых издержках.

На Западе это уже давно поняли.

И одних из главных факторов успешного инвестирования являются низкие издержки. Для этого инвесторы используют ETF.

Смысл практически тот же что и у ПИФ. Только с гораздо меньшими ежегодными расходами.

В России этот рынок только начинает зарождаться. Доступны пока чуть больше 10 фондов. На Западе их несколько тысяч.

Добавлено июль 2021. На Московской бирже торгуется уже под сотню биржевых фондов.

Комиссии в России - около 1%. В год. И все. Больше никаких расходов. Самая низкая по стране.

На Западе есть фонды с годовыми комиссиями 0,1% и даже 0,03% в год. В которые можно вложиться. Но....

Могут возникнуть много нюансов. Неудобство и другие сопутствующие расходы - плата за перевод, языковой барьер, брокерские издержки, двойное налогообложение и прочие прочие нюансы.

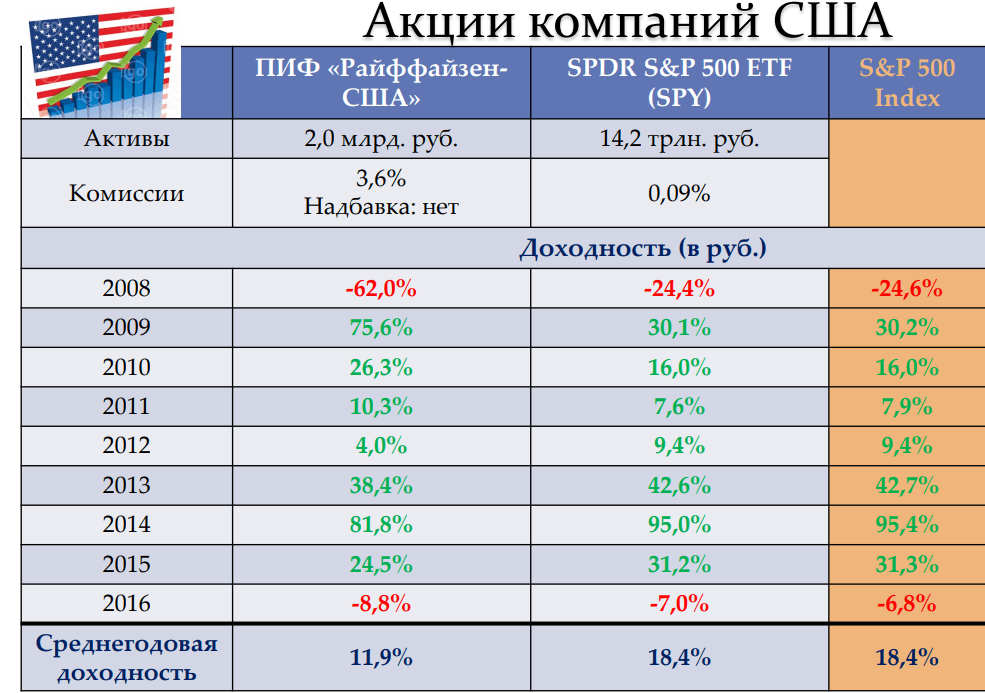

В конце статьи посмотрите сравнение ПИФ, ETF и самого индекса, на основе которого и работают фонды. За несколько последних лет.

Комментарии излишни.

Удачных инвестиций!

Буквально вчера в банке втирали ПИФы, сказали что буду богачем 😀

Не волнуйся, никогда не будешь богачом, если не умеешь перспективно мыслить и относишься ко всему, как «втирали».

Это полная правда. Я влипла!

«Пример. Допустим, у вас есть 100 тысяч рублей. На эти деньги купили паи фонда. ПИФ за 10 лет, показывал среднюю доходность за год 12%. За это время капитал вырос бы до 310 тысяч рублей. » — не понимаю расчётов если я купил на 100 тыс руб паи с средней доходностью 12 % то почему получиться должна сумма 310 тыс руб ? На какой срок мы паи покупаем и с какой доходностью что у нас 310 тыс руб получается ?

На сайте есть калькулятор доходности инвестиций

Вбейте данные:

депозит — 100 000

количество периодов — 10

процентная ставка за период — 12%

и все сами увидите…

за десять лет у нас должно быть как я понимаю 120% прибыли от наших 100 тыс руб , а это значит что по истечению срока мы должны получить 220 тыс руб а не 310 тыс руб

Евгений, вы не учитываете сложные проценты. )))

Вот Вам небольшой пример:

если инвестиции приносят 5% в …месяц. Сколько через год накопится на счете со 100 долларов (рублей, евро)?

Логично предположить, что будет $160 (100 ваши + $60 заработанные за год: 5% со ста = 5 долларов х 12 месяцев).

А на самом деле капитал составит 180 долларов!!!

Посчитайте на обычном калькуляторе: 100+ 5% +5% + 5%……..+5% (и так 12 раз).

Или 100 рублей под 10% в месяц на 1 год. Будет не 220 рублей (100 ваши + 120 проценты), а более 300!!!

И вы рассказываете о ПИФ?) В ПИФ нет сложных процентов.

У брокера Атон есть ОПИФ «Атон-инфраструктура». Они сообщают, что динамика фонда стабильно обгоняет рынок по индексу МосБиржи. Доходность за три года указана за вычетом комиссии 81,5 % на 27.02.2019. Это больше, чем покупать самому разные ETF

или нет ?

Доходность неплохая. Согласен. Но здесь я советую сравнить динамику доходности не только за указанный 3-х летний период, и за более ранние года.

И посмотреть, на сколько сильно Атон обгоняет индекс Московской биржи.

Кстати, тот же ETF на российский рынок от FINEX FXRL за аналогичный период вырос на 80%.

«Это больше, чем покупать самому разные ETF или нет?» — разные ETF нацелены на разные экономики мира. Россия, как развивающийся рынок, имеет более высокие риски и как следствие более высокую потенциальную доходность. Поэтому сравнивать например доходность России и какой нибудь Австралии в чистом виде некорректно. Тем более инвестиции в зарубежные страны имеют долларовый эквивалент доходности. А у нас за счет дикой инфляции увеличивается рублевая доходность.

начитавшись в сети о том как дешевы ETF и как дороги ПИФы в покупке и владении, я слепо верил в это. Но тут обнаружил следующее. Берем FINEX FXRL (инд. ММВБ)у с его комиссией 0.9% и ПИФ ВТБ индММВБ с его комиссией 1%. ПИФ ВТБ индММВБ сейчас можно купить на бирже(нет % за вход и выход). Казалось бы 1% затрат больше чем 0.9%, нужно бы отдать деньги в управление где издержки меньше. И сделав так- заработаешь меньше. Почему? Нужно еще учитывать налоги на дивиденды. Когда выплачиваются дивиденды в иностранные ETF, налоги платят 13% + еще раз налог возникает когда ETF выплачивает\реинвестирует свои собственные дивиденды. а когда дивидент платят в российские ПИФы — то налогов нет вообще. Вот и получается что низкие издержки и больший заработок получится у ПИФа ВТБ индММВБ, а не у аналогичного FINEX FXRL.

Ну так, если торгуется на бирже — это уже Биржевой ПИФ, а это совсем другая история. Здесь речь шла об обычных Пифах

Забыли еще указать про удержание НДФЛ с прибыли (13%), итак доходность станет еще меньше

Я лично инвестировала во все, что только можно, начиная с недвижимости, заканчивая ИИС. Вот, что скажу:

1. Бетон — на котловане за 4,6 млн. рублей однушка в пределах МКАД. По итогам деньги лежали 2 года по сути без % для меня. Далее миллион на ремонт. Сейчас сдаю за 30 000 в мес. Квартира себя окупит через 15 лет. При чем эти 15 лет мои вложенные 5,6 млн с учетом ремонта могли мне принести на том же вкладе более 100%.

2. Акции. Скупала все подряд еще в начале 10-х годов. Потом Газпром пошел вниз и мой портфель — в минусах.

3. Валюта — единственное, что выстрелило по крупному. Весь 14 год скупал баксы с каждой зарплаты, потому что с началом Украины было все понятно. Тут профит составил 100% годовых.

4. Вклады — мало, но надежно. Держу бабки в Совкоме и ВТБ. У Совка сейчас самые хорошие условия (8,3% годовых, если по халве тратишь 10 000 в мес (из дебета)

5. ПИФы и ИИС. Здесь все очень сложно и индивидуально. Открывала в Альфа — Капитале ПИФ Ресурсы. Доход за 3 года — почти 65% годовых. Но, есть нюансы: надо держать минимум год, чтобы не было комиссии за вывод. Она минимальная, но есть. ИИС открывала «точки роста» там же. За год +30% годовых. Но фишка в том, что нужно 3 года продержать деньги, что получить вычет налоговый 52 000 рублей. У меня инвестиция сразу 400 000 рублей.

Для себя однозначно решила, что мои бабки должны быть разложены между валютой, пифами, иис и депозитами. Универсального варианта нет.

Про недвижимость: «Квартира себя окупит через 15 лет. При чем эти 15 лет мои вложенные 5,6 млн с учетом ремонта могли мне принести на том же вкладе более 100%» — Квартира и принесёт более 100%, причём гораздо «более». Мало того, что она «себя окупит через 15 лет» от сдачи внаём, она ещё и в цене за эти годы вырастет.

Давайте сравним на одинаковых условиях.

Вклад: на начальном этапе у вас есть деньги, на конечном тоже деньги.

Квартира: чтобы сравнить доходность со вкладом нужно учесть её конечную стоимость по окончании периода (продавать не обязательно)).

Поддержу предыдущий отзыв. Деньги должны храниться в разных кубышках!!! Только так вы нивелируете риски. У меня есть рублевый вклад, есть 2 ПИФА (Альфа капитал ликвидные акции и альфа капитал еврооблигации), есть валюта, есть акции. Результат: вклад доходность 7,5% за год, ПИФЫ 14% и 10% за год, покупаемые мной акции ушли в минус (сейчас убыток — 23 000 р). Поняла, что рынок акций требует много времени и определенных навыков, поэтому постепенно выведу оттуда деньги в ПИФЫ. Пусть моими деньгами управляют профессионалы.

Друзья мои,в нынешних реалиях комиссии ПИФов просто смешны,по сравнению с тем что сделали брокеры с платой за депозитарий(мой брокер с 10 рублей увеличил её до 175 рублей в месяц)теперь считаем,если вы инвестируете хотя бы 10000 рублей в месяц на покупку акций то брокер берёт с вас 1.75% в месяц,в год это 21%,а в ПИФ с вас возьмут всего 3 % в год,я никого ни к чему не призываю но результат как говорится на лицо, и на мой взгляд инвестиции в ПИФы должны рассматриваться от 10 лет)))

Сергей, согласен, но ….

Как вариант можно найти другого брокера с более адекватными тарифами. И это будет лучше (и экономнее), чем самый низкозатрантный ПИФ. Смотрите топ-6 брокеров.

По поводу влияние комиссий (в нашем случае платы за депозитарий) — есть статья, где подробно расписаны потери инвестора от комиссий брокера.

https://vse-dengy.ru/upravlenie-finansami/aktsii/ostorozhno-depozitarnaya-komissiya-sravnenie.html

1,75% с 10 тыс в месяц это то же самое, что и 1.75% со 120 тыс. за 12 мес. Так что 21% быть не может

Сумму вложений поменял, молодец))Как ты так переводишь,% в месяц это в месяц, % в год это в год. 21% в год, это 1.75%. в месяц

175руб*12 мес=2100 при вложениях 120000 (10000*12 мес). Ну и сколько в процентах по-вашему 2100 от 120000?

С чего начать инвестировать, если ты новичок?

Куда инвестировать деньги если ты новичок? И где можно получить консультацию? А то тут смотрю мнения разнятся, кто то говорит что ПИФы довольно хороши и удобны и комиссия небольшая, кто то наоборот.

Если я не ошибаюсь, доход по ПИФам ко всему прочему ещё и облагается НДФЛ при погашении раньше 3-летнего срока, а это 13%. С ETF тоже не всё просто: управление брокерским счетом также требует расходов: комиссия брокера за совершение сделки плюс плата за обслуживание брокерского счёта (в среднем 100-150 рублей/месяц, если имела место быть хотя бы одна операция по открытию/закрытию сделки в этот период времени) и тот же НДФЛ. Внимательно вчитывайтесь во все пункты договора и тарифы. Удачи в инвестициях! )

Скажу по поводу комиссий, не везде они такие большие. Я год назад познакомился с МТС инвестициями и приобрел пай в фонде и никогда она не была выше заявленных 0,7%. Сколько конкретно зависело только от суммы. Недавно вышел из инвестиции, никто с меня рубля не взял. Получить неплохую прибыль вполне реально, только нужно внимательно следить за скачками на рынке, а это требует некоторого времени и, извиняюсь за выражения, задротства.

В целом согласен. ПИФы — моя первая серьезная инвестиция, и моя первая ошибка) Дело даже не в комиссиях, а в высокой инерции входа/выхода! Позже я понял, что на фондовом рынке «бывают такие минуты, когда всё решают секунды, и длится это годами») Самое главное в инвестициях — вовремя купить, и вовремя продать: в случае же с ПИФами сделать это чертовски сложно, поскольку сроки реагирования на ваши команды составляют до 5-ти дней! За это время то, что вы хотели купить/продать может так вырасти/просесть в цене, что вы незаметно для себя останетесь с глубоким минусом! Сейчас жду стабильности на рынке, чтобы вывести все деньги с ПИФов, и самостоятельно торговать акциями. Удачи всем начинающим инвесторам!)

Странная статья, вроде всё по делу, только отсутствует дата написания и нет дат размещения комментариев. Как-то всё мутно… Выглядит как реклама ETF, типа проплаченной статьи…

А по поводу доходности — пассивная доходность никогда и нигде не давала высоких прибылей, зарабатывает всегда только тот, кто работает. Если не хочешь работать — клади деньги на банковские вклады, в пассивном виде больше нигде не заработаешь, а вот потерять легко.

Есть открытый рынок, есть биржи — учись и зарабатывай самостоятельно, инвестируй за смешные комиссии бирж и брокеров!

А если ты лох, и хочешь на халяву получать деньги — то это так не работает, «без труда не вытащишь и рыбку…», и это нормально, так и должно быть, так будет всегда…

Финансовая система построена на заработке денег на лохах, даже на бирже с трейдерами, ок. 90% начинающих трейдеров сливают депозиты, т.к. входят туда не обученными и не желающими обучаться, ибо ленивы… входят и играют бездумно, вбрасывают деньги без тактики и стратегии. Я сам так начинал на бирже, только потерял копейки, ибо начал думать, что раз теряю, значит делаю что-то не так.

Вывод, друзья: «Не будем лохами», будем учиться, будем самообразовываться. Литературы и информации сейчас море, причем в открытом доступе в интернете…

Зарабатывать нужно и заработать можно, причем немало, но если ты только работаешь и учишься, только так…

+100500

Купили паи, потеряли 3%. Продали паи — еще потеряли 3%. Вложили деньги на 1 год. Фонд заработал 12% прибыли. Ваша чистая прибыль за минусом издержек — всего 6%. — расчеты не верны.

Купил паи — потерял не 3 % от чистой прибыли, а от суммы покупки. Продал — 3% потерял 3% от прибыли. В сумме это не 6% от чистой прибыли, а совсем другая сумма

Пишу 22.02.2022, сегодня мой ПИФ (природные ресурсы)просел на 18,5 %. Сильно переживаю. В Сбере 3 меяца назад уболтали, вложила 150000 руб, на сегодня потеряла 27500 руб, нервничаю, не знаю, что делать, забрать оставшиеся деньги или ждать. Пожалуйста, подскажите, кто разбирается в инвестициях. В связи с ситуацией с Донбассом и дальше будут рынки падать или восстановятся? Спасибо.

Покупал пифы, просматривал график, все шло хорошо, прибыль составила 4х кратную был очень рад, захотел снять часть денег остальное вложить в другой. Пришёл в банк забрать, написал заявление, сказали ждите вам сообщат. Пришло сообщение, пришёл получаю за минусом спросил почему, отвечают закрыли вам через дня после вашего заявления, почему , в договоре прописано закрытие происходит со дня подачи заявления а не через 3 дня ну так закрыли и проценты за услуги, итог в минусе. Больше не стал связываться с инвестированием в бумаги.

Покупал пифы, просматривал график, все шло хорошо, прибыль составила 4х кратную был очень рад, захотел снять часть денег остальное вложить в другой. Пришёл в банк забрать, написал заявление, сказали ждите вам сообщат. Пришло сообщение, пришёл получаю за минусом спросил почему, отвечают закрыли вам через 3 дня после вашего заявления, ((за день до выплаты Пиф потерял в цене)) почему , в договоре прописано закрытие происходит со дня подачи заявления а не через 3 дня ну так закрыли управленцы и проценты за услуги, итог в минусе. Больше не стал связываться с инвестированием в бумаги.